追踪頂尖加密風投機構投資組合可關注專題: 追踪頂尖加密風投機構投資組合

作者: 98KDAO

前言

2021年,DeFi增長勢頭繼續保持,鎖倉價值不斷創新高,微創新持續湧現;GameFi、元宇宙、NFT不斷火爆,眾多品牌、公司及投資機構紛紛入場;以Solana、Fantom、Avalanche等為代表的的新公鏈在2021年表現不俗,極大改變了公鏈生態格局。

區塊鏈產業投融資市場在經歷2020年的低迷之後,終於在2021年迎來反彈,僅上半年的投融資數量就已經超過2020年全年。為詳細分析2021年行業頭部風投機構所投項目的表現,98KDAO從項目漲幅、賽道分佈、倍數分佈等不同維度對14個投資機構進行了對比分析。

*數據中涉及到的價格單位均為USDT

總覽

從總體數據來看,投資項目(已上線)最多的機構前三名是a16z、Three Arrows Capital和Binance Labs,項目數量最少的是Animoca Brands。 ROI方面表現最為出色的是GameFi龍頭項目AXS,頭部機構中的五個投中了AXS並收穫20240%的漲幅,其次是SOL和MATIC。

各機構投資表現一覽

Andreessen Horowitz(a16z)

機構介紹:a16z是整個互聯網投資界最為耀眼的明星之一,曾先後投資了Facebook、Twitter等知名項目。現已投資多個區塊鏈明星項目,成為了加密貨幣投資的風向標。 Coinbase上市後,a16z以14.8%的股份成為其第二大股東,成為了最大的外部贏家。

另外,a16z還投資了Uniswap、MakerDAO、Compound、Dapper Labs、Arweave、Optimism、Solana等,這些幾乎都成為了頭部區塊鏈項目。如今的a16z ,加密基金規模超過30億美金。儼然是加密世界的資本燈塔,關注度高,號召力極強。

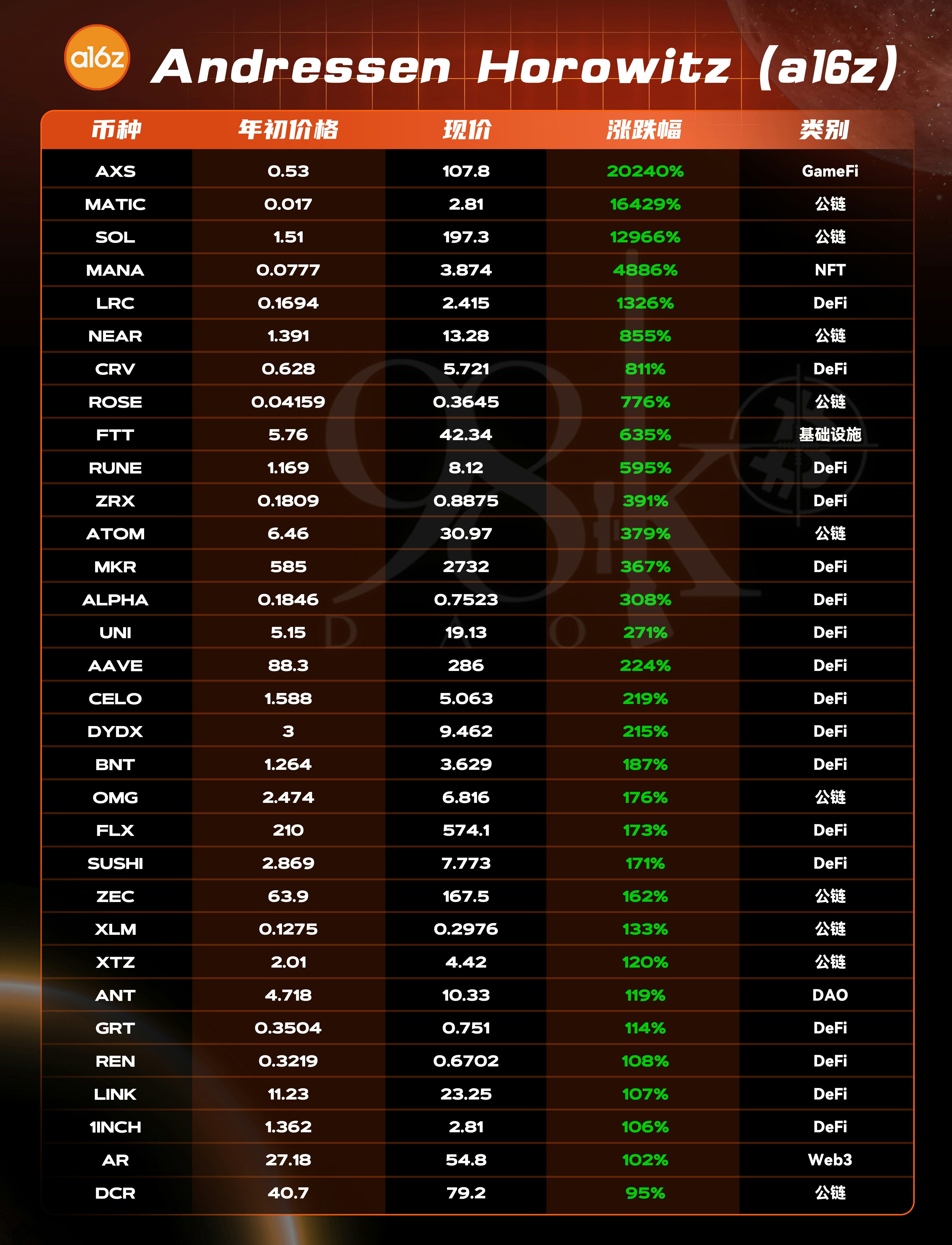

以下數據為a16z所投資且已發幣項目在2021年的幣價表現:

從統計的數據來看,a16z投資且已上線的幣種數量為63個,在數量方面遙遙領先其他機構。同時今年其投資組合的的正漲幅率超過了75%,漲幅最高的是20240%的AXS,同時百倍幣的數量有三個(AXS、MATIC、SOL)。

從項目分類來看,DeFi項目有36個,佔比57.1%;公鏈項目有14個,佔比22.2%;Web3項目有7個,佔比11.1%。由此可看出,a16z的投資側重於DeFi和公鏈領域,而對於NFT和GameFi項目的佈局較少。

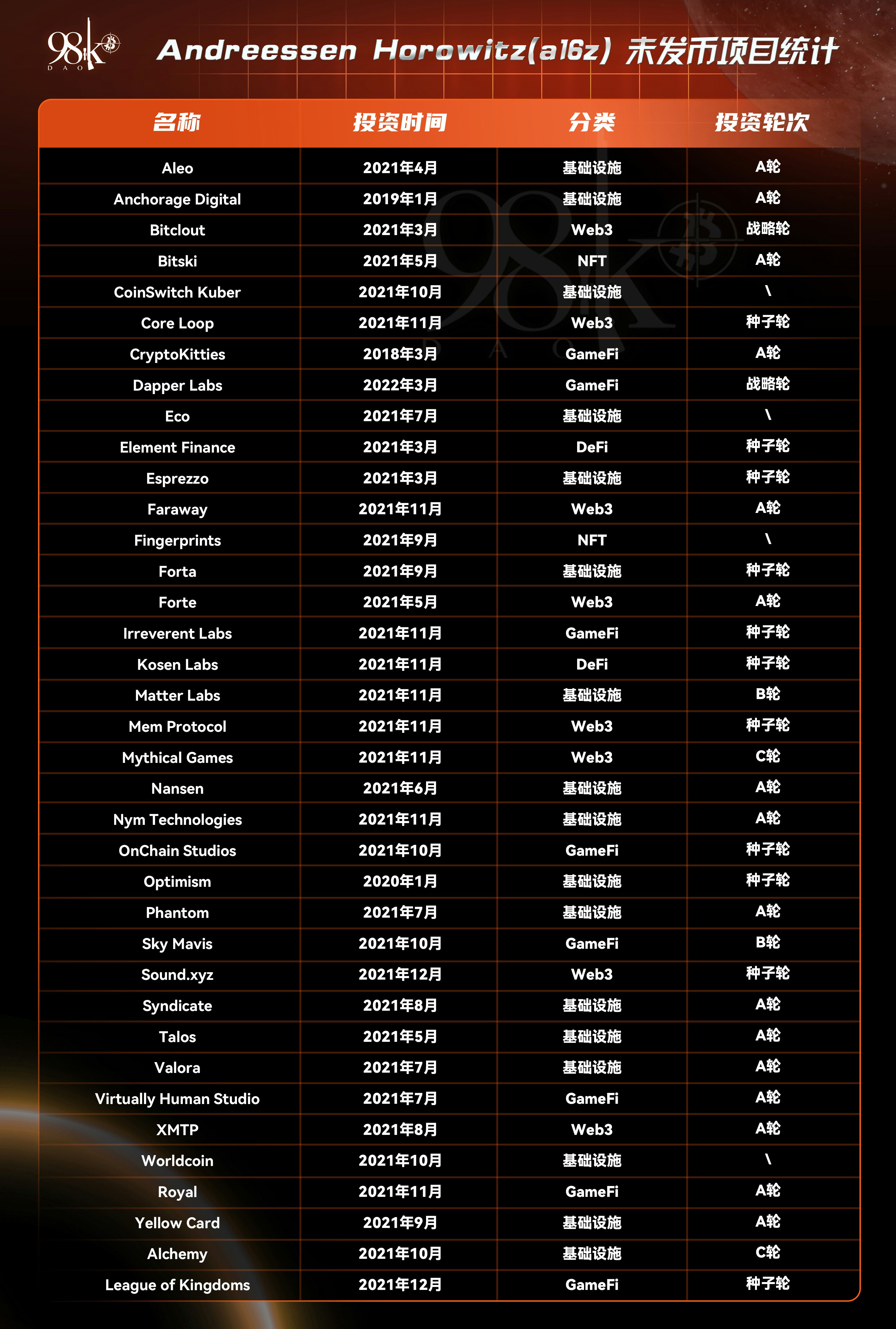

以下統計為a16z已投資但未發幣項目:

未發幣項目總數量為37個,其中基礎設施(17個)佔比46%,其次是GameFi和Web3,各有8個。

DCG(Digitial Currency Group)

機構介紹:區塊鏈創業公司孵化器,Coindesk、灰度母公司,是一家專注於加密與區塊鏈行業的投資公司,投資組合超過100家公司。

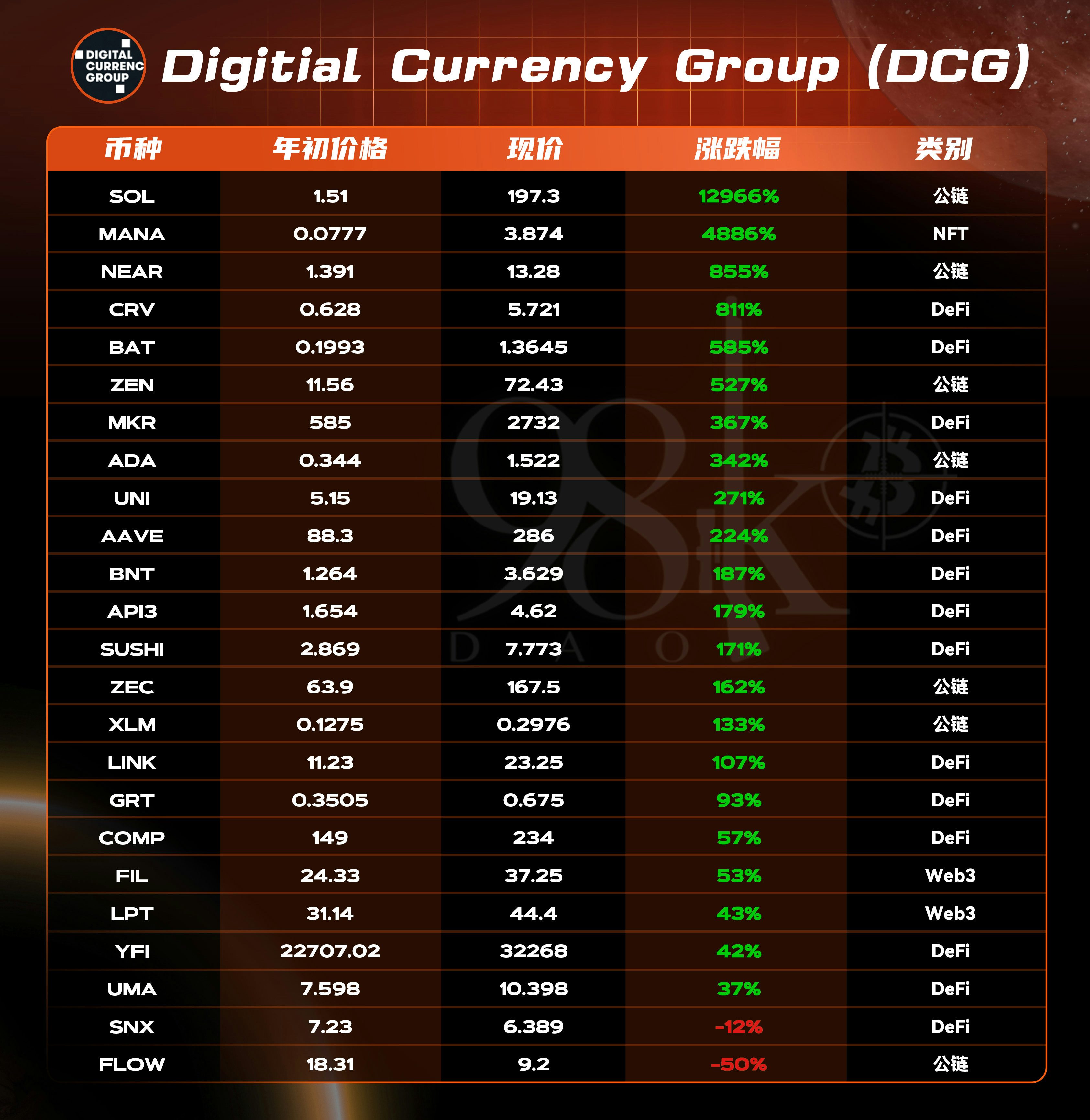

以下數據為DCG所投資且已發幣項目在2021年的幣價表現:

從數據維度來看,DCG作為頭部的加密投資機構,其投資組合今年的表現也十分出色,正漲幅率超過了90%。投資組合中已上市的幣種數近30家,僅次於a16z。其中漲幅最高的是12966%的SOL,漲幅10倍內的佔比超過85%,且多集中在1-10倍,佔比為55%。

從項目分類來看,DeFi項目有14個,佔比56%;公鏈項目有7個,佔比28%,DeFi和公鏈總計佔比為84%。與a16z的投資偏好基本相同,更加側重於DeFi和公鏈,NFT、GameFi、Web3等賽道投資較少。

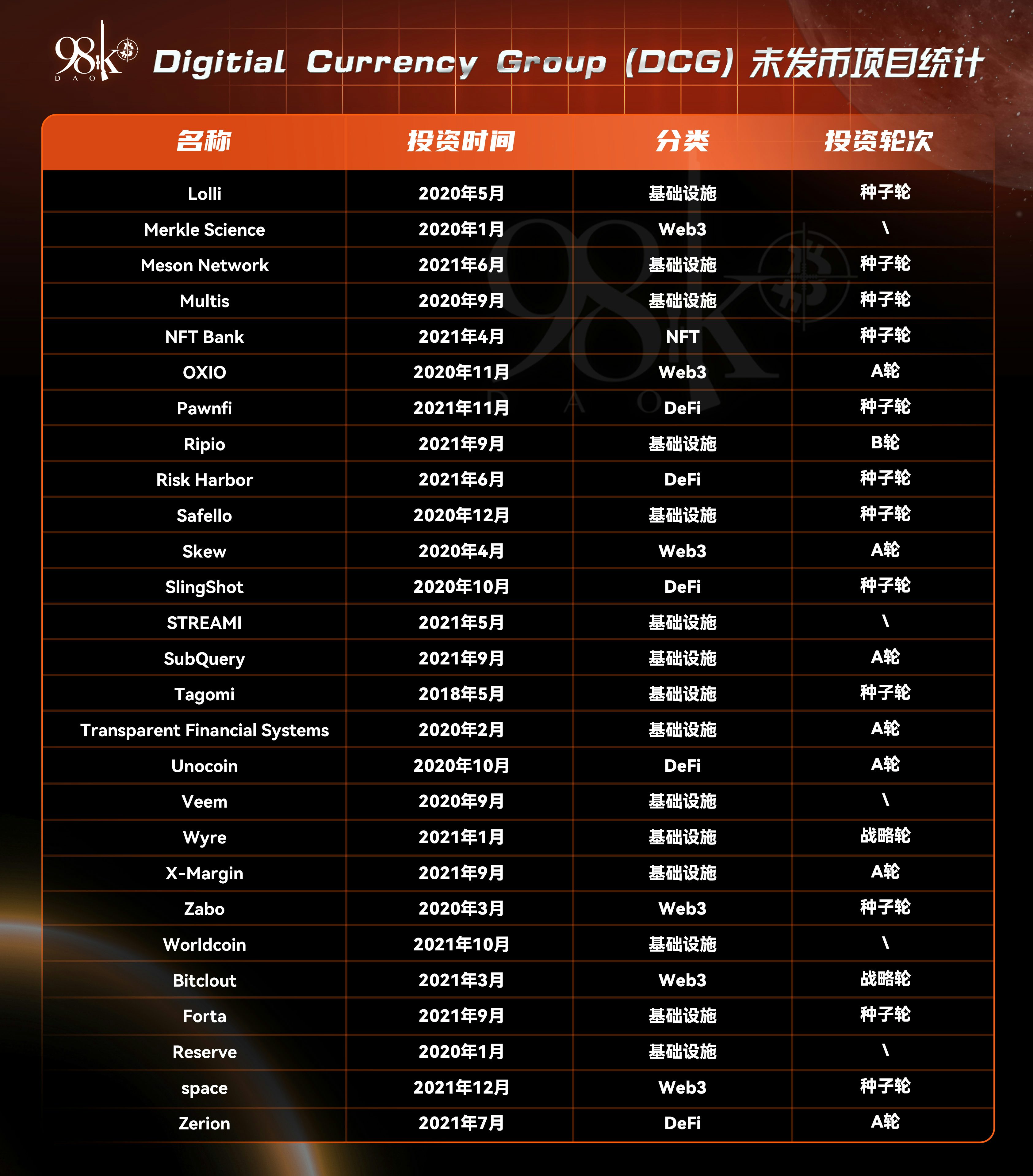

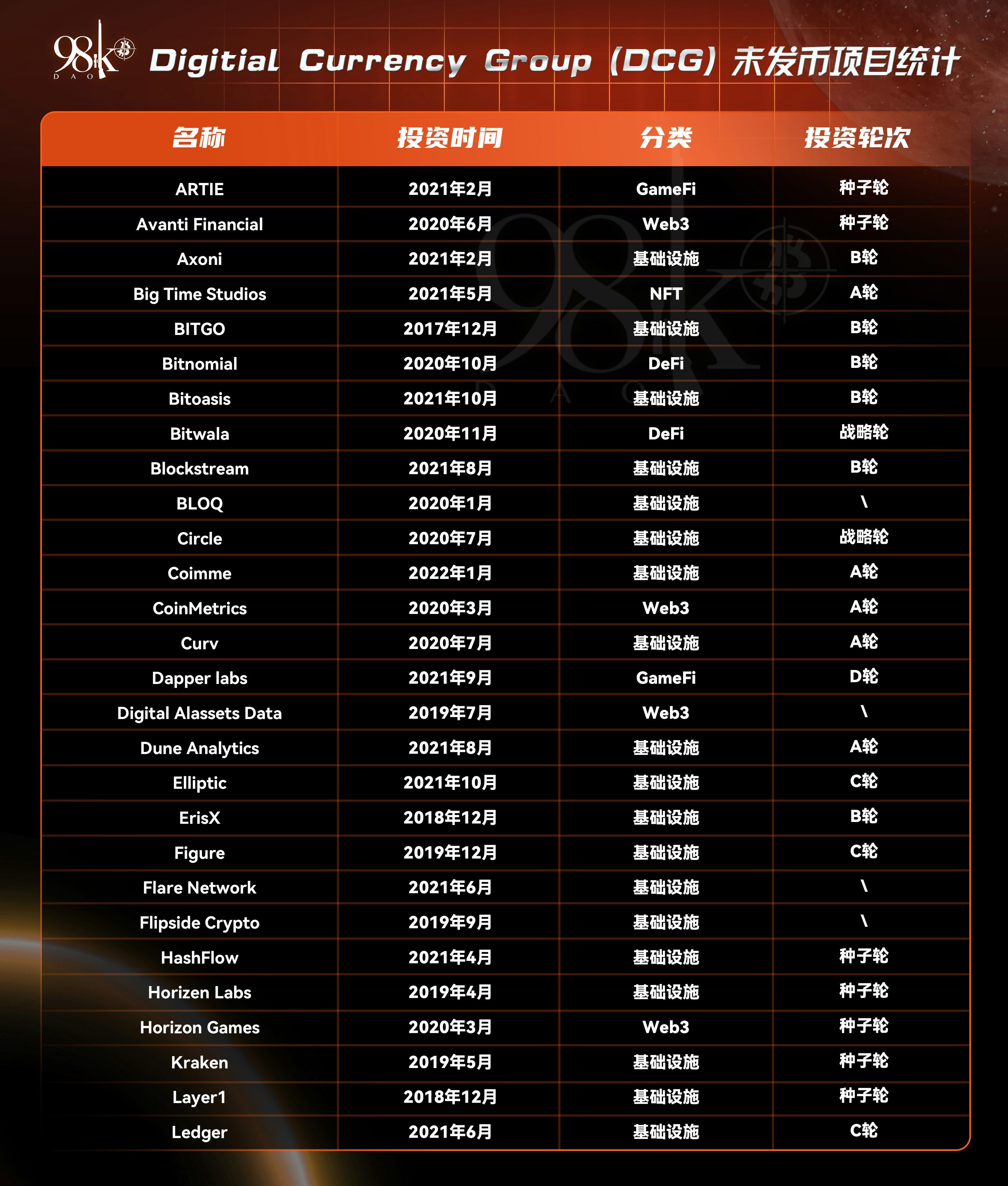

以下統計為DCG已投資但未發幣項目:

未發幣項目總數量為55個,其中基礎設施有34個,佔比為61.8%,其次為Web3和DeFi。

Paradigm

機構介紹:Paradigm是由Coinbase 聯合創始人、紅杉前合夥人和Pan-tera Capital 前員工聯合創立。有消息稱,此基金已經獲得紅杉資本和耶魯大學注資。兩位創始人的背景值得一提:Fred Ehrsam曾是Coinbase 聯合創始人之一。

Matt Huang 從麻省理工畢業後在矽谷創業,公司被Twitter 收購。從2011年開始陸續做一些早期投資,有著非常奢華的投資履歷,其中最成功的的無疑是今日頭條。

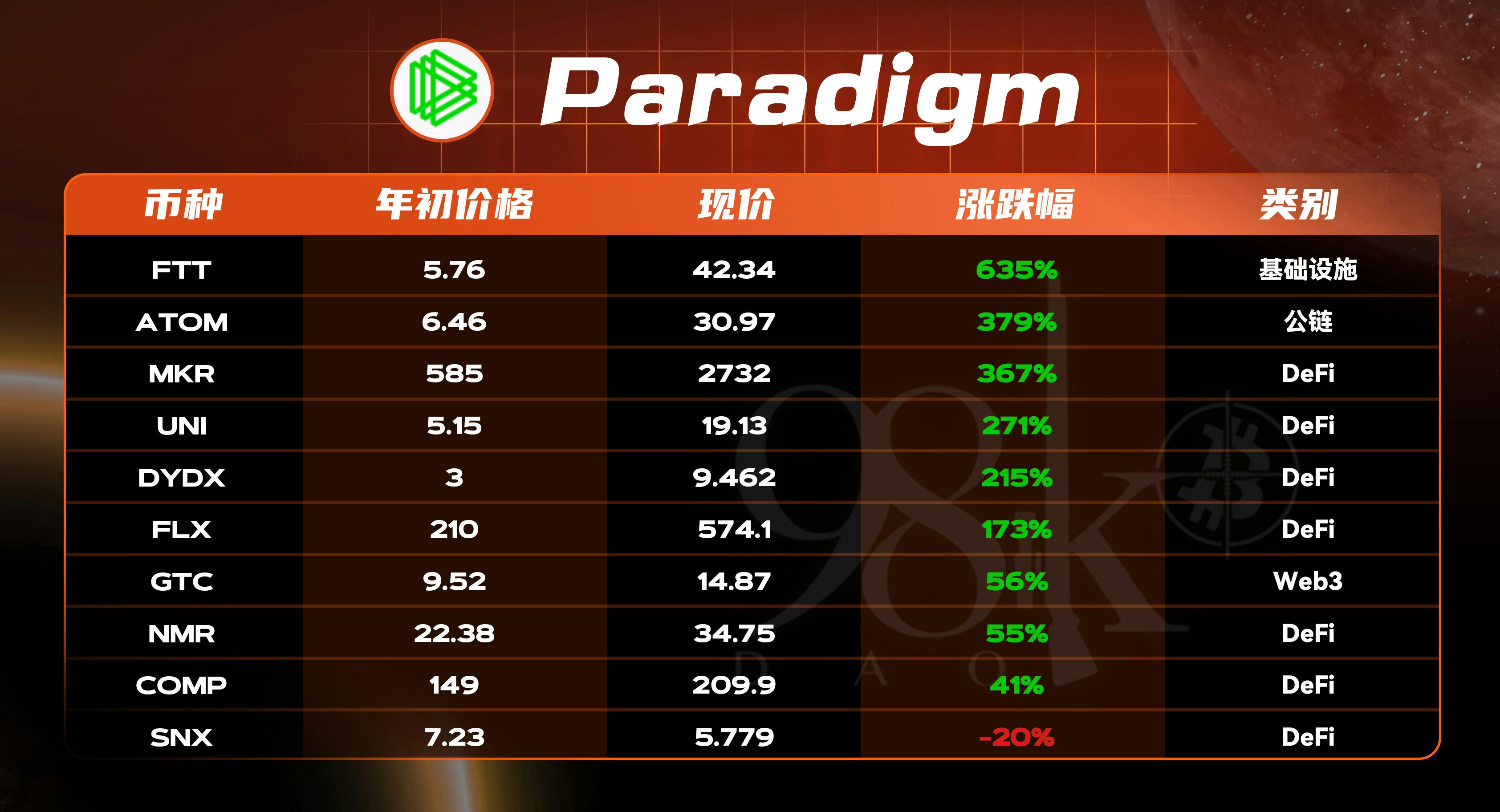

以下數據為Paradigm所投資且已發幣項目在2021年的幣價表現:

Paradigm投資的項目超過30個,數據統計到今年已上市的10個項目,其投資組合的表現很不錯,正漲幅率高達90%。漲幅最高的是635%的FTT,60%的漲幅比例集中在1-10倍,其中漲幅為負的幣種跌幅是所有機構中最小的,為-20%。

從項目分類來看,DeFi項目為7個,佔比63.6%,基礎設施、公鍊和Web3也有涉足。

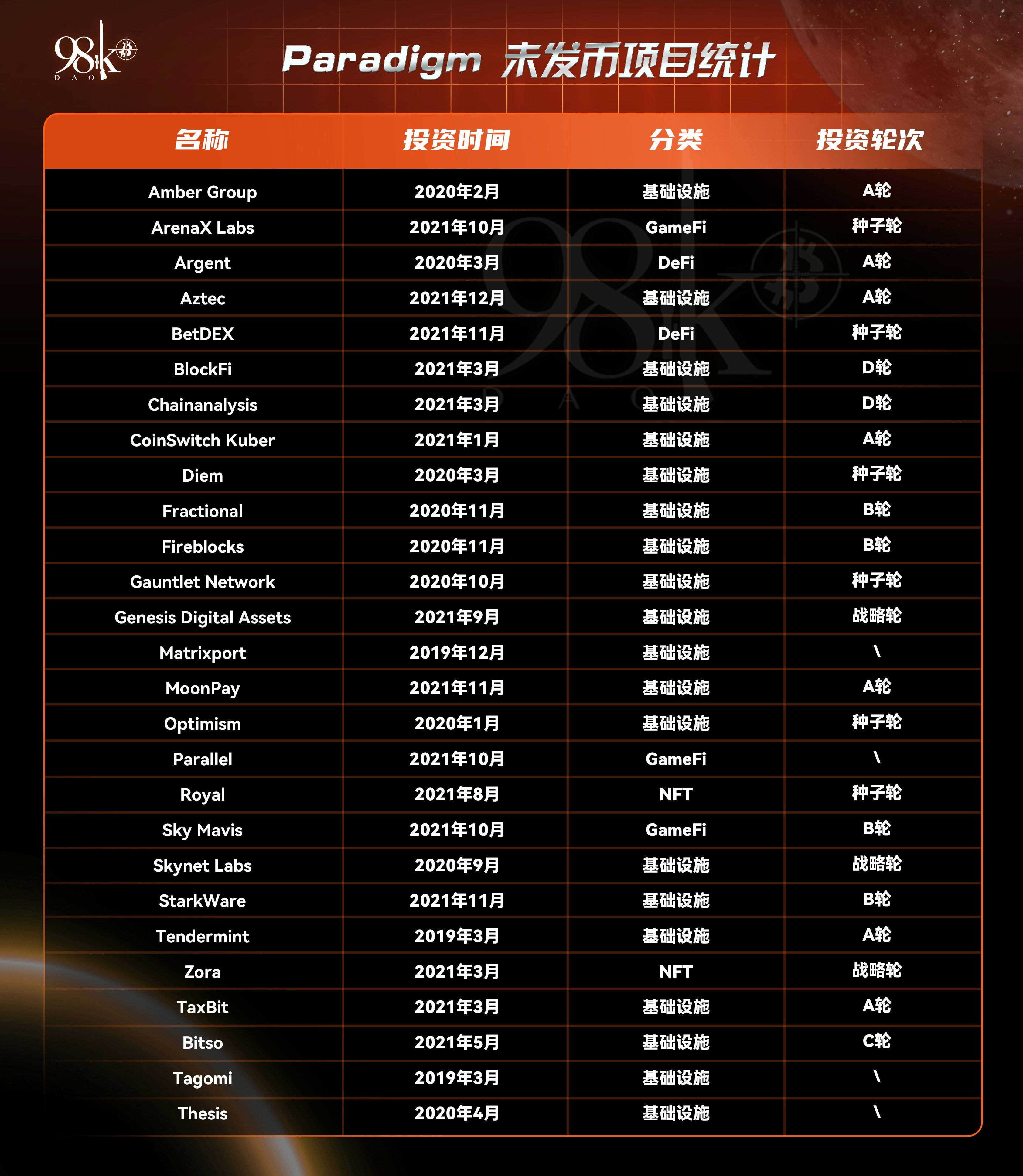

以下統計為Paradigm已投資但未發幣項目:

未發幣項目總數量為27個,其中基礎設施項目有20個,佔比74%

Multicoin Capital

機構介紹:專注加密貨幣的投資基金,不僅獲得幣安投資,而且還得到多家組約和矽谷知名風投機構公司的支持。

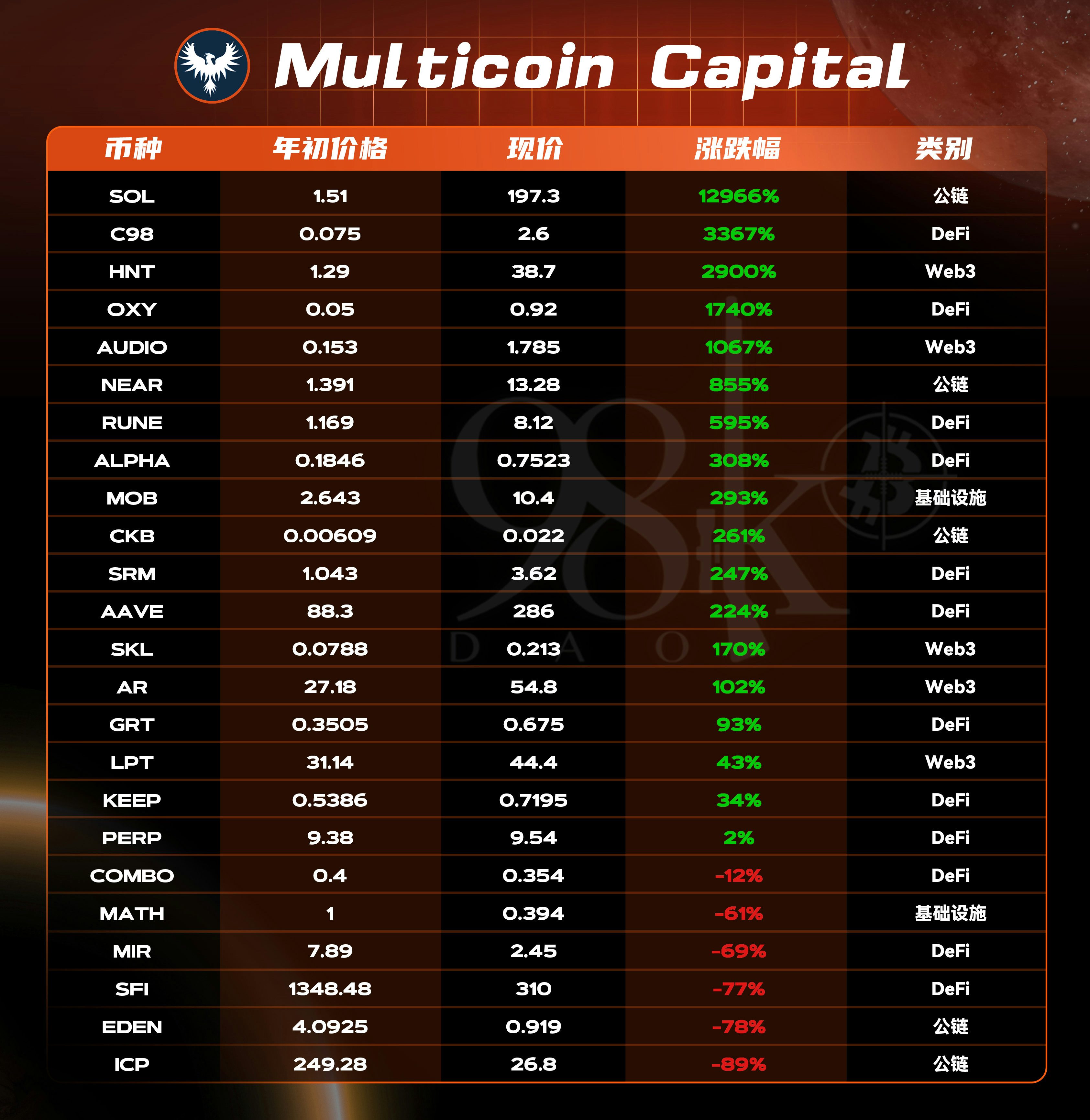

以下數據為Multicoin Capital所投資且已發幣項目在2021年的幣價表現:

Multicoin Capital投資且已上線的項目共24個,投資正漲幅率為75%,漲幅10倍以內的佔比為54%。漲幅最高的是12966%的SOL,跌幅最大的是ICP,跌幅達89%。

從項目分類來看,DeFi項目有12個,佔比48%;Web3和公鏈均為5個,各自佔比20%。 Multicoin Capital的投資風格和a16z很像,側重於DeFi和公鏈項目。

以下統計為Multicoin Capital已投資但未發幣項目:

未發幣項目數量為24個,其中DeFi項目有8個,佔比33.3%,其次為Web3和基礎設施,各有6個。

NGC Ventures

機構介紹:成立於2017年末,是由來自科技創業、傳統資本市場、管理諮詢等領域的成員組成的區塊鏈技術風險投資基金。旗下有兩支基金,NGC Fund I 專注於區塊鏈技術領域的投資,另一支NEO Eco Fund 致力於NEO區塊鏈的生態佈局,兩隻基金總體規模約為5億美元。

以下數據為NGC Ventures所投資且已發幣項目在2021年的幣價表現:

NGC Ventures投資且已上線的項目共19個,投資正漲幅率為73%,漲幅為50倍以內的佔比為68%。漲幅最高的是12966%的SOL,跌幅最大的是WSOTE,跌幅達99%,接近歸零。

從項目分類來看,公鏈項目有8個,佔比42%;DeFi項目有4個,佔比21%;其他的為GameFi、Web3和基礎設施。

以下統計為NGC Ventures已投資但未發幣項目:

未發幣項目總數量為6個,包括5個基礎設施和1個GameFi項目。

Three Arrows Capital(三箭資本)

機構介紹:在新加坡註冊的對沖基金,專注於提供卓越的風險調整回報,其創始人之一Su zhu 在推特非常活躍,具有一定影響力。

以下數據為Three Arrows Capital所投資且已發幣項目在2021年的幣價表現:

Three Arrows Capital的投資組合數量上僅次於a16z,但在正漲幅率上遠低於93%的DCG,只有69%。其投資組合中百倍幣的比例是DCG的一倍,在10-50倍區間的項目數量也是DCG的三倍。

雖然Three Arrows Capital整體的表現數據不是特別出色,但在個別項目的表現還是十分亮眼的。漲幅最高的項目是20240%的AXS,跌幅最大的是下跌76%的ROOK。

從項目分類來看,DeFi項目佔據了82%的比重,共有24個,Three Arrows Capital對DeFi賽道的重視程度可見一斑。

以下統計為Three Arrows Capital已投資但未發幣項目:

未發幣項目總數量為8個,基礎設施和DeFi各佔一半。

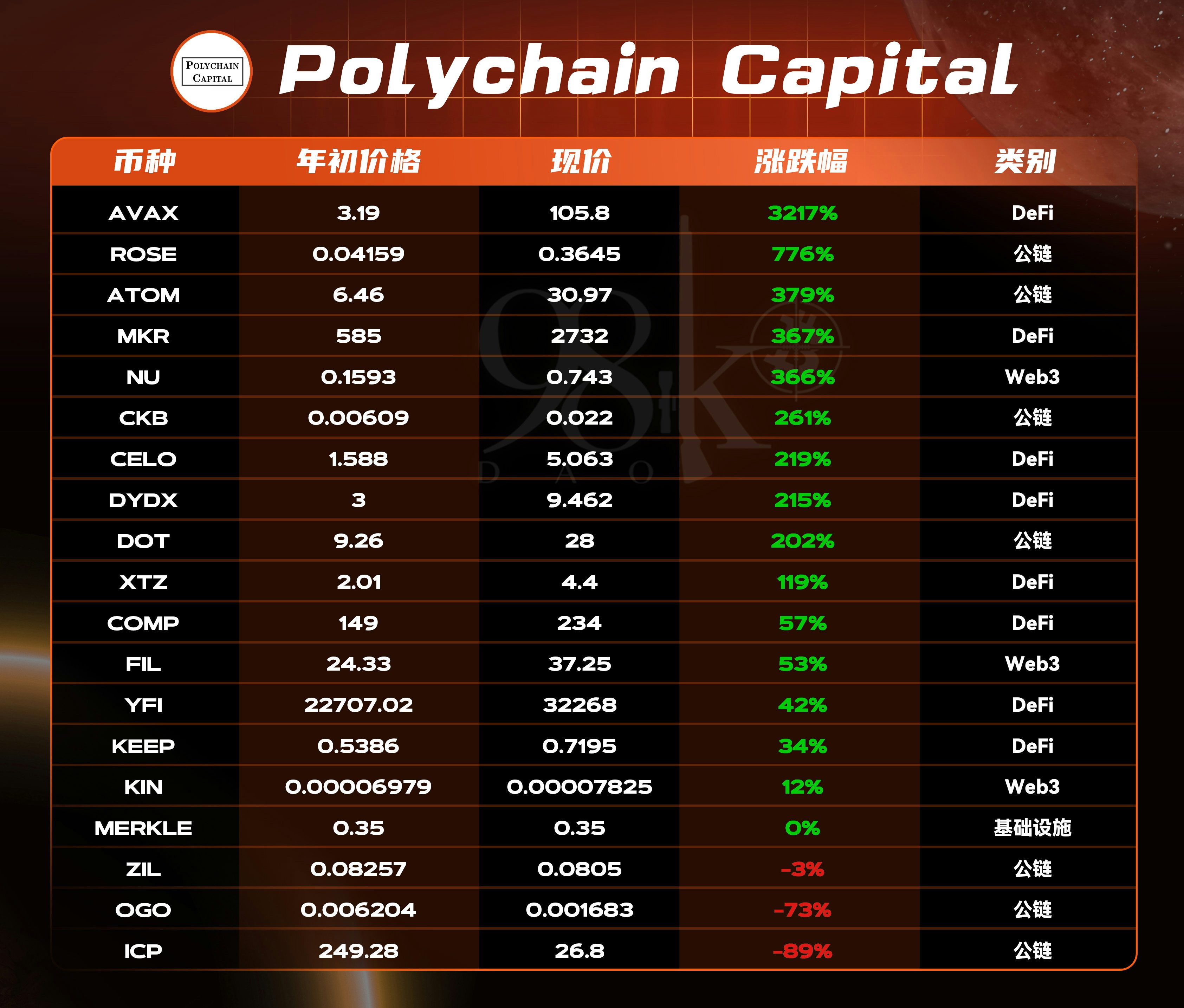

Polychain Capital

機構介紹:成立於2016年,a16z、丹華資本等投資,專注於區塊鏈資產,是最早的原生加密對沖基金,現已投資多個區塊鏈明星項目。

以下數據為Polychain Capital所投資且已發幣項目在2021年的幣價表現:

Polychain Capital的投資組合正漲幅率也接近85%,十倍以下的幣種佔比近80%,同樣也是多集中在1-10倍,佔比47%,沒有百倍幣。漲幅最大的是3217%的AVAX,跌幅最大的是-89%的ICP。

從項目分類來看,DeFi有8個,佔比42.1%;公鏈項目有7個,佔比36.8%,DeFi和公鏈合計佔比為78.9%。

以下統計為Polychain Capital已投資但未發幣項目:

未發幣項目總數量為45個,其中基礎設施項目有23個,佔比51%;DeFi項目有15個,佔比33%。

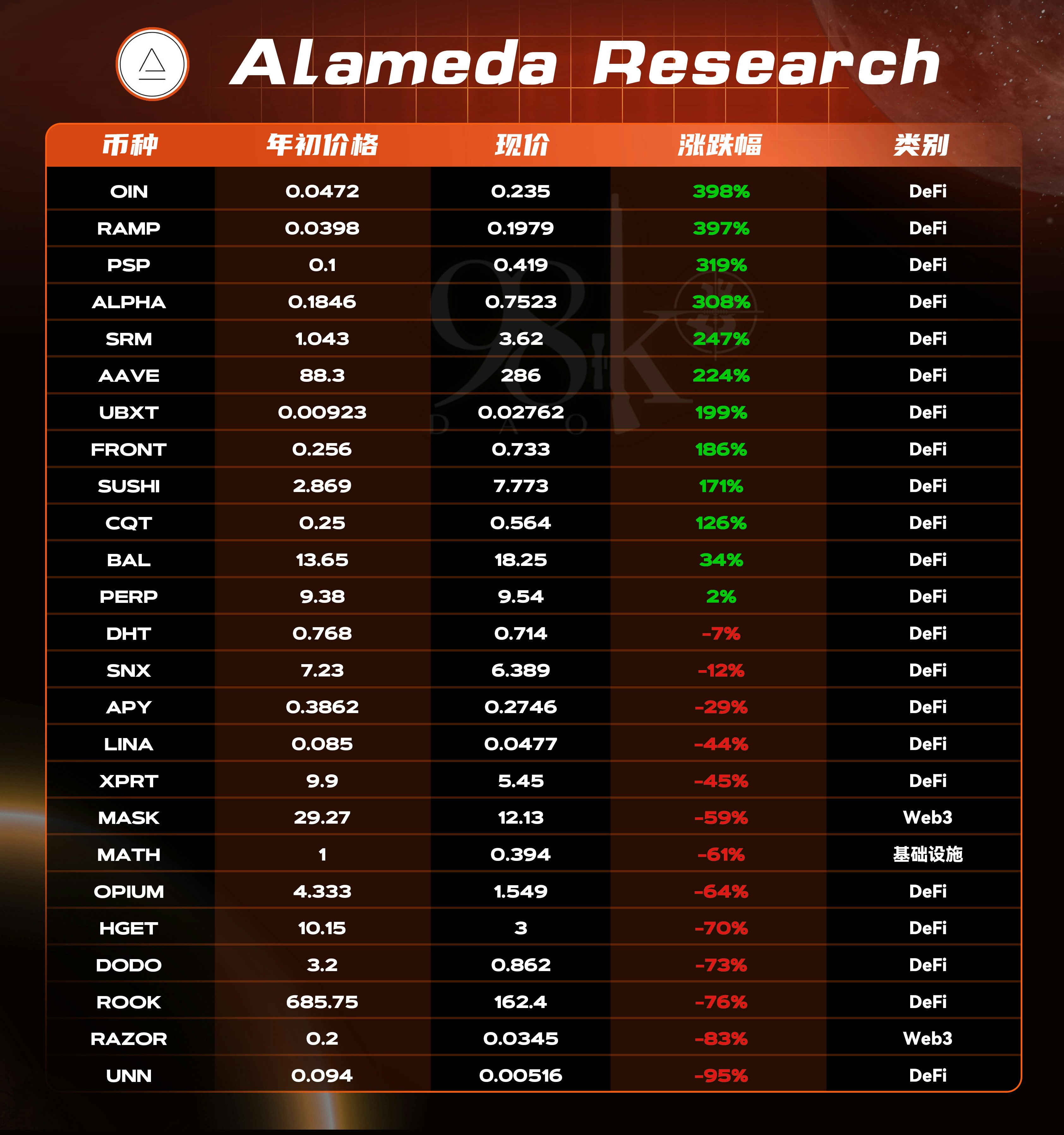

Alameda Research

機構介紹:Alameda Research由FTX創始人兼首席執行官Sam Bankman-Fried創辦,已投資多個區塊鏈明星項目,表現優於傳統市場和長期加密基金的金融公司。

以下數據為Polychain Capital所投資且已發幣項目在2021年的幣價表現:

Alameda Research在所有機構的投資組合中正漲幅率是最低的只有48%,最大漲幅幣種的也是所有機構中最低的只有398%,投資組合的漲幅集中在1-3倍佔總數的40%,小於1倍的佔8%。

從項目分類來看,DeFi項目有22個,佔比88%,剩餘的12%為Web3和基礎設施。

以下統計為Alameda Research已投資但未發幣項目:

未發幣項目總數量為19個,其中基礎設施項目有8個,佔比42%,其次是DeFi和GameFi項目。

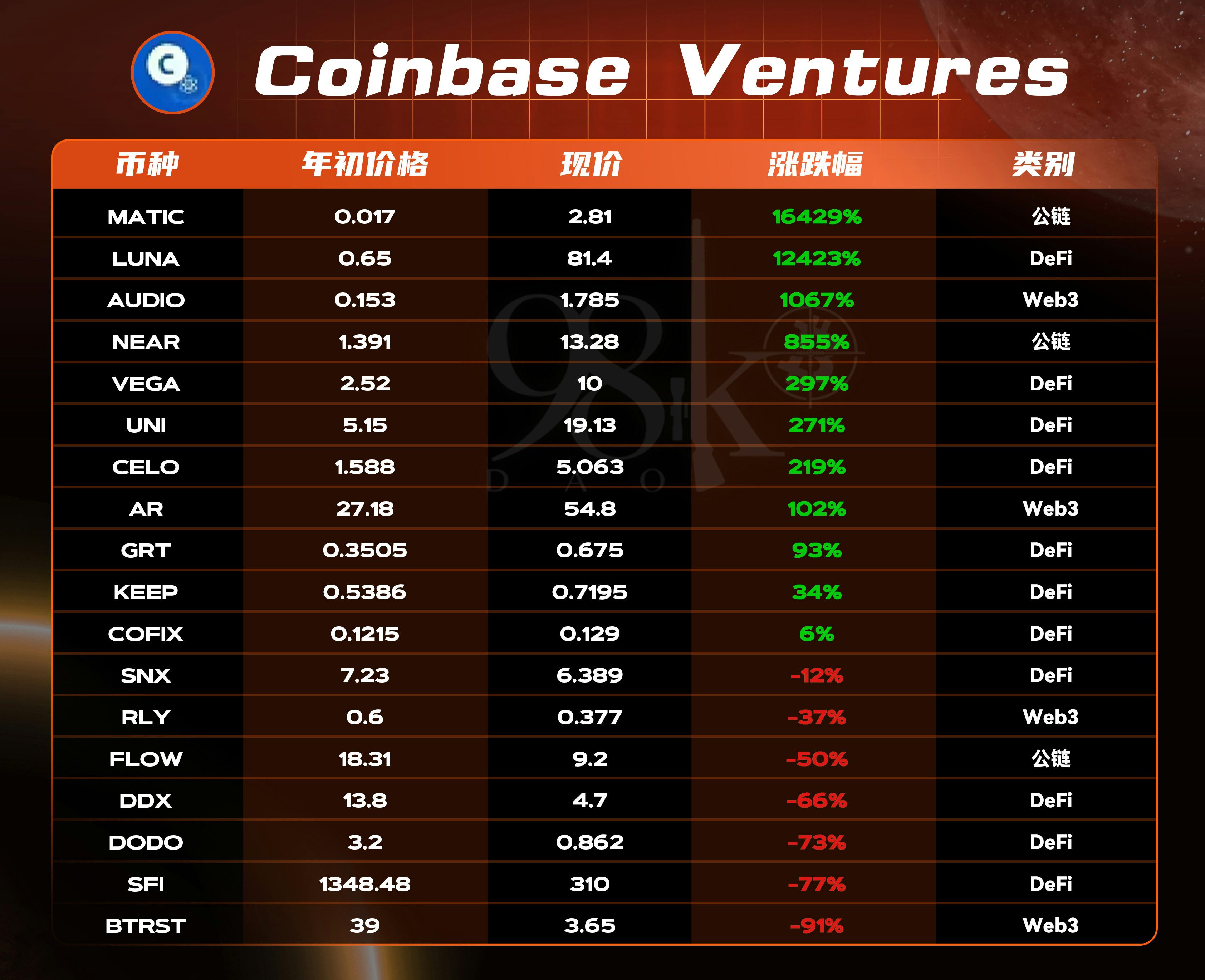

Coinbase Ventures

機構介紹:隸屬於Coinbase的風險投資基金,總部位於舊金山,主要投資早期的加密貨幣和區塊鏈初創公司,投資傾向是開放式的金融解決方案。

以下數據為Polychain Capital所投資且已發幣項目在2021年的幣價表現:

Coinbase Ventures的投資組合正漲幅率只有61%,有兩個百倍幣種(LUNA 124倍、MATIC 164倍),10倍的一個(AUDIO),1-10倍的佔28%,小於1倍的佔17%。漲幅最高的是16429%的MATIC,跌幅最大的是-91%的BTRST。

從項目分類來看,DeFi項目有11個,佔比61.1%,Web3有4個,公鏈有3個,DeFi仍然佔比最高。

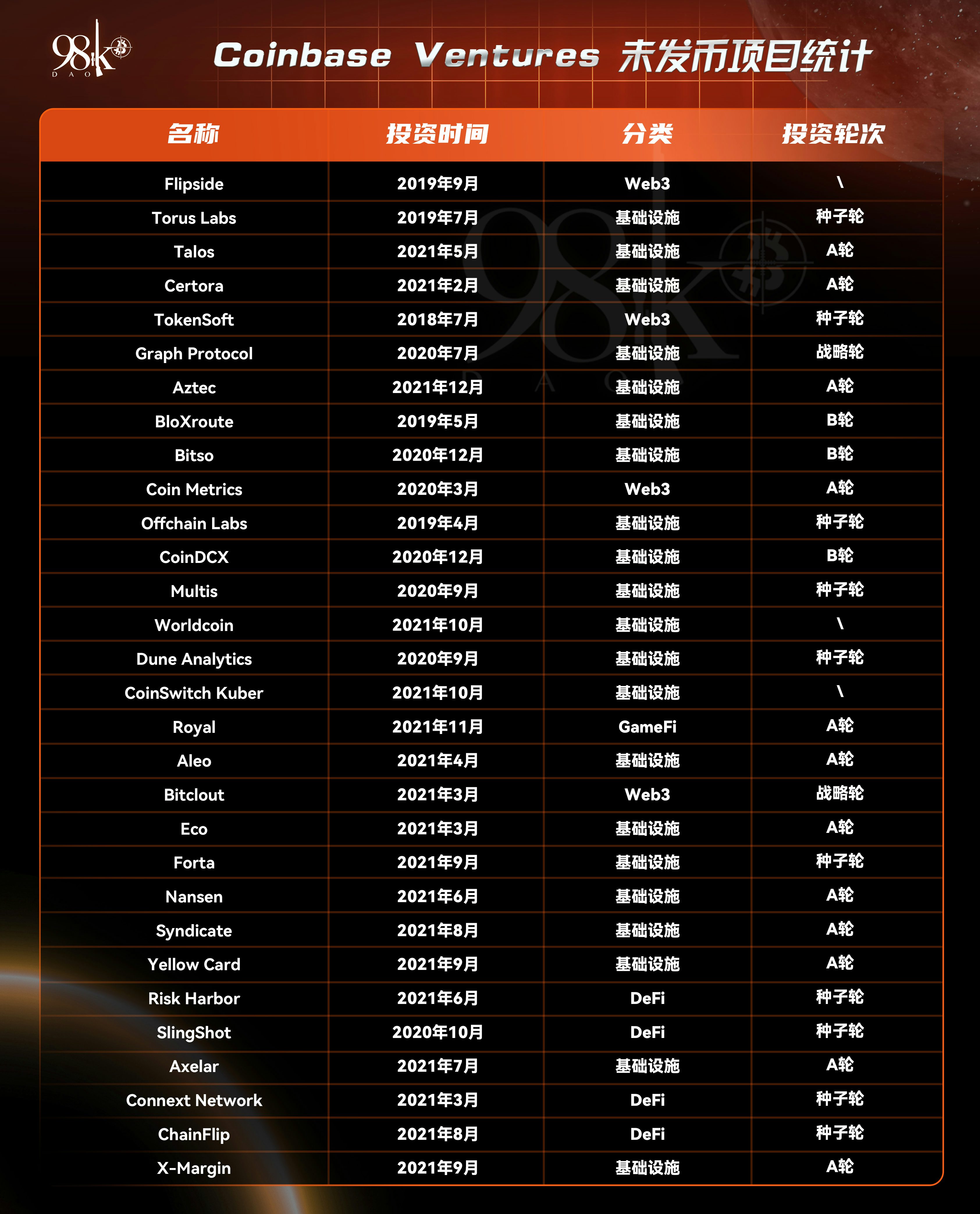

以下統計為Coinbase Ventures已投資但未發幣項目:

未發幣項目總數量為60個,其中基礎設施項目有43個,佔比71%,其次為DeFi和Web3,NFT項目佔比最少。

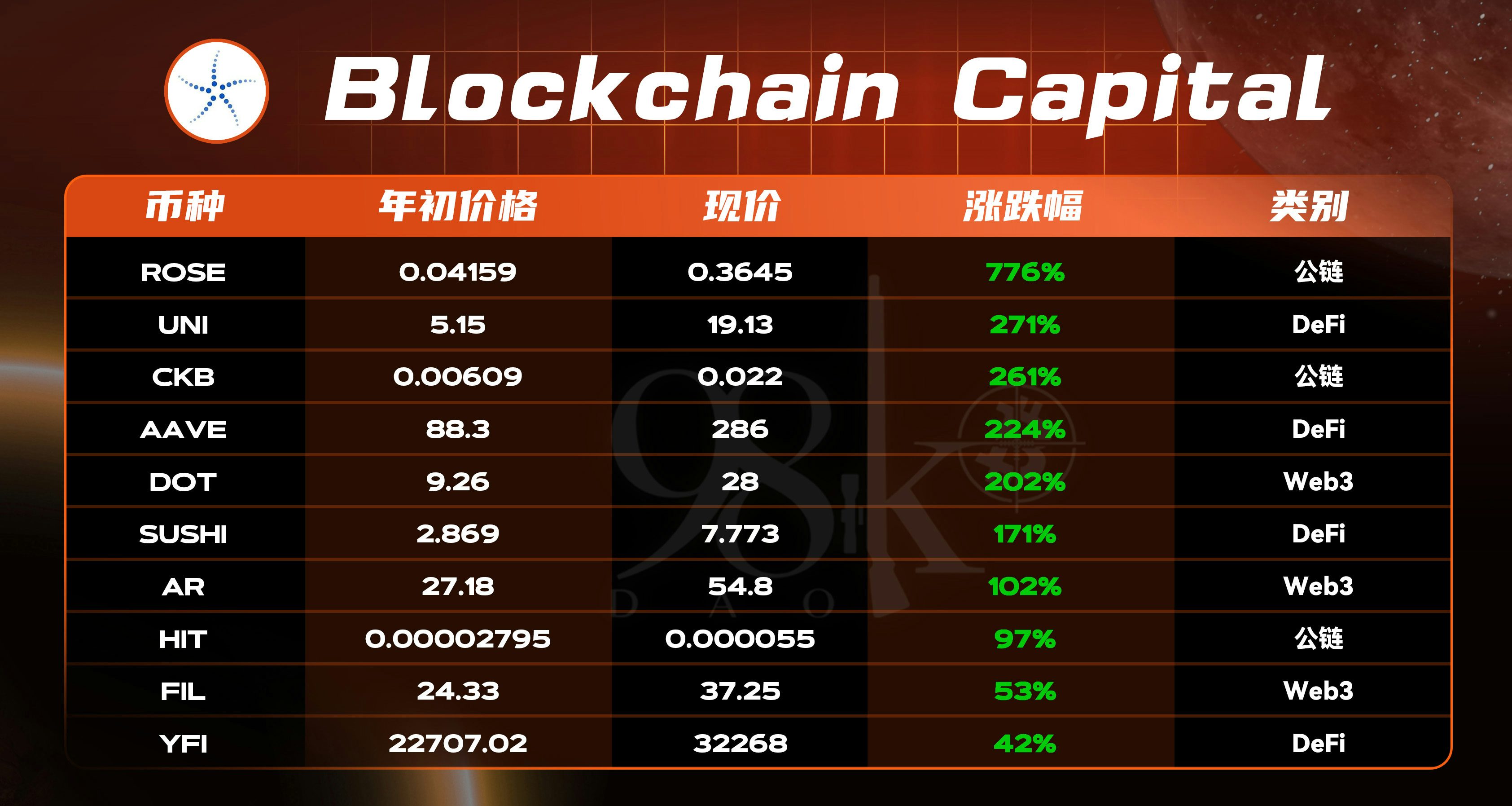

Blockchain Capital

機構介紹:首個致力於比特幣、區塊鏈生態系統的風險投資基金。投資了Coinbase、Ripple 等金融科技公司,是區塊鏈行業頂尖的投資機構之一。

以下數據為Blockchain Capital所投資且已發幣項目在2021年的幣價表現:

Blockchain Capital投資組合正漲幅率是100%,沒有百倍幣,1-10倍的佔78%,小於1倍的佔33%。漲幅最高的是776%的ROSE,漲幅最低的是42%的YFI。

從項目分類來看,DeFi、公鏈、Web3數量基本相同,分佈較為平均,但是沒有出現GameFi、DAO和NFT項目的身影。

以下統計為Blockchain Capital已投資但未發幣項目:

未發幣項目總數量為20個,基礎設施項目有12個,佔比60%,其次為佔比30%的DeFi。

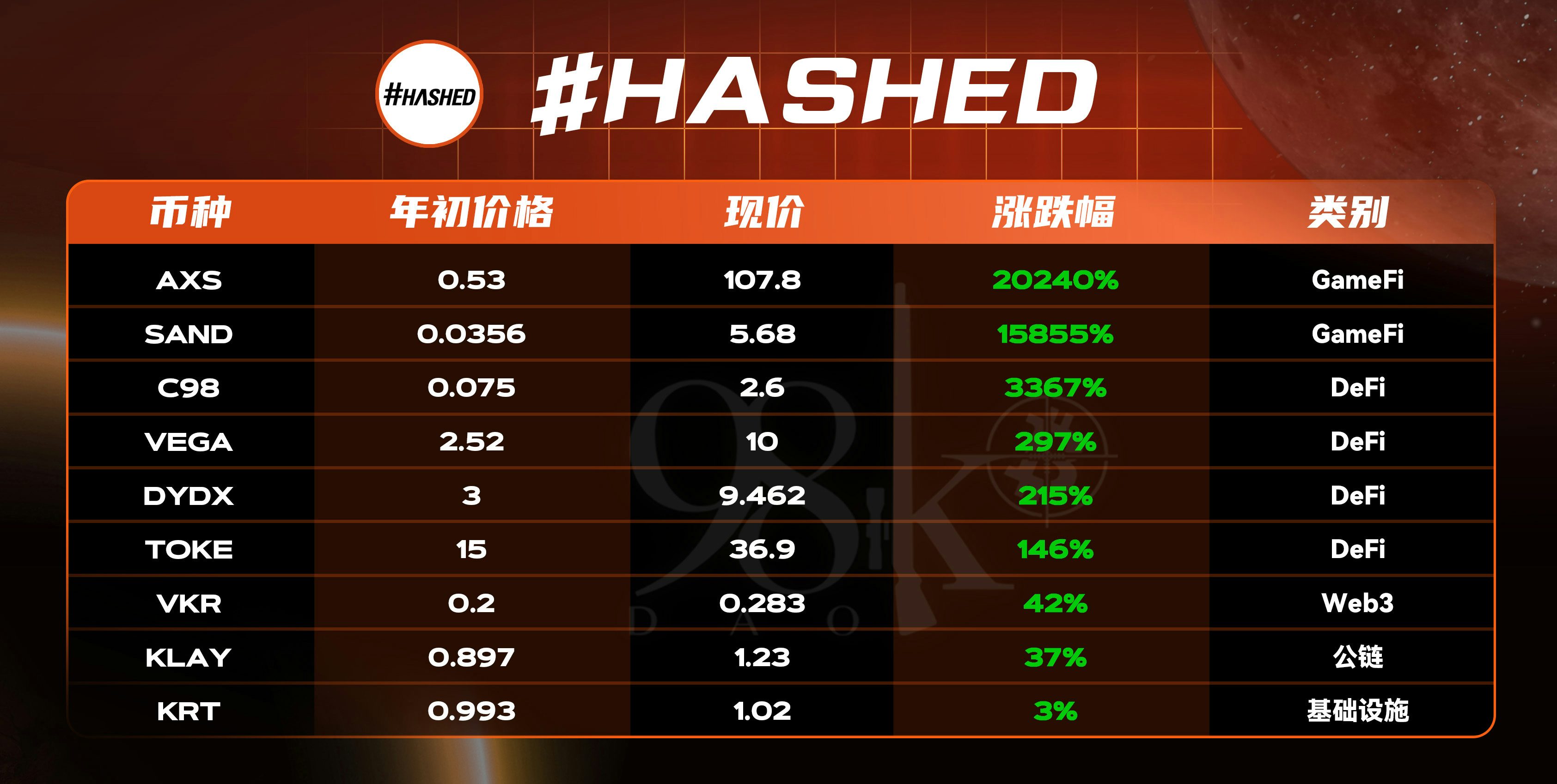

#HASHED

機構介紹:韓國規模最大的數字貨幣及區塊鏈投資基金,也是不少知名區塊鏈項目的最大投資者之一。主要覆蓋韓國和亞洲,影響力輻射到矽谷。

以下數據為#HASHED所投資且已發幣項目在2021年的幣價表現:

#HASHED投資組合正漲幅率是100%,有兩個百倍幣SAND(158倍)、AXS(202倍),10-50倍的佔11%,小於10倍的佔比超過60%。漲幅最大的是20240%的AXS,漲幅最小的是3%的KRT。

從項目分類來看,DeFi項目有4個,佔比44.4%,GameFi項目有2個,Web3、公鏈、基礎設施各一個。

以下統計為#HASHED已投資但未發幣項目:

未發幣項目總數量為20個,投資項目的賽道較為分佈,佔比最高的是基礎設施,佔比30%。

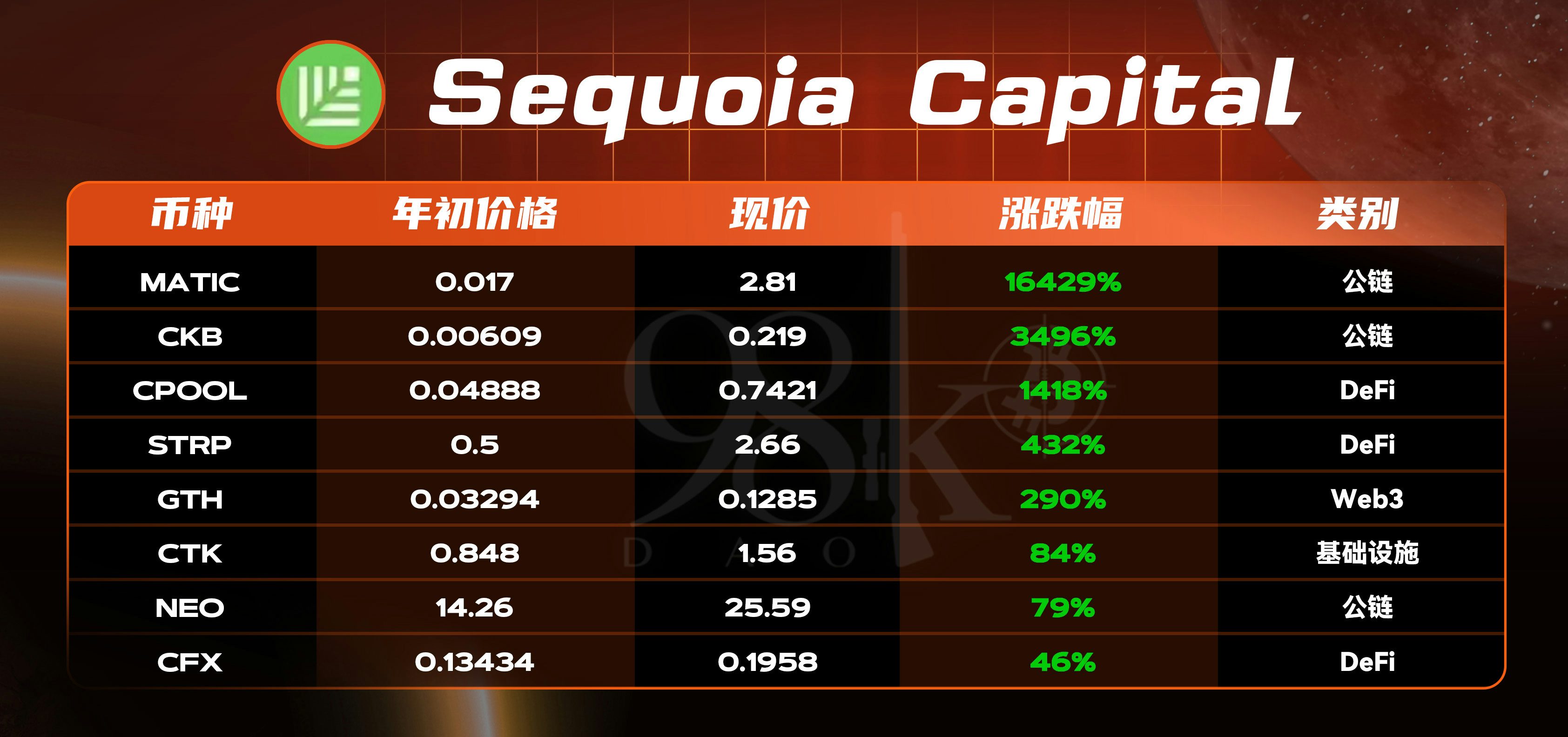

Sequoia Capital(紅杉資本)

機構介紹:全球互聯網的頂級風險投資者,更是將中國互聯網行業擺上神壇的項級VC。已投資多個區塊鏈明星項目,據說,紅杉中國準備All in Crypto。

以下數據為Sequoia Capital所投資且已發幣項目在2021年的幣價表現:

Sequoia Capital投資組合正漲幅率也是100%,只有一個百倍幣MATIC(164倍),10-50倍佔25%,1-10倍佔25%,小於1倍的佔38%。漲幅最高的是16429%的MATIC,漲幅最低的是46%的CFX。

從項目分類來看,DeFi和公鏈各有3個,Web3和基礎設施項目各一個。

以下統計為Sequoia Capital已投資但未發幣項目:

未發幣項目總數量為9個,其中基礎設施項目有5個,佔比55.5%。

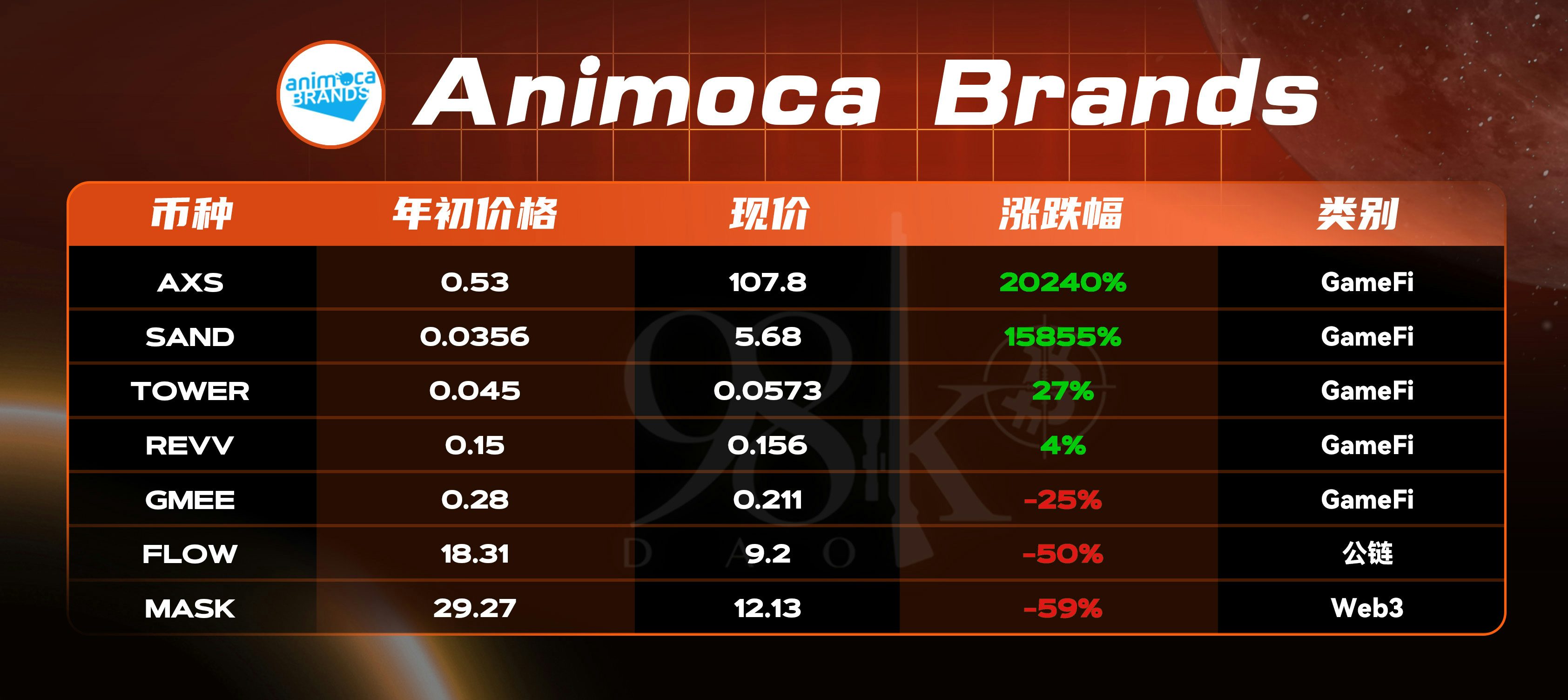

Animoca Brands

機構介紹:一家香港移動遊戲開發公司,科技獨角獸,在澳大利亞證券交易所上市,聚焦元宇宙、GameFi項目,已投資多款明星級區塊鏈遊戲。

以下數據為Animoca Brands所投資且已發幣項目在2021年的幣價表現:

Animoca Brands的投資組合幣種數量是所有機構中最少的,而且在投資正漲幅率方面也只有57%,僅高於Alameda Research的48%。投資偏好更多的在遊戲方面勝率超過80%,且有兩個百倍的幣種,其他的收益率都低於1倍。漲幅最高的是20240%的AXS,跌幅最大的是-59%的MASK。

從項目分類來看,GameFi項目有5個,佔比71.4%,公鍊和Web3各一個,而DeFi項目一個都沒有。

以下統計為Animoca Brands已投資但未發幣項目:

未發幣項目總數量為5個,其中Web3項目佔比80%。

Binance Labs

機構介紹:世界第一大加密貨幣交易所Binance 旗下的社會影響基金,旨在為區塊鍊和加密貨幣企業家;項目和社區提供孵化、投資。

以下數據為Binance Labs所投資且已發幣項目在2021年的幣價表現:

Binance Labs的投資組合的正漲幅率接近90%,在已上幣的28個幣種中有ALICE、LUNA、MATIC、AXS四個百倍幣,是所有機構中最多的;10倍左右的幣種也有4個,1-10倍的佔比超過50%,小於一倍的幣種只有兩個,也是所有機構中最少的。

從項目分類來看,Binance Labs的投資風格較為多元化,基礎設施、公鏈、DeFi、GameFi數量非常接近,沒有出現對單一賽道的過分側重。

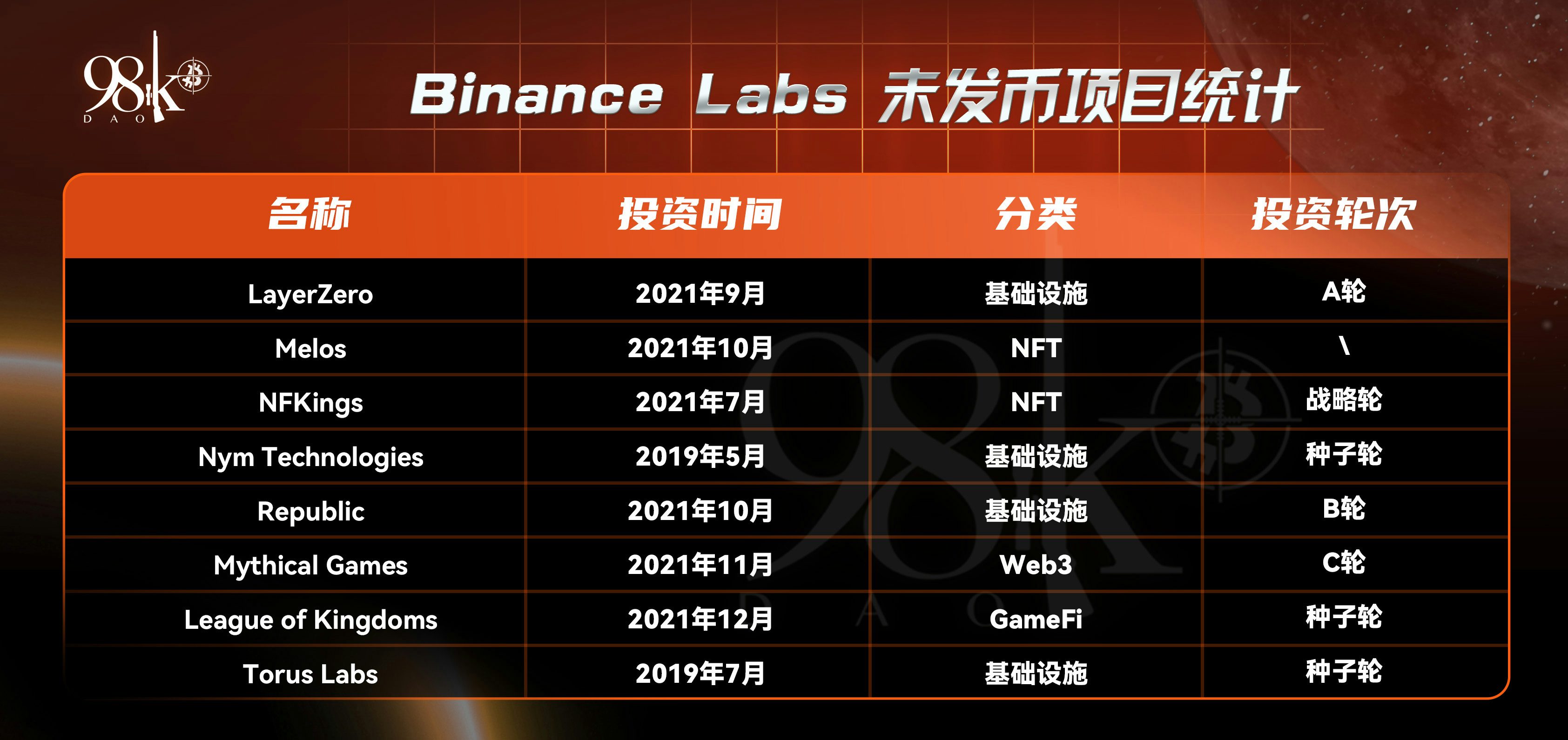

以下統計為Binance Labs已投資但未發幣項目:

未發幣項目總數量為8個,其中基礎設施項目有4個,佔比50%,其餘為NFT、Web3和GameFi。

綜合對比

從整體數據來看,各個機構投資組合今年的表現都不錯,有三家機構的投資組合正漲幅率為100%,正漲幅率超過70%的也有十家,有且只有一家的正漲幅率低於50%,正漲幅幣種比例近80%。

我們以1倍、10倍、100倍做區間劃分,漲幅小於一倍的占到25%,有佔總幣種40%的幣種漲幅集中在1-10倍,10-100倍的只占到10%,同時70%以上的機構都有1-3個百倍幣出現。

在漲幅最大幣種排名中AXS以202倍位列第一,同時也是投資機構數量最多的項目,其次是MATIC(164倍)、SOL(129倍)。百倍幣共有6個,分別是AXS 202倍、MATIC 164倍、SOL 129倍、LUNA 124倍、SAND 158倍、ALICE 123倍, a16z投中了3個百倍幣,數量最多。

從投資項目的分類對比來看,大部分機構最看好的依然是DeFi賽道,其次是公鍊和Web3。 DeFi佔比最高的機構是Three Arrows Capital,佔比高達83%。在GameFi賽道,押注最多的是Animoca Brands,它以71%的佔比遙遙領先其他機構,排名第二的#HASHED佔比僅為22%。

不得不說的是,2021年GameFi、元宇宙大火,投資機構也投資了很多GameFi項目,但由於遊戲項目開發週期較長,很多項目還未到發幣的階段,因此GameFi佔比普遍較小。