歡迎點擊此處加入PANews TG Channel更快獲取一手區塊鏈資訊

文章作者:Joseph Politano

文章翻譯:Block unicorn

原標題:金融遊戲化

2014 年12 月,Robinhood 在AppStore 上推出,其使命是“為所有人實現金融民主化”。該公司引入了零佣金交易和相對較低的賬戶最低限額,以吸引那些傳統金融機構過於昂貴和繁瑣的用戶。這場賭博幾乎取得了令人難以置信的成功——兩年內,Robinhood 的估值超過了10 億美元,其他經紀商被迫大幅降低佣金以競爭。如今,Robinhood 擁有超過2200 萬個注資賬戶和近1900 萬月活躍用戶。

由於社交媒體使用量的增加和金融世界的訪問量增加,投資和交易社區在各種社交媒體網絡上如雨後春筍般湧現:Fintwit(金融推特)、YouTube 上的內容創作者和現在著名的Reddit 社區(如WallStreetBets股票散戶社區)。人們分享了投資理念,討論了最近的市場走勢,並發布了他們令人難以置信的收益或毀滅性的損失。加密經濟的興起也增加了整個數字社區的投機熱情,而像埃隆馬斯克這樣的企業巨頭成為社交媒體明星。這場流行病導致市場發生極端變化,同時讓許多人感到無聊、孤獨和手頭有太多時間,這只會加速在線金融社區的發展。

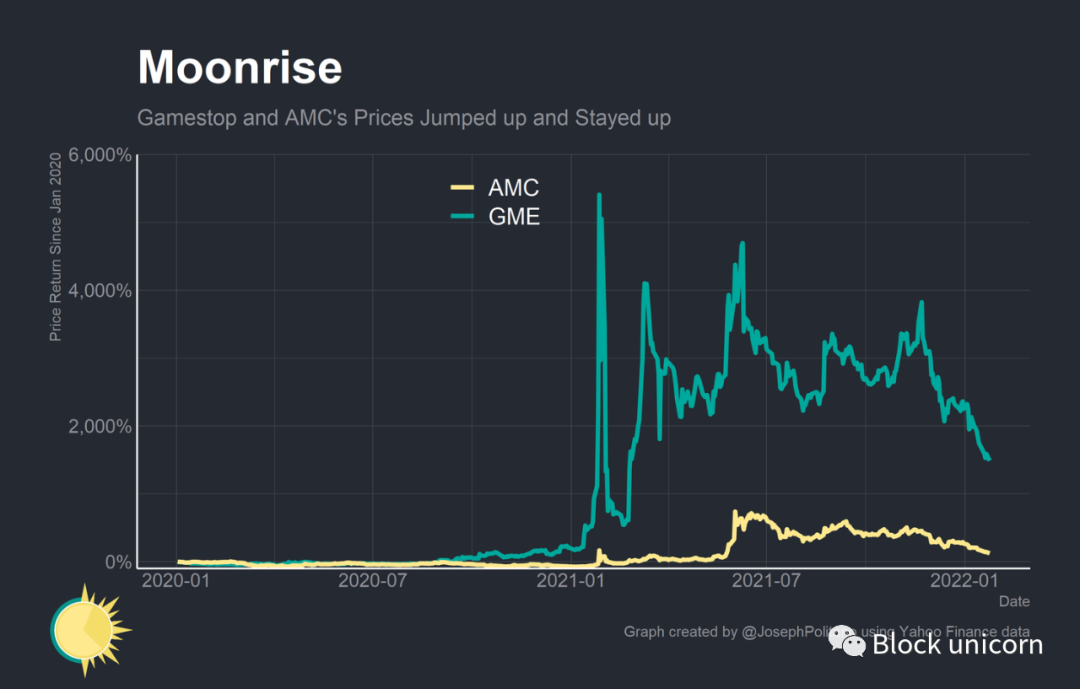

所有這一切都在2021 年1 月達到頂峰,當時苦苦掙扎的視頻遊戲零售公司GameStop 成為金融界的焦點。故事是這樣的,對沖基金做空了這隻股票——借入股票並立即賣出股票,押注GameStop 的股價會下跌。 WallStreetBets 的用戶將極高水平的空頭興趣(賣空的股票數量超過現有股票)視為一個機會。如果他們能夠推高GameStop 股票的價格,賣空者將不得不以更高的價格買入,以彌補他們在重大損失的頭寸。因此,他們大量收購了GameStop,導致其價格飆升,而華爾街對沖基金則以該公司為賭注。 GameStop 的股價從擠壓前的20 美元漲到了近500 美元,在其成功之後,交易員轉向其他持有大量空頭興趣的股票(如陷入困境的電影院公司AMC)。直到Robinhood 和其他經紀公司完全暫停了GameStop、AMC 和其他幾隻“表情包股票”的交易——有效地切斷了表情包狂熱的勢頭。

但這只是一個故事——要講述這個故事的故事,我們必須從頭開始。

金融民主化

由於注意力對買賣行為的影響,投資者能夠通過易於使用的應用程序聯合起來的技術優勢似乎使盈利的日間交易變得更加困難而不是更容易。

Ben Felix,免佣金日間交易

對於絕大多數人來說,交易是一個賠錢的命題。數十年的學術研究表明,試圖挑選自己股票的散戶投資者會落後於風險適當的基準指數,而那些經常交易的人則表現更差。這應該不足為奇——專業基金經理的表現一直落後於指數,那麼為什麼普通人能夠跑贏大盤呢?有效市場假說的本質是,由於資產價格反映了所有相關的可用信息,投資者無法獲得可靠的阿爾法(alpha指的是獲得超高回報率)。現實世界的市場不可能完全有效,但它們足夠接近,以至於通常很難獲得alpha。那些表現優於主要指數的人往往這樣做是因為他們承擔了額外的風險(比如沃倫巴菲特的價值投資),挖掘了新信息(比如文藝復興科技公司著名的Medallion 基金),或者只是運氣好。

Robinhood 出現在低成本被動指數基金席捲金融界的時候。成本高昂的主動管理型基金相對錶現不佳,以及先鋒等低成本指數基金提供商的崛起,導致數万億美元的日常退休儲蓄湧入指數基金。 Robinhood 的任務是為普通人打破金融世界的最後一道門檻:高昂的交易成本和開設經紀賬戶。傳統經紀公司對管理數百萬個每個500 美元的賬戶沒有興趣,因此只關註一小部分高淨值個人。許多經紀公司笨拙,每筆交易收取高額費用,這使得年輕、精通技術和低淨值用戶無法使用它們。

很大一部分吸引力不是“ 金融很有趣”,而是交易股票或加密貨幣似乎是一種簡單的賺錢方式。顯然,我認為這不是真的。

Srivatsan Prakash(Market Champions podcast播客主持人)

然而,將經紀業務引入智能手機開始削弱被動投資的趨勢,在手機上進行交易的人更有可能購買風險更高、受歡迎且類似彩票的資產。他們也更有可能追逐過去的回報,屈服於阻礙投資者表現的眾所周知的行為偏見。這些影響也可能不是暫時的——開始通過電話交易的投資者開始在其他平台上表現出類似的行為。 Robinhood 目前在2240 萬總資金賬戶中擁有1890 萬月活躍用戶,這意味著大多數用戶經常檢查他們的賬戶——這也降低了長期回報. 對許多人來說,主動交易開始變得越來越有吸引力——他們也可以通過這種方式快速致富。

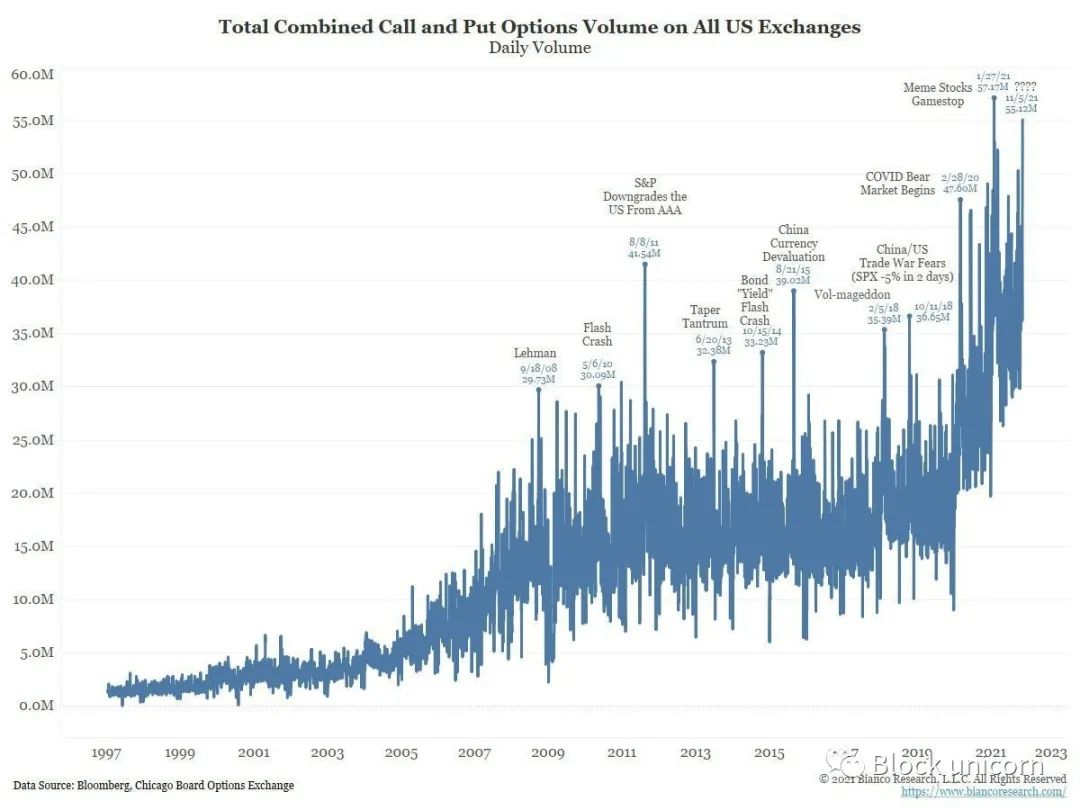

隨著時間的推移,零成本經紀商的用戶開始轉向風險更高、波動性更大的金融產品。看跌期權和看漲期權是通常用於對沖的高風險金融衍生品,越來越多地被零售交易者用於對不同股票的走勢進行槓桿押注。伴隨著本已動蕩的加密貨幣市場出現了模因幣的爆炸式增長。至關重要的是,Robinhood 通過訂單流支付(PFOF) 賺取部分資金,做市商根據其指導交易的方式向經紀商提供補償。這個過程是合法的,改善了過去時代的高額交易費用,並且對用戶來說可能比其他選擇更便宜,但它仍然讓Robinhood 有動力讓用戶盡可能頻繁地進行交易,並交易做市商願意支付更多費用來交易的風險較高、流動性較低的資產。上個季度(2021年第四季度),Robinhood 基於交易的收入中有1.64 億美元來自期權,另外5100 萬美元來自加密貨幣,5000 萬美元來自普通股票。

金融的模因

社會一直是一場模因戰爭,但在此之前是用棍棒和石頭打的。然而,互聯網已經進行了軍備競賽,在許多領域與模因驅動的大腦進行塹壕戰。他們還沒有抓住所有的思想領域,但我擔心模因溝只會擴大。

CGP Grey,模因解說回答。 CGP Grey是YouTube的520多萬的教育博主。

隨著散戶投資的興起和社交媒體的普及,企業高管和知名投資者成為社交媒體明星(在較小程度上,反之亦然)。埃隆馬斯克,特斯拉的Technoking (Techno是電子音樂流派,這是他的官方頭銜),毫無疑問是金融社交媒體世界的最大明星,擁有驚人的7100 萬推特粉絲。

現在金融的運作方式是,事物的價值不是基於它們的現金流,而是基於它們與埃隆馬斯克的接近程度。

Matt Levine(估值分析師)埃隆馬斯克的市場假說

Elon 的社交媒體地位使他成為整個傳統和加密金融世界的市場推動者,他關於GameStop、狗狗幣、比特幣和他自己的公司特斯拉的推文引起了金融市場的巨大、即時的反應。許多加密項目都是為了碰瓷Elon 推特上的明確意圖而創建的,其他上市公司的CEO 試圖盡可能的將自己與Elon 的社交媒體名聲聯繫起來。

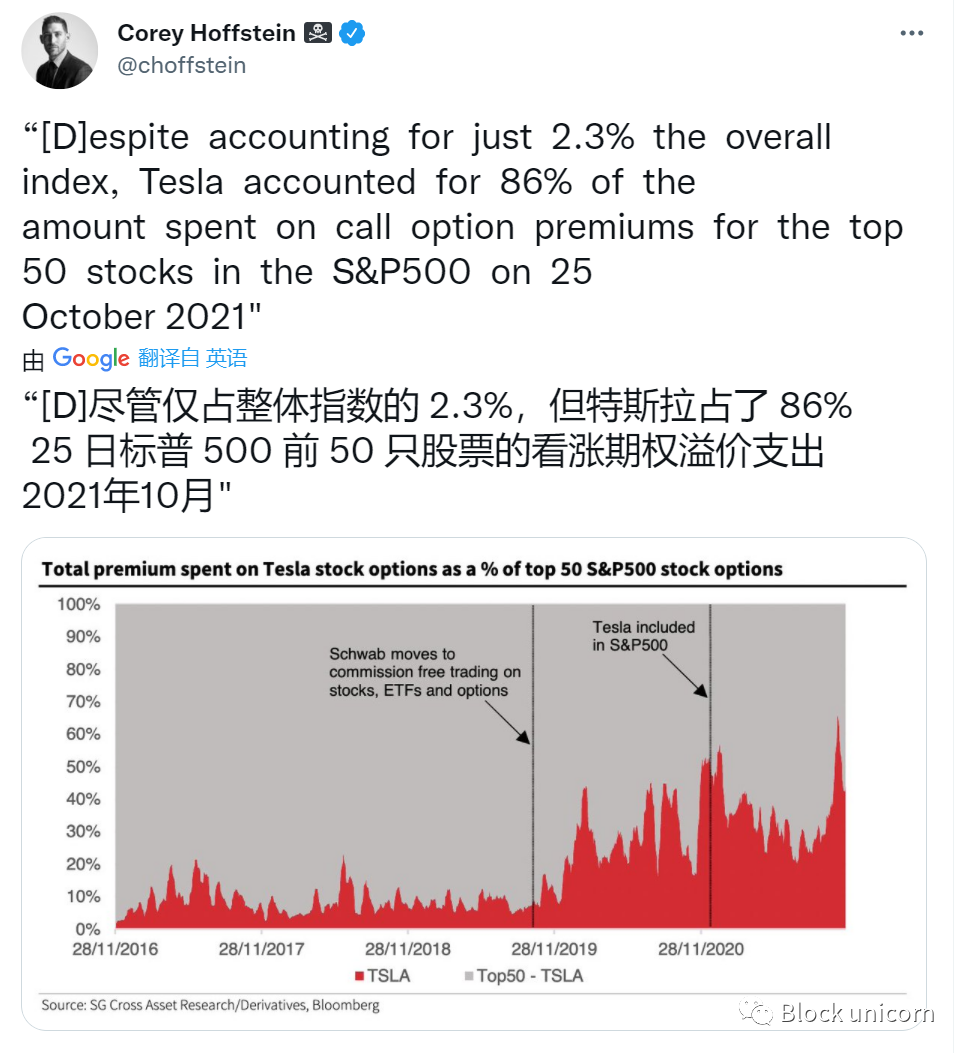

埃隆馬斯克利用他在社交媒體上的名氣,吸引了一群高度忠誠的散戶投資者,並利用這些忠誠的散戶投資者在良性循環中取得了商業成功。特斯拉今天是一家價值近1 萬億美元的公司,但它的市盈率非常高,約為270。相比之下,在撰寫本文時,蘋果的市盈率只有區區28 倍,這使得特斯拉成為一家極富競爭力的公司。相對於盈利能力有價值的公司。這部分反映了高增長預期,但部分反映了埃隆以天價吸引散戶投資者資本的獨特能力。特斯拉在2020年12月增發後股價上漲,該公司當年第三次以高於今天的估值籌集資金。埃隆能夠利用這筆廉價資金迅速擴大實際生產,並利用他在社交媒體上的名氣來提升特斯拉的品牌形象和知名度。

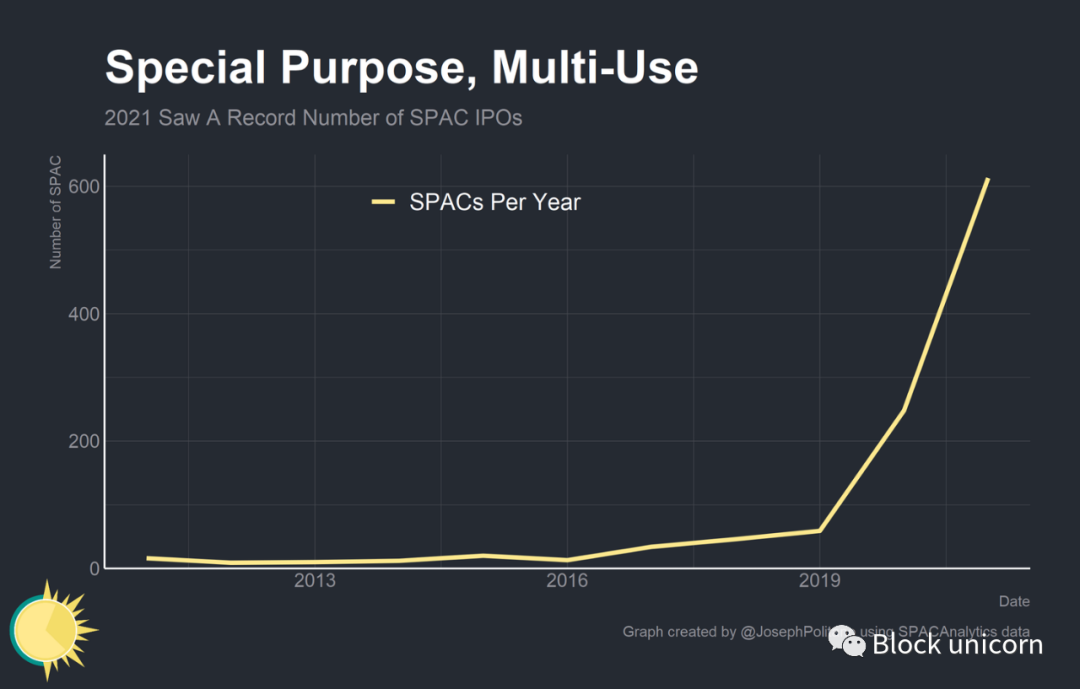

零售交易員對特斯拉的成功充滿了感情,這要歸功於他們與埃隆·馬斯克的準社會(即媒體用戶與媒體角色參與的片面關係)的聯繫。他們的情感聯繫使他們成為更具粘性的投資者,並願意以高估值購買特斯拉股票。看到這一點,其他公司高管和基金經理開始在社交媒體上建立自己的社交媒體追隨者。 Microstrategy Inc 的Michael Saylor(邁克賽勒) 基於其公司購買比特幣建立了追隨者,Cathie Wood(木頭姐)基於她的“ 顛覆性” 投資基金建立了追隨者,Chamath Palihapitiya(SocialCapital CEO) 通過使用特殊目的收購公司(Special Purpose Acquisition Companies)將私人科技公司上市建立了追隨者( SPAC)。

作為年輕人,我們的部分反應模因就是一切,所以如果這確實成為一種投資風格,我不會感到驚訝。

Kyla Scanlon(推特KOL)

社交媒體的美麗和詛咒在於它能夠創造敘事社區和準社會關係。人類是敘事的、社會的和部落的生物;我們根據內組和外組形成社區,並從我們組內成員告訴我們的故事中學習。模因不僅是有趣的圖片,而且是任何可共享、可模仿和可適應的複雜想法的簡短表達——它們是互聯網上敘事交流的命脈。一個有效的模因僅僅通過誰得到了笑話來定義一個內群和外群(因此社交媒體內容交付算法將向誰展示這個笑話),並通過熟悉的模板來傳達複雜的想法(想想有多少人使用著名的“分心的男朋友模因”評論各種不同的情況)。考慮一下最近的WAGMI(我們都會成功)和NGMI(不會成功)的加密模因。他們清楚地定義了一個內群(投資於加密貨幣或特定硬幣/項目的“我們”),一個外群(未投資的“你”),並講述了關於這兩個群體的敘述故事(你是否會“根據他們與硬幣/項目的關係(暗示未來價值會大幅增加),在財務上或社會上實現它。

社交媒體的敘述是過去幾年SPAC 使用爆炸式增長的基礎。在SPAC 中,空殼公司在證券交易所上市,以便為私人控股公司的合併或收購提供資金。由於SPAC(上市融資方式集中了直接上市、海外併購、反向收購、私募等金融產品特徵及目的於一體,並優化各個金融產品的特徵,完成企業上市融資之目的。)在沒有真正附屬公司的情況下推出,並且必須尋找收購目標,因此他們依靠投資者對SPAC創始人的信任來籌集資金。在社交媒體時代,擁有大量忠實數字追隨者(如Chamath Palihapitiya)的人可以利用他們與粉絲之間的準社會關係,為僅基於想法和敘述的SPAC 獲得大量資金。

在線社區是通過不斷接觸傳達類似敘述的模因而形成的。最終它們開始自我催化。模因越來越受歡迎,這促使以前不感興趣的人參與到社區中。這些人對社區定義信仰的核心原則深信不疑,他們開始創造和分享更多的模因。這些模因說服了更多以前不感興趣的人參與,循環又開始了。這讓我們回到了GameStop 和WallStreetBets。

金融遊戲化

由於COVID 導致股市出現前所未有的波動,而受困的高收入者有時間和金錢閒置,WallStreetBets 在大流行初期急劇擴張。不應忘記,subreddit 還吸引了許多絕望的人尋找改善財務狀況的方法,以及許多在大流行期間失去社交互動並尋求社區意識的人,subreddit 因那些在風險交易中賭上所有東西的交易者而臭名昭著,要么贏得大量資金,要么(更有可能)輸掉所有資金。

我們的大腦仍在適應這個在線空間,他們處理孤獨的方式是通過“伙計,我所做的就是整天在Zoom 上與人交談”的功能。

酷斯坎倫

在2020 年末和2021 年初,Reddit 的WallStreetBets 社區的一部分開始關注GameStop。該公司似乎正在對公司組織和戰略做出一些重要的改變,以應對多年的利潤下滑,WallStreetBets(股票散戶社區)的用戶將公司創紀錄的空頭興趣視為一個機會。他們開始向公司股票注入資金,試圖擠爆賣空者倉位,剩下的就是歷史了。

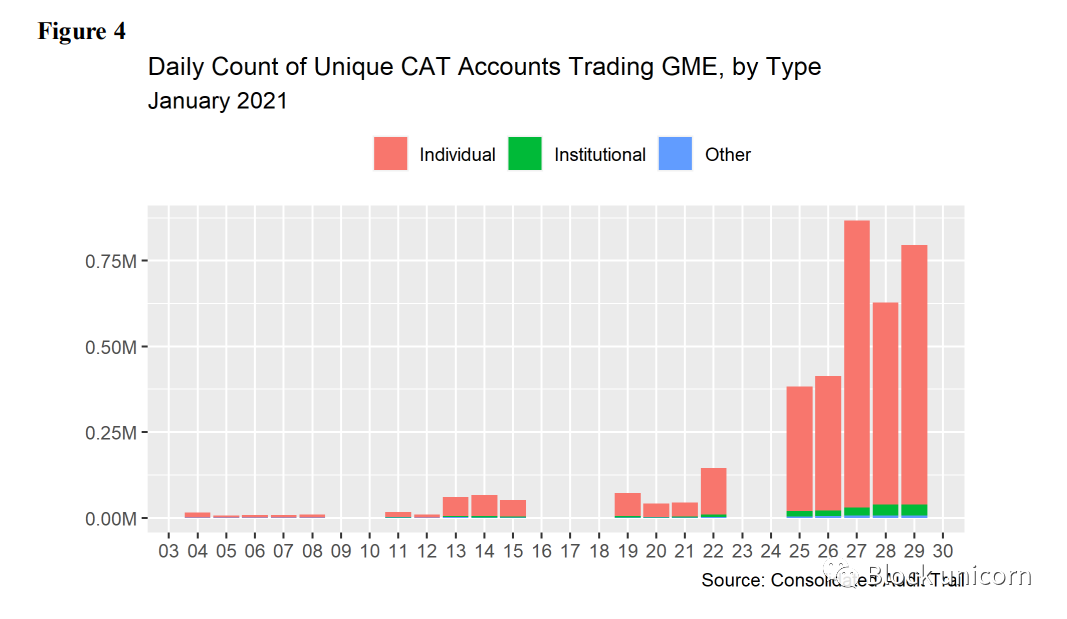

在狂熱的高峰期,超過750,000 個個人賬戶在交易GameStop,他們通過購買股票將其粘在對沖基金上的敘述(模因)吸引了進來。如果零售交易商只是將價格推得足夠高,他們就可以一舉摧毀華爾街的西裝,同時讓自己發財。這個模因始於WallStreetBets,但迅速傳播:首先在Reddit 的其餘部分傳播,然後傳播到Twitter 和其他社交媒體平台,然後傳播到電視和主流媒體,然後傳播到數百萬美國人的餐桌,最後傳播到國會大廳和白宮。像埃隆馬斯克這樣的社交媒體影響者進一步傳播了這個模因,通過將他們的影響力附加到狂熱上來擴大其影響力,模因傳播到其他公司的股票——AMC、黑莓和其他有大量空頭興趣的苦苦掙扎的零售商。

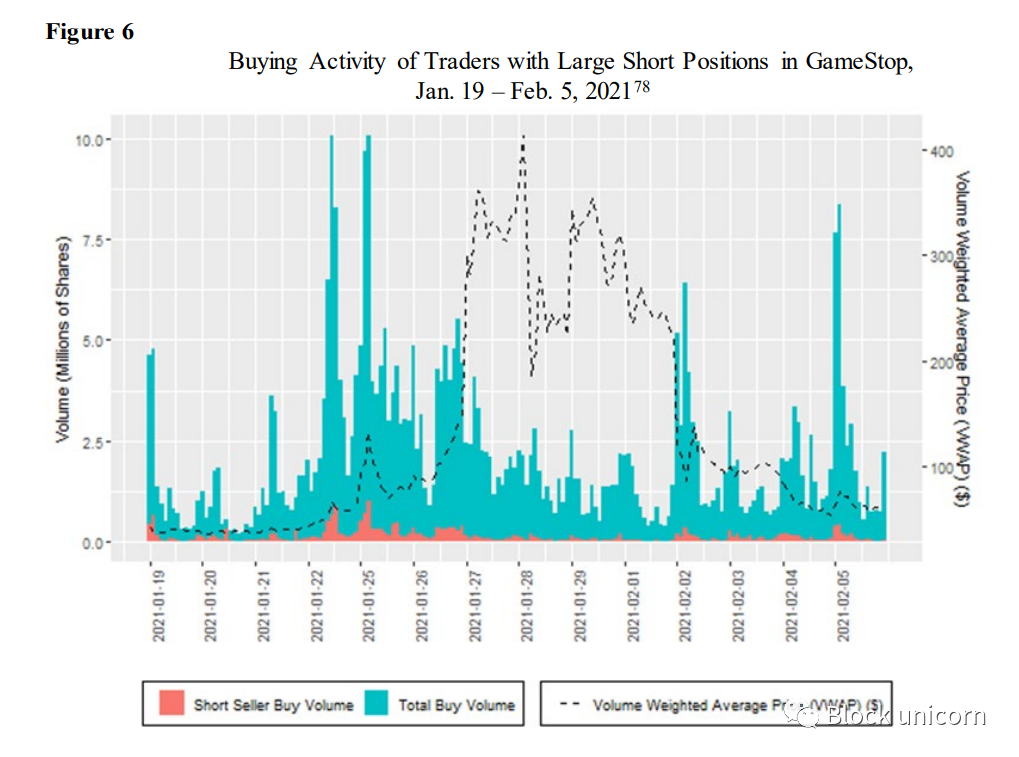

無論是出於擠壓賣空者從而從價格上漲中獲利的願望,還是出於對GameStop 基本面的信念驅動,維持長達數週的價格的是積極情緒,而不是買入回補GameStop 股票的升值。

SEC 工作人員關於2021 年初股票和期權市場結構狀況的報告

社交媒體的美妙之處在於它能夠創建敘事社區和準社會關係。社交媒體的詛咒在於,這些敘述不一定要以事實為基礎,而這些社區可能會被群體思維群內和外群動態引入歧途。 GameStop 傳奇確定了一個明確的內部群體——由被遺忘的普通美國人組成的在線社區——和一個明確的外部群體——掏空了這個國家的華爾街套裝。它確定了一個明確的敘述:通過購買GameStop 股票,您將其粘在對沖基金外群並豐富在線內群,這個模因導致GameStop 的價格擠爆了很多空頭。

事實上,在GameStop 事件之後發布的證券交易委員會(SEC) 報告顯示,賣空者的買入量佔總買入量的一小部分,並且大多數賣空者早在GameStop 達到最高價格之前就已經投降了,在一些機構的額外推動下,零售(散戶)購買量將GameStop 的股價推至歷史新高。空頭擠壓並不是GameStop 價格上漲的驅動力,而是散戶的大量資金推高了股價。至關重要的是,零售交易商的持續興趣使GameStop 的股價保持如此之高——截至撰寫本文時,該公司的交易價格是狂熱前水平的四倍,是大流行前水平的近二十倍。

GameStop擠壓的主要驅動因素之一是大量購買看漲期權,這導致做市商通過購買標的股票來對沖看漲期權的持有,從而推高了股價。雖然工作人員確實發現個人客戶的GME 期權交易量大幅增加,從1 月21 日的5850 萬美元增加到1 月22 日的5.634 億美元,直到1 月27 日達到峰值24 億美元,但期權交易量的增長主要是由購買看跌期權,而不是看漲期權。此外,數據顯示,做市商是在買入而不是賣出看漲期權,這些觀察本身與GameStop擠壓不一致。

SEC 工作人員關於2021 年初股票和期權市場結構狀況的報告

只是為了消除其他神話,GameStop壓縮也不是導致GameStop 狂熱的原因。 GameStop擠壓比空頭擠壓稍微複雜一些,但本質上涉及交易者從做市商那裡購買看漲期權(押注標的資產價格上漲),從而迫使做市機構購買標的資產以對沖看漲期權他們寫的選項。在購買標的資產時,做市商推動價格上漲,因此零售交易者購買足夠多的看漲期權可以拉高價格。這將迫使賣空者購買標的資產以對沖頭寸,從而將價格推高。然而,散戶交易者是看跌期權的淨買家,而做市商是看漲期權的淨買家——這種情況與GameStop擠壓不一致。

最後,對沖基金或其他金融機構沒有陰謀破壞GameStop 傳奇。當Robinhood 和其他經紀人暫停模因(這裡的模因指的是GameStop)股票的交易時,並不是為了保護因擠壓而遭受損失的金融機構的底線。相反,極端波動迫使票據交換所要求Robinhood 提供大量存款,以覆蓋meme(模因)股票交易的結算期。存款金額是Robinhood 正常水平的十倍,公司根本無法立即支付。

當發生裸賣空時,賣方未能將證券交付給買方,工作人員確實觀察到GME 未能交付的高峰。但是,空頭或多頭銷售都可能發生未能交付,這使其成為裸賣空的不完美衡量標準。此外,根據工作人員對可用數據的審查,GME 並未在個人清算會員層面出現持續未能交付的情況。具體而言,工作人員觀察到,大多數清算成員能夠相對較快地清除任何故障,即在幾天內,並且大部分都沒有經歷多天的故障。

SEC 工作人員關於2021 年初股票和期權市場結構狀況的報告

也沒有圍繞未能交付的陰謀,當交易合同中的一方沒有履行其義務時,就會發生未能交付,而圍繞GameStop 的陰謀是,賣空者在平倉時未能交付,部分破壞了空頭擠壓。但絕大多數未能交付的問題很快得到解決,在最初的市場動蕩之後,交付失敗急劇下降。

這似乎是為了揭穿一些圍繞GameStop 狂熱的錯誤理論而噴出的大量墨水,但為了消除對整個情況造成根本誤解的普遍敘述,這是必要的。 GameStop 的傳奇不是賣空或將其粘在華爾街——它是關於數百萬人被互聯網上的一個模因說服,用他們在一家垂死的視頻遊戲零售商的股票上的微薄資金進行賭博。華爾街之所以獲勝,是因為儘管少數對沖基金遭受了巨額虧損,但券商、做市商、資產管理公司和其他大型金融機構卻從交易量的上漲中獲得了豐厚的利潤。散戶投資者因為交易量增加而虧損——降低了回報——並且被社交媒體的熱議吸引到風險極高的資產上。

最後,重要的是人們的想法,而不是實際的事實。只要人們認為這是“ 散戶與機構的對抗”,他們就不會過多考慮事實。

Srivatsan Prakash

至關重要的是,GameStop 的故事在2021 年初從公眾視線中消失時並沒有結束。截至2021 年1 月,WallStreetBets 的訂戶不到200 萬,此後已增至近1200 萬訂戶。 GameStop 和AMC 的子版塊“Superstonk”和“AMCstock”的訂閱人數分別上升到73 萬和45 萬。他們的頭版經常包含預測金融市場全面崩潰、所有空頭擠壓之母(MOASS——另一個模因)以及GameStop/AMC 股價快速上漲的帖子。他們經常宣傳有關金融公司、美聯儲和媒體組織的陰謀論。正是這個高度專注的利基互聯網社區和它所相信的模因使GameStop 的股價保持高位。至關重要的是,他們是孤獨者的社區——有討論線程,今年冬天,Superstonk 甚至一起向慈善機構Toys for Tots 捐贈了超過100,000 美元。

當WallStreetBets 的訂閱者幾乎在一夜之間從200 萬增加到900 萬時,大多數新訂閱者並沒有意識到什麼是對的,什麼是錯的。他們只是來自Twitter 或Instagram,通常受到meme 頁面或他們的朋友的啟發。這些是我擔心的人。

Taylor Shiroff

從根本上說,這些人是自我催化、孤立的互聯網社區的受害者,在這些社區中,用戶互相鼓勵,在極度投機性的投資上賭錢,對自己不利。

結論

市場不再受基本面驅動,而是受模因驅動。不再是一個隱喻,而是一個活生生的結構——市場。

Kyla Scanlon

許多人認為,一個單一的事件——比如市場崩盤、經濟衰退或大流行的結束——將使meme 交易狂潮結束,我基本上不這麼看。模因交易的主要驅動力是社交媒體時代帶來的社會學力量和進入金融市場的增加。這些過程被大流行時代的經濟力量加速了,但在大流行出現之前就已經開始了。隨著數字時代的發展,企業社交媒體明星、在線交易社區和越來越多的金融服務獲取將變得越來越重要。模因交易狂潮不會消失,它只會從資產轉移到資產,從平台轉移到平台,尋找另一種可以抓住的敘事。甚至模因本身也致力於讓交易者參與到狂熱中。 “ HODL(長期持有) ”和“ Diamond Hands (鑽石手,獲得目標收益就出貨的人)”都是非常流行的模因,儘管它們的價值波動很大,但它們仍然持有金融資產。當與您有準社會關係的人以及您經常光顧的在線社區都在不斷鼓勵您進行交易時,退出可能會非常困難。

我也不認為meme 股票狂熱從根本上破壞了整個金融市場的正常功能,雖然有證據表明Robinhood 日間交易者會導致他們關注的股票代碼出現額外波動,但散戶交易者僅佔總交易量的一小部分。儘管保證金債務處於歷史最高水平,但仍佔整體市場價值的正常比例。散戶交易熱潮的主要受害者是交易者本身,由於他們的交易行為,他們可能會遭受較低的回報。

應考慮可能旨在從交易中產生積極反饋的類似遊戲的功能和慶祝動畫是否會導致投資者進行更多交易。此外,訂單流付款及其產生的激勵措施可能會促使經紀自營商找到增加客戶交易的新方法,包括通過使用數字參與實踐。

SEC 工作人員關於2021 年初股票和期權市場結構狀況的報告

這種散戶交易熱潮有兩個主要受益者,首先是金融機構正在部署行為助推和遊戲化以鼓勵其用戶群進行更多交易。散戶投資者的每筆交易都在他們的口袋裡有更多的錢,交易風險越大,他們賺的錢就越多。

第二個受益者是塑造社交媒體敘事的人——由於缺乏更好的術語——創造了模因。他們引導散戶投資者資金的能力將成為未來企業和基金戰略中越來越重要的一部分。他們與觀眾建立的準社會關係賦予他們獨特的能力,可以利用廉價資本來影響實體經濟的結果——同時豐富自己。

在社交媒體時代,重要的是要記住,你不能免於宣傳。在這種情況下,宣傳不僅意味著政治運動,還意味著任何促進特定敘述的信息。在Twitter 或Facebook 上形成的敘述可能不是自上而下塑造公眾輿論的策略,但來自內容交付算法的信息流仍然塑造並由其用戶的觀點所塑造——無論這些觀點是否真實。有些模因是無害的,但另一些是致命的——在競爭激烈的注意力經濟中,區分兩者越來越困難。人類思維的自然部落主義意味著社交媒體時代的宣傳是以極其分散的方式創建的。有數以百萬計的小社區擁有自己的內群體和外群體,他們相互競爭以控制敘事。所有社交媒體影響者——是的,這包括我——有偏見、缺點和激勵,使他們成為不完全值得信賴的機構。在現代保持安全的唯一方法是直面自己的偏見和敏感性,同時不斷挑戰您的信息來源。