外匯市場是全球交易量最大的金融市場之一,平均每天的交易量高達數万億美元。近期為了應對通脹風險,美聯儲采取了激進的加息措施,外匯市場波動加大,在這種特殊時期,更需要通過外匯交易來對沖風險。但是在區塊鏈上,去中心化外匯市場的發展尚處在非常早期,本文中PANews盤點了一些當前發展較為頭部的去中心化外匯市場協議。

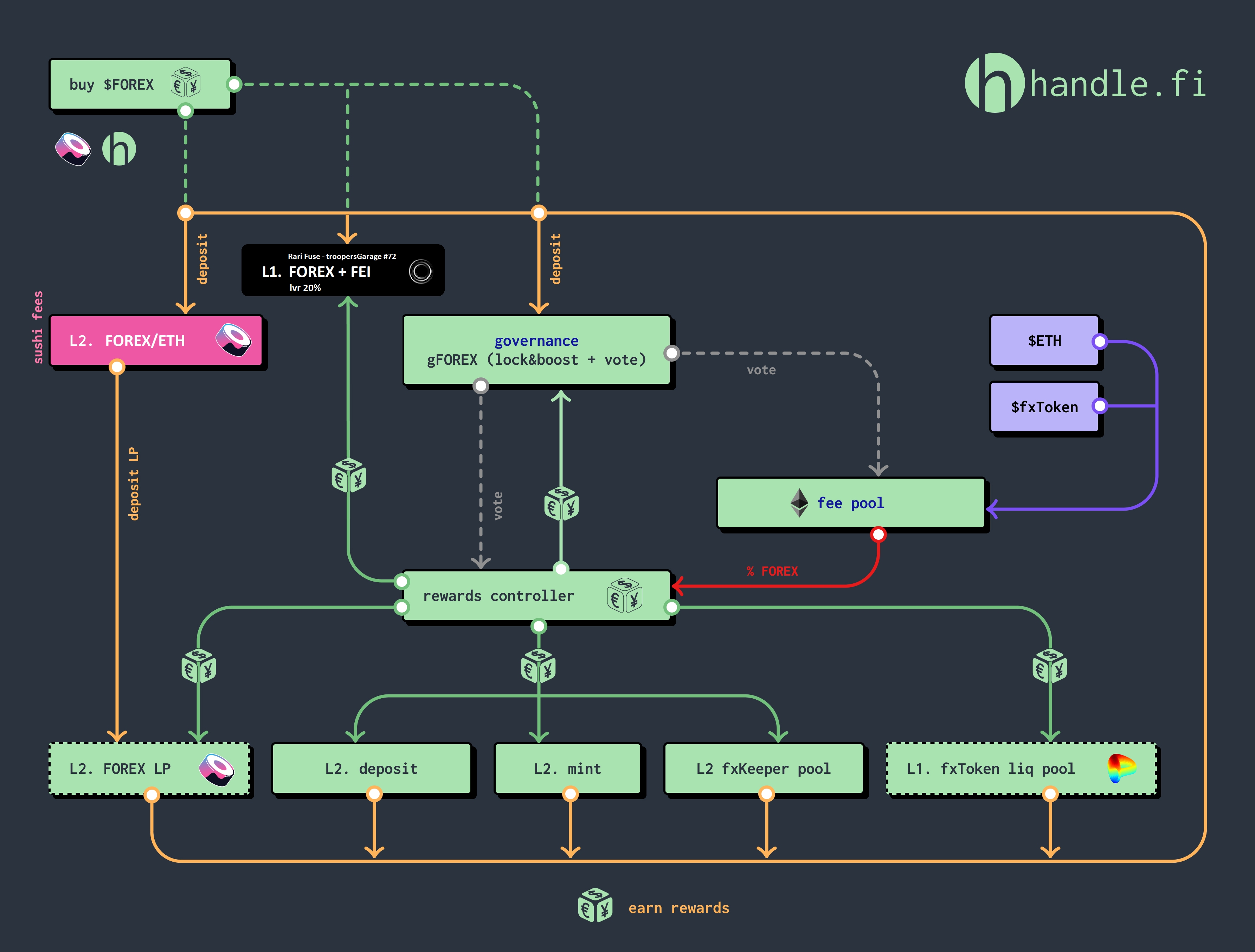

handle.fi

handle.fi是一個DeFi外匯協議,用戶可以從中藉入多種穩定幣,可以將這些穩定幣用於現貨交易、挖礦或槓桿交易等。

借貸

以Arbitrum上的handle.fi為例,和MakerDAO抵押ETH等資產借DAI類似,handle.fi中也可以抵押ETH借入fxTokens,對應各國法定貨幣的穩定幣,包括fxAUD、fxEUR、fxUSD、fxCNY、fxKRW、 fxCHF、fxCAD、fxGBP、fxJPY、fxSGD。本質上fxTokens也是合成資產,在創建了這些資產之後即可用於後續的用途。

兌換

這個功能提供了handle.fi中相關資產的現貨交易入口,包括ftTokens(現在僅支持fxAUD和fxUSD)、ETH、FOREX、USDC、USDT之間的現貨交易。

兌換的流動性來源於hLP和Curve等DEX中的流動性,其中hLP是對GMX中GLP的分叉,handle.fi曾在推特上表示,會將hLP前6個月交易手續費的10%分配給GMX社區。 hLP中包含ETH和一攬子的fxTokens,詳細文檔還沒公開,也沒有開放鑄造hLP的入口。

若交易經過hLP,則兌換價格由Chainlink預言機決定;過經過其它DEX,則由DEX的AMM公式決定。

槓桿交易

handle.fi的交易最高支持30倍槓桿,可以用ETH或fxTokens為抵押品,槓桿做多或者做空外匯貨幣,以美元價格為基準。

當前數據

目前,handle.fi主要在Arbitrum上運行,但各項數據並不突出。如最主要的穩定幣fxUSD,截至9月底,以太坊主網上的發行量只有525,Arbitrum上也只有11.6萬。

Arbitrum上的fxUSD主要集中在Curve上,佔比45.8%,Curve handle3pool(fxUSD、USDC、USDT)池共有8.9萬美元的流動性,其中有5.3萬的fxUSD。其次,hLP中包含有3.4萬fxUSD,佔比29.5%,hLP中還包括約2.5萬fxEUR、8500 fxGBP、7.75 ETH以及其它多種外匯資產。

流動性可能是handle.fi早期不能發展起來的原因,項目要想讓fxTokens得到更多的使用,就需要在Curve中保持足夠多同類資產的流動性,而這種方式並不能帶來不同fxTokens之間交易的流動性,也不能滿足槓桿交易的需求。

將流動性轉向hLP後,外匯交易的機制得到了完善,但是目前hLP的流動性較差,可能需要額外的激勵措施來促進hLP的採用。

Synthereum

Synthereum是Jarvis Network的一個協議,可以在多條EVM兼容鏈上鑄造和交易跟踪現實世界貨幣價格的非美元合成穩定幣。

發行

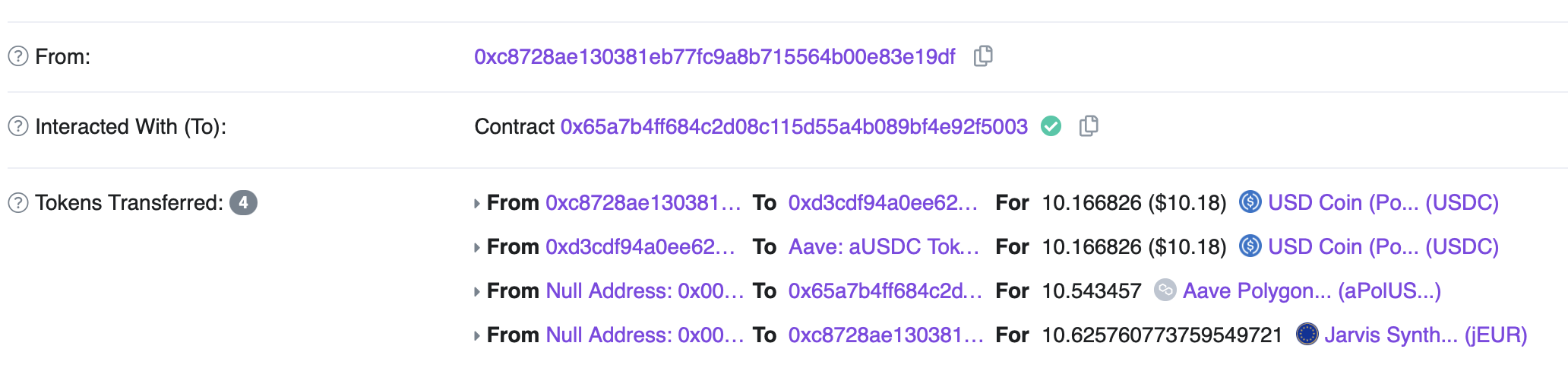

Synthereum中的合成穩定幣統稱為jFIAT,如跟踪歐元/美元價格的jEUR,跟踪加元/美元的jCAD。根據官方文檔,jFIAT的發行方式有兩種,分別是藉貸和買賣。

在藉貸方式下,以USDC和UMA為抵押品,通過超額抵押,可以鑄造jFIAT。但是,這種方式並沒有面向用戶開通。

另一種方式是向礦池買賣,用戶用USDC等穩定幣,通過Jarvis Exchange買賣jFIAT,價格由預言機決定,交易沒有滑點。用戶購買jFIAT的穩定幣的成本和礦池的資金共同構成鑄造穩定幣的保證金。例如,用戶需要購買價值100美元的jEUR,用戶的100美元與礦池的10美元一起,作為鑄造100美元jEUR的保證金。在用戶角度,等於通過礦池實現了美元和jFIAT之間的互換。

交易

用戶向礦池購買或出售jFIAT的過程,實際上可以看成一種交易,首先由礦池鑄幣,再將鑄造的jFIAT出售給用戶。因此,礦池充當了用戶交易美元和jFIAT的對手盤。由於所有jFIAT都只能交易成美元資產(Polygon上為USDC),兩種jFIAT之間的交易需要換出售為USDC,再用USDC購買另一種資產。

Synthereum也通過流動性挖礦的方式為jFIAT引入了一些同類資產的流動性,如jEUR在Curve上有和EURe、EURT、agEUR其它歐元穩定幣的流動性。

借貸

由於用戶只能以向礦池購買jFIAT,項目並沒有為jFIAT提供做空或者槓桿做多的途徑,結合一些借貸協議可以實現類似的功能,但槓桿率會比較低。

Midas Capital是Tribe DAO生態系統中的一個DAO,將Rari Capital 的Fuse池帶入了其它EVM兼容的區塊鏈。 Midas官網顯示現在Jarvis jFIAT池是唯一一個有流動性的借貸池,共有120萬美元的資金。例如,用戶可以超額抵押借出jAUD再兌換為jEUR的途徑來做空AUD/EUR。

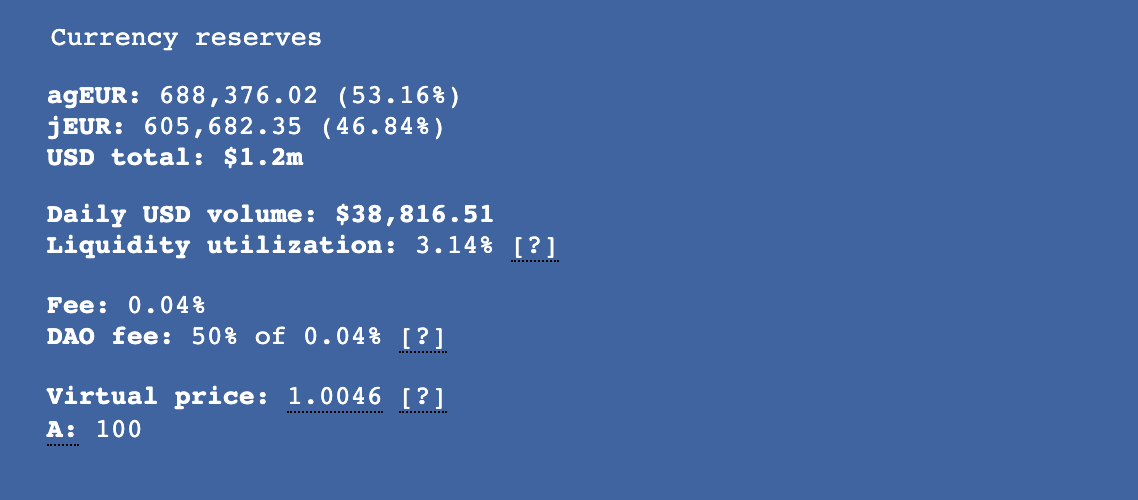

當前數據

Synthereum在Polygon、BNB鏈、Gnosis、Avalanche、Optimism上都有發行穩定幣,其中Polygon上發行的穩定幣種類最多,共有17種jFIAT。

截至9月底,以更為通用的歐元穩定幣jEUR為例,Polygon上發行的jEUR數量約451萬,分散在Curve的各個流動性池上。其中流動性最好的為Curve jEUR/agEUR池,共120萬美元流動性,jEUR佔比46.8%。

從上述的鑄造方式可以看出,Synthereum的運行方式非常中心化。進一步觀察鑄造過程,當某地址發起鑄幣時,支付USDC,獲得等值的jEUR。 USDC全部存放到Aave中,獲得存款憑證aPolUSDC,並將存款憑證發送到保存抵押品的地址中。這個過程並沒有如文檔所說的需要礦池額外支付一筆資金,共同作為鑄幣的抵押品。

若礦池由單一組織運行,作為用戶交易的對手盤,協議並沒有為礦池提供轉移外匯波動風險的方式,礦池賣出jFIAT等於做空了jFIAT/美元,現階段會得益於美元的升值,但在美元貶值的過程中可能面臨風險。

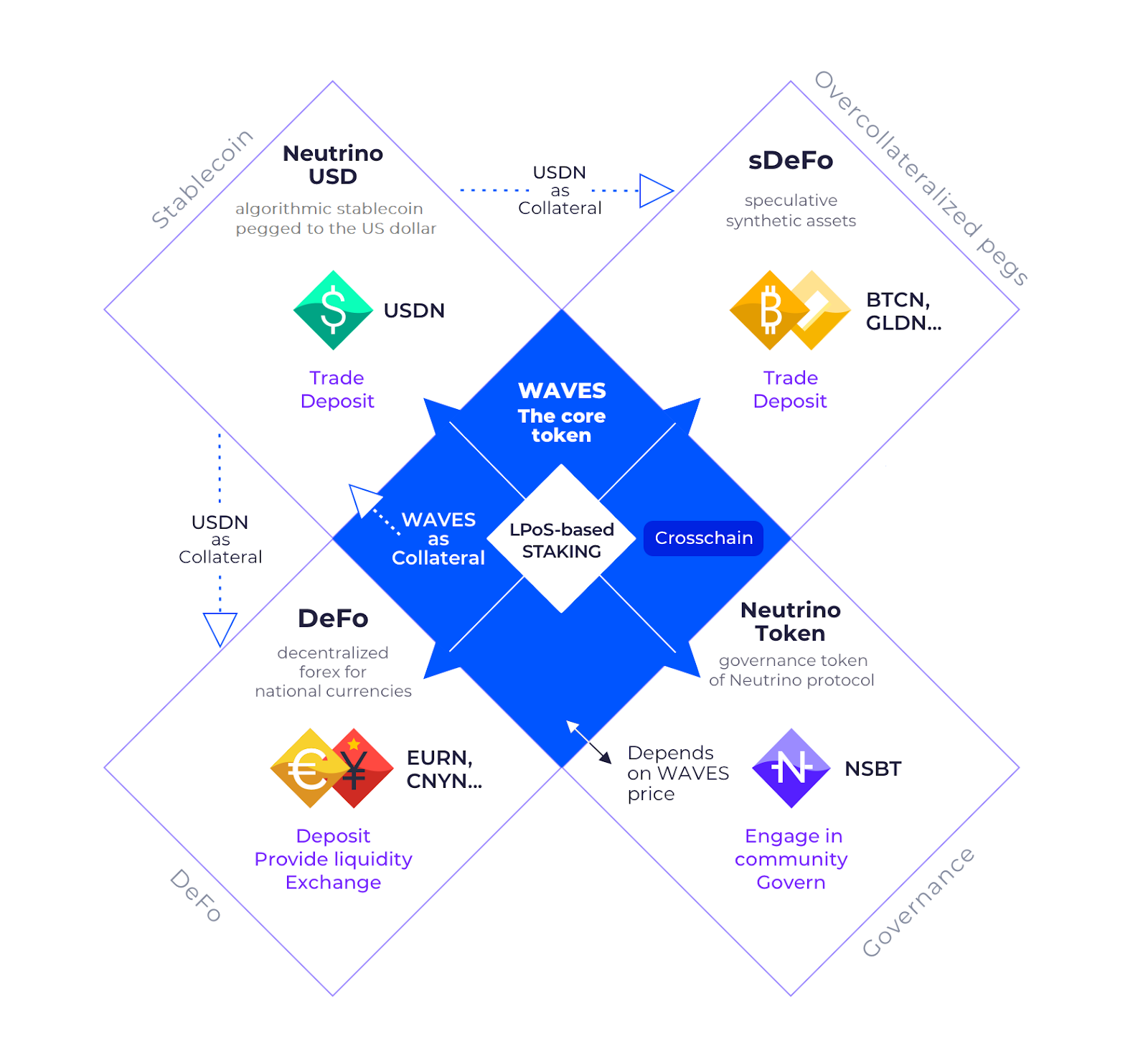

DeFo

DeFo是建立在Waves區塊鏈算法穩定幣協議Neutrino上的外匯市場,可以實現十種主流外匯穩定幣的即時互換,這十種資產也都是Neutrino穩定幣的一部分,如Neutrino USD(USDN) 、Neutrino EUR(EURN)、Neutrino JPY(JPYN)等。

Neutrino的主要穩定幣為USDN,在Neutrino中,用戶可以用1美元的WAVES兌換1 USDN,也可以將1 USDN兌換為1美元的WAVES。若協議的資產不足以讓所有的USDN贖回,則需要依靠NSBT和SURF來實現資本重組。

用戶在Waves.exchange中即可完成穩定幣的互換,交易沒有滑點,但兌換的手續費較高,需要0.275%的協議費和0.05%的抵押品費,其它穩定幣最終也要依賴USDN和WAVES的兌換機制來保證贖回。

DeFo中並不允許槓桿交易外匯資產,USDN也長期處於水下,使用需謹慎。

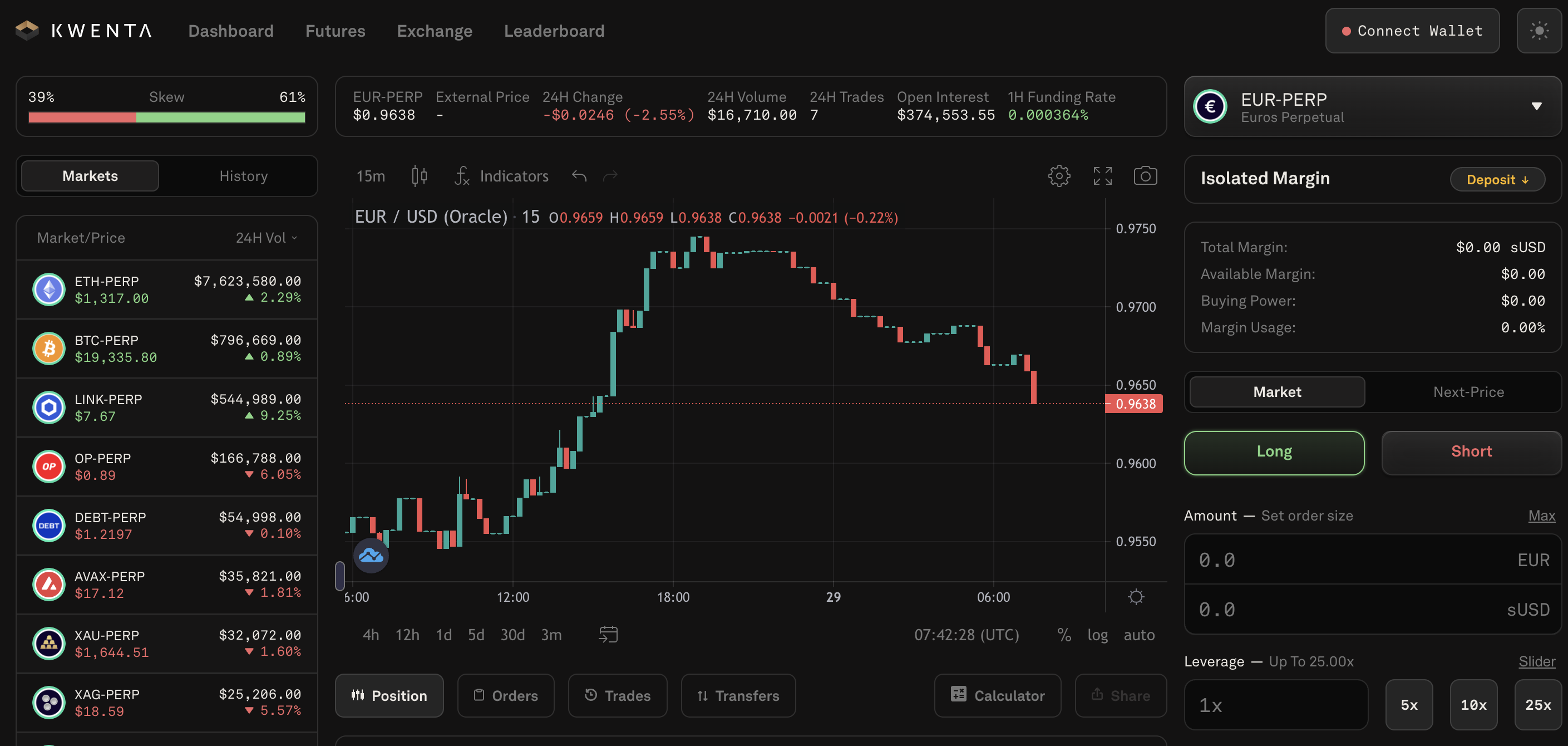

Kwenta

Kwenta是Synthetix生態中的一個去中心化交易所,在Optimism上開通了永續合約功能。

由於Synthetix已有穩定幣sUSD的基礎,Kwenta可直接以sUSD為抵押品,流動性也直接依靠Synthetix,根據Chainlink預言機報價交易,自身只要完成其它交易機制即可正常運行。

資金費用

我們知道,Synthetix中SNX的質押者作為所有合成資產交易的對手盤,Kwenta永續合約的交易也依靠Synthetix的全局債務提供流動性,交易也會導致SNX質押者的債務發生改變。同一方向的大量頭寸將使SNX質押者的風險加大,所以Kwenta會通過資金費用和交易手續費進行調控。

資金費用根據未平倉合約決定,並在多頭和空頭之間分配,持倉多的方向上的用戶向持倉少的方向的上的用戶支付費用,每小時支付一次。

交易手續費

Kwenta根據用戶的開倉是減少多空的傾斜還是增加傾斜,將交易者分為maker和taker,maker減少傾斜,交易費用更低;taker增加傾斜,費用更高。

外匯交易

Kwenta並非專門為外匯交易而打造,目前永續合約中只有EUR-PERP的交易,最高25倍槓桿,最少需要存入50 sUSD的保證金。

當前數據

截至9月28日,過去24小時EUR-PERP的交易量只有2.9萬美元,未平倉量38.7萬美元。 Kwenta期貨市場整體過去24小時交易量約為1200萬美元。

Angle

Angle是一個穩定幣協議,它可以發行一系列的穩定幣agTokens,首先發行的是歐元穩定幣是agEUR。

發行agEUR的方式有兩種,一種是通過核心的鑄幣模塊,另一種是類似於MakerDAO的超額抵押借貸。 Angle並非專門用於外匯交易,只是在對沖中會依靠交易者。

鑄幣模塊中,在用戶層面,鑄造穩定幣只需要等值的美元穩定幣加交易費用(0.3%)。同理,也可以將穩定幣贖回為等值的美元資產,等同於直接購買和賣出。用戶持有agTokens期間,匯率波動對協議的影響主要依賴於對沖代理通過交易來對沖。對應到agEUR的發行中,對沖代理即為槓桿做多美元/歐元匯率的用戶。

比如某用戶A在歐元/美元匯率為1時,用1萬USDC鑄造了1萬agEUR,持有期間歐元升值10%,1萬歐元對應1.1萬美元。若不進行對沖,協議沒有辦法保證這1萬agEUR再贖回為等值的美元。協議會激勵對沖代理做多美元/歐元,若某用戶B持有1萬美元/歐元的看漲頭寸,則該用戶作為對沖代理虧損1000美元,協議並沒有損失。

Angle開通槓桿交易的目的只是為了讓對沖代理以高效的方式對沖掉外匯波動的風險,也並非專門用於交易,因此在當前只能鑄造歐元穩定幣agEUR的情況下,對沖代理也只能單向做多美元/歐元匯率。

Vertex Protocol

Vertex Protocol在今年4月份宣布完成850萬美元融資,打算在Terra上建立一個外匯市場。但後來隨著Terra生態的崩潰,目前項目已轉型,打算在Arbitrum上推出現貨交易和槓桿交易的訂單簿DEX,可能不會再涉及到外匯交易。

小結

目前來看,區塊鏈上還並沒有一個成功的、專用於外匯市場的應用。流動性短缺是這類項目的一個問題,項目方通常既想要有自身發行的穩定幣與其它常用穩定幣的流動性,又必須要保證不同穩定幣之間交易的流動性。要想和傳統中心化交易所競爭,還需要足夠便宜的手續費,足夠高的槓桿倍數。

在流動性方面,handle.fi正在準備的hLP和Synthetix這種流動性池的方式可以考慮。若只是想專注於外匯交易,也可以考慮放棄自身穩定幣和同類資產的流動性,甚至可以不用發行穩定幣。