儘管比特幣暫時創下了31,700美元的年度高點,但比特幣市場仍受制於一個狹窄的價格區間內。多項指標顯示資本正在緩慢地流入比特幣市場,其中部分指標與極度動蕩的2016 年和2019-2020年周期的指標相似。

摘要

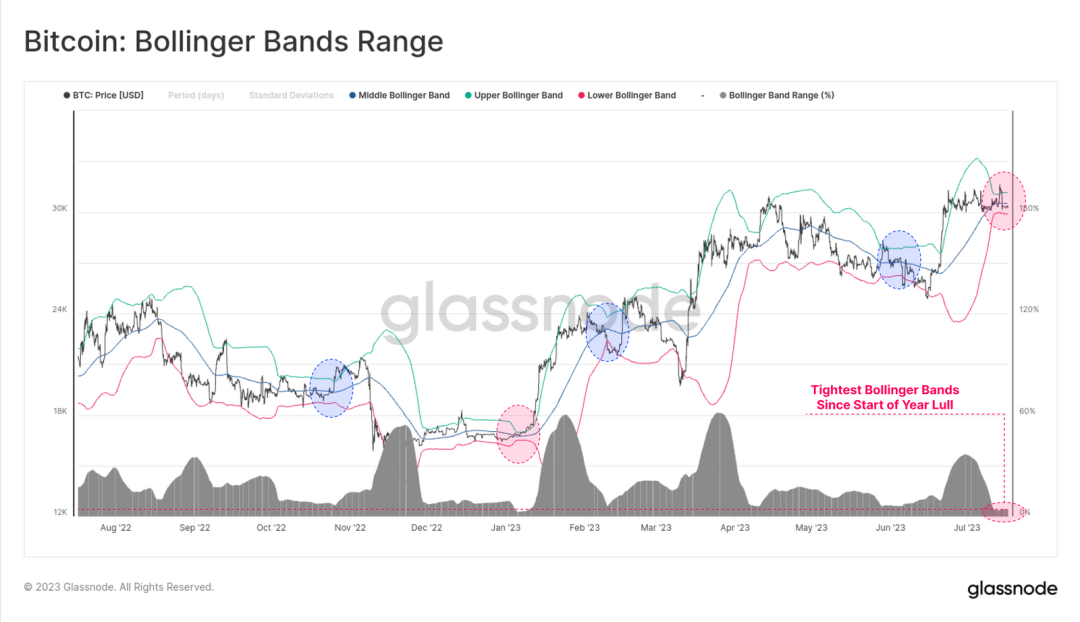

- 儘管比特幣暫時創下了31,700美元的年度高點,但市場仍然保持穩定,布林帶(BOLL指標,可測量比特幣價格的波動性)的價格區間目前僅相差4.2%。

- 比特幣的“已實現市值”在略低於4000億美元處徘徊,資本正緩慢地流入加密市場,主要由兩種主流資產BTC 和ETH 拉動。

- 總體上,比特幣市場處於盈利狀態,但已實現總價值處於週期低點,說明持有者仍然不願賣出他們的比特幣。

- 當前市場的部分指標與極度動蕩的2016 年和2019-2020年周期指標相似。

資本正在流入比特幣市場

儘管比特幣暫時創下了31,700美元的年度高點,但其漲勢未能維持,比特幣價格回到30,000美元以上橫盤。

當前比特幣市場的波動仍然非常小,比特幣價格的“布林帶”上下區間僅相差4.2%,可以說是自今年1月初以來最穩定的比特幣市場。

圖1:比特幣布林帶

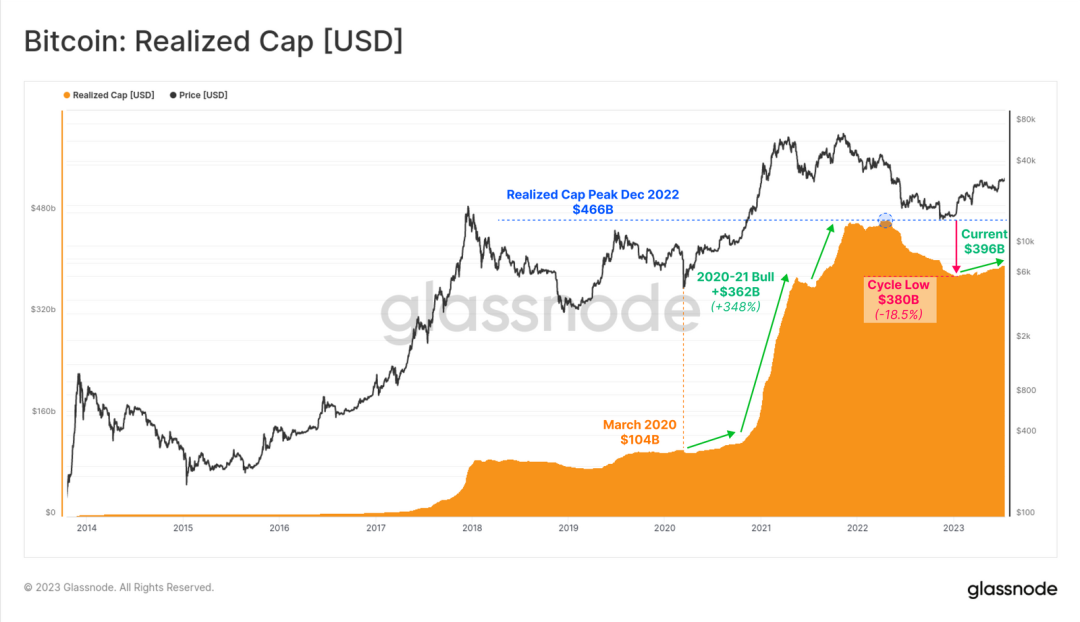

資本仍在以穩定且緩慢的速度流入加密市場。 “已實現市值”是非常宏觀且最常用的鏈上指標之一,可以用來觀察流入比特幣市場的真實資本。它被認為是“鏈上市值”,反映了之前所有已實現損益的累積總和。

比特幣的“已實現市值”目前略低於4000億美元並不斷增長,這說明比特幣正在以更高的價格進行交易,比特幣需求正在增加。

圖2:已實現市值

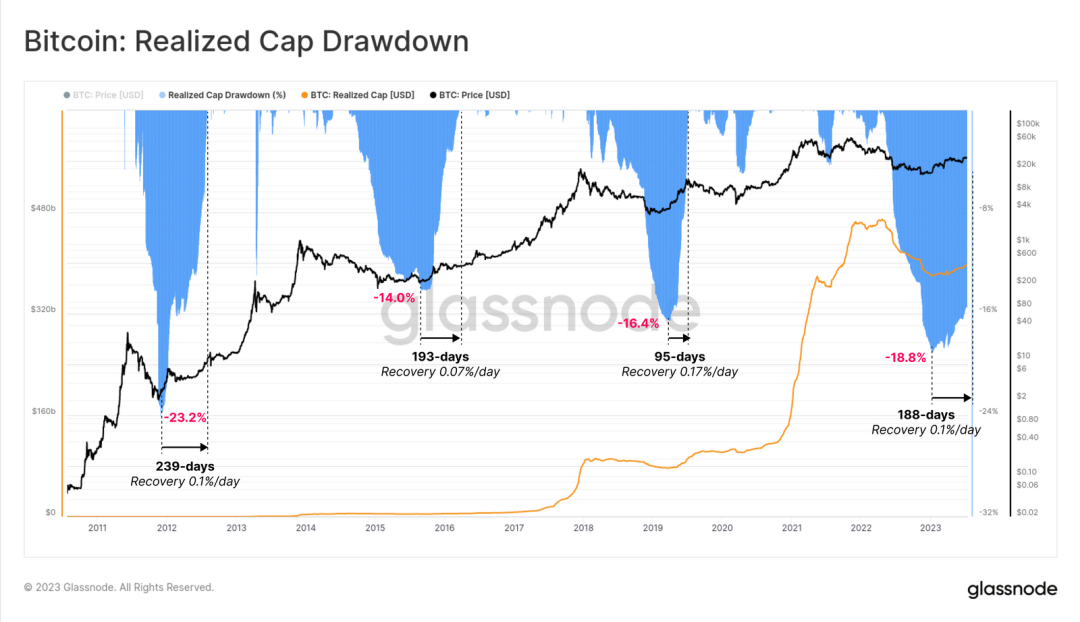

通常在熊市期間,會有大量資本流出比特幣市場。 2022 年比特幣“已實現市值”下降了18.8%,可以看出去年熊市有多麼疲軟。在之前的周期中,“已實現市值”從低點恢復至歷史最高點(ATH)分別耗費了239 、193、95天的時間,而目前2022年低點至今已有188天。

圖3:已實現市值下降

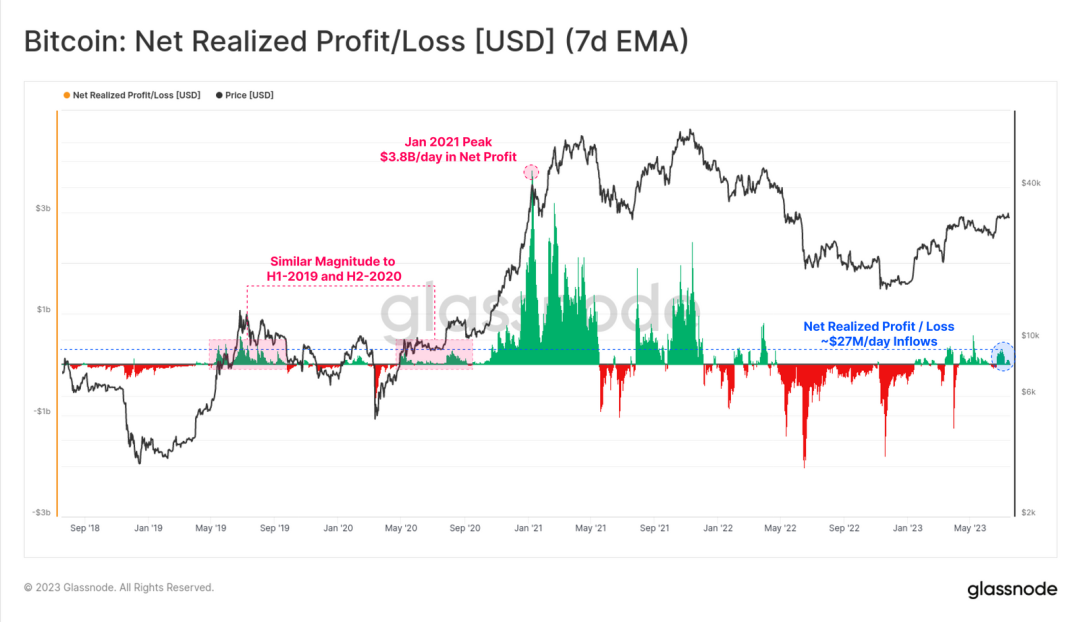

接下來我們分析NRPL指標(已實現利潤和虧損的差額),該指標是已實現市值的一個衍生指標。

今年大部分時間裡,NRPL指標大於0(也就是說交易出去的比特幣大部分是盈利的),每天的淨流入(利潤減去損失)約為2.7 億美元。這是自2022年4月以來首次進入到持續盈利狀態,與2019年上半年和2020年末週期相似。

不過,與2021 年牛市相比,2.7億並不算什麼,畢竟2021 年牛市的日均淨流入超過36.8億美元。

圖4:NRPL指標(7天)

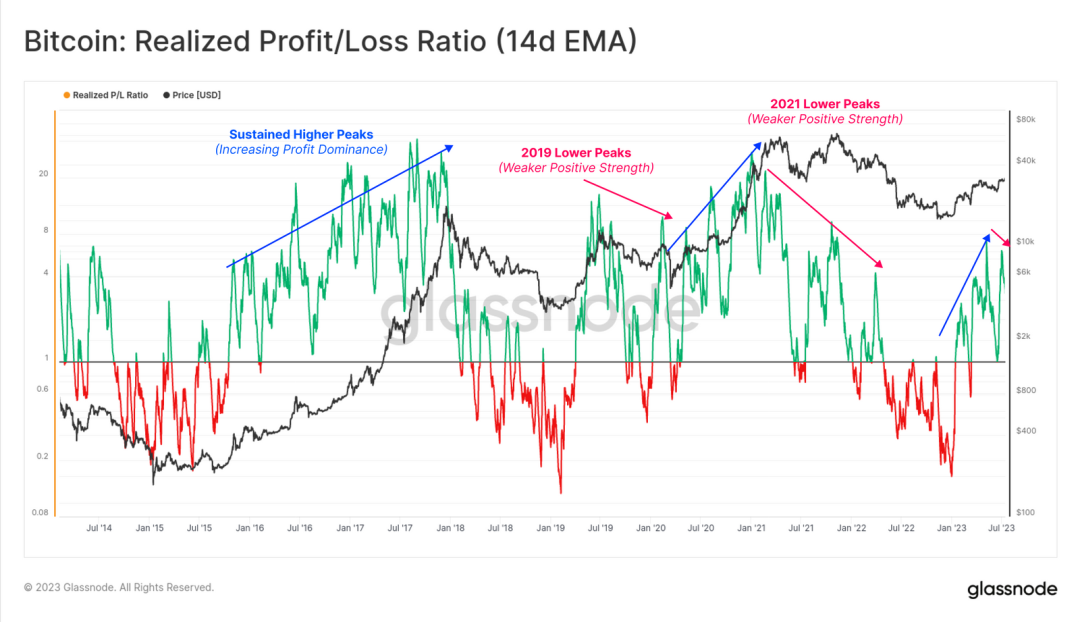

我們可以看到,2023 年至今,已實現盈虧比一直保持著穩定向好的趨勢,穩穩突破了1 月初的1.0 盈虧平衡水平。

本週,該比率達到一個不那麼誇張的新高點,這表明資本流入其實是有所放緩。如果在該高點維持下去,可能會出現2019-2020 年以及2021 年下半年類似的市場波動。

圖5:已實現盈虧比(14天)

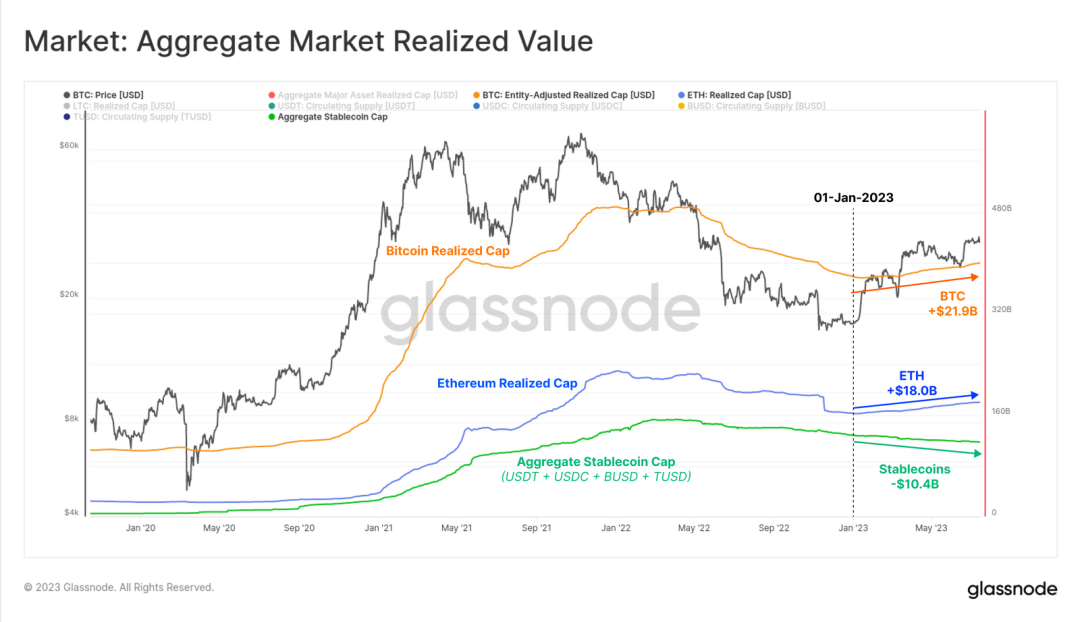

我們還可以通過比較BTC和ETH的“已實現市值”與主流穩定幣的供應量來預估整個加密市場的變化趨勢。通過這種衡量標準,我們看到大多數資本是通過兩大主要加密資產BTC和ETH流入的,年初至今分別流入219億和180億美元。

穩定幣的總供應量淨減少104億美元,這主要是USDC 和BUSD 的贖回所致。以上分析不難看出市場對兩大主流加密資產的明顯偏好。

圖6:其他資產已實現市值

盈利狀態下的比特幣市場

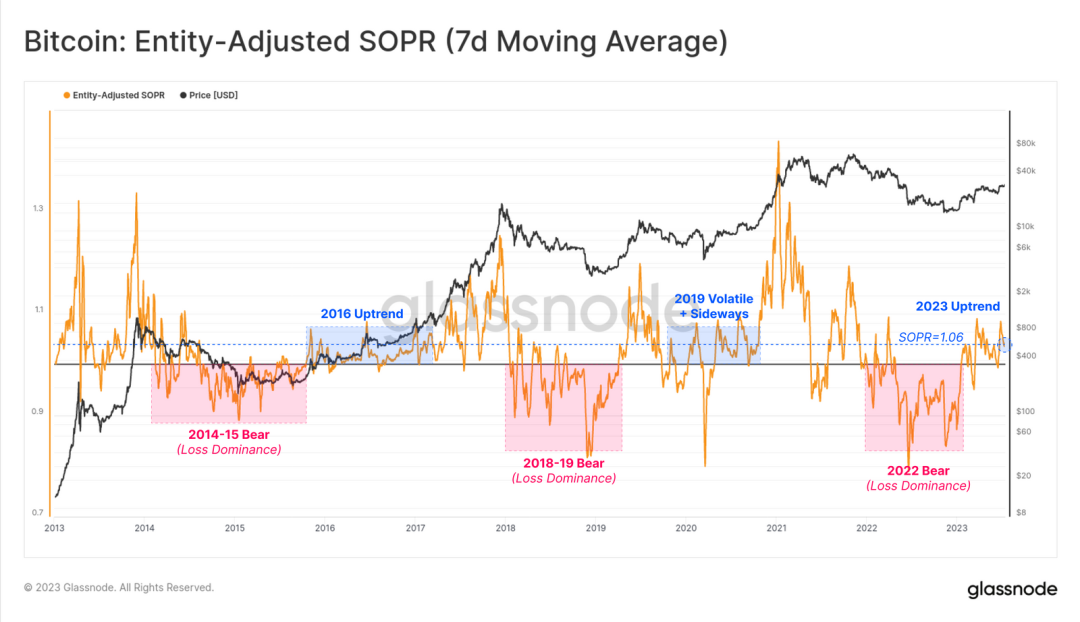

SOPR (成本利潤率)也是一個好用的指標,可用於跟踪整個市場的盈虧規模。我們通常用這個指標來判斷市場狀態:

- 虧損主導狀態:SOPR持續低於1.0 表明投資者陷入虧損,通常會在盈虧平衡點售出(形成價格阻力)。

- 盈利主導狀態:SOPR 持續高於1.0 表示投資者盈利,盈虧平衡水平通常被認為是短期價值點(形成價格支撐)。

目前,SOPR 指標為1.06,處於盈利主導狀態,表明比特幣交易實現了平均6% 的利潤。這再次與2016 年和2019 年期間具有相似的特徵。

圖7:SOPR(7天移動平均)

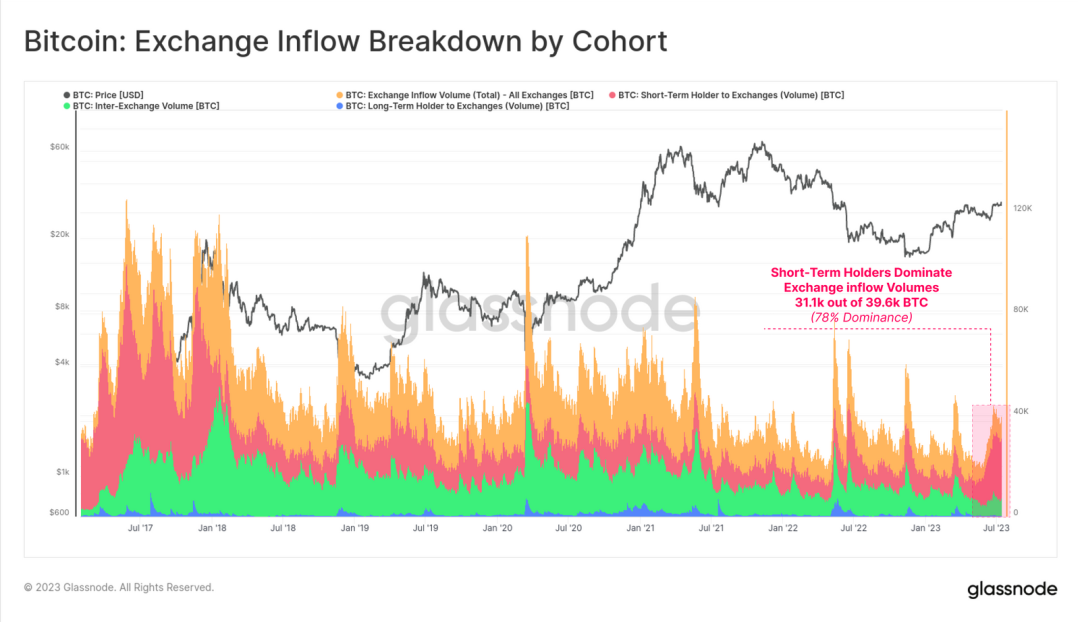

考慮到這一點,通過對交易平台比特幣流入量的研究,我們發現短期持有者(STH,即自2 月初以來一直積極交易的投資者)是活躍在市場上的主要群體。在交易平台日均流入的39,600 個BTC 中,78% 與短期持有者相關。

圖8:不同群體相關的交易平台流入

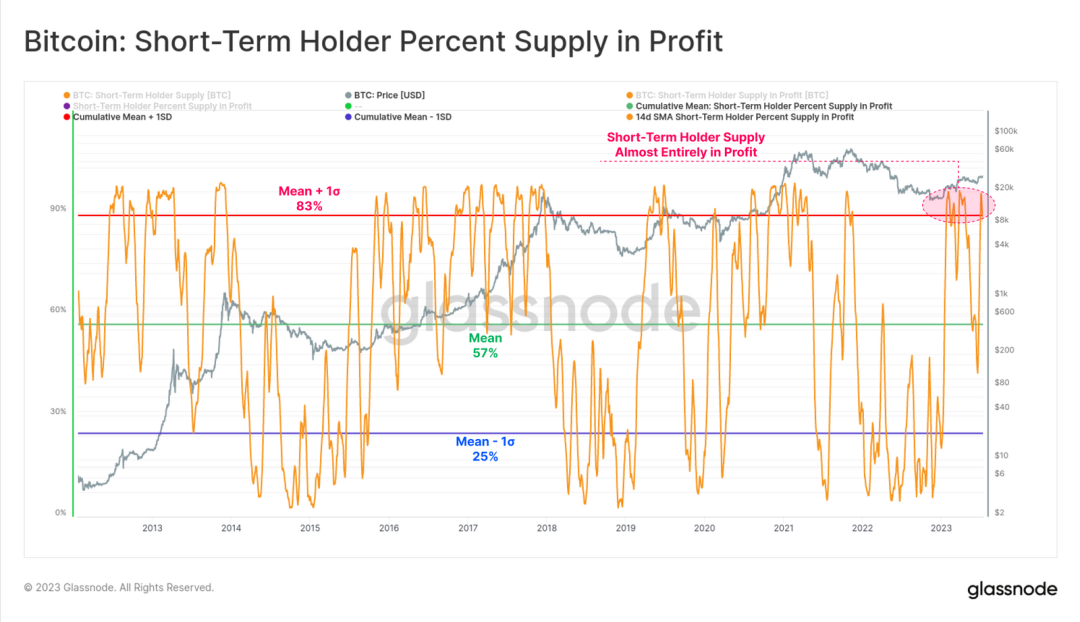

當我們觀察盈利狀態下比特幣中STH持有量佔比時,我們就明白為什麼說STH是活躍在市場上的主要群體了——當前該比例達到88% 以上。在歷史週期中,這一比例與宏觀上升趨勢相關,因此比特幣價格可能會繼續上漲。

而隨著價格上漲,STH 群體越來越有可能會對他們持有的比特幣進行出售並盈利。

圖9:盈利比特幣中STH持有量佔比

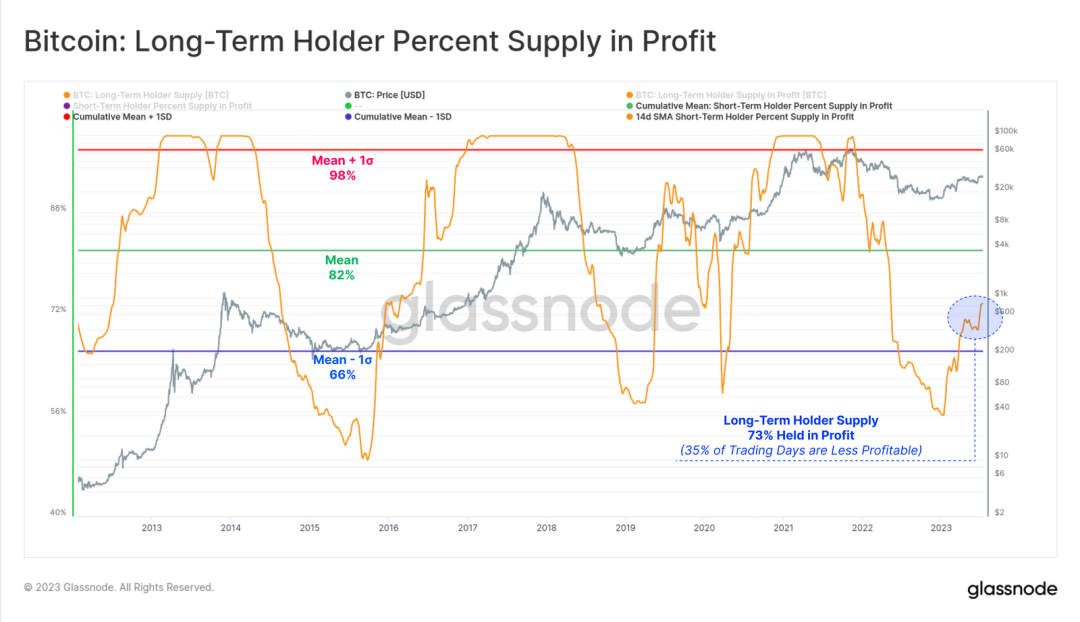

相對而言,長期持有者(LTH)持有的比特幣中,盈利狀態的佔比沒有那麼高,大約73% 多一點。這說明LTH持有的比特幣中大約四分之一是在2021-2022年周期中,以高於30,000美元的價格獲得的。

圖10:盈利的長期持有者供應佔比

目前比特幣市場上,LTH 和STH 持有的絕大多數比特幣(至少73%)都保持著盈利狀態。由此我們可以看出2023 年至今市場復甦的強勁力度。

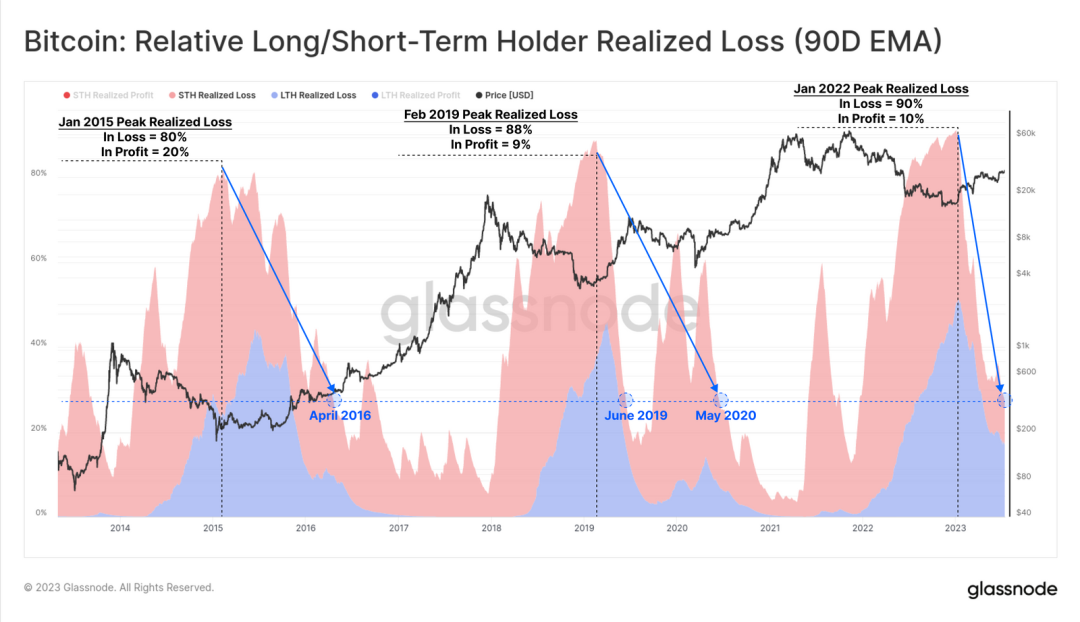

與FTX 崩潰後所經歷的市場疲軟相比,當前比特幣市場有了明顯起色,在FTX 崩潰後,所有比特幣交易中90% 都是虧損的(這是歷史上經歷過最嚴重的拋售)。

圖11:LTH/STH已實現損失(90天)

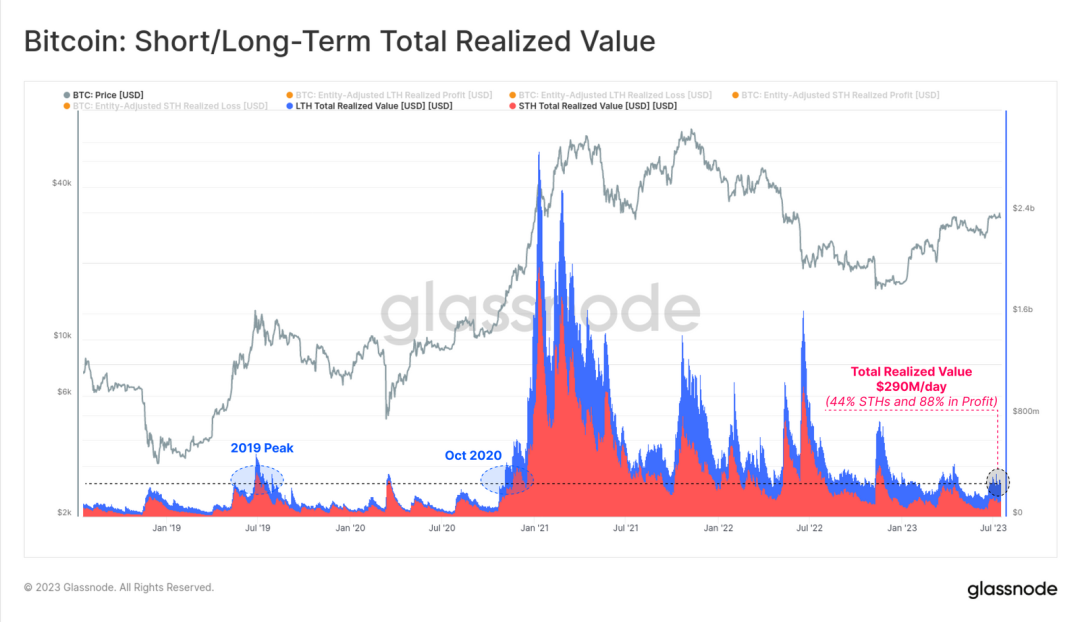

市場總體的已實現價值(利潤加虧損)仍然接近週期低點,僅為2.9 億美元/天。雖然看起來是一個很高的數額,但它與2019 年和2020 年10 月(當時比特幣價格比現在低50%)相比仍沒有可比性。

這表明,儘管目前比特幣的市值大約是原來的兩倍,但盈利和虧損水平較高的持有者們不願意交易他們的比特幣。

圖12:STH/LTH總已實現價值

總體而言,絕大多數比特幣持有者都按兵不動,繼續持有他們手中的比特幣,也不進行增持。市場上流動的BTC 比例仍然非常小。

短期持有者占主導地位

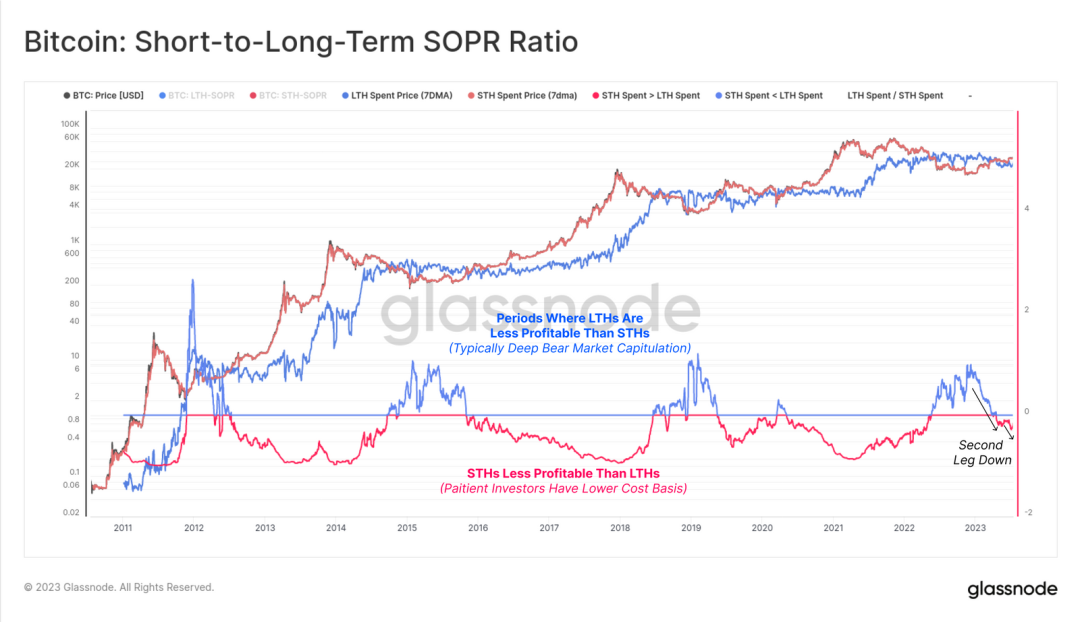

通常情況下,LTH的買入價高於STH的情況並不常見。然而,此類事件在之前週期中也確實發生過,並且與深熊中的拋售活動有關。在這些時期,即使是很有經驗的買家也會拋售比特幣,退出市場,特別是那些在周期頂部附近買入,經歷了整個下跌趨勢的買家。

隨著2023年初至今比特幣的強勁表現以及STH的主導地位加強,SOPR 比率已開始第二次下降,這為我們提供了一個投資者行為逆轉的宏觀視角。 2020 年3 月出現過一次該指標的反彈,先回升至1.0 以上,接下來的兩年都低於1.0。

圖13:長期和短期SOPR比率

圖13:長期和短期SOPR比率

總結和結論

儘管比特暫時創下31,700美元的年度新高,但比特幣交易仍被限制在一個狹窄的價格區間範圍內。布林帶極度收緊,價格區間上下僅相差4.2%,市場波動性低且已實現價值也處於低點。

目前,短期持有者在交易平台流入中佔據主導地位,超過88% 的比特幣處於盈利狀態。然而,從宏觀角度看,投資者似乎非常不願意拋售他們的比特幣。當前多個指標與2016 年和2019-2020 年周期相似,而這兩個週期的市場都極為動盪。