原文作者| Danilo Lantas

原文編譯| 白澤研究院

是不是覺得加密市場最近表現得有點奇怪?

上週,加密行業最重要的銀行Silvergate 關閉了其交易網絡SEN,它已被大型投資者、公司和穩定幣發行商用來全天候24/7 將數十億資金進出加密市場。

SEN 的關閉似乎對加密市場的流動性產生了深遠的影響,而Silvergate 的破產也增加了監管機構加速打擊加密貨幣的風險。

在本文中,我們將從Silvergate 的起源、它如何落得如此地步入手,了解它的倒閉對加密行業意味著什麼。

Silvergate 的十年進化史

Silvergate 是一家加利福尼亞銀行,成立於1988 年。在最初的30 年裡,Silvergate 是一家只有幾億美元存款的小銀行。由於其高管的遠見卓識,Silvergate 並沒有受到2008 年金融危機的影響。

同年,Alan Lane 成為Silvergate 的首席執行官。 Alan 在銀行領域擁有超過40 年的工作經驗,擔任過各種職務。

故事就是這樣開始的,Alan 在2013 年以個人身份投資比特幣後,也將Silvergates 的業務轉向了加密貨幣。

在2019 年的一次採訪中,Alan 說他在一次會議上認識了一家名為SecondMarket 的公司,該公司的業務是為流動性差的股票提供流動性,他們也正在探索為Silvergate 等小型銀行提供流動性。

SecondMarket 的創始人兼首席執行官是Barry Silbert,Barry 恰好又是加密行業最大的公司Digital Currency Group(DCG)的創始人兼首席執行官。 SecondMarket 在2013 年聯繫了Silvergate,試圖讓它為DCG 提供銀行服務。

眾所周知,加密公司歷來很難獲得銀行服務。

其實,當SecondMarket 第一次接觸Silvergate 時,Alan 是持懷疑態度的。但幾個月後,他開始對比特幣著迷,並很快意識到加密行業是一個尚未開發的“藍海”市場。隨即開始為加密公司提供銀行服務。

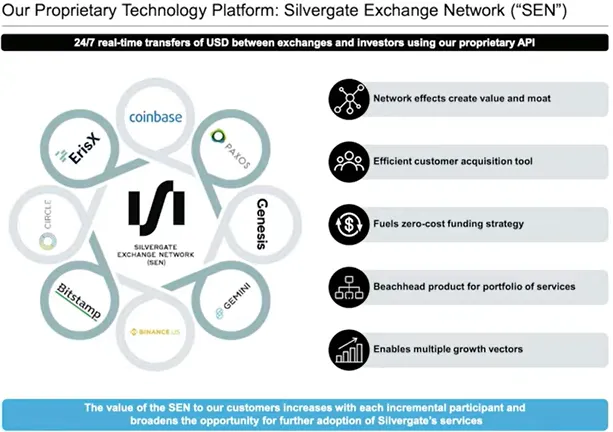

到2017 年,已經有250 多家加密公司成為Silvergate 的客戶,其存款已增至20 億美元。同年,Silvergate 提出了開發自己的交易網絡的想法,這將使法定貨幣和加密貨幣的24/7 交易成為可能。這是必需的,因為加密市場的交易是24/7,但銀行只在周一至週五朝九晚五工作。

Silvergate 的交易網絡SilvergateExchange Network(SEN)於2018 年初推出。它吸引了另外250 家加密公司成為該銀行的客戶。這使他們能夠隨時轉換法定貨幣和加密貨幣,確保強勁的市場流動性。

更重要的是,Silvergate 為最大的加密公司提供銀行服務和SEN 網絡訪問。其中包括Coinbase、Kraken 和Gemini 等加密貨幣交易平台,以及穩定幣發行商,如Circle、Paxos 和TUSD。

2019 年,Silvergate 舉行了首次公開募股(IPO),這意味著該銀行的股票開始在美國證券交易所交易。儘管當時加密市場處於熊市,但Silvergate 仍然呈指數級增長。

到2020 年,Silvergate 的客戶群發展到了近千名,並且還有數百名客戶正在等待加入。 2020 年初,Coindesk 提供了Silvergates 的客戶群,“該銀行現在擁有850 名加密貨幣客戶,包括61 家交易平台、541 名機構投資者和其他48 位客戶。”值得一提的是,這些機構投資者客戶的資金佔加密貨幣市值和交易量的大部分。

2021 年,Silvergate 的股價與再入牛市的加密市場一起出現拋物線走勢,觸及略高於217 美元的高位,較其IPO 價格上漲近16 倍。 Silvergate 的存款也呈拋物線形的增長,達到超過140 億美元的峰值。 SEN 網絡在當時的總轉賬額已接近1 萬億美元。

Silvergate 隕落

Silvergate 在2022 年初的表現似乎還不錯。該公司宣布以2 億美元收購Facebook 失敗的數字貨幣項目Diem。背後的想法似乎很明顯,Silvergate 想創建自己的穩定幣,在其SEN 網絡上流通並用於支付。記住這一點,在後面很重要。

當加密市場在2022 年初開始進入“寒冬”時,Alan 開始收到來自客戶的“關於銀行償付能力”的問題。這是因為Silvergate 提供了由BTC 支持的美元貸款,並且以BTC 作為抵押品向MicroStrategy 提供了超過2 億美元的貸款。顯然,這是相當冒險的。

Alan 對所有懷疑者給出了一個簡單的答案,那就是當加密市場開始崩潰時,SEN 有能力立即出售任何用作抵押品的BTC。不僅如此,與普通銀行相比,Silvergate 還很穩健,它只持有現金,以及客戶的加密貨幣和現金。

只有一個問題:FTX 和Alameda Research。

Alameda Research於2018 年在Silvergate 開設了一個賬戶,顯然已經通過了該銀行的調查。 FTX 使用Alameda 在Silvergate 的賬戶轉移客戶資金,而且Silvergate 似乎在FTX 和Alameda 破產前不久就已經意識到一些不好的事情即將發生。

在FTX 和Alameda 破產之前不久,Silvergate 發表了一份聲明,向客戶保證其SEN 網絡仍在正常工作,在這份聲明中,Alan 明確指出,如果出現任何流動性問題,該銀行有能力從美國聯邦住房貸款銀行借款。

在FTX 和Alameda 倒閉的同一天,Silvergate 發布了另一份聲明,證實了FTX 本身在該銀行有賬戶,但FTX 存款僅佔所有存款的比例不到10%。

儘管Silvergate 股票因缺乏FTX 敞口而上漲,但復甦是短暫的。去年12 月,美國政界人士開始呼籲就Silvergate 與FTX 和Alameda 的關係展開調查。

今年1 月,Silvergate 透露在FTX 危機後,它經歷了高達81 億美元的銀行擠兌,這抹去了它自2013 年以來賺取的所有利潤。 Silvergate 還不得不裁員40% 以維持生計,後來又透露它已經從美國聯邦住房貸款銀行貸款了。

奇怪的是,全球最大的資產管理公司BlackRock利用這個機會逢低買入,持有了Silvergate 7.2% 的股份,另一家名為Stake Street 的資產管理公司也在同一時間持有了9.2% 的股份。

2 月,美國司法部宣布正在就FTX、Alameda 事件調查Silvergate。 Silvergate 隨後成為市場上被賣空最多的股票。

本月早些時候,Silvergate 宣布將推遲發布其年度報告,承認它可能面臨更多調查,並承認它可能無法生存。上週,Silvergate 關閉了SEN 網絡,因為其知名度最高的頂級加密公司客戶都放棄了它,轉移到了其他加密銀行。

最新消息是,Silvergate 正在縮減業務並清算資產。 Silvergates 的資產可能會被摩根大通這樣的大型銀行收購,進而讓華爾街控制加密行業最有價值的金融基礎設施。那麼,既然Silvergate 倒閉了,接下來會發生什麼?

“棄Silvergate 轉Signature”並不是最優解

正如我在幾句話前提到的,大多數Silvergate 頂級客戶都退出並前往其他加密銀行。理論上來說,對於客戶,這聽起來像是一個不錯的解決方案,但在實踐中,它又產生了兩個問題。

要知道,Silvergate 是唯一一家擁有24/7 全天候法定貨幣和加密貨幣交易網絡的加密銀行,這是人們迫切需要的。而且,美國祇有Signature Bank 和Metropolitan Bank 這兩家其他的大型加密銀行。

直到今年1 月,由於來自Operation Chokepoint 2.0的監管壓力,Metropolitan Bank宣布將退出加密行業。 (最初的“Operation Chokepoint”行動是對美國監管機構認為的高風險公司的聯合打擊。通過向銀行業施壓,要求其停止與特定行業的公司開展業務,讓公司徹底邊緣化。2.0 是加密社區起的術語,指代在過去幾個月內,美國的所有金融監管機構都在攻擊加密業務,似乎並沒有興趣監督加密貨幣,而是為了關閉它。)

這使得Signature 成為大多數加密公司唯一可行的選擇。這就是為什麼大多數Silvergate 頂級客戶最近都轉向了Signature。

問題在於,Signature 早在去年12 月就宣布,它希望將其在加密行業的風險敞口減半。可怕的是,Signature 從那以後開始將銀行服務限制在一些最大的加密公司。一些人可能還記得,Signature 在1 月份將美元交易限制在Binance US。好吧,他們最近對Kraken 做了同樣的事情,考慮到它的聲譽,這確實是前所未有的。如果這還不夠糟糕的話,據報導, Signature 在去年第四季度從聯邦住房貸款銀行獲得了100 億美元。這幾乎是聯邦銀行借給Silvergate 的金額的三倍。

這是非常糟糕的,也可能導致監管機構對Signature 的審查。雖然Signature 的客戶似乎沒有有問題的加密公司,但如果Silvergate 正式崩潰,監管機構和政客將有“加密威脅銀行業”的藉口來打擊Signature 和任何其他剩餘的加密銀行。

即使剩下的少數加密銀行以某種方式被允許在沒有審查的情況下運營,它仍然不會改變SEN 網絡關閉的事實。我要重申,像SEN 這樣的網絡對於加密市場的正常運行是必要的。

沒有它,機構很難進出加密行業。更重要的是,沒有它,資金流向銀行受限於營業時間,這對於24/7 全天候交易的加密市場來說,將會是一場“災難”。

因此,加密行業迫切需要新的、像SEN 一樣的交易網絡。但到目前為止,似乎只有一家加密公司勇敢地站出來。

幾天前,總部位於英國的加密貨幣支付提供商BCB Group 的首席執行官宣布,該公司正在研究SEN 的替代品。 BCB 集團希望在今年第二季度(可能是幾個月後)啟動並運行SEN 替代方案。

在這個新網絡發布之前,加密市場延續奇怪的價格走勢不足為奇。運氣好的話,誰收購了Silvergate 的資產,誰就能更快重啟SEN 網絡。

最近重點審查Silvergate,也許歸因為SEN

最後,我想談談Silvergate 事件中似乎被忽視的一個方面。沒有人問為什麼最近監管機構和政客專門針對Silvergate。畢竟,FTX 和Alameda 在美國的多家加密銀行都有賬戶。

FTX 和Alameda 在一家名為Farmington 的小型鄉村銀行設有賬戶,兩家公司都投資了該銀行。

Farmington 在1 月份悄悄退出了加密行業,並且完全沒有受到任何審查。

不管怎樣,對Silvergate 的過度審查從表面上看毫無意義。

回到貝萊德和Stake Street 上。 Silvergate 正在與這兩家華爾街最大的機構合作開發加密貨幣交易平台。這大概也就是貝萊德和Stake Street 試圖幫助拯救Silvergate 的原因。

所以我要問你的問題是:Silvergate 與其他所有加密銀行真正不同的地方是什麼?

答案呼之欲出:Silvergate 的SEN 網絡。一個能夠365 天全天候都可以轉移法定貨幣和加密貨幣的能力。

讓我們回到Silvergate 穩定幣的話題。請記住,Silvergate 準備推出自己的穩定幣,該穩定幣將在SEN 上運行。在2022 年的採訪中,Alan 解釋說,Silvergate 穩定幣的雄心來自觀察了穩定幣發行商多年的運作,並有能力促進其穩定幣的發行和贖回。

Alan 注意到穩定幣的主要用例是加密貨幣交易。他還意識到,監管機構不願意看到在智能合約區塊鏈上發行的穩定幣被用於其他任何用途。

Alan 最終意識到SEN 是發行可用於支付的穩定幣的理想私人網絡,因為它能夠提供24/7 全天候即時結算。 Silvergate 穩定幣本應於2022 年年底推出,但由於FTX 的破產而並未如願。有趣的是,FTX 正計劃大約在同一時間推出自己的穩定幣。 Sam 和Alan 都曾表示,他們正在與加密行業的公司合作推出各自的穩定幣。他們有可能共同努力實現這些穩定幣的雄心壯志。

花點時間考慮一下,Alameda 曾經是加密行業最大的做市商之一。由於他們的地位,他們與業內所有最大的公司都有密切的聯繫。這包括最大的交易平台、穩定幣發行商,當然還有幾乎所有的加密銀行。

至於Sam,他曾與監管機構和政客有著密切的聯繫。他與Gary Gensler(美SEC 主席)會面的次數比任何其他加密公司都多。

得益於Alameda 和FTX,Sam 掌握了很多關於加密行業的敏感信息。這種特殊的事態就是為什麼我懷疑Alameda 的真正目的是幫助監管機構收集有關加密行業的敏感信息,以策劃當前對於加密行業的種種打擊行動。在這種情況下,我懷疑Sam 可能與美國當局共享了有關Silvergate 穩定幣的信息。

我懷疑當他們看到Silvergate 穩定幣是為支付而構建並提供24/7 結算時,他們意識到這看起來與美聯儲即將推出的快速支付系統FED Now相同。

所以他們需要盡快擺脫Silvergate 和SEN。簡單地說,即將推出的Silvergates 穩定幣可能被視為美聯儲即將推出的支付系統的競爭對手。與商業銀行的私人穩定幣和常規穩定幣不同,Silvergate 穩定幣將在SEN 及其華爾街機構的支持下迅速被採用。

也許美聯儲看到了這一點,搖頭說No。也許他們不希望華爾街參與發行“數字美元”,他們當然也不希望加密行業搶先推出類似的產品。美國政府希望保持對其貨幣的完全控制,也許這就是它現在與加密行業作鬥爭的根本原因。