作者:Polkadot Labs

背景

由於去年FTX引發的一系列Crypto黑天鵝,致使現有的各國紛紛加強了監管。這一點從各國近期的監管相關的討論和政策裡,經常提及要避免類似FTX的金融事件發生,就可以直觀地感受到了。

而自今年以來,美國的監管也一改以往的作風,頻頻對Crypto行業重拳出擊。此前已經對Kraken交易所,BUSD/USDC等穩定幣發難過。

而關於監管的政策與會議發布的頻率也越來越高,並且不再是以往只是觀望或者討論的氛圍,而是傾向於更直接的監管了。

除了在政策上有這樣的趨勢,這一點還提現到了在美國的Crypto從業人員。我們此前在香港也與一些美國團隊有過交流,當地許多團隊都在紛紛離開美國,美國對於Crypto行業來說也已經不再是監管友好的氛圍了。

SEC做了什麼

說回近期大家最為關注的事情,莫過於SEC對Binance.US以及趙長鵬(CZ)的起訴。

根據公開資料和Crypto領域的分析,美國證券交易委員會(SEC)對Binance及其首席執行官CZ發起的訴訟有以下幾個關鍵點:

SEC的投訴對像是Binance的三家子公司(BAM MANAGEMENT US HOLDINGS INC.、BAM TRADING SERVICES LIMITED、BINANCE HOLDINGS LIMITED)以及CZ本人。

SEC指控Binance在CZ的指揮下提供了三種涉及證券的核心服務:交易平台、經紀商和清算機構。 Binance明知按美國法律需要註冊才能從事這些業務,卻故意不註冊,以規避監管。

SEC指控Binance和BAM Trading非法提供和銷售了未註冊的證券,包括BNB Vault、Staking、Simple Earn等產品。用戶沒有獲得充分的信息披露,包括潛在的風險因素。

SEC指控Binance和BAM Trading對Binance US的情況作出了虛假陳述。並藉此吸引了約2億美元的投資和數十億美元的交易量。

SEC指控被告通過非法手段為自己賺取了數十億美元的利潤,同時讓投資者承擔了風險。

SEC的訴求包括:

- 永久禁止被告繼續違法行為

- 追回被告的違法所得

- 剝奪CZ及相關主體利用州際貿易的渠道和手段(即商務權)從事相關非法業務的能力

- 對被告處以民事罰款

- 對投資者進行適當的補償

SEC對Binance的訴訟是一起民事訴訟,而非刑事訴訟。

在美國,SEC是一個聯邦政府機構,負責執行聯邦證券法,保護投資者,維護公平、有序和高效的市場,並促進資本形成。

SEC的訴訟通常是民事性質的,旨在糾正違法行為,防止其再次發生,並尋求對投資者的賠償。

刑事訴訟則涉及違反刑法的行為,由政府對個人或實體提起,可能導致罰款、監禁或其他刑事處罰。

在證券法領域,刑事訴訟通常由美國司法部處理,而不是SEC。因此,SEC對Binance的訴訟是民事訴訟,其目的是尋求賠償,防止未來的違法行為,並可能要求Binance支付罰款。

其中就有值得我們關注的重點,訴訟裡提到了銷售了未註冊的證券,而在訴訟文件中顯示,SOL、ADA、MATIC、FIL、ATOM、SAND、MANA、ALGO、AXS和COTI等被認定為證券。

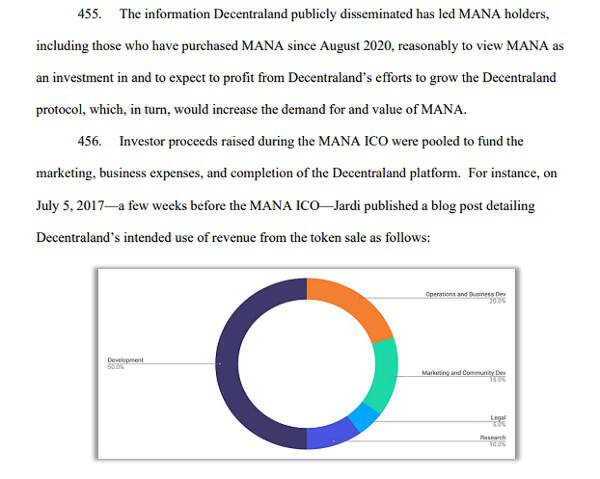

在訴訟文件中,SEC依次將上述通證分析了一下,顯而易見它們有著類似的模式:首次Coin發行(1C0) 的過程、Token的歸屬、核心團隊的分配以及通過擁有這些通證來促進利潤產生。

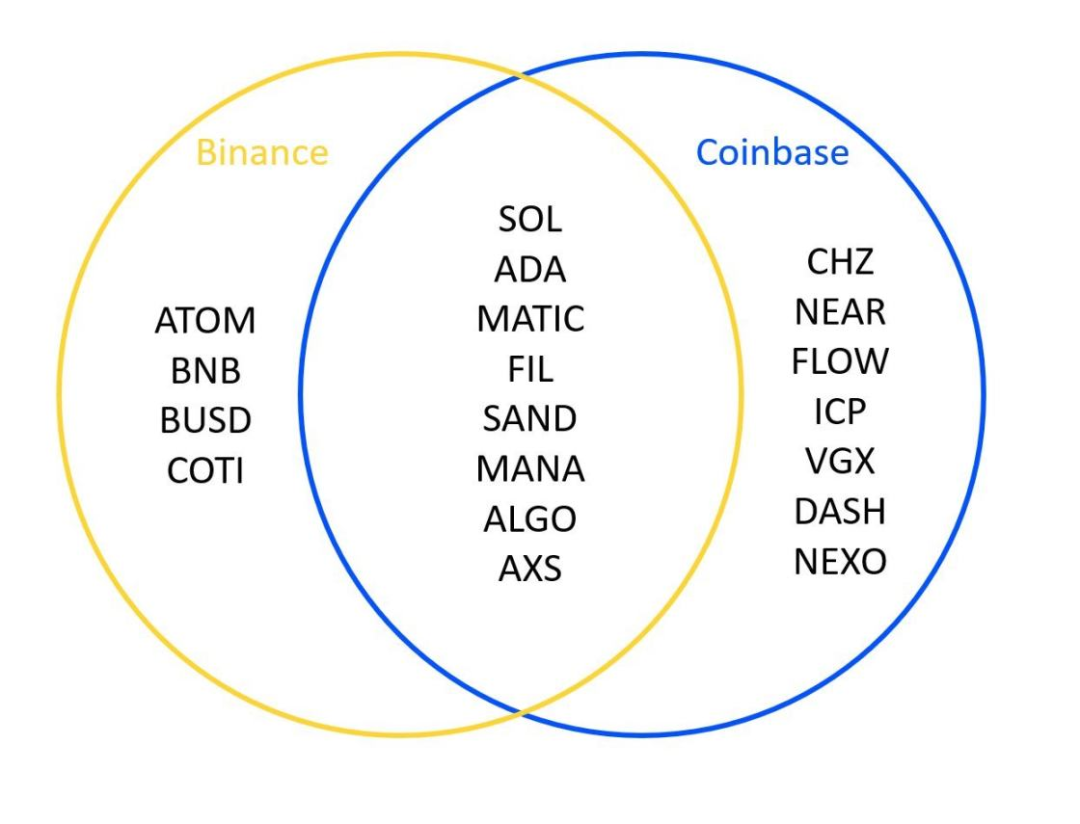

而另一方面,SEC也對美國最大的Crypto交易所同時也是第一家在Nasdaq上市的公司Coinbase發起了起訴,其中也有認定Coinbase銷售了未註冊的證券,也包含多個通證。總結下來一共有19種通證被提及:

- Binance:ATOM、BNB、BUSD、COTI

- Coinbase:CHZ、NEAR、FLOW、ICP、VGX、DASH、NEXO

- 兩者都有:SOL、ADA、MATIC、FIL、SAND、MANA、ALGO、AXS

此前,SEC只是對個別項目進行了判別,並且也只是在宣傳上聲稱許多通證其實是證券,但此次大規模認定多個項目的通證屬於證券,這可能會對整個加密行業產生巨大影響。

如果它們被視為證券,會有什麼影響?

1.這些通證將無法在美國交易所交易。

2.它們可能會從美國交易所退市。 (此前就有過一些退市的先例)

3.如此多的項目同時被判別,會影響現有的許多項目的正常發展。

4.從業者或者項目將要面臨的政策風險會更大,會抑制許多原本想要進入行業的人才。

5.嚴重打擊傳統資金進入Web3的信心,在一級和二級層面均會有體現。

而對於如何判別某個通證是否屬於證券,則要提及一個有年代感的標準——豪威測試。

豪威測試是美國最高院在1946年的一個判決(SEC v. Howey)中使用的一種判斷特定交易是否構成證券發行的標準。

如果被認定為證券,則需要遵守美國1933年證券法和1934年證券交易法的規定。該標準包含四大條件:

1、是金錢(money)的投資;

2、該投資期待利益(profits)的產生;

3、該投資是針對特定事業(common enterprise)的;

4、利益的產生源自發行人或第三人的努力。

該定義中的“金錢”的概念不斷擴大,可延伸為資產的投資。特定事業的定義比較模糊,不同法官有不同的理解,大多數聯邦法庭認為可以是對項目的投資。

至於最後一條,如果投資者自身的行為將決定盈利是否產生,則該等投資將不構成證券。

而SEC稱,上述19個通證由於此前提到的3個共同因素而滿足豪威測試的要求,從而產生了“獲利預期”。

這19個通證中有許多都是公鏈項目的通證,其中卻少了波卡的DOT。

波卡為何能倖免於難?

其實,早在2019年開始波卡就在未雨綢繆。

2019年4月,美國證券交易委員會創新與金融技術戰略中心(簡稱“FinHub”)的工作人員發布了《數字資產'投資合同' 分析框架(簡稱“框架”)》。

該框架的要素表明,為籌款目的提供和出售的幾乎所有數字資產,最初都極有可能構成初始購買者手中的證券。

然而,該框架的其他要素還包含表明,存在這樣一條合規路徑——允許最初作為證券提供和出售的數字資產在之後重新評估。

這條道路表明,根據美國聯邦證券法,在某些情況下,數字資產可以不再是證券。換句話說,可以發生性質轉變。

這給了一個可以探索的合規路徑。 2019年11月,波卡背後的Web3基金會就做出決定,改變了其發展軌跡,也造成了業務流程、人員管理和公眾溝通方式的改變。

他們選擇接受美國證券交易委員會(“SEC”)提出的“進來聊聊” 的提議。

而經過三年,不斷與SEC官方的溝通和對自身的調整,終於Web3基金會探索出了一套可行的理論。

即如何為越來越去中心化的項目(如Polkadot)和一種數字資產實現通證性質轉變,這種數字資產除了最初出於籌款目的提供和出售外,本身不具有類似證券的屬性。

而在2022年11月,距離完成Polkadot上線流程近一年,其中包括真正去中心化的治理機制和鏈上國庫。

Web3基金會也激動地宣布了他們與SEC工作人員共同秉持的觀點一致,Polkadot區塊鏈的原生數字資產DOT已經完成了性質轉變。

目前DOT的提供和銷售不是證券交易,DOT也不是證券,它僅僅是軟件。

所以,DOT是軟件並不是自稱的,這是Web3基金會與監管層共同探索出來的一條路徑,而波卡則是這條路徑上成功的實踐者。

事實上監管層雖然看起來打擊面比較廣,但是其本身的願景之是為了控制亂象(畢竟FTX帶來的影響太大了),但他們並不是完全對Crypto行業禁止,反而是希望其在有序的環境中實現對新技術的支持。

但監管往往是滯後於技術發展的,這就需要項目方與監管方共同溝通去尋找一種平衡。

很高興能看到Web3基金會探索出來了這條路徑,畢竟提出Web3概念的也是Web3基金會創始人和波卡創始人Gavin Wood博士。

而這條路徑的成功,也既是波卡的里程碑,更是整個Web3的里程碑。

直觀地看,得益於此,波卡的DOT相對於其他公鏈來說少了許多監管風險問題。

此外,波卡的監管風險小,並且有了實踐經驗,波卡生態的許多監管問題可以尋求官方的幫助,這會成為許多項目或者企業更願意選擇波卡作為基礎設施的原因。

當然更重要的是,對於整個Web3行業來說,波卡此舉相當於開了先河,而Web3基金會也非常樂於分享這樣的先進經驗。

他們將會基於Polkadot的監管歷程和成功,推出一個相關經驗的內容,這就是波卡紫皮書。

關於紫皮書更多的內容可以查看波卡官方論壇,詳情請參見:

https://forum.polkadot.network/t/polkadot-purple-paper-token-morphism-guidelines/2023/4

雖然現在監管很嚴格,連此前喊出“如何讓Web3發生在美國”的美國,都已經到瞭如此嚴格的監管了,但是監管不會為了監管而監管,始終還是會去探索一個可以平衡發展與監管的方法。

而這個過程中,Crypto行業會遇到一些艱難,但最終監管比較規範後,一定會迎來新的春天。