來源:澎湃新聞

撰文:畢良寰,歐科雲鏈研究院首席研究員

本文由澎湃科技與歐科雲鏈研究院聯合發布

- 「在美國,存在混亂和缺乏監管明確性的情況。一些公司已經盡最大努力遵守監管規定,卻受到了美國監管機構的任意處罰。」「創新者將會離開美國,去其他國家。這將對美國在全球範圍內的美元霸權產生不利影響,並為其他國家創造更多的機會。」

- 在Web3.0 領域,從技術角度來看,主要有兩個路徑可以開展「去美元化」,一個是用於增加多元資產儲備從而減少對美元依賴的加密資產路徑;另一個是代替SWIFT 的央行發行的數字法幣CBDC。

5 月17 日凌晨,美國證券交易委員會(SEC)婉拒美國最大的加密貨幣交易所Coinbase 於2022 年7 月提交的針對數字資產製定特定規定的請願書。從去年年底開始,美國監管就動作頻頻。今年5 月,因監管部門打擊而關閉美國業務的Bittrex Inc.及其關聯公司宣布破產。此外,早期頭部加密項目Ripple 在與SEC 的訴訟中已花費2 億美元。此類事件引發了業內專家對於美國金融地位和加密監管的探討,這些問題也成為4 月底加密行業盛會「2023 共識大會(Consensus 2023)」上的熱門議題,談及該話題的演講嘉賓大衛·施里爾(David Shrier)和奧斯汀·坎貝爾(Austin Champbell)也在美國奧斯汀作客歐科雲鏈研究院。

「2023 共識大會」4 月在美國奧斯汀舉行。

本文將通過Web3.0「去美元化」路徑的解析對貨幣的未來形態進行猜想。

美國的加密市場一直在「忍受」缺乏明確監管規則的監管環境,加上宏觀環境的惡化,一些Web3.0 企業已經開始逃離美國。同時,一些政府機構也早在2008 年就開始減少對美元的依賴。最近,美國財政部長耶倫也連續發布警告,表示美債違約風險將會引發更大的經濟災難。目前已有超過25 個國家使用人民幣與中國開展貿易,俄羅斯和印度這兩個巨型新興經濟體也已經開始使用美元以外的貨幣進行商業往來。

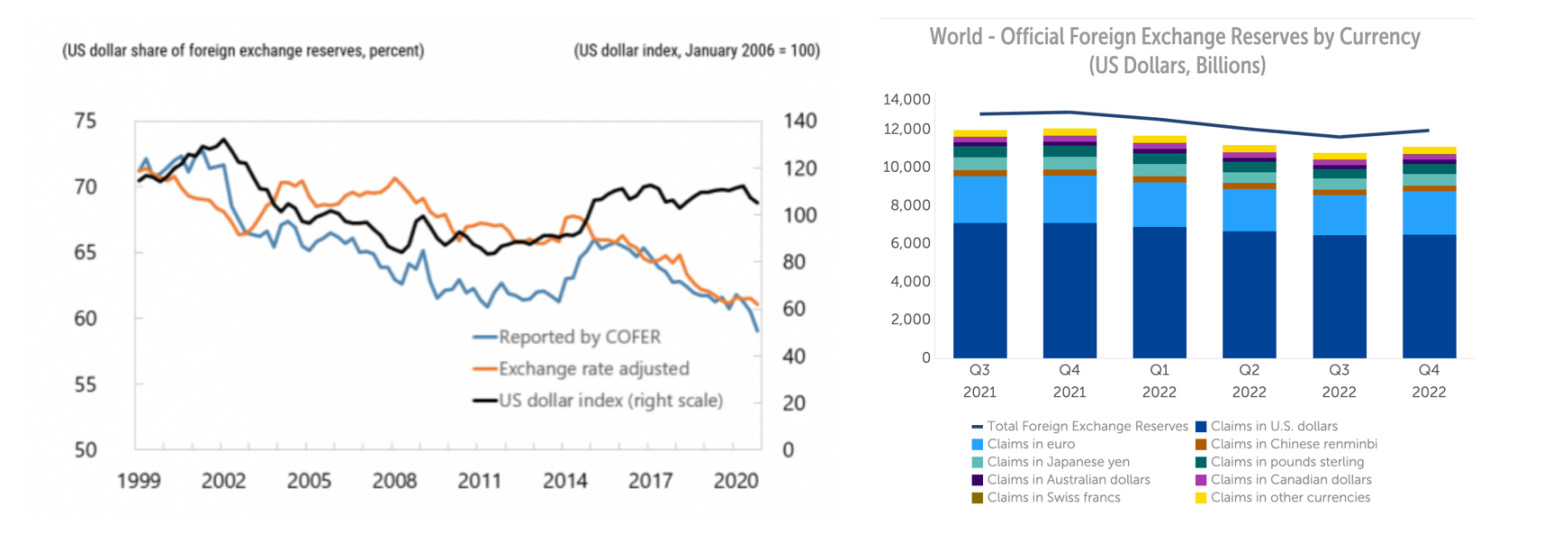

全球外匯儲備中美元占比從70%+ 下降至40%+,2021 年至2022 年下降趨勢仍在繼續。來源:IMF

傳統金融市場的去美元化並不是什麼新鮮事,而Web3.0 的去美元化正在進行時。 2023 年「去美元化」成為網絡上的熱門話題,似乎在預示著美國金融繁榮盛世的終結。哥倫比亞商學院教授、零知識諮詢創始人奧斯汀·坎貝爾在評論美國國會議員的一則言論時表示,「這是我見過的支持去美元化的最佳論據。」

「貨幣之王」的衰退

二戰後,美國憑藉其強大的經濟和軍事實力以及其已達全球佔比80% 的黃金儲備,建立了布雷頓森林體系,該體係以美元為基礎,並讓美元成為全球最主要的儲備貨幣,取代英鎊成為「貨幣之王」。此外,創建於1973 年的SWIFT 擔負著全球系統之間的結算,而這個為200 多個國家和地區提供交易服務的工具,其重要組成部分是美國的美元大額清算系統,也就意味著SWIFT早已成為美國掐斷受制裁國家地區與美元之間所有信息流層面聯繫的工具。

近年來,隨著全球經濟放緩,各國對美元的需求逐漸減少。加之美聯儲在疫情前採取的大規模量化寬鬆政策導致流動性大量放水,目前美國國債規模已經超31 萬億美元,隨之而來的巨額金融衍生品讓美國整體經濟環境對基礎利率變化變得極度敏感。而為了應對寬鬆政策帶來的經濟後果,最近又實施了40 年來最大規模的加息政策,這進一步吸引了全球資本回流美國市場,導致不少經濟體陷入了流動性陷阱。因此,新興經濟體也認識到持有大量美元的風險,開始減持美元。歸根結底,導致這一輪去美元化的直接原因是美聯儲加息。

美國宏觀經濟正面臨著加息、通脹和高失業率等多重挑戰,而這些問題正在夾縫中求存的美國經濟中蔓延。儘管一些公司在AI、腦機接口和太空科技等新興核心技術領域的創新層出不窮,但新興科技帶來經濟增長力時也同樣帶來了問題,就最近大熱的AI 技術,根據高盛最新報告,歐美國家的3 億人將因AI 失業,這將進一步深化宏觀經濟帶來的困境。 「在未來的5 到10 年內,而不是30 年後,我們需要想出應對的解決方案。否則我們將面臨社會動盪、飢荒和政府垮台等大規模問題。」英國帝國理工學院大衛·施裡爾教授評論。

在這樣的背景下,美國監管機構似乎仍然秉承著過去的規則,即只有在歷史上的大蕭條、1987 年股市暴跌、911 事件、大衰退和Covid-19 大流行等重大金融危機後才會出台監管政策。就加密行業而言,最近的監管是針對加密貨幣市場的限制。從目前的局勢來看,不明確的監管似乎是「雪上加霜」,加速了Web3.0 創新出逃充滿不確定性的美國「灰色地帶」。 Coinbase 正考慮在美國監管不確定性的推動下,推出一個海外交易櫃檯。 USDC 穩定幣的發行商Circle 正在巴黎開設一個新的辦事處。

此外,全球加息造成的資產荒也讓監管機構「瞄準」了最活躍的市場之一—— 加密資產。 「不幸的是,在美國,存在混亂和缺乏監管明確性的情況。一些公司已經盡最大努力遵守監管規定,卻受到了美國監管機構的任意處罰。」施里爾教授談起對美國現狀的擔憂,「創新者將會離開美國,去其他國家。這將對美國在全球範圍內的美元霸權產生不利影響,並為其他國家創造更多的機會。」 坎貝爾教授分析了這種監管混亂的根源— —「造成這種混亂的根源,是由美國政治體系所設計的。」

多元儲備的加密資產與替換SWIFT「武器化」的CBDC

儘管各個國家和地區為了抵抗風險正在推動去美元化進程,但任何事物並不是一蹴而就的,美元仍然在全球外匯儲備中佔據主要份額,可以說該進程還僅是一個開始階段。在Web3.0 領域,從技術角度來看,主要有兩個路徑可以開展「去美元化」,一個是用於增加多元資產儲備從而減少對美元依賴的加密資產路徑;另一個是代替SWIFT 的央行發行的數字法幣CBDC(Central Bank Digital Currency),其核心在於區塊鏈技術的應用,可以構建去中心化或者多中心化的金融系統,使得國家或機構在金融交易中不再依賴於美元或其他中心化的貨幣體系,從而降低風險。

加密資產因底層技術區塊鏈的特性,構建起了金融市場上新的信任。現代金融實質上是信用交易,市場信任是影響金融市場穩定的核心要素之一。美國過去採取的製裁打擊、煽動動亂等手段已引發市場信任的喪失,這也是去美元化的根本原因。因此,除了採用多種貨幣代替美元以對抗風險,數字資產也成為機構選擇的一種手段,尤其是那些自己的貨幣未能很好運作的發展中國家。早在2021 年,薩爾瓦多成為第一個正式將比特幣列入其資產負債表並將其存入儲備的國家。全球最大主權基金挪威政府養老基金也將比特幣作為自己的資產配置之一。

加密資產的區塊鏈技術使得交易數據被公開記錄在去中心化的網絡上,任何人都可以查看和驗證交易記錄,增強了用戶對交易的信任。此外,加密資產採用了密碼學算法保護交易安全性,使得交易記錄無法被篡改。這種去中心化等特點可以在一定程度上沖擊某一個機構對貨幣體系的掌控。加密資產正在逐漸走進人們的視野之中,成為多元資產配置中的一種另類資產配置。當然,新型資產也自然帶來新的風險,由於加密資產交易的匿名性和難以追踪性,它們可能會成為洗錢和恐怖主義融資的工具。因此,反洗錢和反恐怖主義融資也成了各國監管和涉及加密資產的業內各個機構的重點。

不僅加密資產,各國和地區已經深入探討和實踐的央行發行的數字貨幣—— CBDC 也成為一些國家和機構去美元化的另一個路徑選擇。最開始被推出的想要繞過美國製裁的「石油幣」(Petro)是由委內瑞拉於2018 年推行的。 CBDC 作為央行發行的數字貨幣,具有交易便捷性、更小的交易摩擦以及透明度等特點,去美元化有以下3 種原因:一是可以更好地幫助各國實現本幣結算交易,降低對美元等其他貨幣或主導的結算工具的依賴,提高支付效率;二是在國際貿易的跨境交易中,可以幫助降低匯率風險;三是對於一些現在正在使用美元作為自己國家法定貨幣的國家,CBDC 還可以幫助解決現金流動性問題,從而提高金融包容性。今年2 月,日本、英國、加拿大、瑞士以及歐洲央行已共同組建一個聯合開發數字資產的小組,期望通過數字資產繞開美元,形成數字資產為基礎的多邊貿易。

「如果各國的數字貨幣(CBDC)都建立在不同的鏈上,那麼如何實現它們之間的互通性將成為一個問題。」在今年的共識大會上,Chainlink 的聯合創始人謝爾蓋·納扎羅夫(Sergey Nazarov)提出了這樣一個問題。為了解決這個問題,國際間不僅進行多邊協商,還在技術合作上進行探索和落實。例如國際清算銀行(BIS)創新中心北歐中心與以色列、挪威和瑞典的中央銀行共同完成的Project Icebreaker(破冰項目);香港金融管理局(HKMA)、泰國銀行(BOT)、阿聯酋中央銀行(CBUAE)和中國人民銀行數字貨幣研究所聯合發起的mBridge 項目。

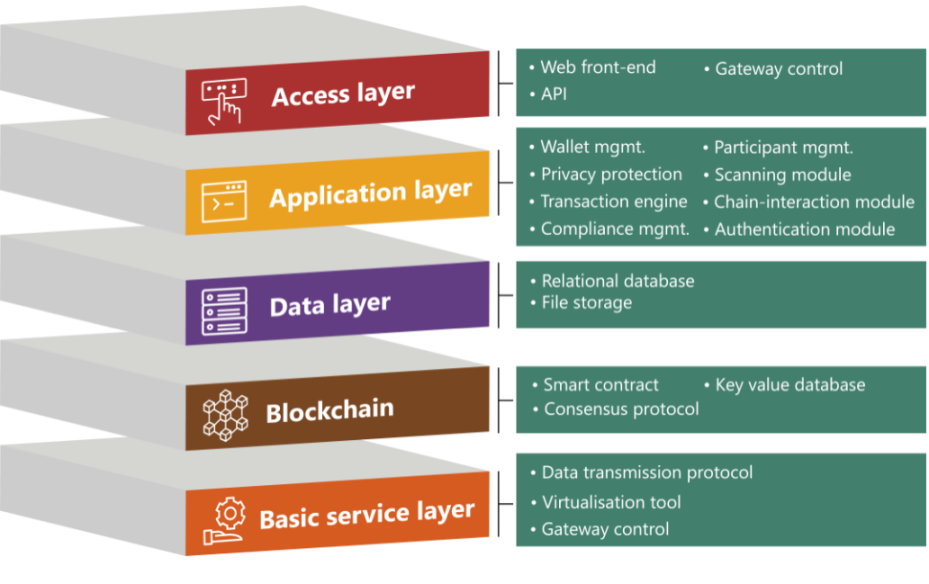

以mBridge 為例,該項目開發了一個新的本地區塊鏈,即mBridge 賬本(mBL),以滿足中央銀行和商業參與者的需求。 mBL 的核心是中央銀行,它們各自運行一個驗證節點,共同操作mBL 的共識協議。中央銀行的驗證節點形成了一個完整、連接的圖,每對節點之間都有一個鏈接。每個中央銀行都可以將其國內的商業銀行連接到平台上,而每個轄區的商業銀行都與連接的中央銀行相連,從而與驗證節點相連。並且在技術架構上,設置多層結構,從基礎服務層到應用層再到權限層,只有將業務要求例如金融體系特別強調的合規需求(AML)加入其中,才能真正為金融機構所用。相比傳統法幣,CBDC 具有更高的跨境支付效率和透明度,通過加入實名認證系統和自動化檢測等機制和AML 工具, 使用CBDC 的合規成本也就更低。每個轄區的商業銀行都可以與mBL 的驗證核心相連,實現數字貨幣之間的互通。這個過程就像是多個島嶼之間通過橋樑連接在一起,形成了一個大陸,使得數字貨幣可以在不同國家之間流通、轉移和結算。

該通用平台於2022 年8 月15 日至9 月23 日進行了落地試驗,來自中國香港和大陸、阿聯酋與泰國的20 家商業銀行使用各自中央銀行在mBridge 平台上發行的CBDC,代表其企業客戶進行了支付以及外匯(FX)同步交收(PvP)交易。 「互操作性是CBDC 發揮其全部潛力的關鍵因素。」納扎羅夫如是說。

mBridge 架構。來源:BIS

多元多極的貨幣未來形態猜想

著名經濟學家米爾頓·弗里德曼(Milton Friedman)在1999 年曾預測,未來會出現一種虛擬貨幣,它將成為一種全球通用的貨幣,可以用來進行跨國交易和支付。而經濟學家費爾南多·阿爾瓦雷斯(Fernando Alvarez)也曾發表言論稱,「未來貨幣的形態將更加多元化,數字化貨幣和加密貨幣將會成為主流,但傳統貨幣仍將繼續存在,並且貨幣的選擇將取決於市場需求和個人偏好。」 這個建立在區塊鏈技術的貨幣世界似乎在朝我們湧來。

目前,加密資產仍然是一個小眾資產,但包括CBDC 在內的數字資產正逐漸崛起。未來,數字資產可能會呈現出一個私人市場法幣穩定幣與CBDC 並存的市場結構。從全球避險屬性來看,2023 年第一季度,全球官方黃金儲備增加了228 噸,創下了一季度歷史新高。全球央行正在積極增加資產多樣性,其中加密貨幣也將因其獨立性而被越來越多地考慮納入多元資產儲備中。去中心化進程不會因一個國家的限製而停滯不前,數字資產將呈現出數字化、多中心化、不局限於法幣的多元化形態。

「貨幣既是一種社會結構,也是一種政府結構。」商品和期貨交易委員會(CFTC)前主席克里斯托弗·吉安卡洛(Christopher Giancarlo)在共識大會說過,貨幣的意義本身就不局限於金融。貨幣未來的形態將會被宏觀經濟的大手不斷推動,不斷地朝著去中心化的方向演變,也不會出現全球儲備貨幣霸權。

2022 年3 月,瑞士信貸策略師佐爾坦·波茲薩(Zoltan Pozsar)發表了一份名為「布雷頓森林體系III」的研究備忘錄。他認為,西方對俄羅斯的製裁是一個拐點,將推動經濟進入新的世界貨幣秩序。這可能導致加速去美元化的趨勢,但美元仍然有很大的份額。具有先進性的Web3.0 領域正在不斷發展,就像沙盤模擬一樣,將提供更多的可能性和選擇,更多的創新和突破。我們將會見證這個歷史的變遷,也會見證更廣泛的金融創新應用湧現和一個更包容、更公平、更穩定的多元多極金融生態未來。