BAYC為代表的藍籌NFT正遭遇連鎖清算反應。

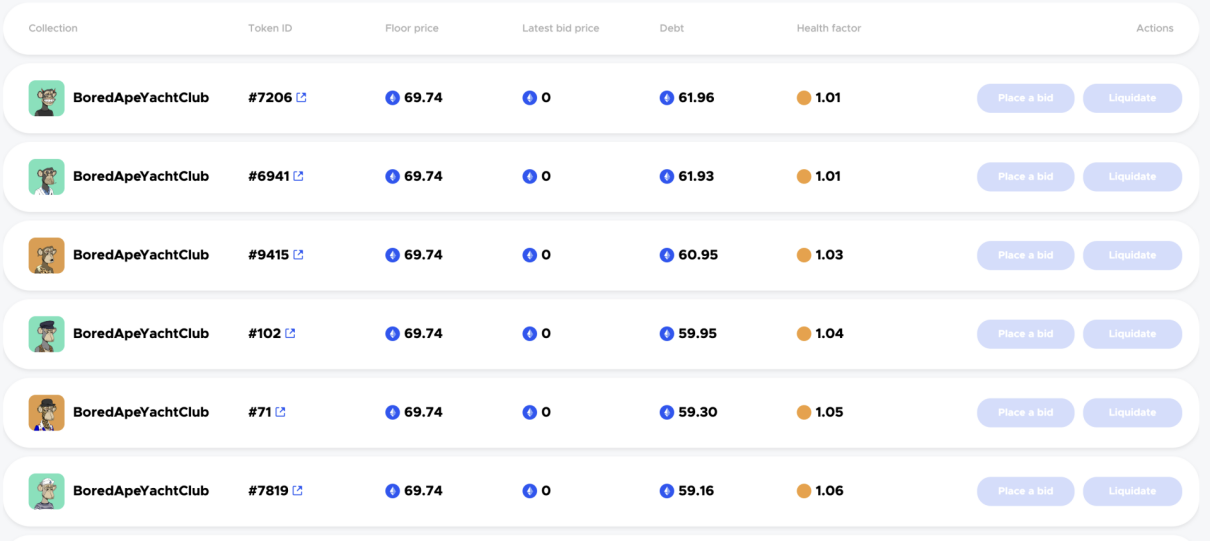

近期NFT市場各類標的持續陰跌,8月19日NFT 抵押借貸平台BendDAO 首次清算拍賣BAYC。最近三天有28個BAYC和28 個MAYC被清算,而清算拉低了NFT的地板價又引發其他NFT抵押物瀕臨清算門檻,從而引發多米諾骨牌效應。 8月22日,BendDAO 平台有20個BAYC 的健康因子小於1.1,如若低於1,將進入拍賣階段。而從市場動態來看,目前願意參與拍賣的用戶屈指可數。

為何目前有大量的抵押NFT有清算風險,卻鮮有人參與清算拍賣?

從借款人角度,8月22日數據顯示,BendDAO 協議借貸利率達到年化103.71%,這意味著借款人需要償還100%的利息才能拿到原有的NFT,這直接降低了借款人還款的動機。與其贖回NFT後還面臨著NFT資產繼續下行的風險,不如徹底“擺爛”坐等清算。

當熱潮短暫褪去,當年炙手可熱的NFT如今卻無人願意參與拍賣接手。一方面市場情緒悲觀,整體市場下行,以ETH計價的NFT資產跌幅更大。而且根據BendDAO的機制,拍賣參與人員的資金需要鎖倉48小時,在當前的行情下,沒有人願意“火中取栗”。另一方面,按照規定,拍賣出價需大於NFT地板價95%。這對於拍賣人而言,似乎並沒有太多有利可圖的空間。而按BendDAO的機制,如果拍賣最終未成交,把ETH存入平台的用戶將承擔浮虧或期待借款人未來償還債務,這也是造成這些天BendDAO存入的ETH減少的原因。

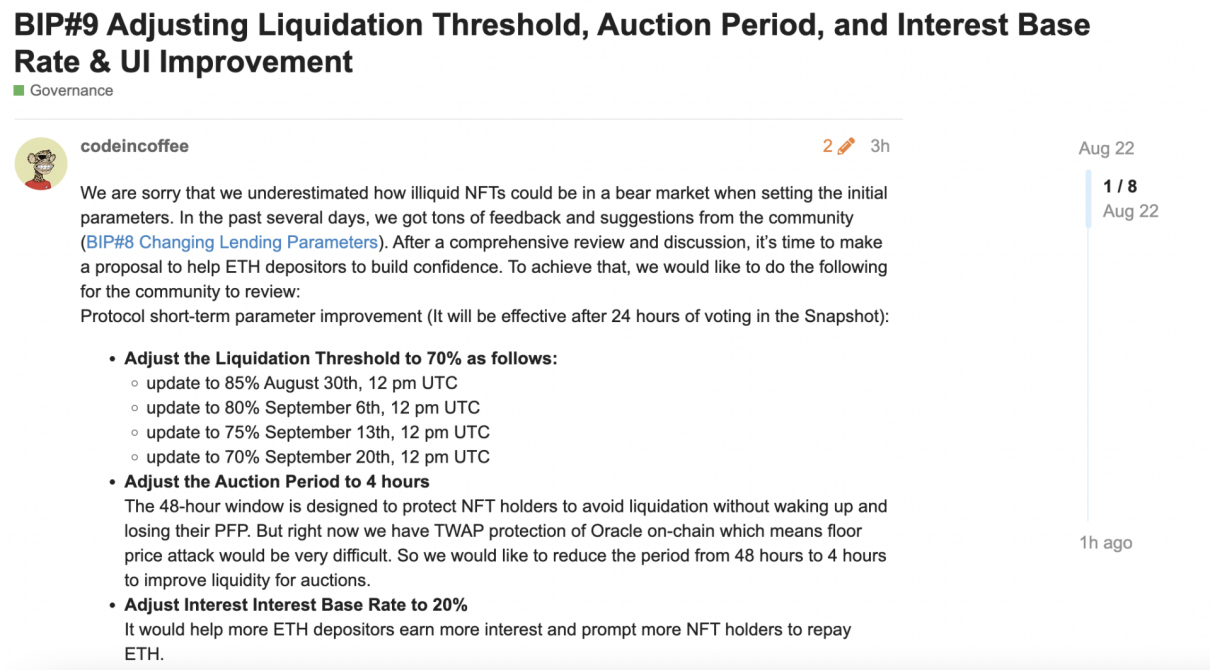

基於現狀,BendDAO 社區於8月22日發布新提案BIP#9 ,想通過修改部分參數解決流動性危機。包括將清算閾值調整為70%、將拍賣週期調整為4小時、將利息基礎利率調整為20%、以及當發生壞賬時BendDAO社區可投票決定如何處理。當然社區也有議論稱,儘管該提案可能會讓存款人對超額抵押產生一些信心,但也許會導致更多NFT被倉促清算。

此外,將在用戶界面中增加顯示ETH浮動壞賬的數量以及在主頁上顯示利息總額。未來協議層面改進包括支持BendDAO中的抵押品報價、盡可能多地接觸交易平台以支持抵押物掛單等。

反思NFT-Fi,是機制漏洞還是偽需求

相對於此時BendDAO面臨的流動性危機,人們開始思考NFT借貸是不是偽需求。想起從去年年中NFT市場被BAYC等藍籌帶火之後,市場上便不斷有人討論NFT借貸市場。

NFT持有者可以藉到流動資金,提高資金利用率;對於提供流動性的用戶,可以獲得利息賺得額外獎勵。需求簡單明確,也有許多團隊構建並上線產品,但因為藉貸邏輯採用點對點的模式,以及清算結果的不確定,導致借貸效率極其低下,也極少人問津。

針對BendDAO 出現流動性危機,DForce 創始人Mindao 發推稱, BendDAO 協議內借貸利用率幾乎是100%,將供需都推到了頂峰。而基於池子的NFT 借貸根本問題是資產(非流動性NFT)和負債(按需存入的ETH)之間的不匹配。

我們可以想像一家銀行只有活期存款作為他們唯一的資金來源,而他們的資產全部是房地產貸款(或貸款給藝術品收藏家)。在金融世界中,這樣的銀行模式是行不通的。

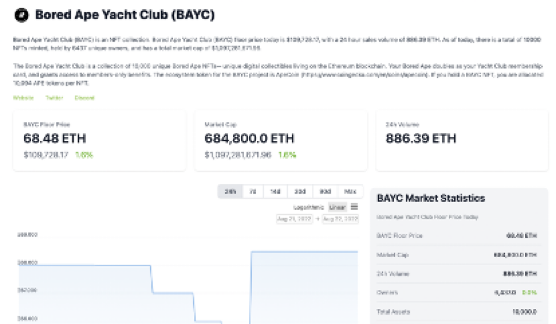

以藍籌NFT BAYC為例,它是最大的NFT ,市值10億美元,但日交易量僅為140萬美元,換手率僅為0.14%;有資格獲得DeFi 借貸抵押品的相同市值的代幣的換手率是多少?大約5-10%。

本質上,BYAC是DeFi 標準中不可替代的長尾資產。如果你使用按需負債來為這些資產提供資金,那麼肯定會以一種或另一種方式出錯。 DeFi中有很多這樣的失敗嘗試,比如Fuse(Rari)/Kashi (Sushi)/Beta。

對於當前BendDAO 面臨的問題,Mindao 表示沒有簡單的解決方法。 BendDAO需要採取臨時行動來改變利率曲線並降低借款利率,讓負債不會達到借款人償還動力不足的水平。這一條恰好也在BendDAO 社區最新提出的提案當中。

另外,Mindao 認為一旦BendDAO穩定下來,或許會發行一個債務代幣。並參與失敗的拍賣獲得那些NFT,然後將債務代幣重新分配到ETH存款中以讓系統重啟,但是沒有長期的解決方案來恢復ETH的流動性以打破僵局。

詳解BendDAO機制,啟動時曾暴漲300倍

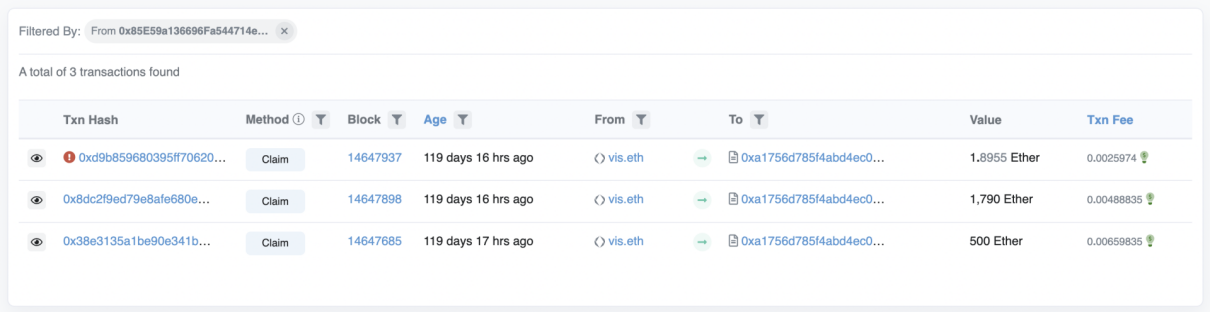

BendDAO普遍進入加密圈視野源自他啟動時的FOMO,因為進行IFO時被一位巨鯨以2290ETH包場,本來計劃長達90天的IFO提前到4月25日結束而第一次被市場廣泛關注。據悉,IFO 發售價格為1 ETH 可獲得333333個BEND,計劃總募資為3000 ETH,發售方式為公平發售,人人可參與,且不設上限。募集到的ETH的66%將用於Bend上的ETH借貸池,34%將用於Bend協議開發。

IFO結束當天晚上BEND代幣暴漲,幣價從最低0.006暴漲至最高0.18 USDT,漲幅達3000%。雖然當時有如此漲幅主要是因為官方未加流動池,市場短期FOMO所致,但BendDAO也一時成為市場的焦點。

加密社區裡眾說紛紜,“NFT借貸市場終於有了能打的選手”,稱Benddao 為NFT 界的AAVE,也稱之為NFT 銀行。

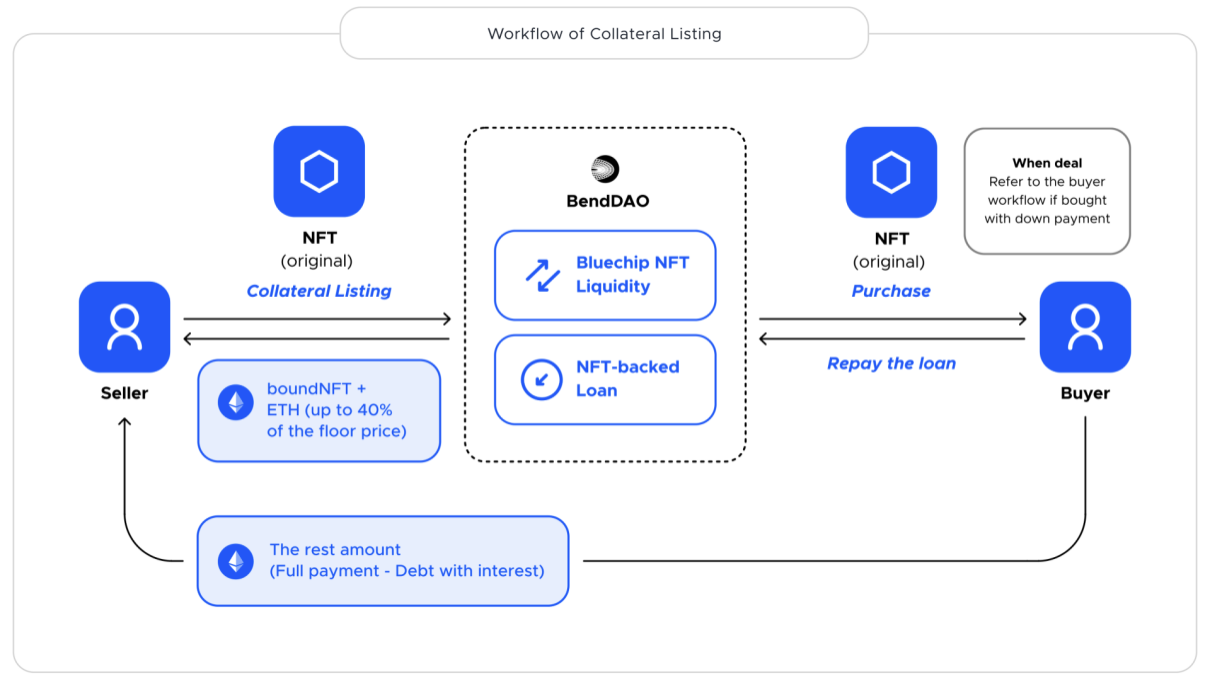

從業務邏輯上,針對賣方,藍籌NFT持有人/賣家/借款人通過將NFT作為抵押資產上架,可以即時獲得NFT地板價的40%的流動資金。當借款人在BendDAO 中存入NFT 時,將鑄造一個boundNFT作為債務NFT。 boundNFT具有與你擁有的原始NFT相同的元數據和代幣ID,這意味著你可以在你的錢包中使用boundNFT,沒有人可以偷你的boundNFT,因為它是不可轉讓和不可應用的。

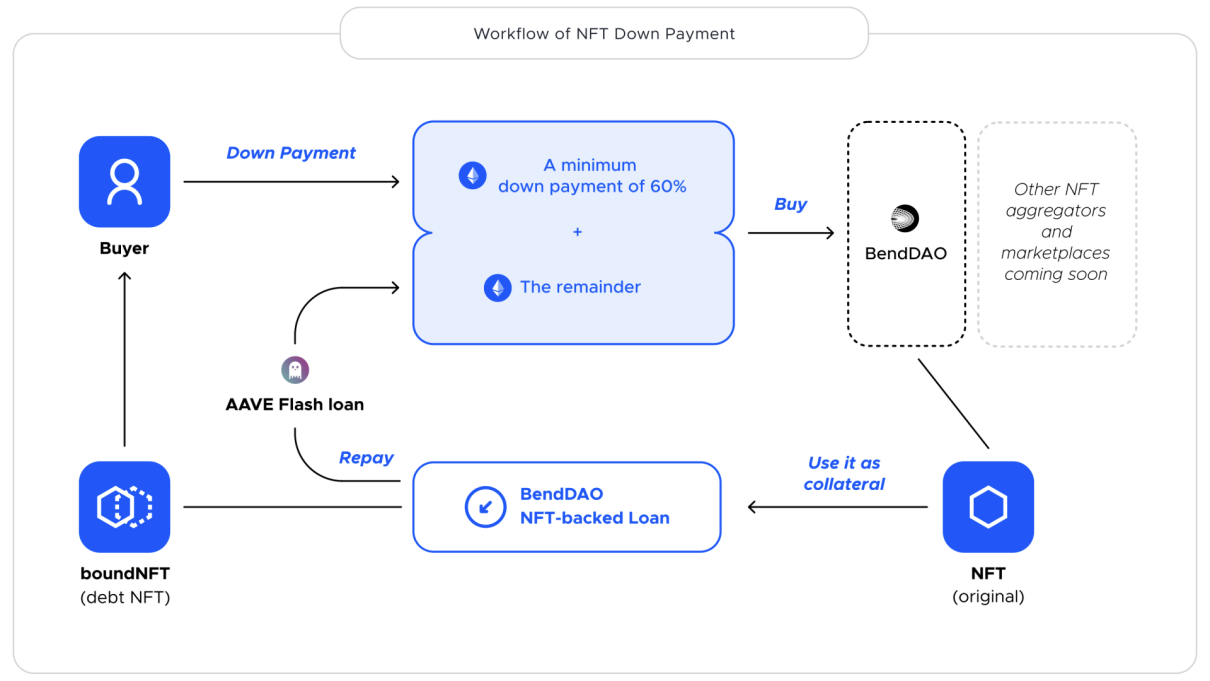

針對買方,可以理解為NFT首付。買方可以根據實際價格支付最低60%的首付,購買藍籌股NFT,同時從AAVE閃電貸來支付剩餘部分。閃電貸款的借款金額將通過BendDAO上的NFT貸款來償還。買家將自動成為藉款人,並支付首付款。而藉款人也可以將其抵押的NFT掛牌出售。

同時官方為所有boundNFT 協議合約設定7天時間鎖,所有BendDAO借貸協議合約設定24小時時間鎖。

無論是基於營銷還是產品端,BendDAO上線之後得到了市場的正反饋。 NFT市場景氣,持有者們將槓桿加到加無可加,不捨棄每一分可能的流動性,使得BendDAO成為藍籌持有者的香餑餑。

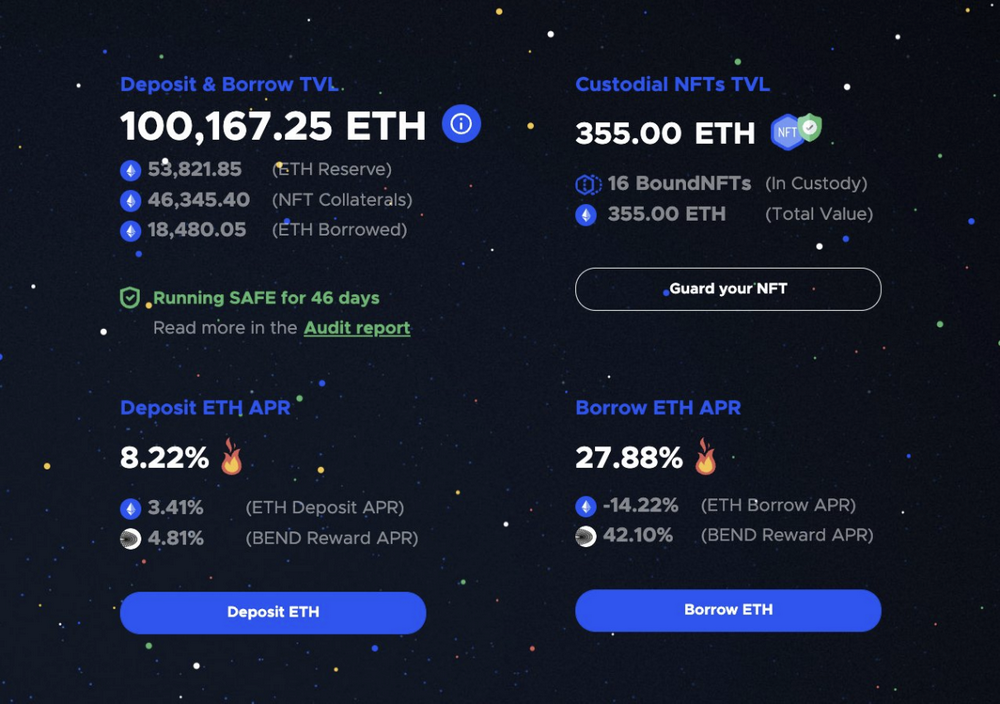

4月24日,BendDAO 發推稱,其合約地址已成為MAYC 最大持倉地址、BAYC 第5 大持倉地址。 BendDAO 共有496 個NFT 抵押,主要持倉還是MAYC (187 個) 和BAYC (133 個),其抵押價值佔NFT總抵押價值的比例分別為22.5% 和60.2%。 5月5日, 即BendDAO 上線46天后,協議總鎖倉價值超10 萬ETH(按照當時ETH 價格約合2.94 億美元)。

自此之後,隨著加密貨幣市場的巨幅下跌,使得NFT市場USDT本位市值急劇下滑,NFT市場遭遇戴維斯雙殺,參與者紛紛踩踏出場。導致如今極少有投資者願意接盤,也使得BendDAO 遭遇流動性危機。

至於BendDAO 能否順利度過此次危機,暫且不得而知。但熊市正是檢驗一個產品是不是剛需,協議設計是否有效是否有缺陷好時機,通過BendDAO 我們也正好觀察一下NFT與DeFi的結合之路究竟該如何走。