從09年成立時的3億美元,到今年超200億美元,a16z只用了13年。

編輯丨信陵作者丨海腰原文標題及鏈接丨《製造a16z:將反Benchmark進行到底》

不久前,a16z官宣了其第三期文化領導力基金的募集。 2022年,a16z募集了其第四支加密貨幣基金和首支遊戲基金,總管理資金規模已超過200億美元。從2009年成立到現在,a16z已經永遠改變了美國VC行業的遊戲規則。大基金,大團隊,自建媒體,對創始人友好並提供全方位支持,看似離經叛道,但處處都能在另一家頂級VC身上找到與之對應的反面。 a16z如何被製造?兩位創始人有著怎樣的故事?

一個名門之後,一個“父母皆禍害”

Ben Horowitz生於倫敦,因當時他的父親David Horowitz正在倫敦參與抗議越南戰爭的活動。 David Horowitz是世界級的左翼學者,當時與其一起工作的,還有薩特,波伏娃等大名鼎鼎的名字。 Ben Horowitz的爺爺奶奶在上世紀20年代就加入了美國共產黨。

Ben Horowitz在灣區的伯克利長大,因其父親David Horowitz已返回美國工作,出任著名左翼媒體《城牆雜誌》的聯合主編。

Marc Andreessen生於愛荷華州,在威斯康星州的新里斯本長大,這是一個只有2500多人的小鎮。與Ben Horowitz大名鼎鼎的父親不同,Marc Andreessen的父母是銷售和客服。 Marc Andreessen面對媒體時經常口吐蓮花,卻很少談起他的家庭,在New yorker的採訪中他談到,我的父母是那種北歐式硬核的,自我否定的人,從來沒期待過快樂的生活(They were Scandinavian hardcore, very self-denying people who go through life never expecting to be happy)。

Ben Horowitz研究生畢業後去了SGI(Silicon Graphics)實習,但只呆了一年多就跑路了,隨後加入了Lotus Notes。 SGI是矽谷早期最重要的公司之一,為《終結者》,《侏羅紀公園》等好萊塢電影做特效,為任天堂N64遊戲機提供處理器,現在的Google辦公園區,之前就是SGI的辦公園區,創始人Jim Clark日後還會和Ben Horowitz再次相遇。 Lotus Notes就是現在IBM旗下的那個Lotus Notes,1995年因在與微軟的競爭中失敗而被IBM收購,真是宿命。

Marc Andreessen離開家鄉後在伊利諾伊大學讀書,上世紀90年代,克林頓政府提出信息高速公路法案,在該法案的資助下,伊利諾伊大學下屬的國家超級計算應用中心(NCSA,The National Center for Supercomputing Applications)開始了可視化瀏覽器的項目,即Mosaic Project, Marc Andreessen參與了(日後他自己說是主導)該項目,薪酬是6.25美元一小時。

在那個時代,科技行業不希望大眾參與,從來不想把產品做的易用和圖形化,因為這樣會污染互聯網。 Mosaic瀏覽器一經發布即迅速風靡,產品發布9個月後達到了百萬用戶,佔當時整個互聯網人口的10%。 1994年《連線》雜誌寫道,Mosaic瀏覽器正在變成整個世界的交互標準。

自己打敗自己,卻遇到了一生的合夥人

大學畢業後的Marc Andreessen搬到了灣區,在一家名叫Enterprise Integration Technologies的技術諮詢公司找到了一份工作。在當時,他是一個剛畢業的大學生,做著一份很平凡的工作,但同時在互聯網世界,他是一個大名人。

於此同時,上文提到的SGI創始人Jim Clark因為與董事會不和,剛剛離開了SGI。 Jim Clark早聽說過Mosaic瀏覽器,他直接給Marc Andreessen打了電話並一起吃了早餐。多年後Marc Andreessen回憶道,這是他30歲前第一次早上7點起床。

沒有任何猶豫,Marc Andreessen決定和Jim Clark一起創業,他們最初的創業方向是給任天堂的N64遊戲機做線上服務。但由於N64遊戲機的發布推遲了1年多導致公司找不到方向,Marc Andreessen決定重新做瀏覽器並商業化。

雖然Mosaic瀏覽器當年是Marc Andreessen開發的,但NCSA擁有Mosaic全部的知識產權和源代碼。 Marc Andreessen決定重新開發,並給新產品的內部代號起名Mozilla(知道火狐瀏覽器的來源了吧),意思是Mosaic殺手。網景瀏覽器推出後確實成為了Mosaic殺手,產品發布沒多久就達到了80%的市場佔有率,要知道在網景推出之前,Mosaic瀏覽器是100%的市場佔有率。

之後的故事大家都知道了,網景公司上市,股價大漲,市值一度達到微軟的30%,隨後微軟將IE瀏覽器免費捆綁銷售,網景瀏覽器被打的丟盔棄甲。

哪怕在今天,瀏覽器的開發也有巨大工作量,微軟如何迅速開發出IE瀏覽器?

Spyglass是一家NCSA用來給旗下產品做商業化的實體,微軟在意識到網景的巨大威脅後,從Spyglass拿到了Mosaic瀏覽器的授權。沒錯,那個把網景瀏覽器打到崩盤的IE,至少在剛推出時,是以Marc Andreessen親手開發的Mosaic瀏覽器和其源代碼為基礎的。

為什麼IE推出的如此之快,這就是為什麼。日後微軟和Spyglass開始了曠日持久的訴訟,因雙方所簽協議是微軟按照營收的一定比例付錢,但IE是免費的,Spyglass收不到一毛錢。官司的結局是微軟付了800萬美元了事。

雖然網景瀏覽器被IE打的丟盔棄甲,但Marc Andreessen卻收穫了一生的合夥人。 Ben Horowitz加入了網景,任職網絡服務器產品線的負責人,面試他的正是Marc Andreessen。

日後在評價這位幾十年的合夥人時,Marc Andreessen說Ben Horowitz總能告訴自己到底發生了什麼,不管真相是多麼醜陋。 “我們有過無數次爭吵,但都很快就忘了”。

最著名的一次爭吵,當然就是那次直接在郵件裡爆粗口。

網景的瀏覽器業務下滑,Ben Horowitz負責的網絡服務器業務就變得很重要。網景本計劃舉行發布會介紹新功能,但發布會開始前兩週,Marc Andreessen就將核心信息提前洩露給了媒體。

Ben Horowitz發了個郵件抱怨此事,Marc Andreessen這樣回复:很明顯你不知道局面有多麼棘手,我們的產品比競爭對手差的很遠,我們已經很久沒有市場上的聲量了,我們的估值下降了30億美元,公司有倒閉的風險,都是你們服務器產品部門的錯,下次你丫自己面試你自己吧,CAO你大爺! (Next time do the Fxxxing interview yourself,Fxxx You)

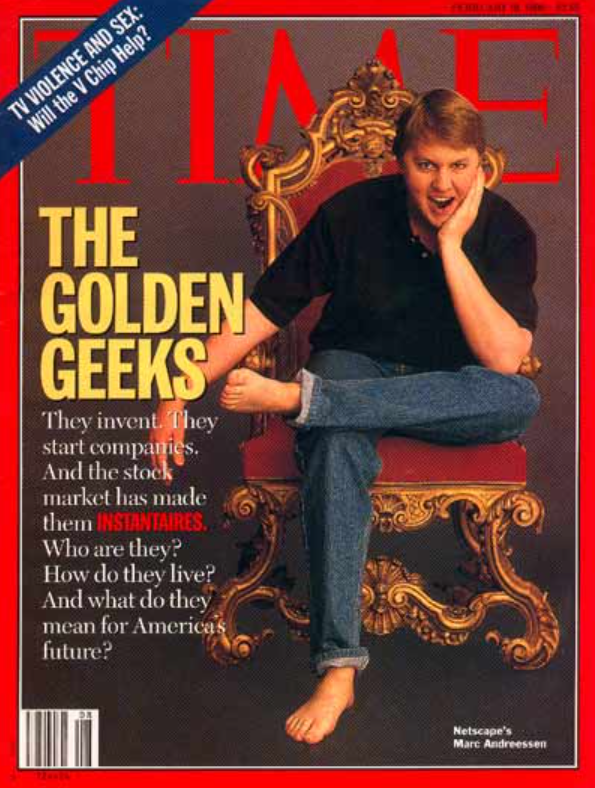

這封郵件發送的同一天,正是Marc Andreessen登上時代周刊封面的那期雜誌出版的那一天,還記得那張著名的光腳坐在椅子上的照片嗎?

網景被AOL收購後,Marc Andreessen出任CTO,但只呆了不到1年就走了;Ben Horowitz成為了AOL電商部門的副總裁。網景被收購前,開源了全部代碼,開源後的基金會沿用了Mozilla的名字,並在日後開發了火狐瀏覽器。

與Benchmark反目成仇

Ben Horowitz在AOL負責的電商部門不是類似京東或者淘寶這樣的電商平台,而是給其他公司提供電商基礎設施(網頁,服務器等),非要類比到今天的話,有點類似於電商獨立站的IT承包方。不知道是否是這段工作經歷的啟發(畢竟,AWS和阿里雲最初都起源於電商部門的需求),Ben Horowitz開始了創業:成立LoudCloud。

LoudCloud的理念非常超前,很像今天的雲計算,投資方正是日後相愛相殺的Benchmark。當時在Benchmark負責該項目的Andy Rachleff最早是投電信領域的,一下就看懂了LoudCloud想要幹什麼。如果LoudCloud能堅持到2008年,也許全球雲計算的格局就不是今天這樣無聊了吧。

在LoudCloud期間,Ben Horowitz和Marc Andreessen與Benchmark相處的並不愉快(不包括Andy Rachleff,投完LoudCloud不久就退休去斯坦福商學院教書了,之後成立了Wealthfront)。

在那個時代,VC對於技術背景的年輕創始人普遍不友好。 Google融資時,紅杉美國和KPCB投資的條件是接受“成人監管”,在兩家VC的推薦下,施密特出任Google的CEO長達10年,並在卸任CEO後公開評論稱,兩位創始人已經不再需要“成人監管”了。 Facebook雖然沒有公開的“成人監管”,但不久前離任的桑德伯格也是投資方推薦給小扎的,擔任COO長達14年。

看過美劇《Super Pumped》就知道,Benchmark是一家對創始人並不友好的VC , Benchmark合夥人David Byrne曾當著LoudCloud所有管理層的面對Ben Horowitz說,你什麼時候去找一個真正的CEO ?

更糟糕的是,Andy Rachleff在投資了LoudCloud後不久就退休了,從此Benchmark和LoudCloud管理層之間再無紐帶。

還記得美劇《Super Pumped》裡面那個逼迫UBER CEO下台的Benchmark合夥人Bill Gurley嗎? Marc Andreessen是這樣評價他的:我沒法忍受他,如果你看過《Seinfeld》,Bill Gurley就是我的Newman(I can't stand him. If you've seen Seinfeld, Bill Gurley is my Newman)。 (《Seinfeld》是一部美國喜劇,中文應該叫歡樂單身派對,劇中的Newman是一個又蠢又壞的胖子)

後面的故事就是Ben Horowitz在暢銷書《Hard things about hard things》中所寫的,LoudCloud遇到了互聯網泡沫崩盤,被迫流血上市,之後分拆原有業務並改名Opsware,最後16億美元賣給惠普。

公司出售時,Marc Andreessen持有約10%的股份,Ben Horowitz持有約5.5%。

LoudCloud的創業經歷,給兩人帶來的不僅是財富,還有未來a16z運營模式的啟發者:CAA的創始人Michael Ovitz。

海外獨角獸在寫到a16z時,用到的標題是《一場好萊塢式的勝利》。兩個科技行業的創始人為何會認識好萊塢的超級經紀人?

Michael Ovitz在離開迪斯尼後想找點新鮮的領域嘗試,經人介紹後認識了Marc和Ben,之後加入了LoudCloud董事會,任獨立董事。這是三人第一次共事。

一切跟Benchmark反著來

把Opsware賣掉後,手握大把現金的Marc和Ben先做了兩年天使投資人,隨後決定成立a16z。

一個小插曲,紅杉美國合夥人Doug Leone曾給Ben Horowitz打電話,邀請其加入紅杉。

成立a16z之前,Marc和Ben去向Benchmark的Andy Rachleff請教,Andy Rachleff給出的建議是:新入局者要有不一樣的打法, Benchmark的打法,跟之前KPCB的打法完全不一樣。

歷史就是這麼詭吊。 Andy Rachleff設計了Benchmark的打法和組織架構,投資了Marc和Ben,並在兩人決定做VC時給出了日後看來完全正確的建議。但Marc和Ben卻在創業的過程中被Benchmark深深的傷害,a16z日後在各個方面都站到了Benchmark的對立面。

Marc Andreessen的原話是,我們從來都是反Benchmark的,他們做什麼,我們就不做什麼(We were always the anti-Benchmark. Our design was not to do what they did)。

Benchmark炒掉創始人,a16z就對創始人極盡友好;Benchmark是精簡的團隊,a16z就招來200多人的大團隊幫助創始人成功;Benchmark是幾億美元的小基金,a16z就搞出200多億美元的大基金;Benchmark低調,a16z就親自下場自建媒體。

總之,一切跟Benchmark反著來。

- 對創始人友好:

2003年的一次採訪中,回答別的問題都要長篇大論的回答,動輒上升到哲學層面的Marc Andreessen,當被問到技術背景的創始人應不應該當CEO時,他非常直接的回答到:當然(absolutely)。

當你雅虎提出10億美元收購Facebook時,幾乎所有的利益相關方都勸小扎賣掉,只有Marc Andreessen反复遊說,別賣!別賣!別賣!

- 大團隊:

有感於當年Benchmark幾個人的團隊給不了自己任何的幫助,Marc Andreessen強調:“我們不會炒掉創始人,我們給技術背景的創始人一切幫助,幫他們成為合格的CEO”。這樣的幫助必然意味著大團隊。

a16z的運作模式啟發自好萊塢頂級經紀公司CAA(Creative Artists Agency)。過去的好萊塢經紀公司是由很多經紀人組成的鬆散聯盟,經紀人只代理單個個人,比如經紀人張三代理導演李四,如果電影公司有活兒,張三推薦李四,推薦成功則張三拿到佣金,李四再去找適合該電影的編劇,演員,後期等。 CAA創新性的將各個經紀人整合在一起,組成龐大的關係網,打包成一個整體與電影公司談判。比如CAA旗下的導演王五有一個點子,適合這個寫點子的編劇趙六,還有與王五合作多次的演員孫七,後期周八,特效吳九,配音鄭十也都在CAA旗下,這就讓CAA旗下的每個人都在正確的位置上,並讓CAA在與電影公司的談判中有足夠多的籌碼。

CAA成立於1975年,這套模式隨後在其他領域也得到了充分印證,比如美國傳奇體育經紀人Leigh Steinberg於1985那年成立的SMD(Steinberg, Moorad & Dunn)經紀公司。 Ben Horowitz的摯友Jay-Z日後成立的Roc Nation也在音樂領域複製了該模式。

a16z出現之前的VC行業就像CAA出現之前的好萊塢經紀公司一樣,VC投了一個創始人就不管了,美其名曰優秀的創始人不需要幫助,需要幫助的創始人不值得投。創始人要自己搭團隊,找訂單,做市場等。 a16z投了一個創始人,招聘,遊說,併購,找訂單,法律諮詢,技術支持,市場營銷,應有盡有。這樣的配套,是不是創始人成功的概率會更高一些?

選擇了a16z作為A輪領投方的GitHub的CEO Chris Wanstrath稱,a16z 的服務是一個主要吸引力,就像一道自助餐,他們提供了一堆好菜,我們想都嚐一嘗。

- 大基金:

大團隊意味著高昂的運營支出,VC的運營支出來自管理費,只有大基金才能支撐大團隊。但大團隊卻不是a16z做大基金的底層邏輯。

底層邏輯是摩爾定律。前紅杉美國合夥人Michael Moritz講過,因為摩爾定律導致算力越來越便宜,每一代科技公司都能比上一代服務更多人,拓展到更多行業。因此,每一代科技公司都比上一代更大。與之對應的是,每一代成功的VC都比上一代的管理資金規模更大。

Marc Andreessen在那篇著名的《為什麼軟件在吞噬世界》中也表達過類似的觀點,但用了不同的表述:越來越多的主要工商業在軟件中運營(More and more major businesses and industries are being run on software);軟件在價值鏈上吃掉越來越多的份額(Software is also eating much of the value chain of industries that are widely viewed as primarily existing in the physical world);全球經濟將第一次完全數字化(a global economy that for the first time will be fully digitally)。

從這幾年美國VC的行業趨勢來看,你要么規模足夠大,要么就足夠小。當然,從足夠大到足夠小,中間還有生存的空間,但比以前的空間小了很多。

- 自建媒體:

a16z自建媒體的關鍵人物是頂級公關公司OutCast的聯合創始人Margit Wennmachers。 OutCast的客戶包括Facebook,Salesforce,VMware,Amazon等,Kindle的發布會就是他們做的。 Margit Wennmachers在一次播客中提到,Marc和Ben做個人天使時投的一家公司本想僱傭OutCast,但被Facebook阻止,認為有利益衝突。這件事發生時,Marc Andreessen剛剛加入Facebook董事會,在斡旋的過程中認識了Margit Wennmachers。

2010年,Margit Wennmachers賣掉OutCast後全職加入了a16z,職位是市場合夥人,這是美國VC歷史上第一個市場合夥人的崗位。 a16z開始自建媒體,掌握發聲渠道,與科技媒體爭奪話語權。 (詳見《最好的媒體關係,就是自己跟自己的關係:向a16z和FRC學習》)

成功帶來成功,投資Skype讓飛輪轉起

Acquired主持人David Rosenthal曾問Benchmark的Bill Gurley,什麼是在風投行業成功的秘訣? Bill Gurley回復道,在風投行業成功的秘訣,就是在風投行業取得成功。

2019年,耶魯大學發表了一篇名為成功帶來成功(For Top Venture Capital Firms, Success Breeds Success)的論文。論文指出,其他資產管理行業,比如共同基金或二級市場,之前的成功者在之後繼續成功的概率與新入局者的差距並不明顯。但VC行業是個例外,之前的成功者在之後大概率會繼續成功。

原因在於,一級市場投資是非公開交易,創始人讓不讓你投,以多少價格讓你投,主要取決於VC的聲譽。

Marc Andreessen也表達過類似的觀點,他說力量帶來力量(strength leads to strength)。 a16z最早的力量來源,是現在已經被遺忘的Skype。

a16z的第一期基金AUM3億美元,在2009年是罕見的大基金,投的第一個項目是digg,但只在C輪是跟了一點點,可以算是試水。

a16z真正意義上的第一個大項目是Skype,投資5000萬美元獲得了1.8%的股份,同一輪次的合投的還有銀湖這樣的PE,加拿大養老金這樣的主權基金。

一家VC以如此高昂的估值,動用了整支基金六分之一的資金,投資了一家非早期公司。這讓該筆投資在當時備受爭議。

但僅僅十幾個月後,Skype被微軟85億美元收購,a16z賺了3倍多,且是全現金退出。 Marc Andreessen後來回憶道,Skype的收購塵埃落定後,一切的爭議都消失了。

爭議消失了,聲譽建立起來了,飛輪徹底轉起。此後,a16z的基金越來越大,給創業公司的估值越發瘋狂(軟銀和老虎的打法並不是原創)。

2015年募集了2億美元的生物科技基金;2016年募集了15億美元的主基金;2017年募集了4.5億美元的第二期生物科技基金;2018年募集了第一期3億美元的加密貨幣基金;2020年募集了13億美元的早期基金,32億美元的成長期基金,7.5億美元的第三期生物科技基金,5.15億美元的第二期加密貨幣基金;2021年募集了第三期22億美元的加密貨幣基金。加上今年官宣的8億美元遊戲基金和45億美元第四期加密貨幣基金,a16z的AUM已突破200億美元,距離其2009年的第一支3億美元基金只過去了13年。

回到和上文提到的做大基金的底層邏輯,2009年正是移動互聯網開始起飛的早期,之後的公司會越來越大,基金也要變的越來越大。 Marc Andreessen敏銳的察覺到了這一趨勢,募來大基金,以高估值重註了Skype,加上一點運氣,退出後在風投界建立了自己的聲譽(Reputation)。

在那篇著名的《為什麼軟件在吞噬世界》的結尾,Marc Andreessen這樣寫道,這是大機會,我知道應該把我的錢投到哪裡(That's the big opportunity. I know where I'm putting my money)。

移動互聯網的大潮已近尾聲,VC們在焦慮應該投什麼。對此,Marc Andreessen在不久前與麥肯錫的對談中講到,已發現了三個非常有希望的領域:AI,生物科技,加密貨幣和Web3。

過去的十幾年,a16z已經永遠的改變了美國風投界的格局,下一個時代,a16z是否還能如過去般輝煌,我們拭目以待。