導語

2024 年,再質押市場熱度上升,迅速從新興敘事轉變為創新的現實。迄今為⽌,以太坊再質押佔據該敘事的主導地位,主要是由於開創該⼦版塊的EigenLayer 的主陣地在以太坊。

EigenLayer 是在其再質押路線圖中發展最成熟的項⽬,佔據再質押市場總鎖定價值(“TVL”) 的⼤部分。

儘管如此,其他項⽬也致⼒於發展在多個鏈上再質押或再質押相關的項⽬,其中⼀些已經上線,還有⼀些即將上線。這些項⽬包括Picasso(Solana 再質押)和Babylon(⽐特幣質押)等。 Cosmos 應⽤鏈與EigenLayer 的整合也是熱議話題,AltLayer 則將其匯總即服務(“RaaS”)協議擴展到涵蓋再質押匯總( 1)。此外,流動性質押代幣(“LST”) 在2023 年取得較好發展,今年⼜出現了流動性再質押代幣(“LRT”)。

在本報告中,我們⾸先簡要介紹了再質押的基礎知識,然後詳細研究了EigenLayer 及其⽣態系統的發展、其他鏈上的再質押、流動性再質押協議和LRT。在報告的最後,我們對再質押的未來進⾏了展望。

再質押知識回顧

在深⼊探究再質押之前,我們再回顧⼀下什麼是「質押」

從最基本的層⾯上來說,我們可以將區塊鏈定義為不可篡改的交易帳本,並要求按時間順序追蹤有效交易。為此,區塊鏈(「鏈」)必須執⾏四項關鍵功能:

1.共識:驗證者或礦場⼯就交易排序達成協議,如權益證明(“PoS”)、⼯作量證明(“PoW”)等。

2.資料可⽤性:確保交易資料可供整個⽹絡查看

3.執⾏:處理交易以更新區塊鏈狀態

4.結算:解決爭議、驗證交易有效性並確保交易的「最終確認」

共識有時被認為是這些功能中最基本的功能,並且對於鏈的不可篡改性⾄關重要。從本質上講,在權益證明(PoS) 共識機制下,鏈上擁有⼀組驗證者,由驗證者提議、驗證新區塊,並將其添加到區塊鏈上。要成為驗證者,必須質押鏈上的原⽣代幣。作為回報,驗證者將以新代幣和⼿續費的形式獲得質押獎勵。然⽽,如果驗證者⾏為不當或參與任何形式的惡意⾏為,則很可能會遭到「罰沒」,即其部分質押代幣將被沒收。

罰沒機制激勵驗證者正確運⾏⽹絡。此外,加⼊的驗證者越多(且因此質押的代幣越多),攻擊⽹絡就變得越困難。例如,攻擊區塊鏈⽹絡的⼀種典型⽅法是嘗試取得對權益證明系統中⼤多數(51%)質押代幣的控制權,從⽽有權提議惡意區塊或重組區塊。質押的代幣越多或質押代幣的價值越⾼,進⾏此類攻擊的成本就越⾼,難度就越⼤。這就是質押幫助保護區塊鏈安全的根本原因。

再質押如何運作?

再質押則更進⼀步,⽀持⽤戶在其原區塊鏈和其他協議上多次質押資產。例如,EigenLayer ⽀持以太坊質押者重新利⽤其已質押的ETH 來保護建⽴在該⽹絡上的其他應⽤程序。質押者可以選擇他們想要⽤當前質押的ETH 獲得的額外服務,並從中賺取額外收益。作為回報,他們同意授予EigenLayer 對其質押的ETH 的額外罰沒權(除了基礎以太坊質押合約的罰沒權之外)。

從本質上講,再質押協議提供了⼀套⽀持已質押的代幣被重新利⽤並再次質押(即再質押)的智能合約,以此為原區塊鏈之外的應⽤程序提供安全性。

再質押想要解決什麼問題?

再質押想要解決的是區塊鏈安全分散化的問題。從根本上說,如果建構者想要創建⼀個去中⼼化⽹絡,他們需要建造⽴某種形式的加密經濟安全性。例如,在以太坊⽹絡中,這是透過質押ETH 代幣創建的。然⽽,如果其他服務效法的話,效率可能會⾮常低。例如,要建造⽴像以太坊或BNB Chain 這樣的新權益證明(「PoS」)⽹絡需要巨額資本成本。

假設項⽬透過發⾏⼀種代幣來實現這⼀安全功能;那麼他們必須說服⽣態系統參與者承擔質押這種新代幣的價格⻛險,以及與只是質押ETH 相⽐的機會成本。

此外,⽣成⾜夠安全的過程也⼗分耗時。且即便⽣成,其安全性也可能不如以太坊本身。這通常會導致許多不⼀定需要發⾏⾃⼰的代幣的項⽬被迫發⾏,同時艱難⽽緩慢地嘗試創建⾃⼰的加密經濟安全性。 ⽽再質押試圖匯集以太坊等⼤型鏈的安全性並將其提供給其他應⽤程序使⽤,以此來解決這⼀問題。

重要項⽬

EigenLayer

如何運作?

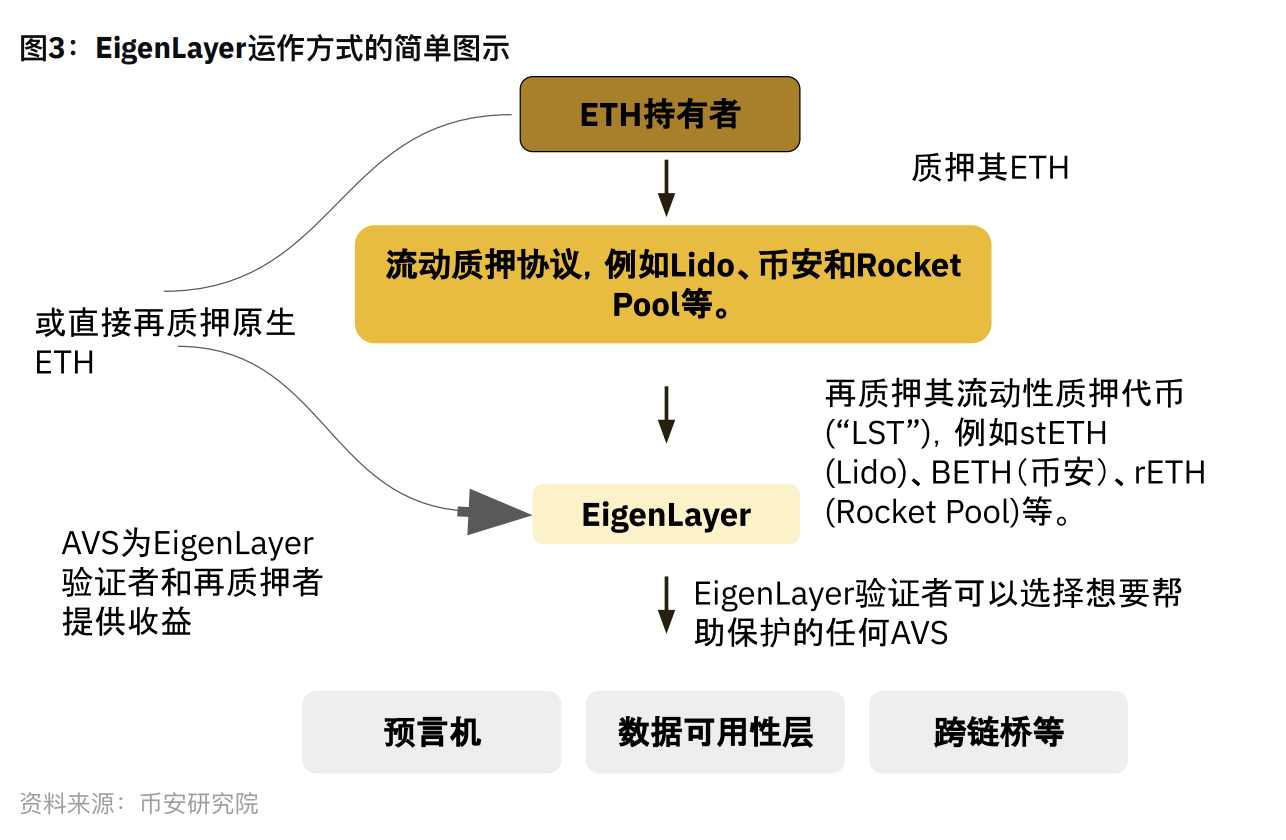

EigenLayer⾃稱為「以太坊再質押聚合平台」,致⼒於創造去中⼼化信任市場。它是再質押領域的開創平台,也是該領域最⼤、最重要的項⽬。我們可以將EigenLayer 視為透過以太坊提供「安全即服務」或以太坊安全「即服務」。

EigenLayer 營運的市場三管⻬下,包括:

1. 再質押者:使⽤流動質押代幣(「LST」)來保護⽹絡上其他應⽤程序安全的⼈。他們從中賺取額外收益,但也受到額外罰沒條件的影響。 ⽤戶也可以選擇直接將其ETH 質押到EigenLayer(此過程稱為原⽣再質押)。

2. 節點運營商(驗證者):運⾏EigenLayer 軟體的⼈。許多再質押者可能會選擇委託給受信任的節點運營商,⽽⾮⾃⼰運⾏節點(類似於質押者將其代幣委託給受信任的驗證者)。節點業者可以將委託質押聚集起來,啟動以太坊節點,然後從以太坊權益證明(PoS) 中賺取⼿續費。他們還可以透過質押從選擇保護的協議中賺取額外收益。 ⾃留其中的⼀些⼿續費後,將餘下⼿續費交給委託⼈。如果業者對其參與的EigenLayer 模組⾏為不當,那麼他們的質押(及其受委託的質押)將遭到罰沒。

3. 主動驗證服務(“AVS”):建⽴在EigenLayer 之上的服務,致⼒於吸引再質押者來幫助提⾼安全性。這些AVS 有時稱為模組,還可以是新區塊鏈、資料可⽤性(「DA」)層、虛擬機器、預⾔機⽹絡、跨鏈橋等任何項目⽬。

EigenLayer 透過這⼀系統引⼊了兩個新概念:(1) 透過再質押匯集安全性;(2)⾃由市場治理。

1. 透過再質押匯集安全性:EigenLayer 透過再質押的ETH(⽽⾮⾃⼰的代幣)來保護新模組,從⽽實現匯集安全性。

➢ 具體來說,質押者將其LST 或原⽣ETH 鎖定到驗證者處後,驗證者就可以決定保護他們選擇的任何模組。

➢ 驗證者將⾃⼰的提現憑證設定為EigenLayer 智能合約,這樣⼀旦他們⾏為不當,就有可能被⾃動罰沒。

➢ 作為回報,這些模組將向驗證者和再質押者⽀付安全和驗證者服務的⼿續費。

➢ 結果是將以太坊極其強⼤的加密經濟安全性匯集到在其上構建的其他協議上。

2. ⾃由市場治理:EigenLayer 提供了⼀個開放的市場機制,⽀持驗證者⾃⾏在⻛險和回報之間權衡,並選擇為哪些模組提供安全保障。

➢ EigenLayer 認為這類似⻛投公司提供的服務,其⽀持對創新⾄關重要,但利潤伴隨著⻛險(這⾥指的是罰沒⻛險)。

這共同創造了開放且具競爭性的市場,驗證者可以在其中出售匯集的安全性,協議能以⼀定的價格購買安全性。這樣就消除了創建新安全模型的巨⼤資本成本,因為協議可以直接購買。同時也有助於創建⻜輪效應,即透過EigenLayer 保護的模組價值越⾼,ETH 質押者得到的回報就越⾼。這會導致ETH 價值更⾼,從⽽提⾼以太坊的安全性,進⽽為每個EigenLayer 模組創造更好的安全性,進⼀步激勵⽤戶在其上創建新模組。

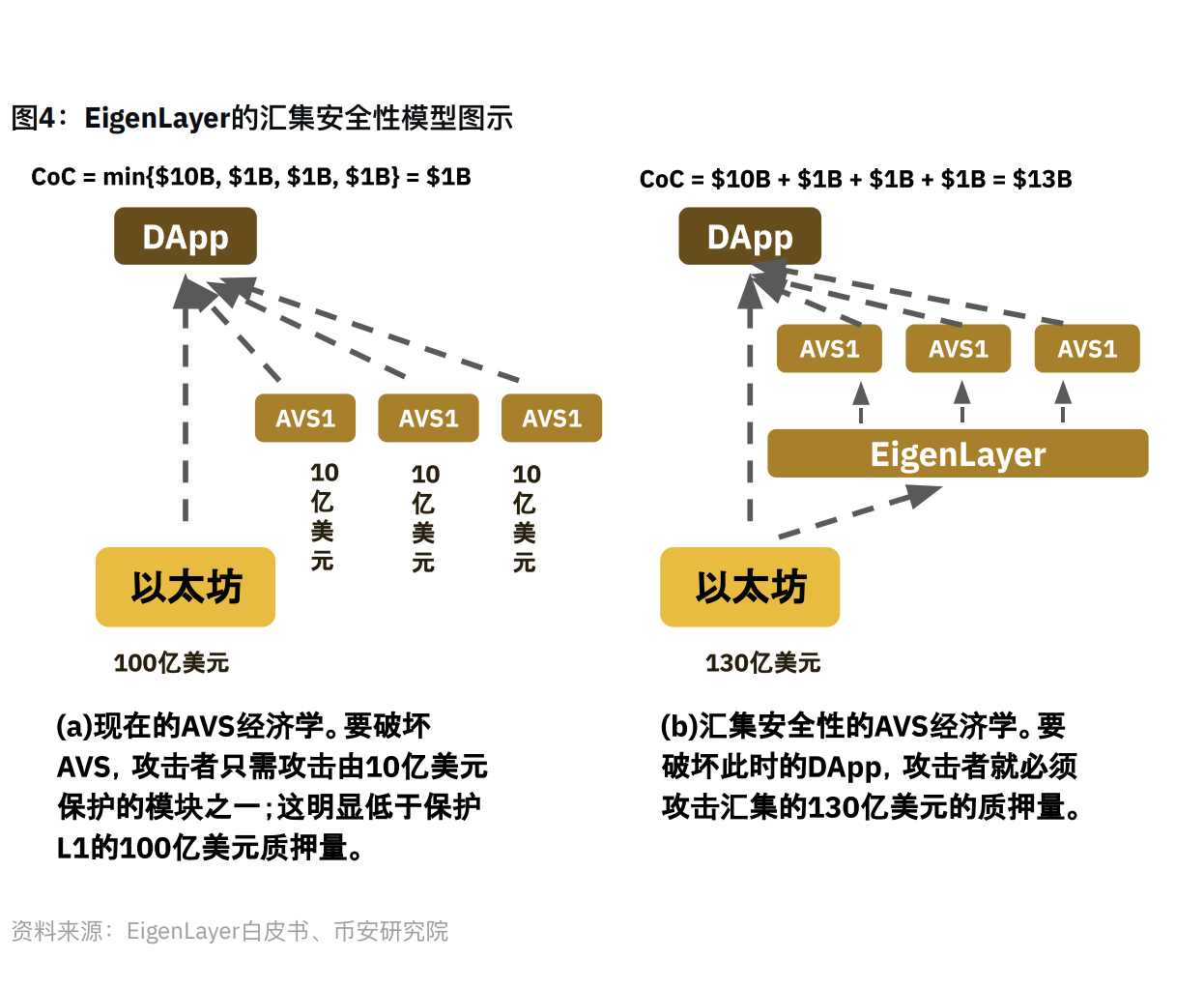

信任聚合的影響

如下所示,EigenLayer 提供的信任聚合相當重要。由於新AVS 可以透過⽐通常情況下更⼤的資⾦池來保護,因此腐敗成本(“CoC”)⽐其他情況下要⾼得多。

例如,⼀個新的以太坊模組不再需要10 億美元的質押來保護,⽽可以由更⼤的資⾦池來保護。這⼀機制實質上是將CoC 從最⼩質押量增加到質押總和。

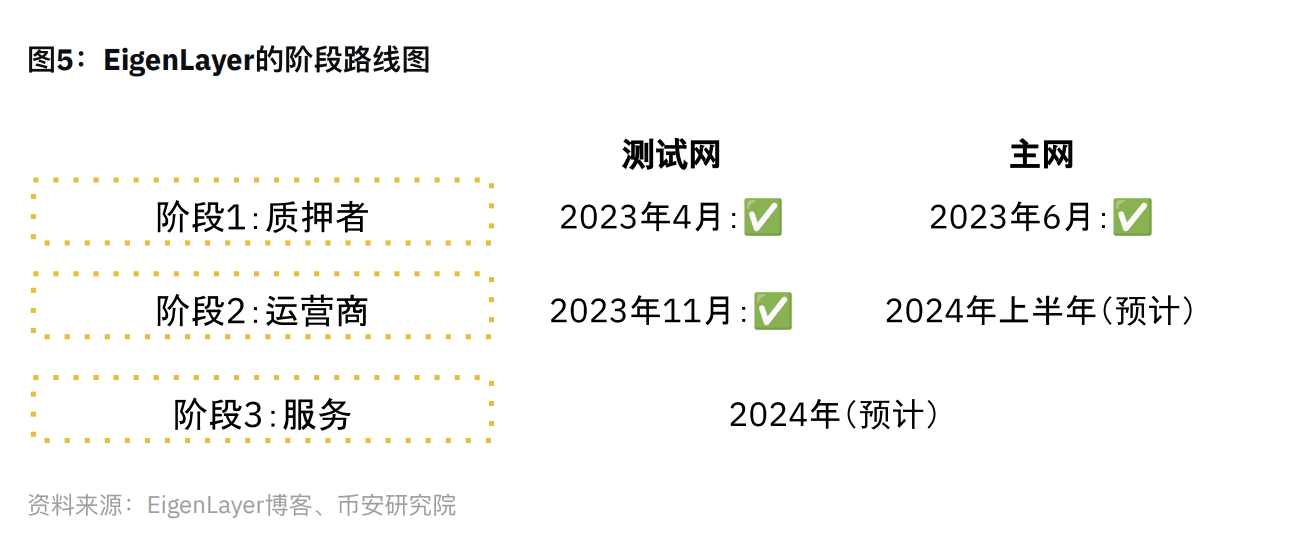

時間軸

EigenLayer 採取了分階段推出的⽅法,分為三個階段。其⽬的是確保所有有望成為EigenLayer ⽣態系統⼀部分的不同參與者都有流暢的⼊⻔體驗。

階段1 的重點在質押者,最早於去年6⽉啟動。階段1 背後的理念是讓質押者習慣再質押過程,並熟悉EigenLayer 模組和界⾯。除其原⽣ETH 外,EigenLayer 最初還⽀持三種LST⽤於再質押。 ⼏個⽉的逐步補充後,EigenLayer 現⽀持12 種LST。

階段2 的重點在於營運商,測試⽹最初於2023 年11⽉上線。 ⾃推出以來,營運商已經能夠在⽹ 絡上註冊並開始為第⼀個AVS(即EigenDA)驗證。當然,再質押者也能夠委託給他們選擇的運營商,以便開始使⽤共享安全性。匯總開發⼈員還能夠將EigenDA 作為DA 層整合到匯總中,並在測試⽹場景中進⾏嘗試。階段2 的主⽹預計在2024 年上半年稍後上線。

階段3 的重點將放在AVS(除EigenDA 外)的⼊駐以及添加⽀付和罰沒功能。階段3 預計今年下半年進⾏。三個階段都完成後,EigenLayer 協議才算正式全⾯上線。

儲值上限

為了確保主⽹的順利過渡,EigenLayer⼀直使⽤充值上限來管理協議上的質押⾦額。在階段1 主⽹上線時,三種LST 代幣數量上限為9,600 枚,原⽣ETH 數量上限為9,600 枚。過去的⼏個⽉⾥,充值上限和接受的LST 數量都在逐漸增加。

EigenLayer 近期提⾼了充值上限,並暫時取消了所有TVL 上限,這也是第⼀次取消所有TVL 上限。其⽬標是吸引所有對再質押的⾃然需求,並從不設上限的⻆度觀察⼈們對產品的興趣⾼低。在2⽉5⽇到9⽇的暫停期間,EigenLayer 的TVL 增加⻓了180% 以上,從約20 億美元飆升⾄超60 億美元,成為第四⼤DeFi DApp。截⾄撰寫本⽂時,EigenLayer 的TVL 已超過75 億美元,再質押的ETH 超260 萬美元。

⽣態系統項⽬

其中⼀個值得關注的領域是EigenLayer 將為⽣態系統帶來的項⽬。 EigenLayer 試圖改變以太坊的功能,尤其從基礎設施⽅⾯來看,對於參與其中的不同模組,我們將持續關注。

EigenLayer 實現的可能性相當⼴泛,可以涵蓋從以太坊側鏈到預⾔機以及橋接層的各種協議。儘管如此,最相關的協議可能是建⽴安全性最困難的協議,以及與以太坊之間具有⼀定程度的協同作⽤的協議,⾄少在現在相對早期的階段是如此。

❖ EigenDA:EigenDA 是第⼀個使⽤EigenLayer 來保護⾃身安全的AVS,顧名思義,這是⼀種DA 層。

➢ DA 層⼜是什麼?簡單來說,DA 背後的理念是確保區塊鏈交易資料可供整個⽹絡查看。這與以太坊L2 匯總尤其相關,因為L2 匯總將交易資料發回以太坊L1,L2 ⼀直使⽤原⽣以太坊DA 層來滿⾜其DA 需求。然⽽,隨著Celestia 以及Avail 等其他解決⽅案的推出,這種情況正在發⽣變化,這些解決⽅案正在逐步實現其願景。 EigenDA 是該市場的另⼀個參與者,並尋求與各匯總合作,從⽽為他們提供更低的交易成本和更⾼的交易吞吐量。

➢ 機制:DA 成本佔總成本的⽐例通常相對較⾼。因此,專⻔的DA 層可能是許多匯總的相關策略舉措,尤其是隨著⽤戶群不斷增加⻓。以下例⼦說明了L2 有可能選擇使⽤ EigenDA 並成為EigenLayer⽣態系統⼀部分的⽅式:

i. 以太坊L2 可能會選擇使⽤EigenDA 作為其DA 層,⽽⾮以太坊L1。

ii. 以Arbitrum 為例,每當其使⽤EigenDA 時,都會有⼀些$ARB 代幣回流給運⾏EigenDA 軟體並幫助確保其安全的驗證者。

iii. 核實者保留其中⼀些代幣,⽽另⼀項代幣將回流至底層再質押者,為雙⽅提供額外收益。

iv. 為激勵驗證者誠實⾏事,他們鎖定到EigenLayer 中的已質押的ETH 將受到額外罰沒條件的約束,如前所述。

➢ 合作夥伴:EigenDA 已與許多⼤型加密貨幣項⽬建⽴了合作關係,隨著主⽹上線的⽇⼦迫近,還將有更多合作項⽬陸續公佈。重要項⽬有:

i. Arbitrum Orbit:EigenDA 宣布⽀持Arbitrum Orbit 鏈,開發⼈員將能夠建構基於EigenDA 的Orbit 匯總。此整合是透過與匯總基礎設施供應商AltLayer 的合作實現的。如要了解有關Arbitrum Orbit 的更多信息,請查看我們的報告《Layer-2 的演變:Superchains、L3 等》。

ii. OP Stack:12⽉底,EigenDA 開源了OP Stack 的分⽀,並整合了EigenDA 的⽀持。 OP Stack 是為OP 主⽹和包括Base、Zora 和Mode 在內的眾多新匯總提供⽀持的軟體。請在我們的報告《OP Stack 最新進展》中查看最新資訊。

iii. 啟動合作夥伴計劃:EigenDA 最近也宣布了其啟動合作夥伴計劃,有⼋家匯總基礎設施提供商正在積極整合EigenDA,將其作為⽤戶的DA 選項。

➢ 展望:EigenDA 測試⽹最初於2023 年11⽉上線(EigenLayer 路線圖的階段2)。其主⽹預計於2024 年上半年稍後上線。

❖ 其他主動驗證服務(AVS):EigenDA 將成為第⼀個上線的AVS,不過許多其他團隊也⼀ 直在開發他們的模組,在EigenLayer 主⽹即將上線之際,這些團隊也準備上線其AVS。著名的團隊包括Espresso(去中⼼化排序器)、AltLayer(匯總基礎設施)、 Lagrange(為樂觀匯總構建輕型客戶端)、Hyperlane(鏈間通信)、Near(構建快速最終確認層以提⾼整個以太坊匯總⽣態系統的可組合性)、Omni(跨匯總通訊)等。完整的詳細資訊請點擊此處在EigenLayer⽹站上查看。

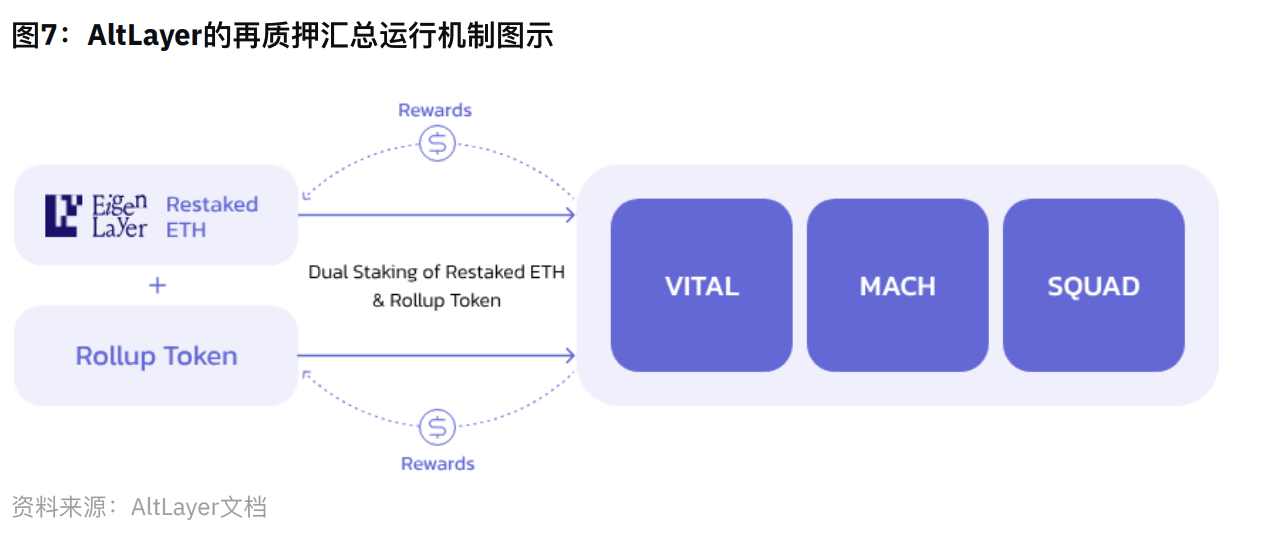

- 使⽤ AltLayer 的再質押匯總

AltLayer 是匯總基礎設施供應商,可協助開發⼈員推出並維護其匯總。 AltLayer 最初是匯總即服務(“RaaS”) 供應商,近期⼀直在擴展其產品類型,並與EigenLayer 建⽴了重要的合作夥伴關係,以進⼀步推進其願景。 AltLayer 與業內多家領先的Rollup 團隊保持合作關係,可以幫助開發⼈員在OP Stack、Arbitrum Orbit、ZK Stack 以及Polygon CDK 等上推出。

我們在最近的報告《總結即服務⼊⻔指南》中詳細介紹了AltLayer 及其RaaS 平台。我們建議讀者查看此報告,以獲得有關AltLayer 及其各種產品的詳細背景資訊。我們將在本⼩節中主要討論他們新的再質押匯總,未包含其全部產品。

❖ 再質押匯總:AltLayer 的再質押由三個垂直整合的AVS 組成,這些AVS 可按需為任何既定的匯總創建。

➢ VITAL:透過有效性證明挑戰或零知識證明的⽣成,來幫助提供匯總狀態的去中⼼化驗證。

➢ MACH:協助提供具有快速最終確認和跨匯總互通性的匯總,同時還具有在匯總中減少最⼤可提取價值(MEV) 的功能。

➢ SQUAD:⽀持匯總的去中⼼化排序。這些功能共同幫助創建去中⼼化、可互通且⾼效率的匯總,並利⽤EigenLayer 的再質押機制確保安全。

這些功能共同幫助創建去中⼼化、可互通且⾼效率的匯總,並利⽤ EigenLayer 的再質押機制確保安全。

❖ 展望:再質押總產品⽬前在測試⽹運⾏⽽其現有的RaaS 產品已上線。 AltLayer 也提供臨時匯總,即針對特定App 定制的⼀次性匯總,⽤例包括熱⻔ NFT 鑄造、遊戲和活動票務等。

❖ $ALT:AltLayer 最近也推出了$ALT 代幣,⽤於整個AltLayer⽣態系統的經濟債券、治理、協議激勵和協議⼿續費。

考慮因素

與快速發展的加密貨幣市場中的任何新原語⼀樣,尤其是像EigenLayer 這樣的基礎設施協議,有許多⻛險需要注意。讀者應該注意,這並不是⼀個詳盡的列表,主要原因是預測新技術未來的漏洞⼏乎是不可能的。然⽽,這些都是您在分析EigenLayer 時可能需要考慮的因素。

技術⻛險

❖ 我們可以考慮到驗證者串通起來同時攻擊⼀組EigenLayer 協定的⻛險。造成這種⻛險的原因是,驗證者可能會選擇對多個不同服務進⾏多次再質押,這在理論上會導致攻擊在經濟上可⾏。 EigenLayer⽩⽪書對此進⾏了更詳細的討論,並提出了開源⾯板的解決⽅案,該⾯板可監控驗證者的再質押,並⽀持協議對只參與有限數量的協議的驗證者進⾏激勵。

❖ 意外罰沒的⻛險也值得考慮。這種⻛險可能是程式錯誤或建⽴在EigenLayer 上的協定中的智慧合約安全問題造成的。為解決這⼀問題,我們提出了兩種解決⽅案:(1) 安全審計;(2) 治理層可以透過多重簽章來否決罰沒決定(儘管這可能會引發中⼼化問題)。

結構性⻛險

❖ 最近社區流⾏的⼀個話題是再質押是否為⼀種槓桿形式。問題的答案取決於多種因素,⽽爭論的兩⽅都各有其考慮。

➢ 在⽬前的發展階段,AVS 甚⾄還沒有上線,⽤戶只是將資⾦存⼊EigenLayer 或流動性再質押協議,因此有觀點認為不存在槓桿。從本質上講,匯集安全性以確保其他應⽤程序的加密安全(即再質押)的概念與借⼊資⾦來獲取收益(即使⽤槓桿)並不相同。

➢ 然⽽,正如所有「賭徒」都知道的那樣,這可能會陷⼊滑坡效應。 EigenLayer 上線後,毫⽆疑問會有⼀部分⽤戶借⼊資⾦,將其再質押(也許會使⽤流動性再質押協議),然後在DeFi 中將其⽤作抵押品來繼續循環這⼀過程,這可能會被視為系統中的槓桿。

❖ 也應指出的是,AVS 可以⾃由設定⾃⼰獨特的不同罰沒條件。如果AVS 能夠出於相對較意的原因罰沒驗證者並分發⽽⾮銷毀ETH,會發⽣什麼?如果突然出現激勵罰沒的措施,會如何改變驗證者和再質押者的系統成本?

➢ 當系統上線時,AVS 選擇和罰沒分析對⽤戶和驗證者來說將成為關鍵因素。

其他考慮因素

❖ 協議的可持續性也是應⽤ EigenLayer 的⼀種⻛險。代幣可以為協議提供有⽤的貨幣激勵和收益,如果現在所有價值都以ETH ⽽⾮協議原⽣代幣的形式累積,那麼某些項⽬可能很難⻓期蓬勃發展。然⽽,我們應該注意到,EigenLayer 確實可能會實現雙重質押,即由再質押的ETH 和AVS 原⽣代幣組成的安全性。同樣,⽩⽪書對此進⾏了更詳細的介紹。

❖ 我們推薦讀者閱讀Vitalik Buterin 的部落格⽂章《不要讓以太坊共識「過載」》和《以太坊協議是否應該封裝更多功能? 》。前者討論了在再質押的基礎上建構複雜的⾦融系統的潛在⻛險。如果這些系統失控且造成⼤量貨幣價值損失,社群中的⼀些⼈可能會期望透過以太坊硬分叉來修復這些錯誤。 Vitalik 認為,任何此類期望都應該受到抵制,並且應該明⽩,以太坊不能對任何應⽤程序層⾯上的事故負責。這可能會限制能夠在EigenLayer 上啟動的協定類型,並可能導致⼀些協定轉向其他平台。儘管如此,EigenLayer 創始⼈Sreeram Kannan 先前曾做出建設性的回應,表示EigenLayer 的基本想法與Vitalik⼀致。

⼆篇⽂章討論了「封裝」的想法,即將新技術發展內化到以太坊核⼼協議中。隨著近⼏個⽉再質押的興起,社區中的⼀些⼈討論了將其封裝到核⼼以太坊協議的想法。 Vitalik 討論了再質押之外的許多不同功能,而這篇⽂章對於理解以太坊簡單性背後的哲學推理以及我們應該如何看待封裝是很有幫助的。

前景

如時間軸部分所示,EigenLayer 預計將在2024 年下半年完成分階段主⽹上線的所有三個階段。以下是⼀些需要考慮的其他因素:

❖ EigenLayer 的TVL 在過去⼏個⽉中持續上升,每次充值上限的提升都滿⾜了強勁的需求。這種資本流⼊的主要推動因素是EigenLayer 再質押積分計畫。積分衡量⽤戶對EigenLayer⽣態系統共享安全的貢獻,並與⽤戶充值的質押⾦額成正⽐。

➢ 我們該問的問題是:主⽹上線後,這些資⾦有多少會回流?雖然尚未得到證實,但許多⽤戶已經預料到了EigenLayer 代幣或將發⾏;且有⼀個合理的問題:EigenLayer 的70 億多美元的TVL 中有多少是來⾃可能進⾏的空投挖礦?這⼀問題尤其重要,因為儘管EigenDA 已在測試⽹中,但其他AVS 很⼤程度上仍在構建中。因此,在主⽹上線和積分計劃結束後,許多⽤戶可能會考慮更有效地利⽤他們的資⾦,⾄少在AVS ⼤批上線之前是這樣。

❖ 要注意的是,以太坊最初就是⼯作量證明(“PoW”) 鏈,直到2020 年12⽉底Beacon Chain 推出後才開始向權益證明(“PoS”) 過渡,並於2023 年以太坊合併時才完成過渡。因此,與同類產品相⽐,以太坊質押率相對較低也就不⾜為奇了。

➢ 就⽬前情況⽽⾔,⼤約25% 的ETH 質押(15)。相⽐之下,Solana、Cardano、 Avalanche 等公司的這⼀數值超過50%。在再質押出現和LST 流⾏之前,以太坊社區中的許多⼈認為以太坊質押將在20-30% 左右達到平衡。鑑於該數值已達到且再質押概念相對較新,以太坊的質押率可能將突破30%⼤關。

➢ 請注意,再質押會為質押增加另⼀層收益因此,認為這可能會增加質押的ETH ⽐例是相當合乎邏輯的想法。同時,質押的ETH 越多,收益率就越低(因為質押獎勵會在質押的ETH 總額之間分配)。每種影響的相對強度值得仔細研究,從⽽更好地了解再質押可能會對未來⼏個⽉的以太坊質押率的影響。

❖ 最後,我們應該考慮到項⽬可能出於共享安全性以外的原因選擇在EigenLayer 上啟動。加⼊EigenLayer 可能是項⽬的分發和行銷策略,特別是考慮到過去⼏個⽉再質押帶來的活動量。在分析EigenLayer 的發展規模及其能產⽣的⽹絡效應的程度時,這是⼀項重要考慮因素。

其他鏈上的再質押

雖然再質押主要是在以太坊⽣態系統上,但共享安全性的概念也同樣存在於其他鏈上。在我們的報告《模組化區塊鏈:⻆逐頂級安全供應商》⼀⽂中,我們詳細研究了Cosmos⽣態系統及其Replicated Security 和Mesh Security 模型。我們也研究了Babylon 和Stacks 等⽐特幣相關的解決⽅案。在此,我們將回顧對Babylon 的理解並談談Picasso 的Solana 再質押。

⽐特幣「再質押」:Babylon

Babylon 是⽐特幣質押協議,致⼒於利⽤⽐特幣超1 兆美元加密經濟安全性來增強其他PoS 鏈的安全性。 Babylon 致⼒於創建⼀個雙邊市場,其中⽐特幣持有者可以安全地質押其BTC,並選擇他們想⽀持並從中賺取收益的PoS 鍊和DApp。 PoS 鍊和DApp 可以選擇使⽤由BTC⽀持的安全性,來創建其加密經濟安全性,此前在本報告中已討論過。

❖ Babylon 如何運作?

➢ 與EigenLayer 類似,Babylon 協議的關鍵是強制執⾏罰沒機轉。如果質押者⾏為不當,他們質押的BTC 必須被罰沒。

➢ 然⽽,他們⾯臨的問題是⽐特幣的表現⼒有限。 ⽐特幣與以太坊、BNB Chain 和Solana 等智能合約L1⼤不相同,且不具備原始⽣智能合約功能。 ⼀種解決⽅案是將BTC 與其他PoS 鏈連接起來,並在後者上執⾏罰沒機制,但這需要對第三⽅的信任。

➢ 因此,Babylon 透過結合先進的加密技術並優化⽐特幣腳本編程語⾔,克服了智慧合約的不⾜。 Babylon⽤寫⼊⽐特幣腳本的UTXO 交易來表達質押合約。詳情請參閱他們的簡版⽩⽪書。

➢ 值得注意的是,Babylon 的解決⽅案不涉及橋接BTC,⽽只是需要將其鎖定在⽐特幣鏈本身。

❖ ⽐特幣的時間戳

➢ Babylon 讓⽤的⽐特幣⼀⼤關鍵功能是時間戳記。 ⽐特幣透過給交易打上時間戳並將其分發出去來形成PoW 共識基礎,從⽽解決雙花問題。這些時間戳提供了不可逆的交易時間記錄,因此可以幫助解決鏈上的任何安全問題。

➢ ⽐特幣還可以⽤於在稱為標記檢查點的過程中為來⾃其他鏈的事件添加時間戳。為這些事件打上時間戳的交易稱為檢查點。

➢ Babylon 利⽤這⼀功能,定期記錄⽐特幣區塊鏈上其他PoS⽹絡的檢查點,幫助交易提供⼀層安全保障。如果攻擊者試圖破壞利⽤ Babylon Chain 的PoS ⽹絡,他們將不得不攻擊⽐特幣區塊鏈本身,實質上為這些鏈創建了與⽐特幣等效的安全性。

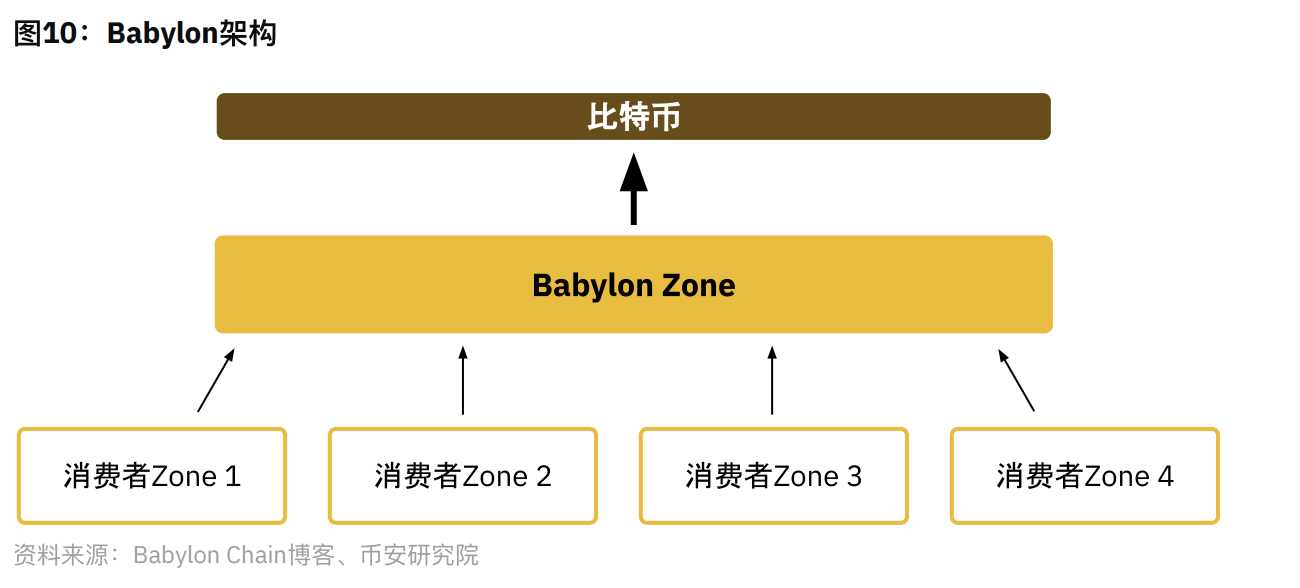

❖ Babylon Chain

➢ Babylon 的⽐特幣質押協議本質上是想要利⽤⽐特幣安全性來⽀持⾃⼰的PoS 鏈與⽐特幣持有者之間的中間⼈,或者他們所說的“控制平⾯ 」。該協議以鏈(即Babylon Chain)的形式實施,以確保其安全性、可擴展性和抗審查性。

➢ 由於⽐特幣區塊鏈的區塊空間有效且昂貴,使⽤Babylon 的每個PoS 都直接在其上打上時間戳是不可持續的。為解決這⼀問題,Babylon 團隊設計出了⽐特幣時間戳協議並將其作為Cosmos-SDK 鏈運⾏,也即Babylon Chain。

➢ Babylon Chain 透過區塊鏈間通訊協定(「IBC」)可聚合任意數量的Cosmos SDK 鏈的時間戳記。

➢ Babylon 最初將重點放在Cosmos 應⽤鏈,但希望將來能擴展到所有類型的PoS 鏈。

❖ Babylon 架構:

➢ Babylon 使⽤由三個部分組成的架構:(1)⽐特幣,作為時間戳服務;(2) Babylon Chain,作為中間層和聚合器的Cosmos Zone;(3) 其他Cosmos Zone,作為安全性的消費者。

➢ 來⾃參與Zone 的檢查點將經由IBC 發送到Babylon Chain。 Babylon Chain 將這些檢查點聚合起來,這樣只要將⼀個檢查點組放到⽐特幣鏈上,就能將所有不同Zone 的交易打上時間戳。

➢ 這⼀聚合檢查點將會被送到⽐特幣鏈上。 ⽐特幣⽹絡的最終確認通常是六個區塊左右(耗時約1⼩時),此後在這個聚合檢查點中的交易可被視為受到⽐特幣鏈的全⾯安全性的保護。作為回報,參與的Cosmos Zone 從Babylon Chain 獲得帶有有效性證明的⽐特幣時間戳記。

➢ 參與驗證者還可以下載Babylon Chain 區塊來驗證所有檢查點,以確保Babylon 驗證者誠實⾏事。

➢ 加快解綁期:由於PoS 鏈的特性,特別是所謂的遠程攻擊的可能性,⽤戶質押代幣的提現(即解綁期)通常可能需要⼏天甚⾄⼏週的時間。流動性質押是緩解這⼀問題的解決⽅案,儘管它有其⾃身的⻛險。利⽤Babylon 向⽐特幣發送檢查點的PoS ⽹絡可以將這⼀時間從⼏週縮短到⼏個⼩時。技術細節請點擊此處查看。

❖ 與EigenLayer 和Cosmos Mesh Security 的差異:

➢ 在EigenLayer 再質押和Cosmos Mesh Security 中,資產已進⾏質押來保護原鏈安全。 Babylon 的⽐特幣質押則不是這種情況,因為⽐特幣鏈由PoW ⽽⾮ PoS 保護。因此,儘管該協議符合再質押的某些定義,但在某種程度上更接近質押。

➢ ⽐特幣不是像以太坊上的EigenLayer 和Cosmos 上的Mesh Security ⼀樣,透過智慧合約來實施罰沒機制,⽽是使⽤⽐特幣的腳本程式設計⾔和加密技術來實施其罰沒。

❖ ⻛險:

➢ 需要記住的⼀個關鍵點在於,Babylon Chain 能幫助記錄⽐特幣鏈中過去區塊的檢查點,並透過⽐特幣強⼤的安全性來保護它們。新區塊仍然依賴每個PoS ⽹絡的驗證者,Babylon 和⽐特幣都無法承擔保護這些區塊的責任。

❖ 整合和時間軸:

➢ Babylon 已與測試⽹上的超過45 個Cosmos 鏈集成,總市值超74 億美元。其中包括⼤多數頂級Cosmos 應⽤鏈,例如Osmosis、Injective、Akash、Juno、 Secret Network、Evmos、Stride、Sei 等。

➢ 如上所述,Babylon 測試⽹⾃ 2023 年3⽉上線,是Babylon ⽐特幣時間戳技術的展示。預計2024 年將上線帶有⽐特幣質押協議的主⽹。

➢ Babylon 宣佈於2023 年12⽉完成1,800 萬美元融資。

➢ 2⽉中旬,Cosmos Hub 論壇上⼀項提案上線,呼籲Babylon 與Cosmos Hub 之間進⾏正式整合。如果獲得批准,該提案將在Cosmos Hub 及其所有消費鏈上安裝Babylon 插件。 ⽐特幣持有者進⽽將能夠委託Cosmos Hub 驗證者來直接保護Cosmos 應⽤鏈。然後,應⽤鏈可以選擇如何在ATOM 質押者、原⽣代幣質押者和BTC 質押者之間分配⼿續費。

Babylon 結合了PoS 和PoW,並添加IBC 進⾏通信,形成了混合的模型,我們可以將其視為尋求利⽤以太坊、⽐特幣和Cosmos 的最佳部分。這是⼀種很有前景的區塊鏈設計新⽅法,並且依賴現有平台的關鍵功能。對於這種⽅法在他們目前的Cosmos 系列中的表現以及該團隊能否成功擴展到其他PoS⽹絡,我們將拭⽬以待。

Solana 再質押:Picasso

❖ 什麼是Picasso?

➢ Picasso 是致⼒於提⾼DeFi 互通性的基礎設施層。 Picasso 最初建⽴在Kusama⽹絡上,⽬標是在不久的將來全⾯遷移到Cosmos 應⽤鏈。

➢ Picasso 是更⼴泛的可組合⽣態系統的⼀部分,且是使⽤Cosmos SDK (Tendermint + IBC) 的L1 區塊鏈。 Picasso 透過將區塊鏈間通訊協定(“IBC”) 擴展到Cosmos 之外,成功連接了Cosmos、Polkadot 和Kusama⽣態系統。這些連接⾃2023 年第⼀季度起就已實現。

➢ Picasso 也在2023 年10⽉上線了「以太坊<>IBC」測試⽹,並計劃在2024 年第⼆ 季度實現以太坊和Solana IBC 連接。 Picasso 使⽤其原⽣PICA 代幣來保護其⽹絡。有關Picasso 的運作原理及其⽬標的詳細信息,建議您點擊此處查看其最近的博客⽂章。

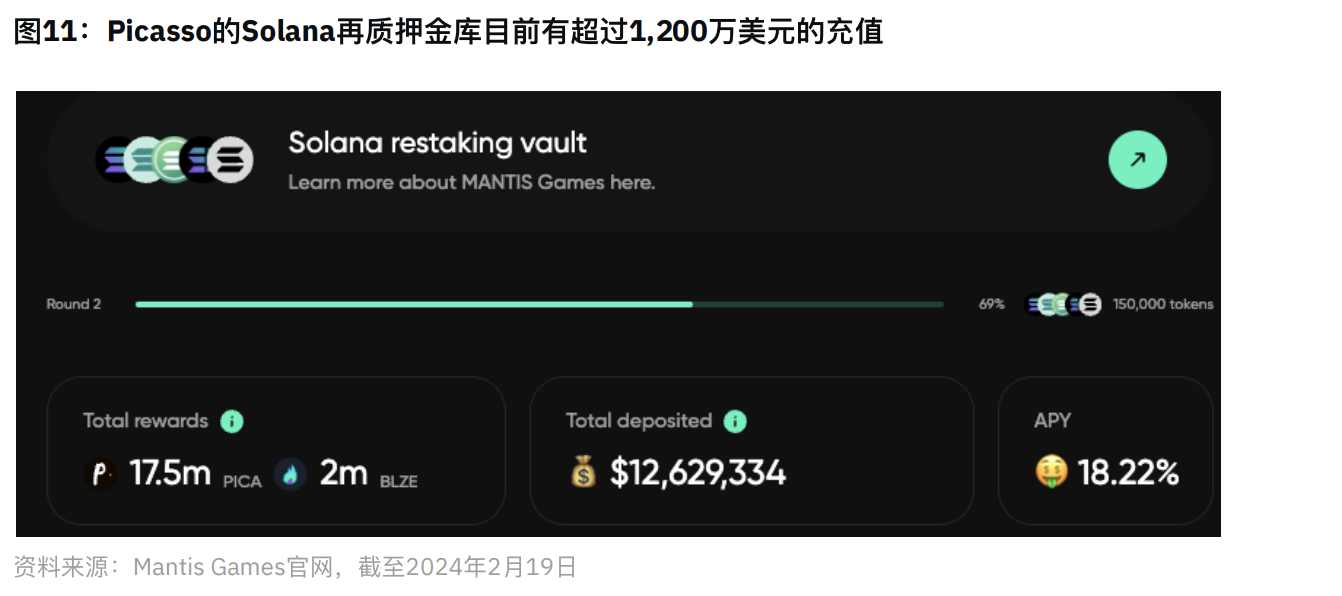

❖Solana 再質押:

➢ Picasso 在Solana 上建構了再質押層,作為被稱為「訪客區塊鏈(Guest Blockchain)」的驗證層。該鏈本質上將作為智慧合約部署在Solana 內部,並將提供使Solana 相容於IBC 的功能。

➢ 訪客區塊鏈須像任何其他PoS 鏈⼀樣進⾏驗證,並將使⽤此前已質押的資產通過再質押層來保護⾃身安全。原⽣SOL 以及$jitoSOL、mSOL、bSOL 等SOL LST 皆可作為抵押品。

➢ 為了⾸先引導再質押層上的流動性,Picasso 正在進行⼀項名為Mantis Games 的活動。活動分為三個階段,第⼀階段涉及NFT 拍賣,第⼆階段(⽬前正在進⾏)是團隊質押賽。第三階段將涉及有評分系統的兌換賽,進⼀步幫助引導流動性並讓⽤戶習慣該協議。

❖ 主動驗證服務(AVS):

➢ Picasso 設計的第⼀個AVS 是「Solana <> IBC」橋接,該AVS 將使Solana⽣態系統的流動性能夠與其他⽀持IBC 的鏈進⾏互操作。這種連結也將有助於進⼀步開發Solana 與其他⽣態系統(包括Cosmos、Polkadot、Kusama 等)之間的新跨鏈⽤例。

i. 橋接產⽣的⼿續費的20% 將分發給PICA 質押者,40% 將分發給再質押者。這符合他們的基本指南,其中規定將20% 分發給PICA 質押者,30-50% 分發給再質押者(取決於AVS)。

➢ Rome Protocol 是Solana 共享排序器,也將成為第⼆個使⽤Picasso Solana 再質押層的AVS。預計未來⼏週將發布更多細節。

❖ 合作關係:

➢ 最近⼏週,Picasso 也宣布與⼀些領先的Solana DApp 建⽴合作關係。

➢ 著名平台包括Meteora(DeFi 平台)、Raydium(訂單簿AMM)、Kamino Finance (DeFi)、MarginFi (DeFi) 等。

❖ 展望:

➢ 上週,Picasso 宣布現有的Solana 驗證者現在可以作為AVS 節點運營商加⼊,幫助驗證Solana IBC。

➢ Mantis Games 第三階段的引導活動結束後,預計Solana IBC 橋接將在2024 年第⼆季度的某些時候進⼊主⽹。

➢ Picasso 最近也在知名Solana DEX 聚合器Jupiter 的論壇上發表了⼀篇介紹帖⼦。 Picasso 希望加⼊Jupiter 的LFG Launchpad 計劃,來幫助將PICA 代幣帶到Solana。

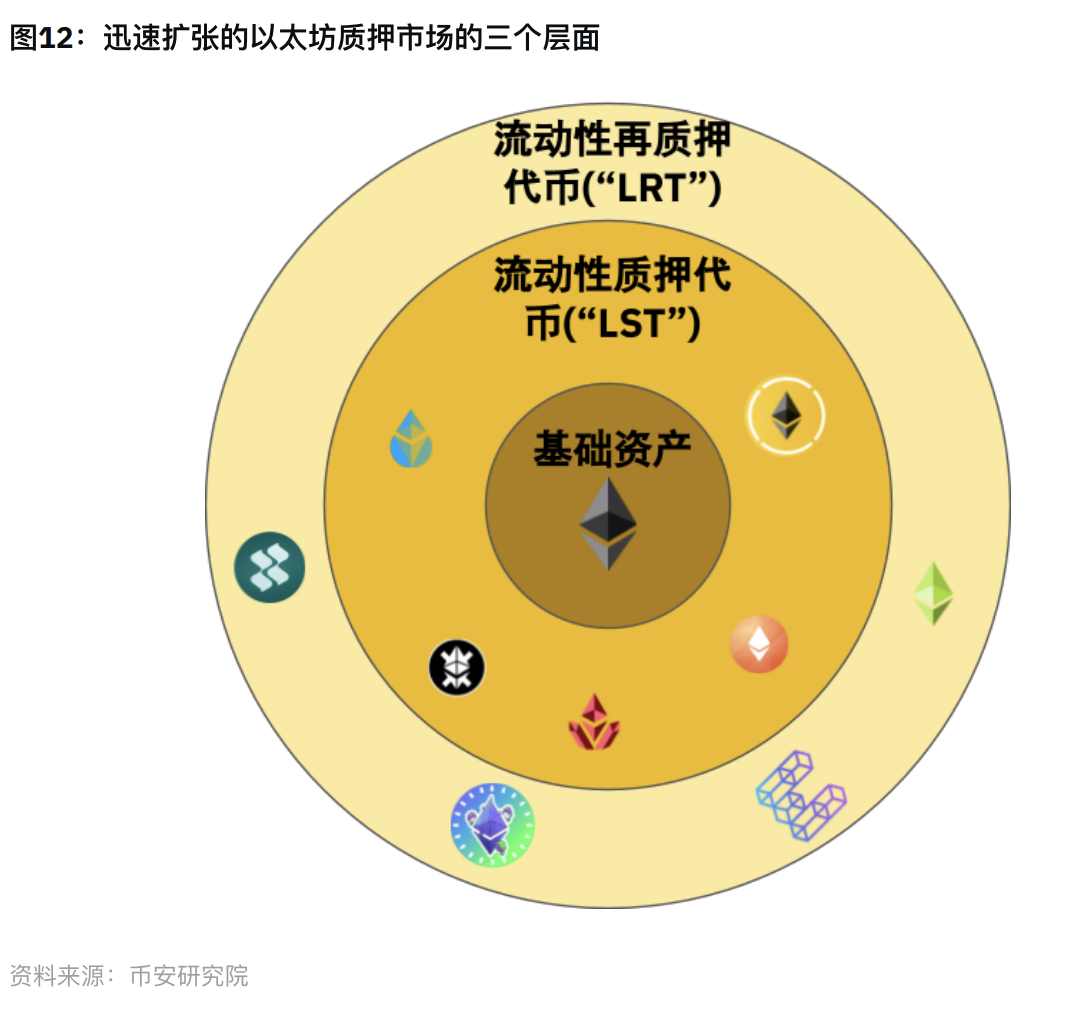

流動性再質押

什麼是流動性再質押?

先有了質押概念,然後才有的流動性質押。還記得嗎?在以太坊質押需要鎖定您的ETH。隨後,Lido 這樣的流動性質押協議出現了,它能幫助⽤戶質押其ETH,同時向他們提供流動性代幣(“LST”) 作為回報(在Lido 中為stETH)。 ⽤戶可以透過LST 維持流動性,並利⽤該代幣在DeFi 領域賺取額外收益。

流動性再質押本質上是為再質押者提供這項服務。例如,⽤戶通常可能會將其ETH 或LST 充值到EigenLayer,然後其代幣會被鎖定,失去流動性。另⼀⽅⾯,⽤戶可以透過流動性再質押協議充值其ETH 或LST,協議將為他們處理再質押。作為回報,他們將獲得流動性再質押代幣(“LRT”),⽤於維持流動性並在DeFi 中賺取額外收益。

再質押的不同⽅式

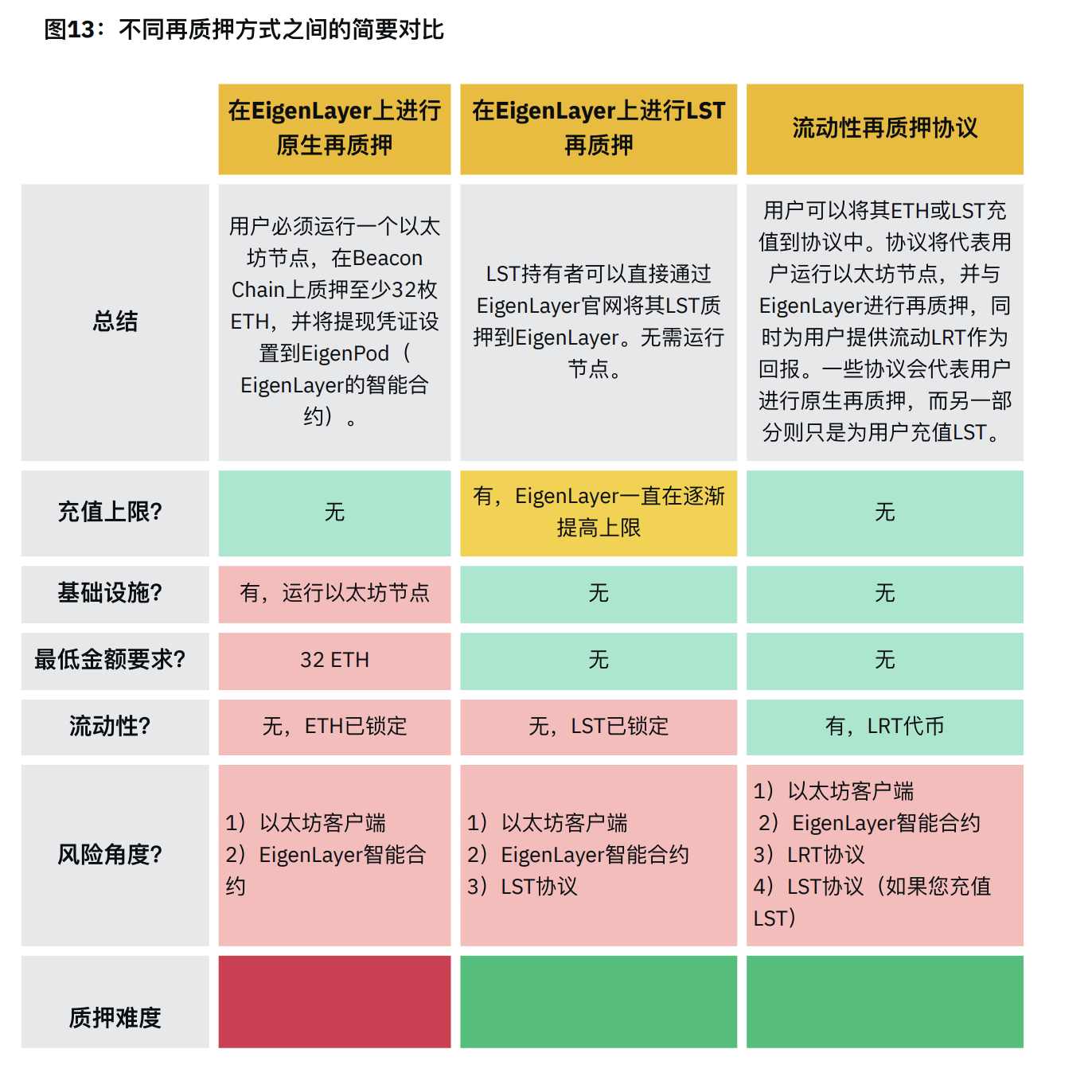

在進⼀步研究不同LRT 平台之前,先了解各種再質押⽅式的差異性很重要。再質押主要有三種⽅式:在EigenLayer 上進⾏原⽣再質押、在EigenLayer 上進⾏ LST 再質押以及流動性再質押協議。

流動性再質押協議

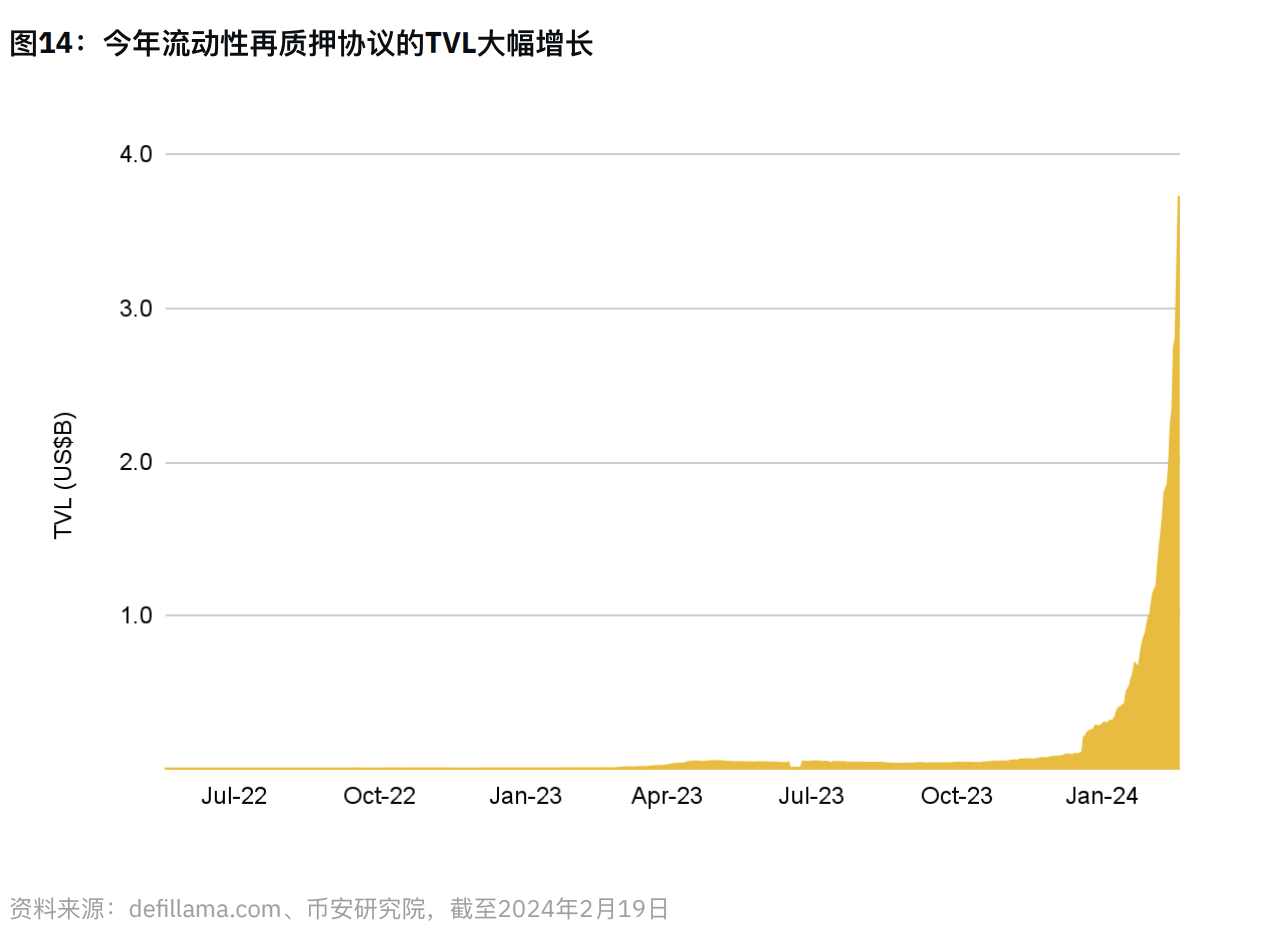

我們已了解流動性再質押協議的運作⽅式,現在就來研究⼀下主要參與者並⽐較他們的主要特點。

Ether.fi

Ether.fi 是最⼤的流動性再質押協議(截⾄撰寫本⽂時),TVL 超12 億美元。 Ether.fi 的LRT 稱為eETH。 eETH 於2023 年11⽉⾸次推出,也是第⼀個進⼊市場的LRT。

❖ 詳細資訊:

➢ 要注意的是,Ether.fi 只接受ETH,⽽⾮ LST。

➢ ⽤戶儲值ETH 並領取eETH 代幣後,可在DeFi 中⾃由使⽤,實現收益最⼤化。

➢ 其質押的ETH 將累積以太坊PoS 質押和EigenLayer 再質押獎勵(⼀旦EigenLayer 再質押獎勵⽣效)。

➢ ⽤戶還可以賺取Ether.fi 忠誠度積分,這些積分將在「去中⼼化治理中發揮作⽤」。

i. Ether.fi 忠誠度積分= 質押的ETH x 1000 x 質押天數

❖ Operation Solo Staker:

➢ 這是Ether.fi 致⼒於使以太坊更加去中⼼化⽽實施的⽅法。

➢ Ether.fi 與分散式驗證者技術(“DVT”) 開發商Obol Labs 合作,共同推⼴獨⽴質押者。

➢ Ether.fi 收集充值的ETH 後,使⽤32 ETH 區塊創建驗證者金鑰。這些驗證者金鑰將提供給節點運營商來執⾏其驗證職責。然⽽,Ether.fi 並未交給少數最⼤的業者。 ⽽是使⽤DVT 技術將金鑰分割給多個獨⽴質押者。這有助於促進以太坊⽹絡的去中⼼化,因為此舉有助於形成更多樣化的驗證者群體。詳情請參⻅此處。

❖ Ether.fan:

➢ Ether.fi 還有⼀個相關的NFT 項⽬,名為Ether.fan,⽤戶可以在其中質押ETH 並鑄造NFT 來賺取更多積分。鑄造的NFT 代表質押的ETH,⾃動累積質押獎勵,並根據⽤戶的質押時⻓來增加獎勵。

➢ 透過Ether.fan 質押的所有ETH 均分配給使⽤DVT 技術的獨⽴節點業者。

❖ 融資:

➢ Ether.fi 於2023 年2⽉完成530 萬美元的種⼦輪融資。

❖ 展望:

➢ Ether.fi 的⽬標是透過建構⾃⼰的AVS 來進⼀步參與質押⽣態系統。其⾸席執⾏官Mike Silagadze 最近在The Edge 播客中討論了這⼀點。

➢ Ether.fi 官⽹也有詳細的路線圖,未來⼏個⽉將進⼀步進⾏ DVT 整合、DAO 治理以及軟體開源。

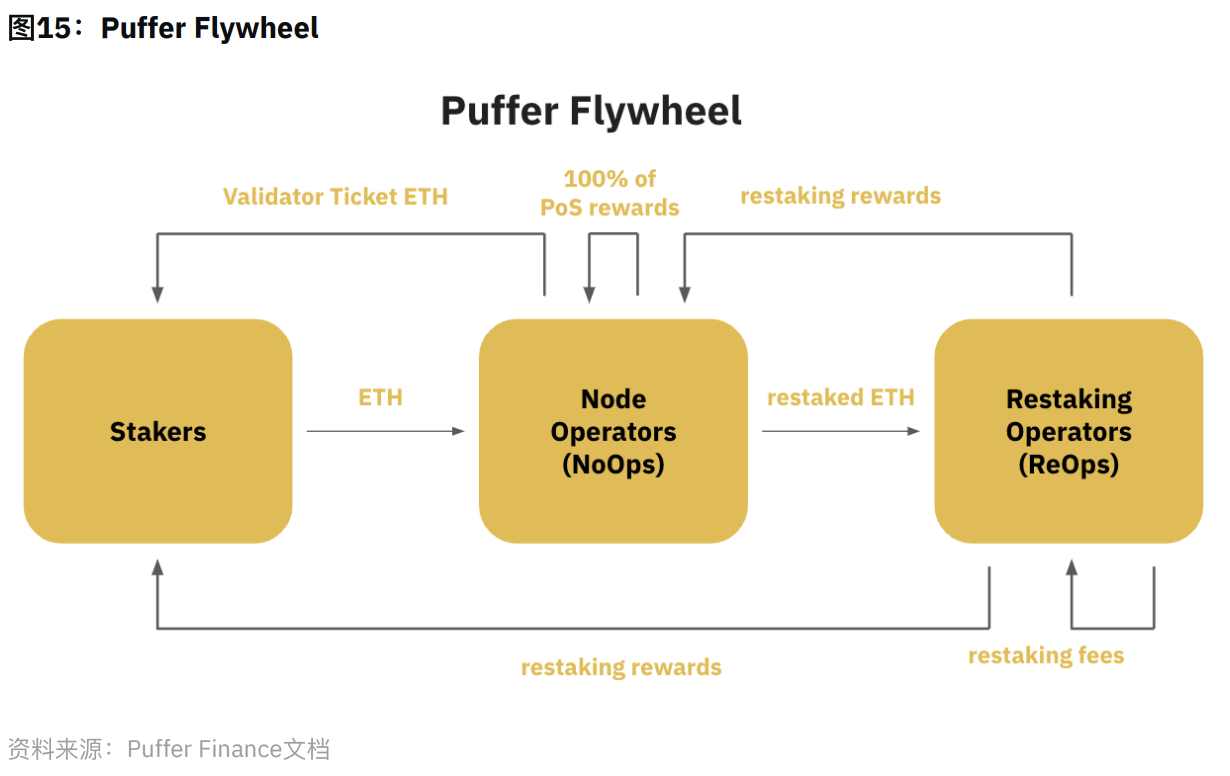

Puffer Finance

Puffer Finance 是第⼆⼤流動性再質押協議,為質押者提供其原⽣LRT—pufETH。 Puffer 於2 ⽉初才推出,但表現強勁,TVL 已超過10 億美元。

❖ 詳細資訊:

➢ 關於Puffer Finance 需要注意的重要⼀點是現階段它只接受stETH(Lido 的ETH LST)充值。 Puffer 的主⽹上線後,他們打算將Lido stETH 兌換為ETH,然後再在EigenLayer 上進⾏原⽣再質押。這種所謂的吸⾎⻤攻擊策略可以說是Puffer 的TVL 上漲如此之快的原因之⼀。

i. Puffer 的成功也對Lido 在DeFi 領域的主導地位產⽣了影響,這⼀直是社區熱議的話題。事實上,Puffer 已明確表示該策略的主要⽬標是「減少stETH 在LST 領域中的主導地位」。

➢ 在EigenLayer 的LST 儲值開放時(2⽉9⽇之前),向Puffer 充值stETH 的⽤戶將同時獲得EigenLayer 積分和Puffer 積分。在此後儲值的⽤戶將在主⽹上線之前累積Puffer 積分,之後還將累積EigenLayer 積分。 ➢ Puffer Finance 也承諾將協議的增⻓⾃我限制在所有以太坊驗證者的22% 以內,作為保護以太坊去中⼼化的⼀種⽅式。

❖ 防罰沒技術:

➢ Puffer 的關鍵創新之⼀是其防罰沒機制。具體來說,該機制名為Secure-Signer 並受到以太坊基⾦會的贊助⽀持。

➢ 這點與節點運營商尤其相關。其技術細節超出了本報告的範圍,建議您在此處查看詳細資訊。

❖ 融資: ➢ Puffer Finance 於2023 年8 ⽉完成了550 萬美元的種⼦輪融資。

❖ 展望: ➢ Puffer Finance 預計在未來⼏週內推出主⽹。該平台還在最近的⼀篇部落格⽂章中討論了Puffer L2(pufETH 持有者將從L2⼿續費中賺取收⼊)以及預⾔機和橋接AVS 等。

Kelp DAO

Kelp DAO 的LRT 解決⽅案擁有超4.9 億美元的TVL,並⽀持使⽤其rsETH 代幣進⾏流動性再質押。 Kelp DAO 與Stader Labs 是由同⼀團隊建構的。

❖ 詳細資訊:

➢ Kelp⽬前⽀持原⽣ETH、Lido 的stETH、Stader 的ETHx 和Frax 的sfrxETH 進⾏流動性再質押。

➢ ⽤戶向Kelp 充值時,可以收集Kelp⾥程和EigenLayer 積分,作為流動性再質押激勵。

i. Kelp⾥程=(rsETH⾦額)x 天數x 10,000

➢ Kelp 也推出了推薦計畫。

➢ 2⽉初,rsETH 也成為Polygon zkEVM 上的第⼀個LRT,並與LayerZero 合作,完成與Arbitrum 的整合。

❖ DeFi 整合: ➢ Kelp⽬前已與Pendle、Uniswap、Curve 和Balancer 整合。

➢ Kelp 儲值者可以使⽤其rsETH 與這些協議進⾏交互,並獲得增量收益和額外的Kelp⾥程/ EigenLayer 積分。

❖ 展望:

➢ Kelp 預計未來⼏個⽉將出現更多DeFi 機會。 Renzo Renzo⽬前透過其$ezETH LRT 已獲得超3.5 億美元的TVL。

❖ 詳細資訊:

➢ Renzo⽬前接受原⽣ETH、stETH 和wBETH。與其他協議類似,⽤戶在使⽤該協議時可以獲得Renzo 的ezPoints 和EigenLayer 積分。

➢ Renzo 與Figment 合作質押原⽣ETH。 ➢ Renzo 也推出了推薦計畫。

➢ Renzo 已與Balancer、Pendle、Curve 和Uniswap 進⾏DeFi 集成,⽤戶可以使⽤其ezETH 賺取更多收益/積分。

❖ BNB Chain 再質押:

➢ 2⽉初,Renzo 成為第⼀個⽀持BNB Chain 再質押的協議,增加了對wBETH 的⽀持。

❖ Arbitrum 再質押:

➢ Renzo 最近也宣布與Connext Network 合作,將跨鏈再質押引⼊Arbitrum。

❖ 融資與展望:

➢ Renzo 今年稍早宣布完成了340 萬美元的種⼦輪融資,估值為2,500 萬美元。

➢ Renzo 計畫利⽤這筆資⾦進⾏額外的審計、增加漏洞懸賞計畫的獎勵、與更多DeFi 整合並進⾏招募。 Renzo 的通⽤主⽹也將在EigenLayer 階段3 啟動後上線。 Renzo 也計劃開發跨鏈質押解決⽅案,且已經透過BNB Chain 和Arbitrum 整合涉⾜這⼀領域。

其他

這是⼀個發展迅速的新興市場,包括Eigenpie 和Swell 等在內的團隊都在進⾏創新,並致⼒於開發解決⽅案。撰寫本⽂時,這是四個最⼤的流動性再質押協議,但我們確信,在未來⼏週、⼏個⽉內,情況還會發⽣很⼤的變化。

我們應該關注的⼀⼤要點是關於AVS 選擇的早期討論。隨著AVS 在今年餘下時間⾥開始上線,(⼤概)會出現越來越多的不同罰沒條件,謹慎選擇與哪個平台進⾏再質押將變得⾄關重要。流動性再質押協議可以作為重要的指導平台,幫助⽤戶確定哪些平台的收益可能好得令⼈難以置信,以及哪些協議值得⽀持。此外,我們應該注意到,流動性再質押協議可以處理⼤量的ETH(或LST),並可以將其委託給不同的驗證者。這意味著,如果這些協議願意的話,它們可以成為以太坊去中⼼化的關鍵管理者。例如,像Ether.fi 的Operation Solo Staker 這樣的計畫在這⾥⾮常重要,並且可以對以太坊的去中⼼化產⽣重⼤影響。實際上,他們正在透過這⼀ 計畫推⼴ DVT 技術,這⼀情況也值得注意,因為這將成為未來⼏個⽉更重要的對話。

展望與結語

再質押是正在快速增加⻓的⼦板塊。社區中的許多⼈認為,這⼀系列新的發展將為⽣態系統帶來巨變,特別是在基礎設施⽅⾯。按照⽬前市場對EigenLayer 和Liquid 再質押協議的需求來看,我們可能會經歷⼀段有趣的旅程。

同時,新技術發展的開端和⼀系列新公司的湧現往往充滿⻛險,即使底層技術並⾮如此。儘管在這個快速創新且新興的市場中,意外並⾮不可避免,但仍需慎重考慮其出現的可能性。

對於這波浪潮的另⼀端會出現哪些協議,我們將拭⽬以待。新的和創新的AVS 及其如何融⼊更⼴泛的以太坊價值⻜輪也將是值得關注的重要議題。 Binance 研究院團隊將⼀如往地保持密切關注,並隨時向⼤家報告情況。