在開始前先說一下以太坊切換為PoS共識以後的挖礦和出塊方式,前述已有所提及,以太坊在合併之後,通過驗證者共識參與出塊,質押32個ETH到執行層合約(即當前以太坊主網)並運行驗證者客戶端(包括共識層客戶端和執行層客戶端)的節點通過隨機抽取的方式組成驗證者委員會並通過閾值簽名來共識出塊。以太坊特殊的共識機制和目前待合併的狀態決定了stETH的誕生和流動性需求。

3AC(三箭資本)

三箭資本由Zhu Su和Kyle Davies於2012年創立,其在加密領域投資了眾多項目,在一級市場和二級市場均有其活躍的身影。

據社區消息,三箭因早期投資了大量的BTC和ETH,在本輪牛市中,成功躋身一線VC。

但是由於其創始人Zhu Su過於樂觀的估計了加密市場的發展,使用過高的槓桿和激進的投資策略,在美聯儲加息縮表的宏觀背景下,三箭陷入流動性危機,引發了其資產的大規模鏈上清算。

而在Luna(現Lunc)項目的投資上,3AC數億美元的投資虧損達到99.9%,幾乎歸零,這也讓其面臨更加緊張的流動性危機。

Celsius

Celsius成立於2017年,是一家加密貨幣借貸平台。可以將之當作一家銀行,有別於aave等去中心化協議,Celsius是中心化的,用戶將資產存入該平台的錢包地址,通過其提供的借貸、交易、支付、託管、比特幣挖礦等業務來賺取相對高額的利息收益。

Celsius通過遠高於市場平均水平的收益吸引了近240億美元的資管規模,憑藉其亮眼的業績,該項目於2021年10月獲得前Airbnb高管Laurence Tosi創立的WestCap和加拿大第二大養老基金CDPQ領投的4億美元B輪融資,在2021年11月,此輪融資規模擴大為7.5億美元。

在此之前,Celsius曾獲得過Tether公司的1000萬美元融資(因此有人猜測此次Celsius暴雷是針對Teher公司穩定幣USDT的狙擊)。

說完本輪事件涉及的相關主體和資產,接下來就可以把故事串起來講講了。

三箭的高槓桿

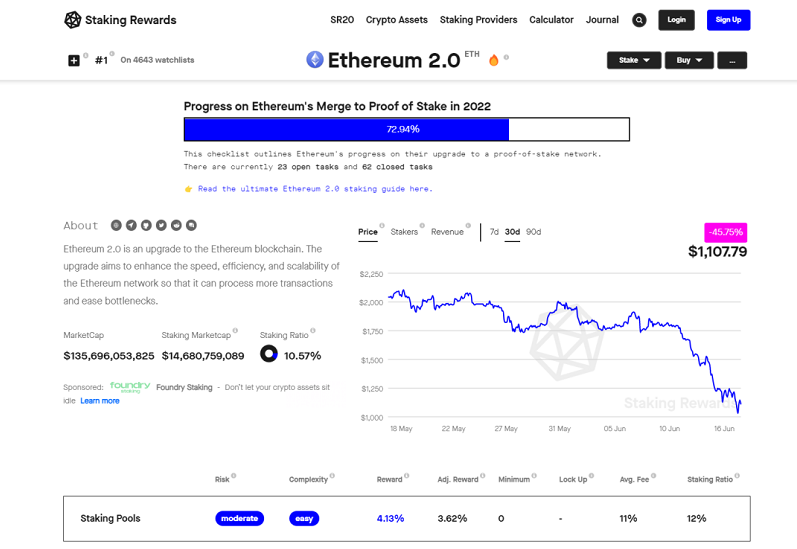

前面說到三箭資本手中有大量的ETH,為了獲取收益,3AC將手中的ETH通過Lido協議質押進以太坊PoS Staking進行挖礦

可是在合併之前,以太坊PoS Staking的挖礦收益僅為4%左右,很顯然,這無法滿足資本對於收益的需求,為了讓手中的stETH能夠釋放流動性,繼續獲取收益,一些主流的DeFi協議如Aave開放了stETH作為藉貸抵押物,持有stETH的投資者可以將stETH存入Aave超額抵押借出ETH,再將藉出的ETH存入Lido循環此操作,來獲得更高的收益,這也就是大家常說的DeFi套娃。

在市場持續上漲或保持穩定的情況下,這些操作都是安全的,因為到去中心化借貸協議中質押的時候是超額抵押(超額抵押的意是就是抵押物的價值高於貸出資金的價值),意味著價格在合理範圍波動的時候不會出現資不抵債而導致的清算。

3AC正是這麼做的,其不僅在去中心化借貸協議中套娃,還將資產抵押到中心化機構借出資產。其所有行為在市場流動性充足和價格穩定的情況下是不容易出問題,可時運不濟,美聯儲的加息縮表,使得市場上流動性減少,BTC和ETH承壓,在價格下跌的情況下,3AC質押的資產面臨資不抵債的情況,不得不追加保證金,以防止被清算。

其通過拋售山寨幣,以及賣出stETH等操作換回資產來添加保證金,市場上大量的stETH拋售,導致Curve池子裡的ETH和stETH嚴重失衡,stETH變多了,池子裡的ETH變少,stETH就出現了折價,一度折價到0.94ETH就能兌換一個stETH。

顯然,3AC因為過於樂觀的估計市場,進行了較高槓桿的操作,在市場承壓的情況下,導致了大規模的清算,而清算又導致價格下跌,進一步引發了更多抵押資產的清算。再加上其在Luna和其他交易所頭寸的虧損,3AC的流動性枯竭,甚至出現了其挪用投資夥伴的資產和清倉NFT基金等操作。

三箭危矣,牛市催生了這家一線機構,潮水退去,方知其在裸泳!暴雷的時候,很多人在分析三箭失敗的原因是槓桿過高,投資激進,但是有什麼用呢?控制貪婪的慾望,對市場始終保持敬畏,才能超出長遠,乃至超越!

Celsius的高收益

Celsius是一家中心化的機構,其通過高收益獲取投資人資產的手法與Anchor協議頗為相似,都是通過給儲戶較高的收益來吸收資金,但是越高的收益,對應著越高的風險。

Celsius的流動性危機最主要的問題也在其投資策略之上。其通過以太坊PoS Staking質押了大量的用戶資產,而這些資產的流動性是被鎖定的,只能等到合併之後的上海硬分叉升級完成,才能陸續提出,Celsius還通過Lido協議質押相當一部分的ETH資產來參與挖礦。

此外,Celsius之前有過兩筆較為失敗的投資,第一筆是BadgerDAO,這是一家去中心化金融平台,其在2021年12月發生了一筆近1.2億美元的加密貨幣失竊,第二筆是ETH2.0質押平台StakeHound因私鑰丟失損失了約7500萬美元,而Celsius是這兩筆事故中的主要損失方。這進一步影響了儲戶的情緒和Celsius的流動性。

不過其最主要的原因在於其提供的高收益是不可持續的,在牛市通過各種DeFi協議,也許能實現較高的收益,但是在宏觀背景緊縮的情況下,市場不再有Celsius高額收益背後的信心及流動性,此時,因為其未限制儲戶提款,大量的儲戶開始發出提現請求,而Celsius管理的資產大部分被鎖定和質押,現有的流動性很快就枯竭,於是Celsius不得不到Curve拋售手中的stETH換回ETH來償付客戶的提款需求,由於所有的數據都是鏈上可見的,Celsius暴露了自己的敞口和資金分配情況,大量的儲戶要求提現,引起踩踏,最終在Celsius折價賣出stETH以後仍無法兌付體現需求,而不得已暫停提現,尋求收購和重組。

其實Celsius在Curve賣出stETH的行為要早於3AC的賣出,一定程度上,Celsius也加速和擴大了3AC的流動性危機和虧損。

美聯儲收水

回過頭來看,最主要的原因還是在於宏觀上美聯儲的加息縮表,強鷹政策,使得市場的流動性枯竭,資產的下跌將上漲過程中掩蓋的所有問題都赤裸裸的展現在大家面前,怎麼漲上去的,怎麼跌下來,資本是貪婪和無序的,為了巨大的利益,可以無視風險,而作為資本背後的人,我們必須保持戒備和敬畏,虛假的泡沫會破滅,但泡沫破滅以後,更多人的會看清方向,Crypto才能塑本清源,繼續前進!

最後

DeFI協議的成熟和可組合性的完善,給Crypto搭建了一座高高的積木,此次事件或多或少與之前崩盤的LUNA有所聯繫。在DeFi深度組合的今天,沒有一場暴雷是獨善其身的,DeFi樂高,倒下的每一塊都有可能引起雪崩,UST暴雷的危機在延續,引發了Celsius和3AC的危機,而3AC和Celsius的倒下又會引發什麼連鎖反應呢?我們拭目以待!