作者:霧海,PANews

12月13日中國財富網報導稱,南方東英資產管理有限公司正式推出亞洲首批虛擬資產ETF:南方東英比特幣期貨ETF(3066.HK)、南方東英以太坊期貨ETF(3068.HK )。 ETF計劃於12月16日正式在港交所上市交易。

香港政策宣言後的首個合規入場工具

此次南方東英推出的虛擬資產ETF並不直接投資虛擬資產,而是通過主要投資於芝商所的比特幣期貨與以太坊期貨,採取主動投資策略,實現長期資本增長。此次發行的首批虛擬資產期貨ETF由華盛證券獨家線上認購。

根據華盛證券關於比特幣期貨ETF開啟認購,是否入局的問卷投票中,70.59%的用戶表示會參與認購,也足見場外用戶對於投資幣圈資產的渴望。

根據華盛證券內比特幣期貨ETF認購的產品頁介紹,用戶現在可以參與認購,最低認購金額為780港幣,截止日期為12月14日下午2點。華盛證券相關負責人也表示,此次與南方東英共同合作上線香港首個虛擬資產期貨ETF,可以為香港個人投資者提供更透明和高監管的虛擬資產期貨ETF產品,以及更多理財投資新選擇,真正做到“讓投資更清晰”。華盛證券亦希望藉助此次合作,持續通過華盛證券領先的服務和平台實力,共同推動香港虛擬資產市場的發展。

10月31日,香港政府發表有關虛擬資產在港發展的政策宣言,闡明政府為在香港發展具有活力的虛擬資產行業和生態系統而訂定的政策立場和方針。同時,香港證監會發布關於虛擬資產期貨交易所買賣基金(ETF)的通函,考慮授權主要通過期貨合約在香港公開發售的交易所買賣基金的(ETF)規定。

文件顯示,任何產品都需要滿足管理單位信託、共同基金和非上市結構性產品的要求,ETF發行方需要展示至少三年的跟踪記錄和遵守監管的記錄。發行方將需要證明數字資產ETF有足夠的流動性。衍生品淨敞口不能超過ETF總資產淨值的100%。發行方需要在推出產品之前開展投資者教育工作。

此文件發出後,業內人士表示,香港證監會的這一舉動在合規層面上為虛擬資產相關金融產品的成功上市鋪平了道路,也表明了香港作為國際金融中心對金融創新的主動擁抱。

距今過去一月有餘,南方東英資產管理有限公司推出比特幣和以太坊期貨ETF,為香港在虛擬資產領域的探索邁進一步。

亞洲首批比特幣期貨ETF,此前曾推出元宇宙ETF

南方東英是國內老牌基金公司南方基金2008年與東英證券聯合在香港成立的合資公司,也是首家由中國內地基金公司在海外設立的資產管理公司,持有香港證監會1號、4號、9號牌。南方東英一直緊跟市場熱點,2022年2月份,還推出了元宇宙概念ETF。該ETF是從理念上向Web3靠齊,投資資產為傳統金融裡進軍元宇宙領域的母公司股票,如微軟、蘋果等。

ETF是一種另類投資產品,它通過實物擔保的形式,將特定的資產證券化,使得投資者只需要購買該基金份額,便可以間接持有其底層相對應的投資標的的倉位。比特幣期貨ETF同樣是一種協議,約定將在預先確定的日期以特定價格購買或出售比特幣。不同的是比特幣、以太坊期貨ETF的底層資產是比特幣、以太坊期貨合約。

在傳統金融體系中,ETF已經發展成為投資類型中一個極為重要的組成部分。因為當某一資產能夠以ETF的形式出現時,便意味著該資產在當地金融監管機構看來已經符合監管和合規要求,該資產已經趨向成熟,可以面向大眾推出。

根據華盛證券內比特幣期貨ETF認購的招股書,南方東英比特幣期貨ETF是南方東英ETF系列的一個子基金,其全年經常性開支比率預計每年為2%,分派政策由基金經理酌情決定。管理費為1.99%,受託人費用和過戶處費用均包含在管理費內。經濟費用按照市場費率收取,交易徵費為0.0027%,交易費用為0.005%,會計和財務匯報局交易徵費為0.0015%,不收取印花稅。

招股書內指出,南方東英比特幣期貨ETF所投資的比特幣期貨的名義價值不會超過其資產淨值的100%。初步預估,資產淨值的60%將被用作保證金以獲得芝商所的比特幣期貨,也可根據情況將資產淨值的40%投資於美元。特殊情況下,為了投資者的最佳利益,南方東英比特幣期貨ETF將不超過資產淨值的10%投資於比特幣基金。南方東英比特幣期貨ETF不保證用戶本金獲得償付。

南方東英推出的虛擬資產ETF並不直接投資虛擬資產,而是通過主要投資於芝商所的比特幣期貨與以太坊期貨,採取主動投資策略,實現長期資本增長。

同時,相比於直接投資虛擬產,此次南方東英發行的虛擬資產期貨ETF接受香港證監會的監管,從而幫助投資者免受市場操縱等不法行為的影響。認購是通過直接用香港股票賬戶交易,避免開立可能缺乏透明度的虛擬資產錢包的麻煩。在資金的安全保障上,根據證監會的要求,ETF的資產也必須委託給在職能上獨立於基金經理的託管人。

今年來比特幣ETF集體浮虧,南方東英選對窗口期

比特幣、以太坊的ETF可以讓更多投資者合法合規且便利的參與到比特幣等虛擬資產的投資中來,擴大其受眾和共識。這也是為什麼比特幣等虛擬資產期貨ETF是否獲得監管批准一直是幣圈人士最關注的信息之一。

自比特幣推出後,一直有個人和加密資產公司向監管機構提交比特幣ETF申請。最早可追溯到2013年加密貨幣交易所Gemini創始人泰勒·文克萊沃斯(Tyler Winklevoss)和卡梅隆·文克萊沃斯(Cameron Winklevoss)首次提交比特幣ETF申請。

SEC從一開始強硬拒絕的態度到後來逐步通過比特幣期貨ETF,同時歐洲等地也開始通過比特幣期貨ETF。南方東英此次推出比特幣、以太坊期貨ETF率先為亞洲區域撬開了虛擬資產的大門,將有助於香港發展成為國際虛擬資產中心。

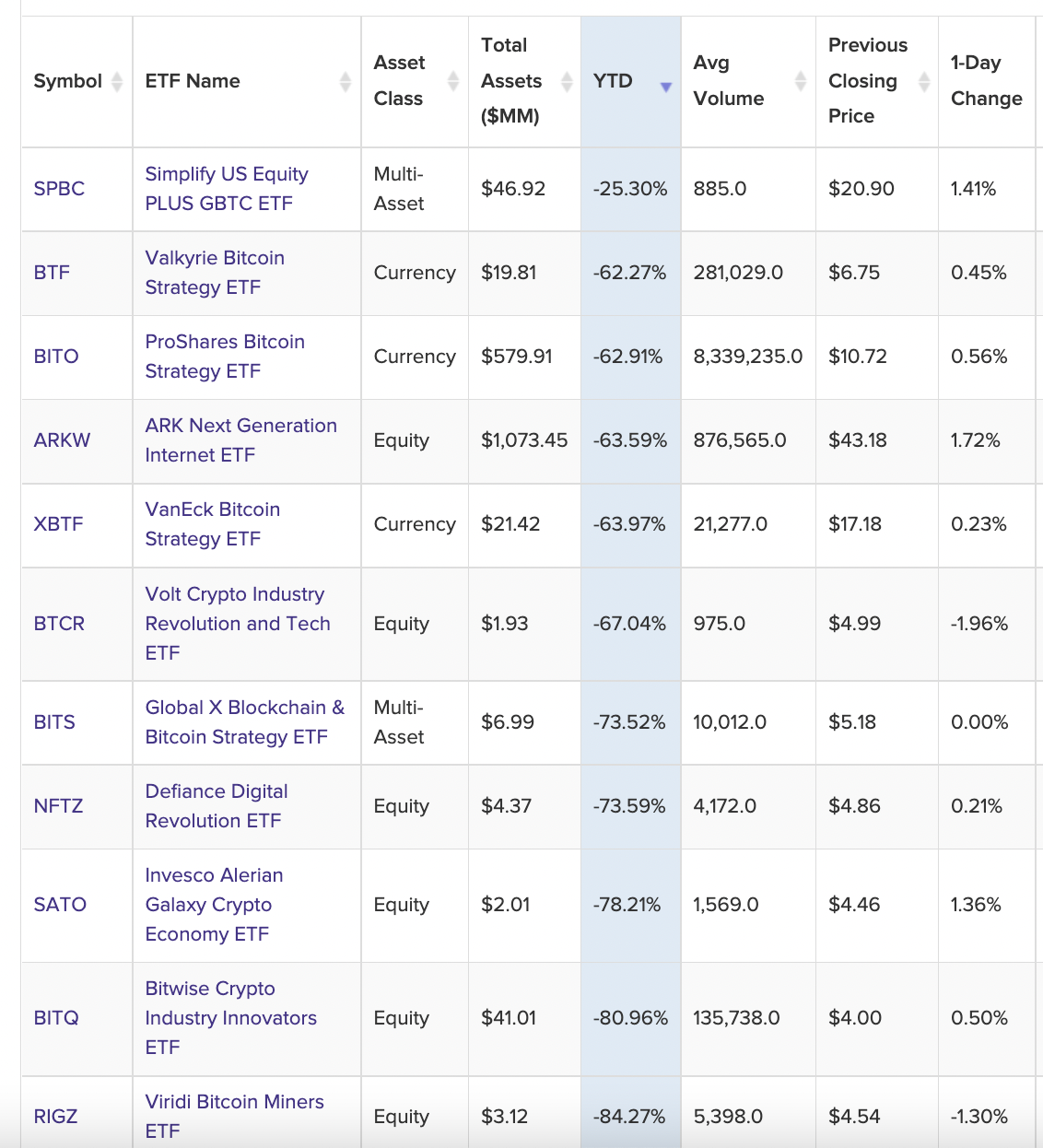

在2021年11月,全球虛擬資產規模市值一度達到3萬億美元,美國接連上線了多個比特幣期貨ETF。隨著美聯儲加息,全球貨幣緊縮的大背景下,虛擬資產的市值回落至8000億美元。與之相比,目前虛擬資產的規模不足黃金的十分之一,也不足股票的百分之一。從美國已經上線的比特幣ETF數據來看,當前整體規模較小,僅兩個ETF的管理規模超過1億美元,且在今年全部處於虧損狀態,虧損最嚴重的今年來下跌了84.27%。

但南方東英選擇此時上線加密貨幣的ETF,或是一個較好的入場的窗口期,整體的加密市場目前也處於觸底反彈的階段。