熊市中泡沫褪去,一些能給用戶和治理代幣的持有者帶來真實收益的項目受到關注。 GMX是近期表現最好的加密資產之一,價格從6月17日的13.2美元漲至9月5日的56美元,幾乎回到了歷史最高點。在對比近期的數據後,PANews發現:

- 在7月1日~8月31日這兩個月時間裡,Arbitrum上GLP的供應量增加47.1%。

- 7月1日~8月31日期間,ETH的表現優於BTC及大多數其它加密資產,Arbitrum上包含費用的GLP表現仍然優於ETH-USDT LP和指數策略(50%穩定幣、25% BTC 、25% ETH)。

- Arbitrum上8月底最後一周GMX中的費用收入為216.8萬美元,比7月初的一周上升259%;8月底最後一周GMX平均每天的獨立用戶數比7月初上升48.1%。

- Arbitrum上GMX的質押收益率為13.23%,其中包括5.78%的ETH和7.45%的esGMX;GLP的收益率為27.74%,全部為ETH。

- GMX的P/E為24.1,相比於GMX,GLP的收益更高、風險更低,但GMX的市值比GLP更高,GMX的投資者可能是考慮到近期GMX釋放量的減少,或押注於業績的進一步增長。

基本概念

GMX是一個去中心化交易所,採用的由一籃子資產組成的交易池,根據Chainlink預言機價格進行定價,可以交易現貨,也可以加槓桿交易永續合約。協議依靠交易中產生的各項費用幫助流動性提供者和治理代幣的持有者賺取收益。

GMX體系內有兩種代幣,分別為協議的治理代幣GMX和LP(流動性提供者)代幣GLP。如果在Uniswap V2中提供流動性,會得到代表該流動性池份額的LP代幣,不同的流動性池對應不同的LP代幣。但GMX中只有一個流動性池,可以用單一的資產提供流動性,不管用什麼資產提供流動性,對應的都僅有一種LP代幣,即代幣GLP。代幣GLP由一系列主流資產組成,目前包括約50%的穩定幣、28%的ETH、20%的WBTC,還有少量LINK和UNI,能夠滿足主流的WBTC和ETH的槓桿交易,多空雙方的交易對手都為GLP池。 GLP的價格除了由組成的資產價格決定外,還需考慮GLP在與交易者博弈過程中的盈虧情況。因為GLP與交易者是零和博弈,交易者虧損則GLP獲利,其幣價將上漲,反之亦然。

目前GMX已在Arbitrum和Avalanche上線,現貨交易和槓桿交易產生費用的30%以ETH(Arbitrum中)或AVAX(Avalanche中)的形式分配給GMX的質押者,70%分配給GLP的持有者。在流動性挖礦過程中,GMX代幣並不會直接分發給用戶,而是以esGMX的形式發放。 esGMX需要質押一年才能完全解鎖為GMX,在此期間用戶還需要質押GMX/esGMX或持有GLP。 esGMX也可以用於質押,可以和GMX一樣獲得收益。目前Arbitrum上的GLP持有者已經不能再獲得esGMX,但GMX或esGMX的質押者仍可獲得。在啟動的早期階段分發額外的獎勵有利於GMX的擴張,若GMX繼續擴張至新的市場,GLP持有者在早期仍然可以獲得esGMX獎勵。

PANews此前也發文詳細介紹過GMX的產品和經濟模型。

GLP的供應量

基於GMX的收益分配模式,要想給GMX分配更多的收益,就需要協議具備更強的賺錢能力。 GLP作為交易者的對手方,承擔著各種風險,那麼GLP的收益要足夠高,才能吸引足夠的流動性,也更有利於交易者的交易。由於GMX在Arbitrum上線更早,且交易量也主要在Arbitrum上,以下著重採用Arbitrum上的數據,數據來自stats.gmx.io。

截至9月5日,Arbitrum上的GLP供應量約為3.17億枚,折合約2.89億美元。在2022年7月1日~8月31日期間,GLP供應量由2.04億增長到3億,上升47.1%。從GMX上線以來,GLP的供應量整體持續增加。現階段Arbitrum上的GLP並不能繼續獲得esGMX,收益僅以ETH的形式發放,近期的APR接近30%,也帶動GLP的供應量進入快速增長階段。

Arbitrum上GLP的供應量

GLP的表現

除交易費用相關的收入之外,GLP還有一筆潛在收益(或損失),它作為槓桿交易者的對手盤,當交易者獲利時,GLP遭受損失;當交易者虧損時,GLP獲利。需要注意,這和在Uniswap提供流動性產生的無常損失並不相同,風險比AMM中的無常損失要高很多,這部分收益或虧損並不計入協議收入,由GLP自負贏虧,獲利時也不必分配給GMX的質押者。

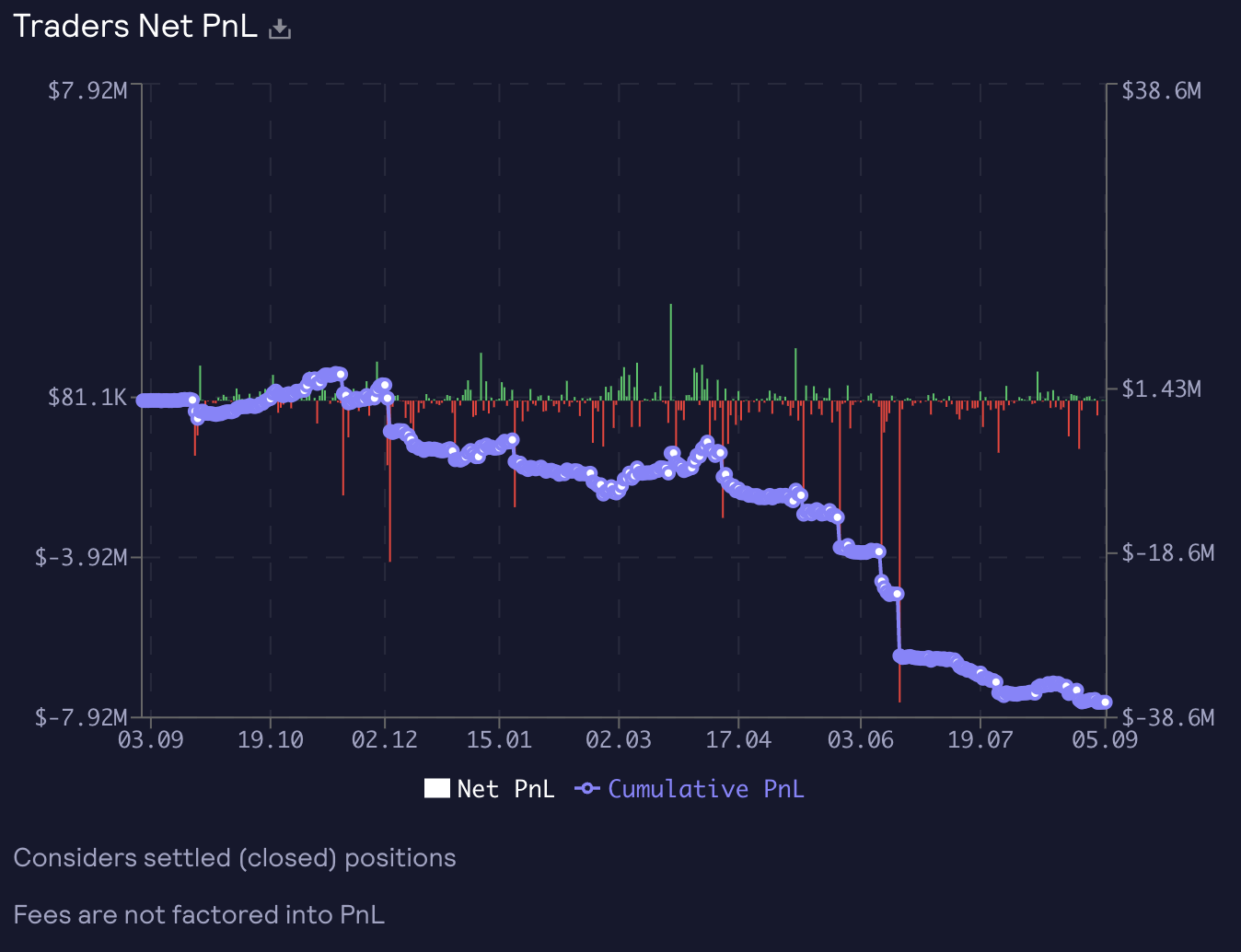

整體上GMX中的交易者基本處於持續虧損的狀態,GLP能夠靠交易者的虧損獲得額外收益。如下圖所示,Arbitrum上GMX上線至今,交易者累計虧損約3671萬美元。 Avalanche中也是類似的表現。

由於交易者整體上更願意做多,因此在牛市中交易者賺錢的可能性更高,對應在2022年4月份之前,交易者曾有小幅短期賺錢的時間段。但4月份之後,市場下跌,交易者也出現大幅虧損。可以說,市場的下行和交易者的虧損“造就”了GLP。

Arbitrum上GMX中交易者的表現

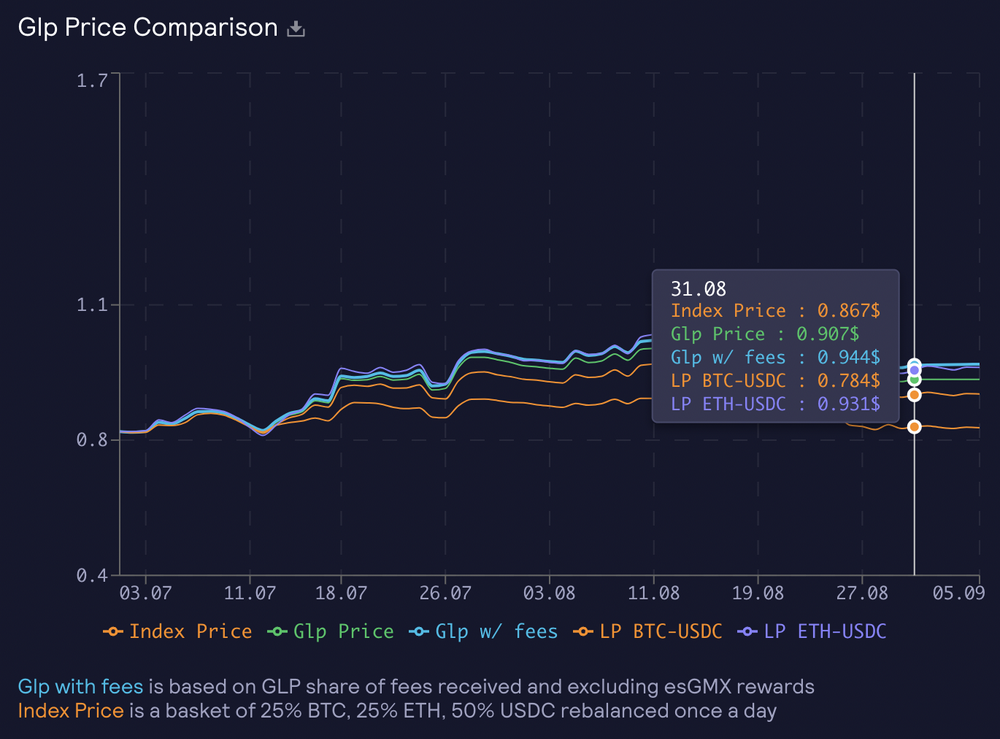

由於交易者的虧損直接體現在GLP的價格上,GLP的表現也因此優於各項指數,尤其是在計算入獲得的費用分成後,包含費用的GLP(GLP with fees)表現持續優於單純的持有BTC和ETH(Index Price)、BTC-USDC的LP和ETH-USDC的LP。

不同持倉策略的表現

在7月1日~8月31日這兩個月期間,ETH的表現要遠優於BTC和其它大多數資產,但這兩個月時間裡包含費用的GLP的表現仍然要優於ETH-USDT 。 7月1日時,所有資產的初始價格均為0.722美元,8月31日時指數價格(包含50%的USDC、25%的BTC、25%的ETH)為0.867美元,BTC-USDC LP價格為0.784美元,ETH-USDC LP價格為0.931美元,GLP價格為0.907美元,包含費用的GLP價格為0.944美元。

不同持倉策略的表現

因此,持有GLP相對於持有25% BTC和25% ETH的策略整體更優。熊市中交易者的虧損會部分彌補GLP中BTC和ETH下跌帶來的損失,牛市中包含費用後也大概率跑贏單純的持幣策略。

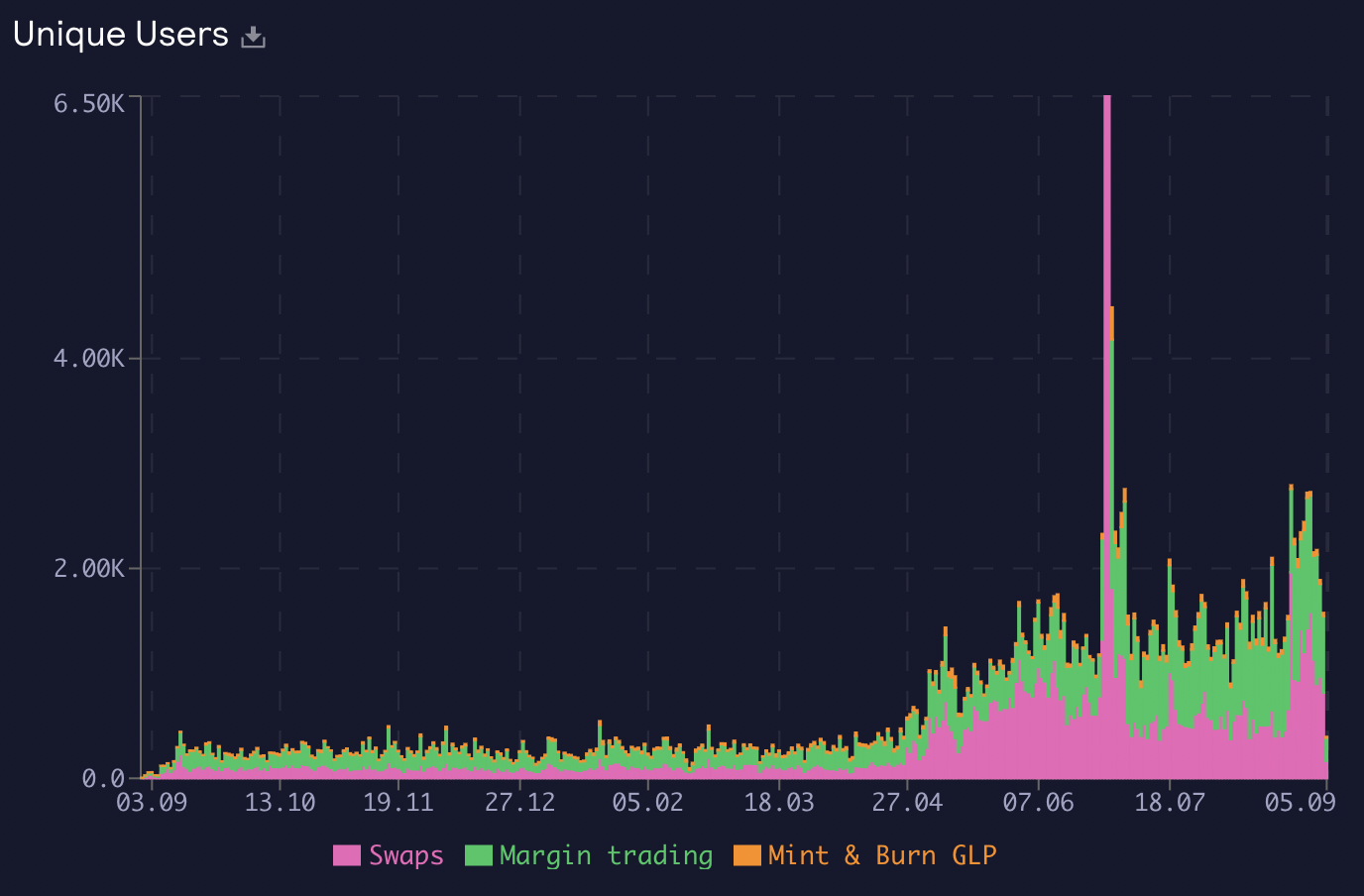

用戶數

從GMX在Arbitrum上線以來,每天的用戶數也一直處於上升趨勢中,在6月1日~8月31日期間,最後一周每天的平均用戶數約為2262人,而第一周的平均用戶數約為1528,不到兩個月時間裡上升約48.1%。數據統計中,已排除現貨交易、保證金交易、鑄造銷毀GLP用戶重複統計的情況。

Arbitrum上GMX每天的獨立用戶數

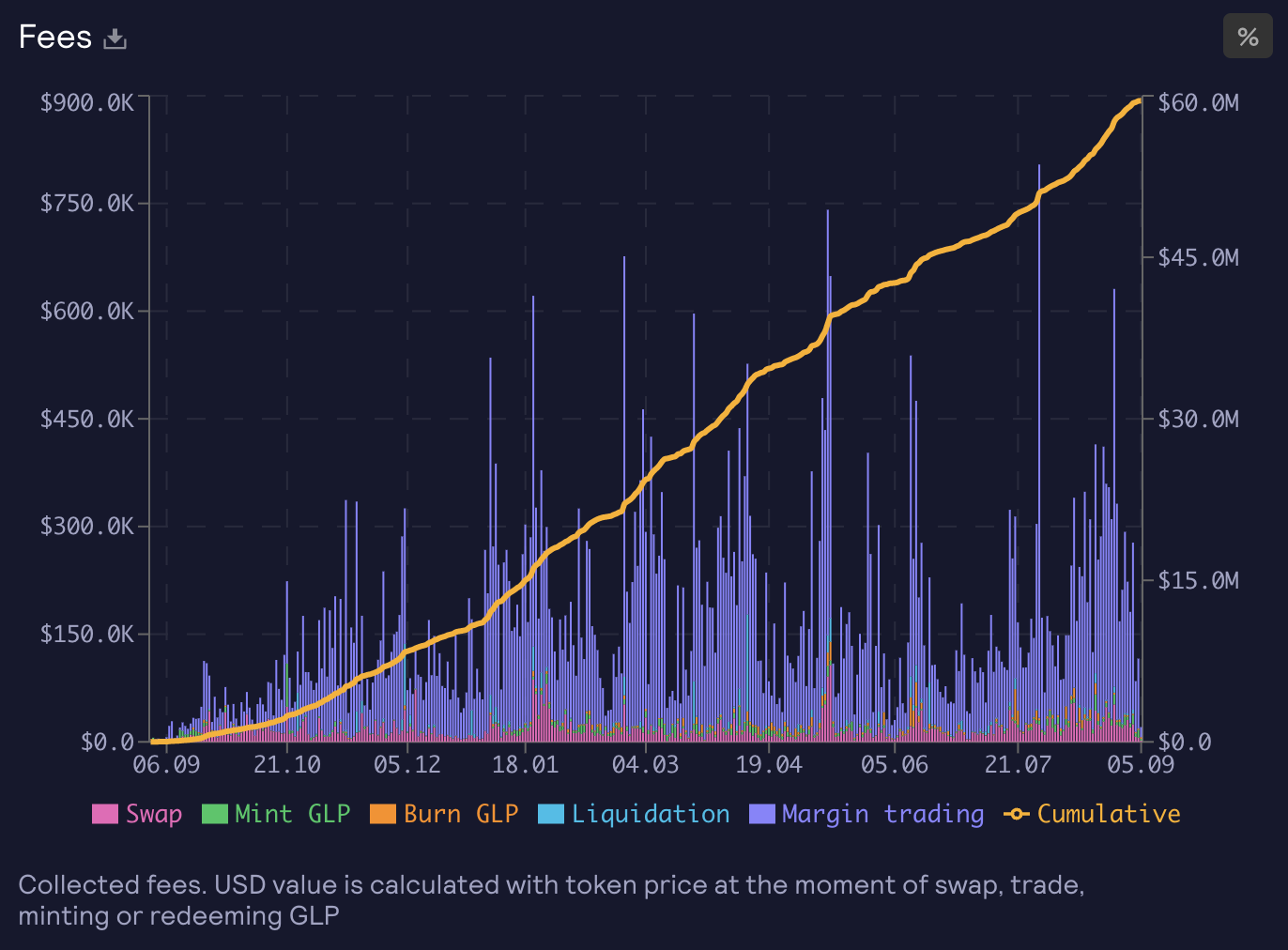

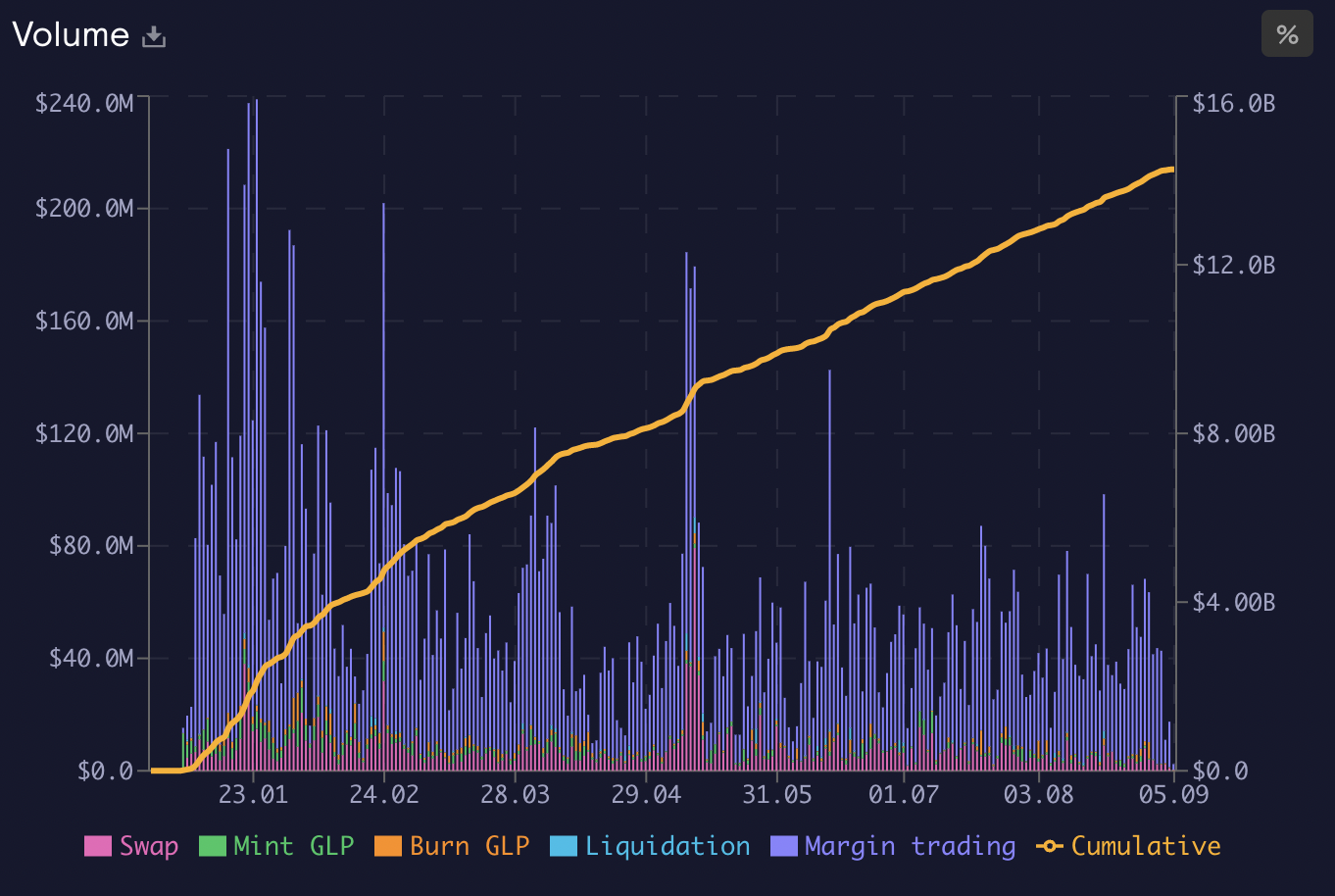

費用

GMX中能夠給協議帶來收益的費用包括現貨交易手續費、保證金交易手續費、清算費用、鑄造和銷毀GLP的費用(未包括僅在多頭和空頭間分配的資金費用),其中主要為保證金交易產生的手續費。

在6月1日~8月31日期間,最後一周的總費用為216.8萬美元,而第一周的總費用為60.4萬美元,上升約259%。但若將時間拉長來看,GMX之前也出現過交易量較高的時間段。交易量和未平倉量也表現出類似的趨勢。

Arbitrum上GMX每天的費用

多鏈策略

截至9月5日,Avalanche上的GLP供應量約為9601萬,折合約7451萬美元。在2022年7月1日~8月31日期間,GLP供應量由8635萬增長至9717萬,上升12.5%。 Avalanche上GLP的供應量增長主要集中在兩個階段,分別是剛上線的2022年1月~2月和7月初,但近期似乎增長乏力,可能是因為Arbitrum上GLP的收益更高,也更具備吸引力。

Avalanche上GLP的供應量

在每天的交易量和費用上,Avalanche上的GMX甚至有減弱的趨勢,這可能也和Arbitrum上的吸引力增強有關。

Avalanche上GMX中的交易量

GMX收益情況

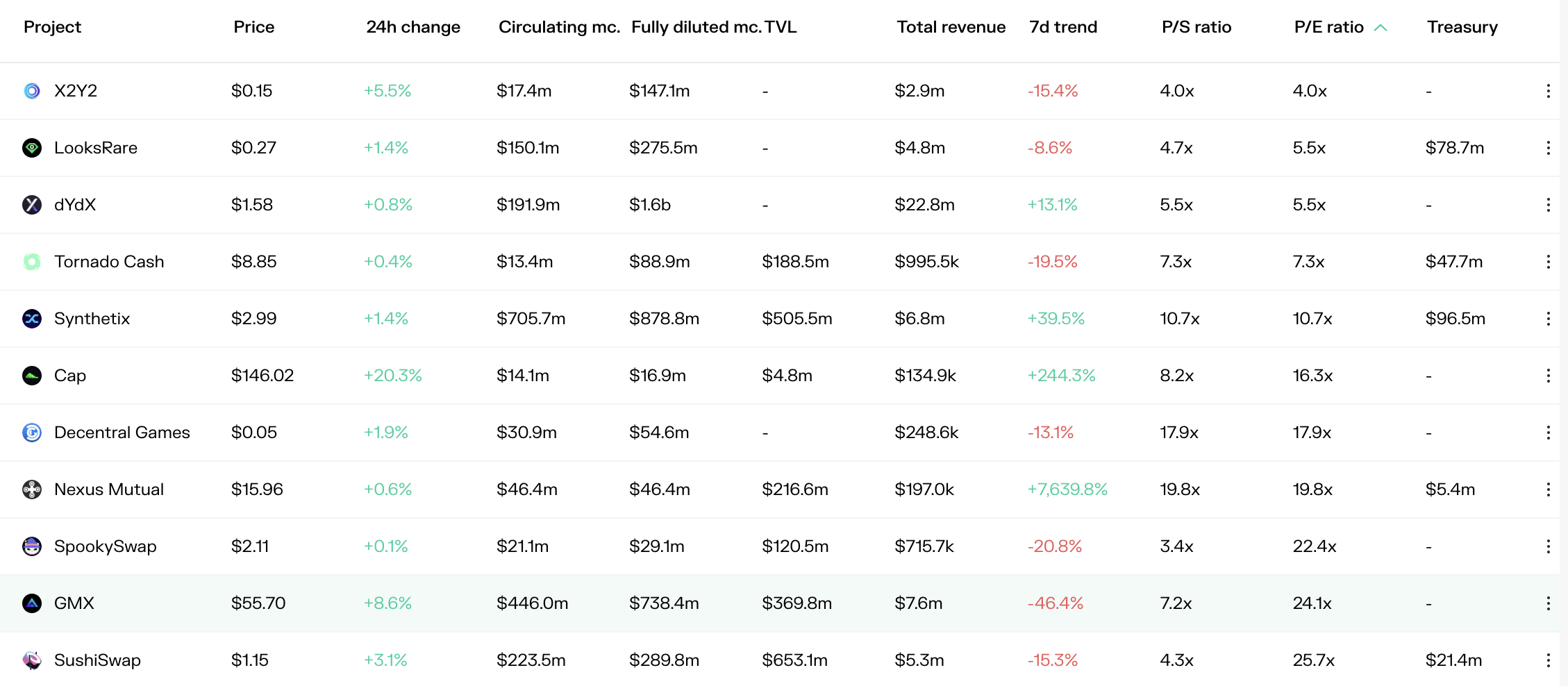

儘管現在GMX因為真實收益而受到關注,但若僅考慮GMX的收益指標,似乎還是缺乏足夠的吸引力。

在當前GMX價格55.7美元的情況下,Token Terminal顯示GMX的市盈率P/E為24.1倍,高於LooksRare、Synthetix等項目。

官網數據顯示,Arbitrum上GMX的質押收益率為13.23%,其中包括5.78%的ETH和7.45%的esGMX。

DApp的市盈率

官網顯示,目前GMX的流通量約為801萬,質押量為691萬,絕大多數的GMX都已經處於質押狀態,質押的GMX價值甚至超過了GLP的價值,通脹部分由所有質押者共有,若僅依靠ETH部分5.78%的APR,似乎很難具備較強的吸引力。投資者可能是考慮到近期esGMX釋放量的減少,或押注於未來GLP供應量、交易量、手續費等的進一步增長。如繼續擴展到其它鏈上,也會為GMX帶來更多收入機會。