作者:SHANE NEAGLE

編譯:Luccy、Frost,BlockBeats

編按:

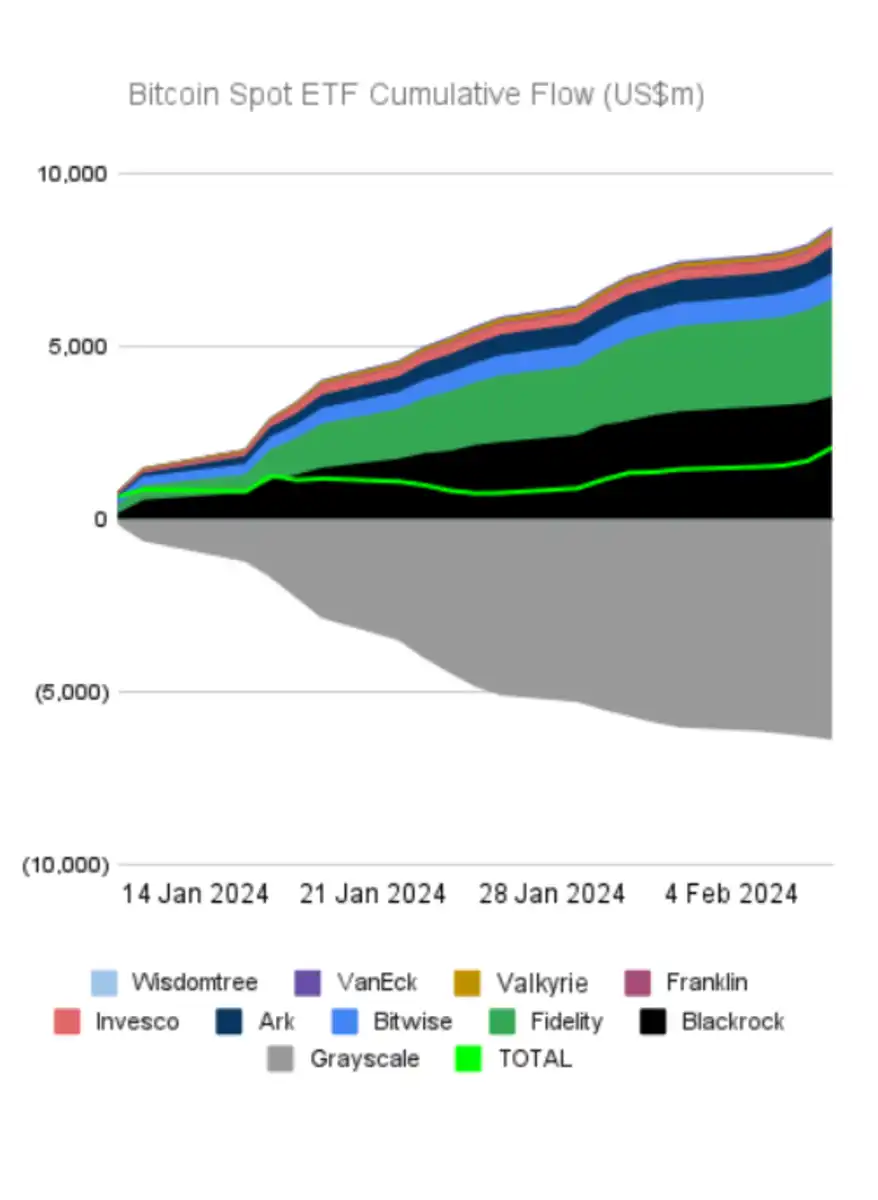

截至3 月14 日,根據Farside Investors 數據,比特幣現貨ETF 自推出以來累計淨流入118.288 億美元。其中,IBIT 累計淨流入120.278 億美元;FBTC 累計淨流入67.033 億美元;GBTC 累計淨流出114.026 億美元。

在這個由ETF 引發的牛市行情下,ETF 的流入量時刻影響著加密貨幣的價格走勢,對此The Tokenist 的主編Shane Neagle 指出,更高的交易量產生更高的流動性,從而可以平滑價格波動。此外,從資金流入及歷史背景兩個方面來看,比特幣經過15 年的質疑和審查後, 其可信度已達到頂峰,也許會成為取代黃金的避險資產。 BlockBeats 將原文編譯如下:

十一隻獲準的比特幣ETF 為這開創性的加密貨幣增添了新的合法性。透過獲得SEC 的官方認可,機構投資的門檻已經被消除。

隨著這一障礙的消失,金融顧問、共同基金、退休基金、保險公司和零售投資者現在可以輕鬆獲得比特幣的曝光,而無需直接保管。更重要的是,先前比特幣被比作「鬱金香狂熱」、「毒藥」,或「洗錢指標」,這種負面印像被洗刷掉了。

在2022 年加密貨幣市場前所未有的破產潮之後,比特幣的價格在年末回歸至15.7 萬美元的水平,相當於2020 年11 月的水平。在那些大規模的恐慌性銷售後,比特幣逐漸在2023 年恢復,並在2024 年初達到了4.5 萬美元的水平,這是2021 年2 月首次達到的水平。

隨著第四次比特幣減半即將在四月舉行,以及ETF 設定了新的市場動態,比特幣投資者可以期待什麼呢?要確定這一點,人們必須了解比特幣ETF 如何提高了比特幣的交易量,並有效地穩定了比特幣的價格波動。

理解比特幣ETF 及市場動態

比特幣本身象徵貨幣的民主化。不受諸如聯邦儲備系統之類的中央權威的約束,比特幣透過其去中心化的礦工網絡和由演算法確定的貨幣政策,確保其有限的2,100 萬枚代幣供應不會被篡改。

對於比特幣(BTC)投資者而言,這意味著他們可以接觸到一種不會自然貶值的資產,這與世界上所有現有法定貨幣形成了鮮明對比。這是比特幣價值的基礎。

ETF 提供了另一條民主化途徑。 ETF 的目的是追蹤資產價格,用股份來表示,並且與主動管理的共同基金不同,可以全天候進行交易。 ETF 的被動價格追蹤確保了較低的費用,使其成為一種容易獲得的投資工具。

當然,比特幣的保管人,如Coinbase,需要採取足夠的雲端安全措施來增強投資者的信心。

在ETF 領域,比特幣ETF 已經展示出對一個抵制中央化稀釋的去中心化資產的高需求。在過去的15 天裡,它們總共產生了2,930 億美元的交易量,而Grayscale 比特幣信託基金(GBTC)的拋壓達到了1,490 億美元。

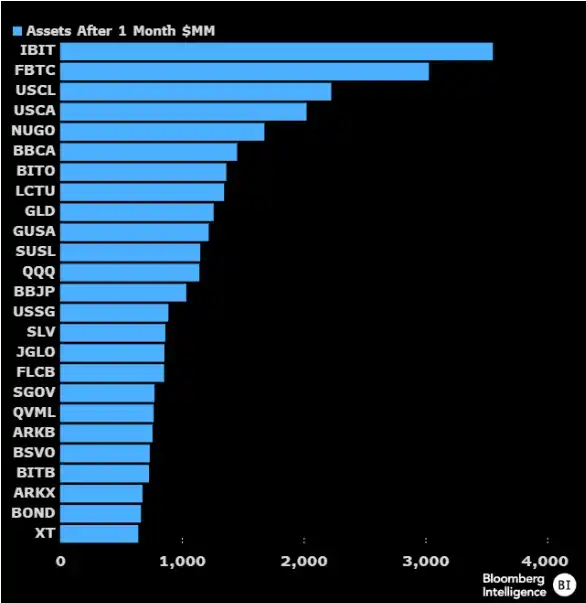

圖片來源:James Seyffart,Bloomberg Intelligence

這並不奇怪。隨著比特幣ETF 的炒作推動比特幣價格上漲,88% 的比特幣持有者在2023 年12 月進入了盈利區域,最終在二月達到了90%。於是,GBTC 的投資者開始套現,為比特幣價格施加了價值56 億美元的拋壓。

此外,GBTC 的投資者利用了新核准的比特幣ETF 的較低費率,將資金從GBTC 的相對較高的1.50% 費率中轉移出來。最終,黑石集團的iShares 比特幣信託(IBIT)以0.12% 的費率成為交易量的贏家,這一費率在12 個月的豁免期後將上漲至0.25%。

將此置於更廣泛的ETF 領域背景下,IBIT 和FBTC 在一個月的交易中超過了於2023 年6 月推出的iShares 氣候意識和轉型MSCI 美國ETF(USCL)。

圖片來源:Eric Balchunas,Bloomberg Intelligence

考慮到比特幣的歷史是一部充滿來自永續方向的攻擊的歷史,這尤其值得注意。需要提醒的是,正是由於環保問題,2021 年5 月,Elon Musk 發推文表示特斯拉不再接受比特幣支付後,比特幣價格下跌了12%。

根據晨星報告,一月份,IBIT 和FBTC 分別位列資產淨流入最大的ETF 的第8 和第10 位,排名前兩位的是iShares 核心標普500ETF(IVV)。每天約有10,000 枚比特幣流入ETF,這意味著對每天約900 枚比特幣的巨大需求。

展望未來,隨著GBTC 的資金外流壓力減弱和流入趨勢增加,流入比特幣ETF 的資金穩定BTC 價格的態勢已經形成。

穩定機制

隨著90% 的比特幣持有者進入盈利區,這是自2021 年10 月以來的最高水平,賣壓可能來自許多來源,包括機構、礦工和零售投資者。比特幣ETF 的資金流入趨勢上升是對此的防禦堡壘,尤其是在另一個炒作事件,即第四次比特幣減半即將到來之際。

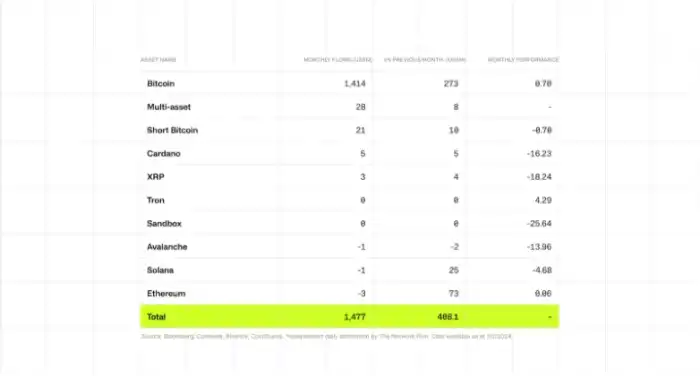

更高的交易量產生更高的流動性,平滑價格波動。這是因為買賣雙方之間的更大量交易可以吸收暫時的不平衡。在一月份,CoinShares 的報告顯示比特幣的資金流入達到了14 億美元,與新發行的美國基金的72 億美元相比,而來自GBTC 的資金外流為56 億美元。

比特幣的流入總量為14 億美元,占美國總流入量的96%。圖片來源:CoinShares

同時,大型金融機構正在設定新的流動性基準。截至2 月6 日,加拿大富達公司在其All-in-One 保守型ETF 基金中設立了1% 的比特幣配置。鑑於其「保守」名稱,這表明未來的非保守型基金將擁有更高的比特幣配置比例。

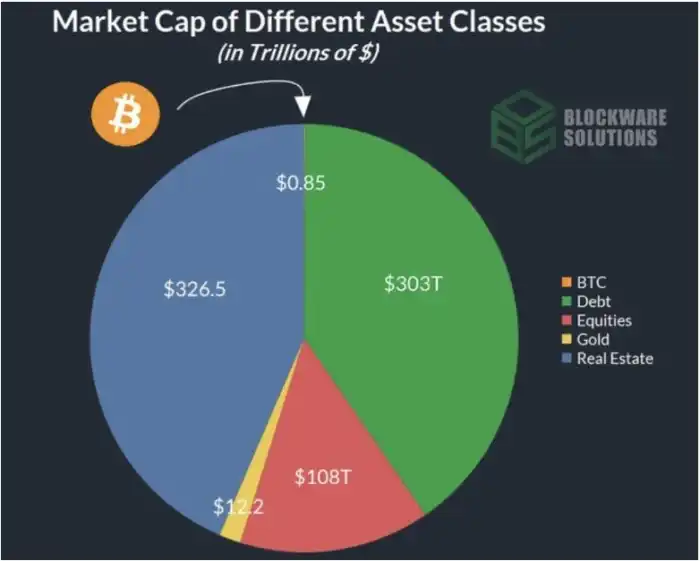

最終,如果比特幣佔了749.2 兆美元各種資產類別的1%,比特幣的市值可能會成長到7.4 兆美元,將比特幣價格推高至40 萬美元。

比特幣目前的市值在0.85 億到0.9 億美元的範圍內。圖片來源:Blockware Solutions

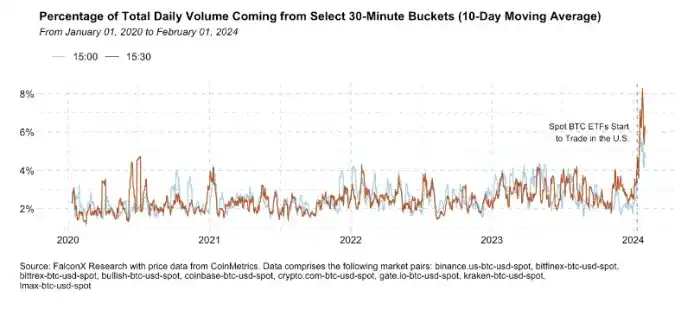

鑑於比特幣ETF 提供了一個一致且透明的市場價格參考點,大宗交易減少了來自礦工的潛在拋售對市場的影響。 FalconX 研究顯示,每日總量的大幅增加,從先前的平均5% 上升到10% 至13% 的範圍。

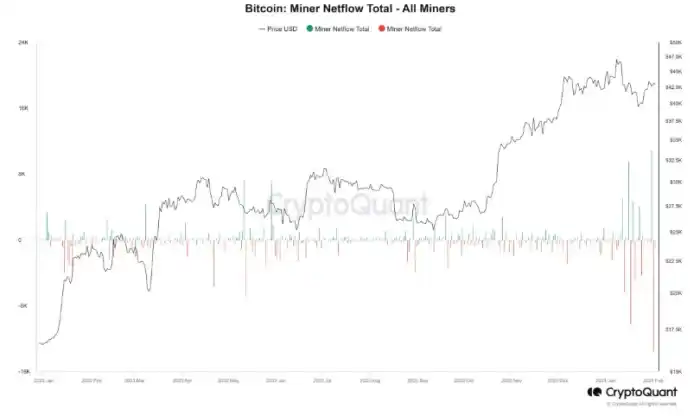

換句話說,新的比特幣ETF 引發的市場體制正在降低整體市場波動性。到目前為止,比特幣礦工一直是流動性方程式另一邊的主要價格抑制因素。在Bitfinex 最新的每週鏈上報告中,礦工錢包負責了10200 個比特幣的流出。

這與前述約10,000 枚比特幣流入比特幣ETF 的情況相符,導致了相對穩定的價格水準。隨著礦工在第四次減半前重新投資並升級採礦設備,另一個可能起作用的穩定機制是選擇權。

儘管美國SEC 尚未批准現貨交易的比特幣ETF 上的選擇權,但這項發展將進一步擴大ETF 的流動性。畢竟,圍繞對沖的投資策略的更廣泛範圍會增加交易的雙邊流動性。

作為一個前瞻性指標,期權交易中的隱含波動率可以衡量市場情緒。但隨著BTC ETF 的推出,我們不可避免地會看到更成熟的市場,更有可能看到選擇權和衍生性合約的定價更加穩定。

分析資金流入和市場情緒

截至2024 年2 月9 日,灰階比特幣信託ETF(GBTC)持有468,786 BTC。上週,BTC 價格上漲8.6% 至4.62 萬美元。與先前的預測一致,這意味著BTC 的拋售可能會在第四次減半及之後的多次反彈中擴散。

根據Farside Investors 提供的最新數據,截至2024 年2 月8 日,比特幣ETF 已累積流入4.03 億美元,總計21 億美元,GBTC 流出總額為63 億美元。

圖片來源:Farside 投資者

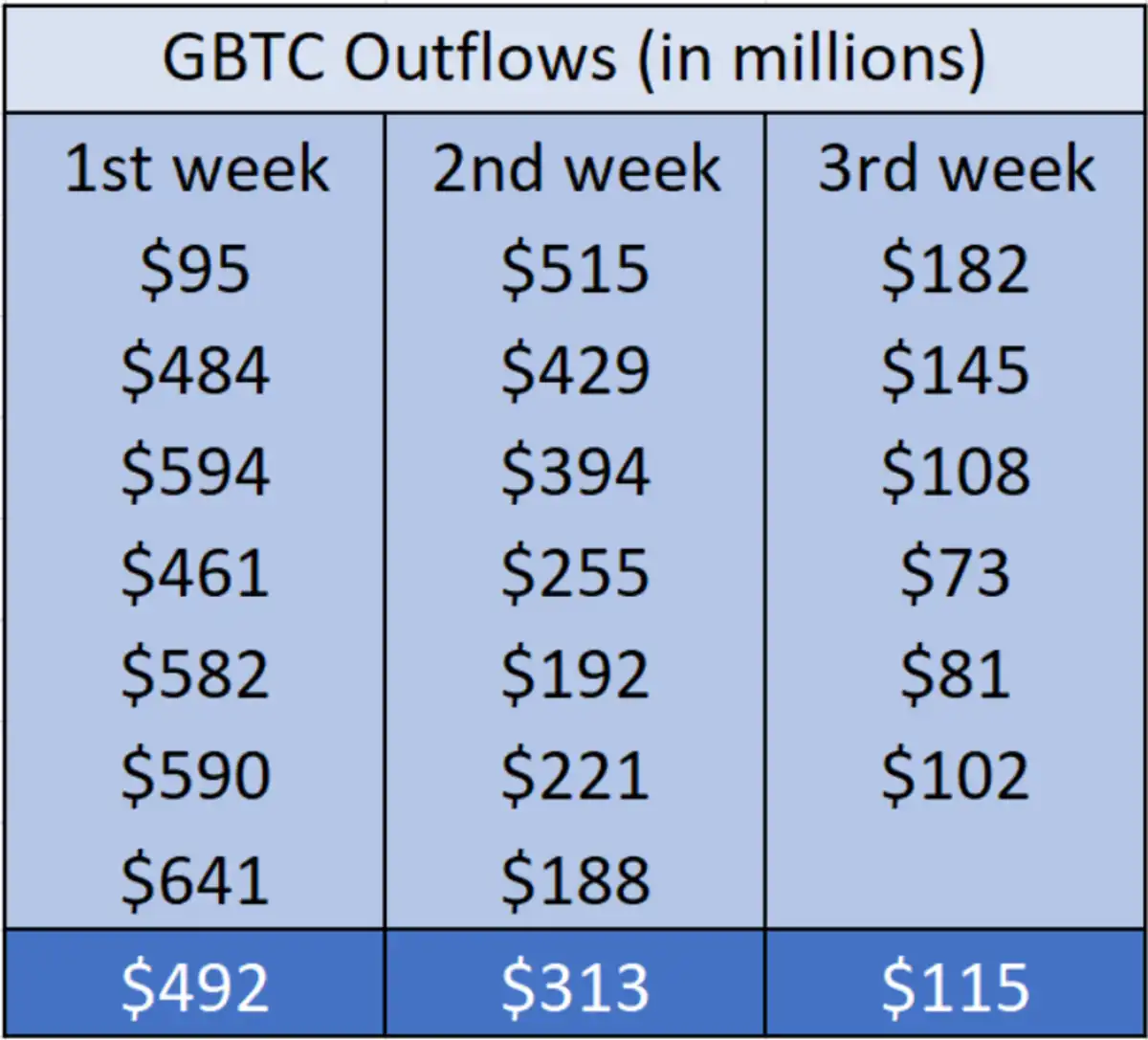

2024 年1 月11 日至2024 年2 月8 日,GBTC 流出量逐漸下降。第一周,他們的平均流出量為4.92 億美元。第二週,GBTC 平均流出量為3.13 億美元,第三週平均流出量為1.15 億美元。

圖片來源:Bitcoin Magazine

如果以周為單位來計算,這意味著第一週到第二週的拋壓減少了36%,第二週到第三週的拋壓減少了63%。

截至2024 年2 月9 日,隨著GBTC FUD 的展開,加密貨幣恐懼和貪婪指數達72,升至「貪婪」等級。回顧2024 年1 月12 日,在比特幣ETF 獲得批准的第二天,當時的恐懼和貪婪指數達為71。

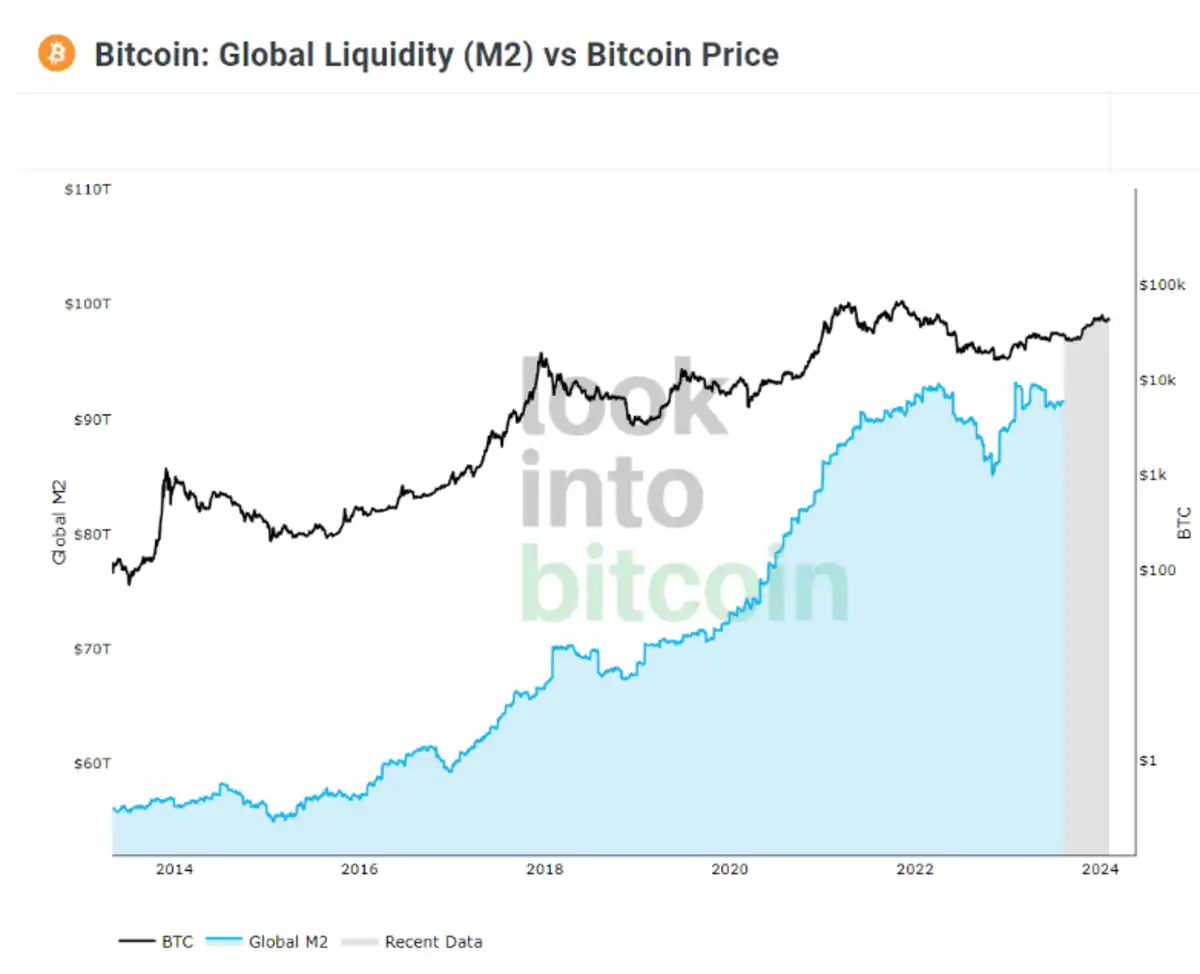

展望未來,值得注意的是,比特幣價格依賴全球流動性。畢竟,正是聯準會2022 年3 月的升息週期導致了加密貨幣大量破產,最後FTX 崩潰。目前的聯邦基金期貨預計該週期將在今年五月或六月結束。

此外,聯準會不太可能改變印鈔路線。在這種情況下,比特幣價格也許會隨之跟進。

M2 貨幣供給量衡量一個經濟體中有多少可用貨幣。圖片來源:LookIntoBitcoin.com

考慮到34 兆美元是數量比較大的國家債務,而聯邦支出持續超過收入,比特幣將自己定位為避險資產,一種等待資本流入其有限的2,100 萬枚代幣供應的貨幣。

歷史背景與未來影響

金條證券(GBS) 是和比特幣類似的避險資產,作為第一個黃金ETF 於2003 年3 月在澳洲證券交易所(ASX) 上市。 2004 年,SPDR Gold Shares (GLD) 在紐約證券交易所(NYSE) 上市。

自2004 年11 月18 日起,一週內,GLD 的總淨資產從114,920,000 美元上升至1,456,602,906 美元。到12 月底,這一數字降至1,327,960,347 美元。

儘管未經過通膨調整,但也許顯示比特幣的市場情緒優於黃金。比特幣是數位化的,它基於遍布全球的工作量證明挖礦網絡,而它的數位化說明它具有便攜性。

1933 年,羅斯福總統發布第6102 號行政命令,要求公民出售金條。與比特幣不同的是,新的金礦礦脈經常被發現,但比特幣的供應是有限的。

除了這些基本面,比特幣ETF 選擇權尚未推出。渣打銀行分析師預計,到2024 年底比特幣ETF 的規模將達到5,000 至1,000 億美元。此外,大公司還沒有跟隨MicroStrategy 的做法,將股票銷售轉化為貶值資產。

即使共同基金中1% 的BTC 分配也可能導致BTC 價格飆升。舉個例子,Advisors Preferred Trust 透過期貨合約和BTC ETF 將15% 的範圍配置為間接比特幣曝險。共同基金的比特幣配置勢必導致比特幣價格飆升。

結論

經過15 年的懷疑和誹謗,比特幣達到了可信度的頂峰。第一波穩健貨幣的信徒確保了它的區塊鏈不會消失在編碼歷史中。

憑藉著對比特幣的信心,到目前為止,比特幣投資者已構成兩波浪潮。比特幣ETF 的通過也許是第三波浪潮的里程碑。世界各地的中央銀行繼續削弱人們對加密貨幣的信心,因為政府無法控制自己,只能沉迷於支出。

由於價值交換中引入瞭如此多的噪音,比特幣代表著對健全貨幣根源的回歸。它的可取之處在於它是數位化的,從實體工作量證明中誕生。除非美國政府採取極端行動破壞機構風險敞口,否則比特幣可能取代黃金成為傳統的避險資產。