作者:GCR 團隊

編譯:Luffy,Foresight News

概覽:

- 期貨(「 perps 」)交易佔據主導地位:在撰寫本文時,加密貨幣期貨交易佔據主導地位,與現貨交易相比,佔總交易量的60% 以上。這種現像在加密貨幣中並不獨特,傳統金融市場也是如此。

- NFT 1.0 交易以現貨交易為主:最初,NFT 交易由現貨交易驅動,產生了巨大的交易量,總交易量超過200 億美元。然而,它產生了效率低下的問題:只允許多頭部位,中小型收藏家無法或只能有限地獲得高價值收藏。

- NFT 社群是文化驅動型組織:NFT 集合成功將興趣、理念和價值觀一致的使用者聚集在一起,創造出世界各地人們共享的社會結構。這些文化元素在世界各地的虛擬或現實世界活動中得到強化,就像其他社群(如動漫)幾十年來所做的那樣。

- NFT 期貨可望解決目前現貨NFT 交易效率低落的問題:NFT 永續期貨(「NFT Perps」)解決了NFT 現貨交易效率低落的問題。它們允許幾乎任何規模的交易、多頭部位和空頭部位,以及槓桿交易。

- 現貨交易仍將具有重要意義,但會有所轉變:我們預期現貨交易和收藏本身任將具有重要意義,特別是對於訪問與NFT 相關的效用以及社區和數位身分層。尋求獲得NFT 效用和參與社區的收藏家可能會在現貨市場上購買它。同時,期貨市場可供其他類型的參與者以及尋求對沖或追求不同交易策略的收藏家使用。

期貨主導市場

在早期加密貨幣歷史的很長一段時間裡,市場只有現貨交易,用戶將法定貨幣、其他加密貨幣或穩定幣兌換成任何其他代幣。這帶來了一些效率低下的問題:

- 只能做多:現貨,用戶只能做多(只有價格上漲才能獲利)。這阻礙了市場參與者對沖損失或從價格下跌中獲利。

- 槓桿有限:僅依賴現貨交易,投資人的槓桿率有限。雖然可以透過借入資產然後出售,以期望以較低價格獲得資產來建立空頭倉位,但這種方式資本效率低下(需要抵押品),對於流動性差的代幣來說可能很難做到或成本高昂(借款利率較高)。

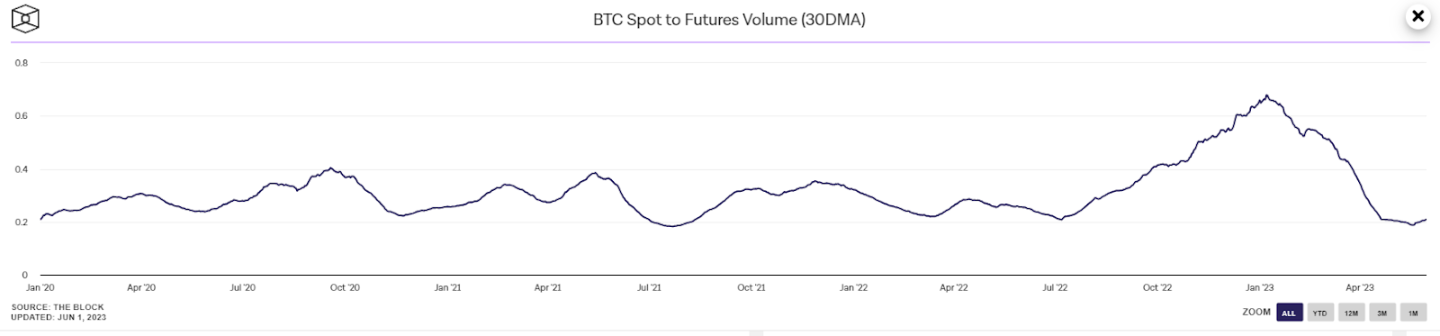

然而,BitMEX 推出永續期貨市場(「Perps」)以及2017 年12 月芝加哥商品交易所(CME)推出首個BTC 期貨改變了一切:永續期貨市場開始佔據主導地位。截至撰寫本文時,永續期貨一直主導著加密貨幣交易活動。對BTC 和ETH 而言,現貨交易量僅佔永續期貨市場的一小部分:BTC 佔20%-70%,ETH 佔16%-44%。

來源:The Block

NFT 市場:歷史在重演

2021 年是NFT 多頭市場的開端。在這段時期,NFT 技術開始在世界各地被關注和採用。 NFT 不僅被用於生成藝術和攝影用例,還被用作進入社區的憑證,並以個人資料圖片的形式成為我們數位身分的關鍵組成部分,它還被用於許多其他方面。

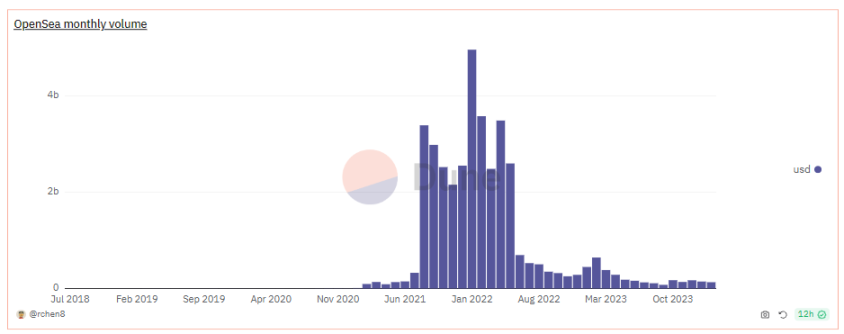

所有這些用例都有助於將Web3 領域推向聚光燈下:吸引了大量用戶、建造者、收藏家以及投機者和交易者。大量資本湧入NFT 生態系統,根據Dune Analytics 和DappRadar 的數據,2021 年鏈上的NFT 交易量總計超過210 億美元(年增長率20,000%),2022 年為247 億美元(年增長率17%) 。這一成長是由多種因素推動的,包括Otherside、Metaverse、Azukis 和Moonbirds 等熱門NFT 項目的推出。

資料來源: Dune

儘管有大量資金流入,但NFT 的非同質化屬性以及當時貧乏的基礎設施僅允許個人進行NFT 現貨交易。這會產生摩擦,並阻止收藏家輕鬆進入或退出頭寸。收藏家必須等待有人接受他們的掛牌價格或匹配當前要價。而且,隨著藏品價值的上升,它降低了小投資者獲得高價藏品的機會。此外,與2017 年的可替代加密代幣市場類似,它只允許多頭部位。

2022-2023 年的熊市期間,NFT 生態系統有了許多創新和新參與者,包括Blur(其激勵競價池和借貸功能Blend)以及NFT AMM(如Sudoswap)。這些平台都在努力打造無縫的交易體驗並提高流動性。然而,正如我們稍後將看到的,這些模型仍然無法實現無縫的空頭部位,也無法解決資本效率問題。

值得注意的是,這並不意味著NFT AMM 或借貸沒有強大的價值主張。在我們看來,NFT AMM 完全有能力幫助收藏家建立和激勵社區擁有的交易場所,透過創建一個經濟循環使整個收藏家生態系統受益:交易費用回到收藏家,為持有者創造價值並管理與他們的關係。

歷史不會重演,但總是會驚人相似:NFT 2.0

NFT 永續期貨(NFT Perps)是一種新型衍生性商品,允許投資者以更好的流動性交易NFT。 NFT 永續期貨類似於傳統的加密貨幣永續期貨,不同的是其價格追蹤NFT 收藏。 NFT 永續期貨為傳統NFT 現貨市場提供了多項優勢,將增強交易體驗:

- 快速存取: NFT 期貨允許投資者立即進入和退出頭寸,而無需購買基礎資產或在NFT 市場、聚合器或NFT 自動做市商上架NFT。這是有利的,因為它減少了儲存或轉移NFT 的工作量。

- 對沖機會和多空市場:到目前為止,NFT 投資者只能在NFT 市場上「做多」。透過使用NFT 永續期貨,投資者可以透過做空永續合約來建立「市場中性」頭寸,同時仍然可以獲得NFT 帶來的效用、社區和其他好處。此外,它還允許他們利用收藏品的負面催化劑來獲得收益。

- 槓桿:到目前為止,NFT 投資者只能透過在NFT 借貸平台(如Arcade 或Paraspace)上借入NFT 來使用槓桿。然而,除了產生摩擦(使用者必須將借入的資金部署到其他交易活動中)之外,NFT 借貸在某些情況下可能缺乏資本效率,因為它要求庫存中已有的完整NFT 資產才能獲得槓桿。

- 規模靈活性: NFT 永續期貨允許用戶以任意規模獲得所需的NFT 藏品,因為它不需要獲取特定的NFT 並支付其要價。透過這種方式,使用者可以交易100 ETH 的BAYC 或0.1 ETH 的BAYC。這讓小型持有者可以獲得NFT 收藏的頭寸,而如果他們在現場交易,他們將無法獲得這些頭寸。此外,它還允許機構和大型收藏家以更大的規模進行交易,而不需要透過掃蕩地板價格來影響價格。

- 引入新用戶:上面提到的小規模可用性可能會吸引更多的零售收藏家和交易者對該領域的關注,然後可以將其帶入整個區塊鏈生態系統中。

正如我們之前提到的,2023 年的「熊市」為NFT 領域帶來了創新,有些人可能會認為其他垂直產業和參與者可以解決上述問題。讓我們深入探討一下:

鏈上NFT 選擇權:它們解決了對沖可能性、定向NFT 市場風險,並且可以提供不同的合約規模。然而,選擇權是一種比永續合約更複雜的產品,永續合約因其在中心化場所的受歡迎程度而廣為人知。此外,不同執行價或到期日可能缺乏流動性,進而造成摩擦。

碎片化NFT:碎片化NFT 降低了高價收藏品的進入門檻,並且可以以任何規模進行交易。然而,碎片化有以下陷阱:

- 資金效率低:碎片化過程需要用戶購買NFT,然後將其鎖定在合約中以啟動碎片化過程,這使得資金效率低下。

- 可替代性限制:一個NFT 的分數不等於另一個NFT 的分數,即使它們來自同一個集合。

- 流動性和規模有限:如前所述,建立對特定NFT 感興趣的流動交易池可能具有挑戰性。

- 治理與贖回問題:NFT 贖回可能會遇到摩擦,因為它們需要持有者之間的共識。

NFT AMM: NFT 自動做市商(AMM) 解決了流動性激勵問題,創造了一個更具流動性的市場,並且還支持以任何規模交易NFT 藏品。然而,它們仍然受到資本效率低下的影響,因為它們需要將NFT 存入池中。此外,NFT AMM 不允許做空。

NFT 永續協議

nftperp:先行者

成立年份:2022 年| 階段:私募Alpha 階段| 募集資金:470 萬美元

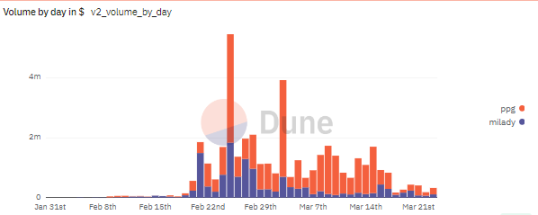

nftperp 是NFT 永續協議垂直領域的先驅。該平台提供無縫交易體驗,整合在簡單且經過深思熟慮的用戶介面中。在撰寫本文時,該協議目前正在推出v2,允許用戶交易Miladies 和Pudgy Penguins 等收藏品,所有這些都透過在Arbitrum 上運行DApp 來降低Gas 費用。

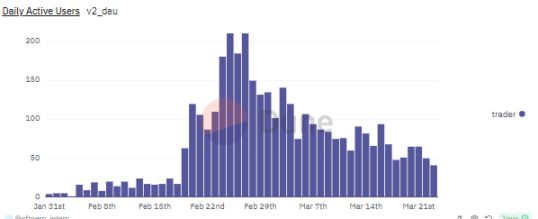

根據nftperp 的Dune 儀表板顯示,該協議在v1 發佈時的交易量已超過830 萬美元,覆蓋超過800 名交易者(白名單用戶) 。

資料來源:Dune

Tribe3:遊戲化與社交交易

成立年份:2022 年| 階段:v2 測試網| 募款:210 萬美元

Tribe3 是一個NFT 期貨DEX,它將社交和遊戲化元素融入交易平台。除了NFT 期貨交易外,用戶還可以參與與他人的戰鬥(社區與社區交易),並根據交易行為賺取遊戲內物品。該平台允許用戶以高達5 倍的槓桿交易多個NFT 系列。

該平台完成了v1 公開測試,交易量達7,100 萬美元,活躍交易者超過840 人。在撰寫本文時,該平台正在v2 測試網測試更新的協定設計。

Wasabi:完整而火爆的NFT 衍生性商品平台

成立年份:N/A | 階段:公開| 募款:N/A

Wasabi 為NFT 建造了一整套衍生產品。該協議開始為特定NFT 系列提供看跌和看漲期權,允許用戶在特定日期之前做多或做空,而不會面臨被清算的風險。

為了擴大產品範圍,Wasabi 推出了:

- BNPL:Wasabi 與不同的NFT 借貸協議合作,讓用戶能夠「先買後付」無縫購買NFT

- 永續合約:最近,Wasabi 與Flooring Protocol 合作推出了一款基於指數的永續合約產品,允許用戶以最高5 倍的槓桿交易任何白名單NFT 集合。

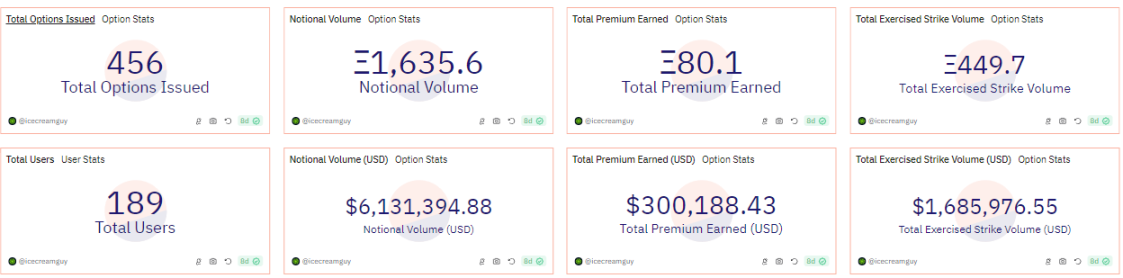

根據Wasabi 的Dune 面板,該協議的選擇權產品交易的名義價值已達610 萬美元,流動性提供者獲得了30 萬美元的費用。

資料來源:Dune

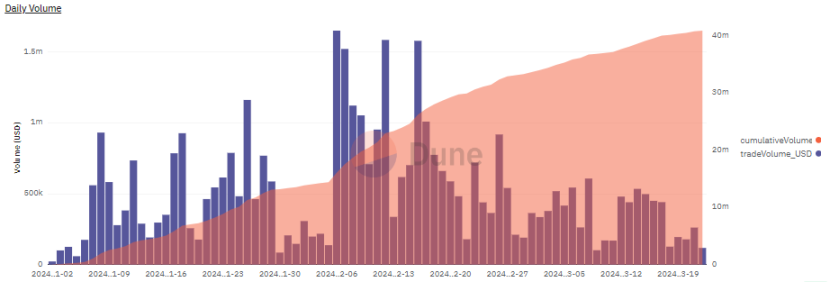

永續期貨產品的交易量已達4,000 萬美元以上,活躍交易者約有470 名。

資料來源:Dune

結論

NFT 期貨將永續交易的概念應用於NFT,它解鎖了NFT 現貨市場以前無法獲得的更易於訪問和雙向的交易體驗。雖然現在下定論還為時過早,但NFT 期貨提供的潛在價值主張在NFT 市場中具有強大的成長潛力。