原文:《 從九個方面看以太坊上海昇級的拋壓問題》

作者:藍狐筆記

以太坊上海昇級計劃於今年3月份進行,其中有一項是信標鏈開放ETH質押解鎖,也就是所謂的EIP-4895。截止到寫稿時,ETH的質押總數大約為1,585萬個ETH,大約佔ETH總量的13%,活躍驗證者總數為49.5萬,年化利率4.2%。

不少人因此擔心,開放質押解鎖之後,會不會產生大量拋壓?還有看空者認為之前的ETH美元價格成本低,解鎖之後有不錯的美元本位利潤,所以,選擇拋售的可能性也很大。

如何看這個問題?

按照目前的情況看,大概率不會帶來大量的拋壓(當然,未來價格的變化則取決於更多因素,這裡僅討論潛在拋壓這單一事件)。從九個方面來看:

1.解鎖提現是逐步釋放,不是一下子湧入市場

目前採用的是逐步解鎖的模式,按照目前的情況,理論上,每天提現的上限大約在5.5萬個ETH左右。以太坊大約每個epoch可以激活7.55名驗證者(驗證者總數/65,536),每天有225個epoch。也就是目前大約每天最多可以解鎖5.5萬個ETH左右。

此外,提款速率還會根據質押ETH的總量進行調整,防止瞬間的大量流出等。

2.參與早期質押的用戶大多數是以太坊的長期支持者

早期願意冒較大的風險和不確定性進入ETH質押市場的,都是有較大風險偏好的用戶群體,他們大多數是以太坊較為長期和堅定的支持者,這部分人在目前熊市的狀體下,相對來說,拋售的意願較小。

3.有意願退出的質押用戶好些已經退出

大部分質押參與者使用Lido或通過CEX進行,有些已經完成退出。例如通過Lido協議質押的用戶,可以將其stETH通過Curve兌換成ETH,可以不用等到上海昇級後提現解鎖。從數據上看,去年好些時候,stETH都出現了不錯的折扣。也就是,一些想要退出的用戶,賣出了stETH換成了ETH。其中也包括在之前由於一些暴雷事事件的影響,一些機構也將其stETH完成退出。

4.解鎖的開放,對於機構或大戶可能反而更有吸引力

隨著質押解鎖的開放,反而有可能會吸引更多的機構或大戶進入

一是,這種功能本身給更多用戶帶來信心;

二是,可以為這部分用戶提供更好的退出通道,而不用擔心退出流動性或折扣退出等問題;

三是,這部分用戶也有需求在熊市獲得相對穩定的收益(目前ETH幣本位年化收益能達到4.2%,雖然跟牛市時期的DeFi沒法相比,但就目前的市場情況,對於長期支持者來說,這個收益率還是有吸引力的)。

拍腦袋預估一下,開放質押之後,可能短期內會略有下跌,但整體趨勢是向上,有可能在1年左右可以突破ETH總量的20%。

5.ETH質押者進入的成本並不低

按照看空者成本論來看,其實進入平均成本也不算低。第一批質押的ETH成本大約在500美元左右,但質押的增加是逐步進行的。按照粗略估計(此處無精確數據),很大比例的質押成本大約在1500美元以上,高於目前的市場價格。

6.ETH在PoS之後資產性質發生了本質變化

一是,ETH目前逐步走向通縮,這對於ETH的影響是巨大的。

ETH合併之後,目前為止為112天,從那之後,新增的ETH一共4,248個(寫稿時為止)。如果沒有合併,那麼這112天,將新增發1,332,883個ETH,大約價值16.6億美元,也就是大約每天的潛在拋壓減少了1,500萬美元左右。 ETH持有者,即便放在錢包,不參與質押,也不參與DeFI協議的收益活動,也可以捕獲其生態成長的價值。

二是,ETH通過質押可以獲得收益。

目前大約是4.2%左右的年化收益。當ETH有了質押收益之後,ETH本身不僅是整個網絡的安全支撐者,也捕獲了其生態成長的收益,ETH從根本上發生了變化。隨著生態的成長,它為L2及其網絡提供更大規模的安全服務,ETH最終也會受益。也就是,ETH變成了生態的真正底層資產。它有越來越多的使用場景支撐,當這些網絡大到一定的程度,ETH還有機會產生貨幣溢價,不僅是生態內部的支付媒介,也會逐步具有價值存儲的屬性。僅從這一點,它對BTC也是有競爭的。

此外,相較於其他的鍊或項目,比如BTC、Solana等,ETH的新增已經非常少。

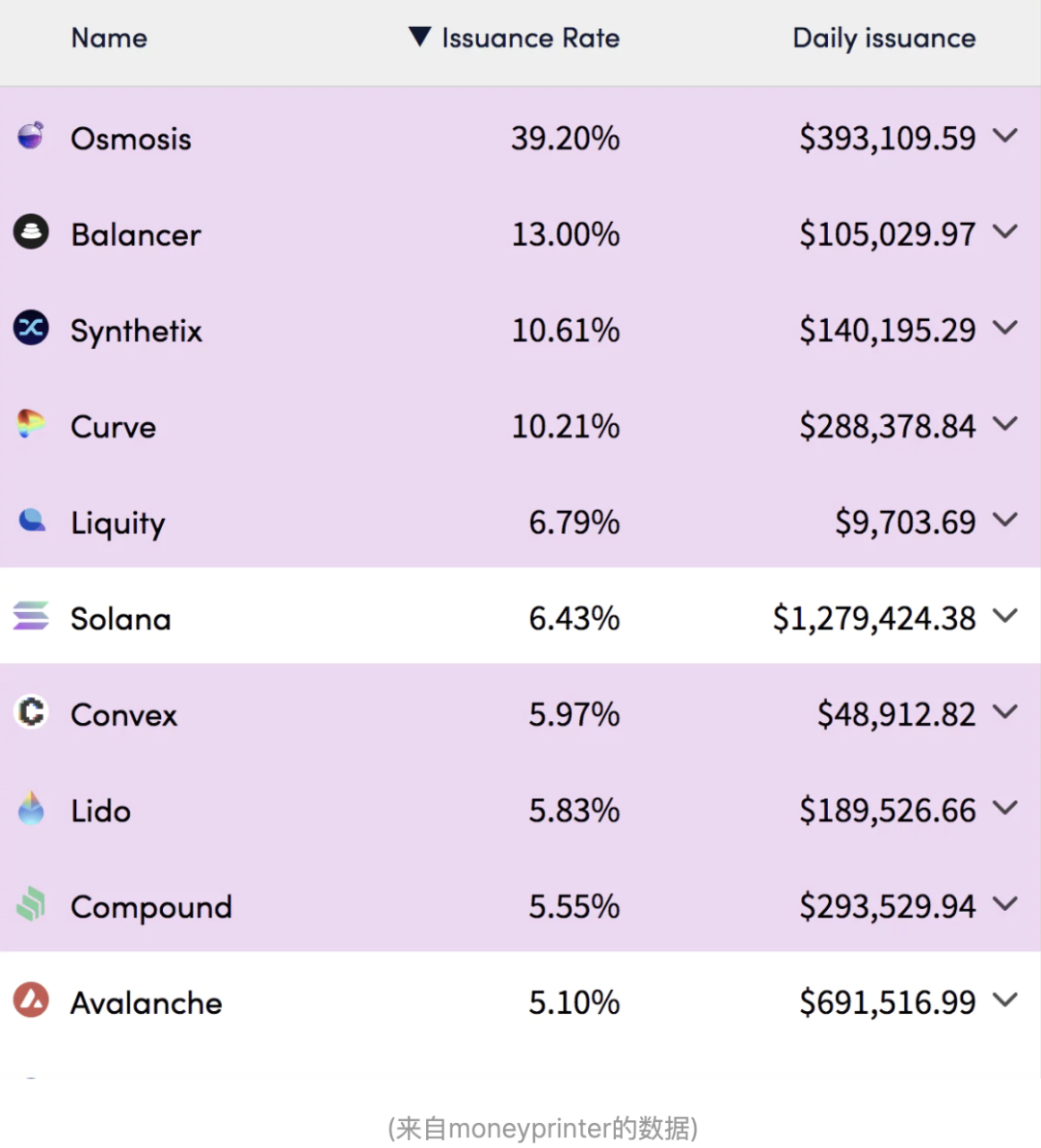

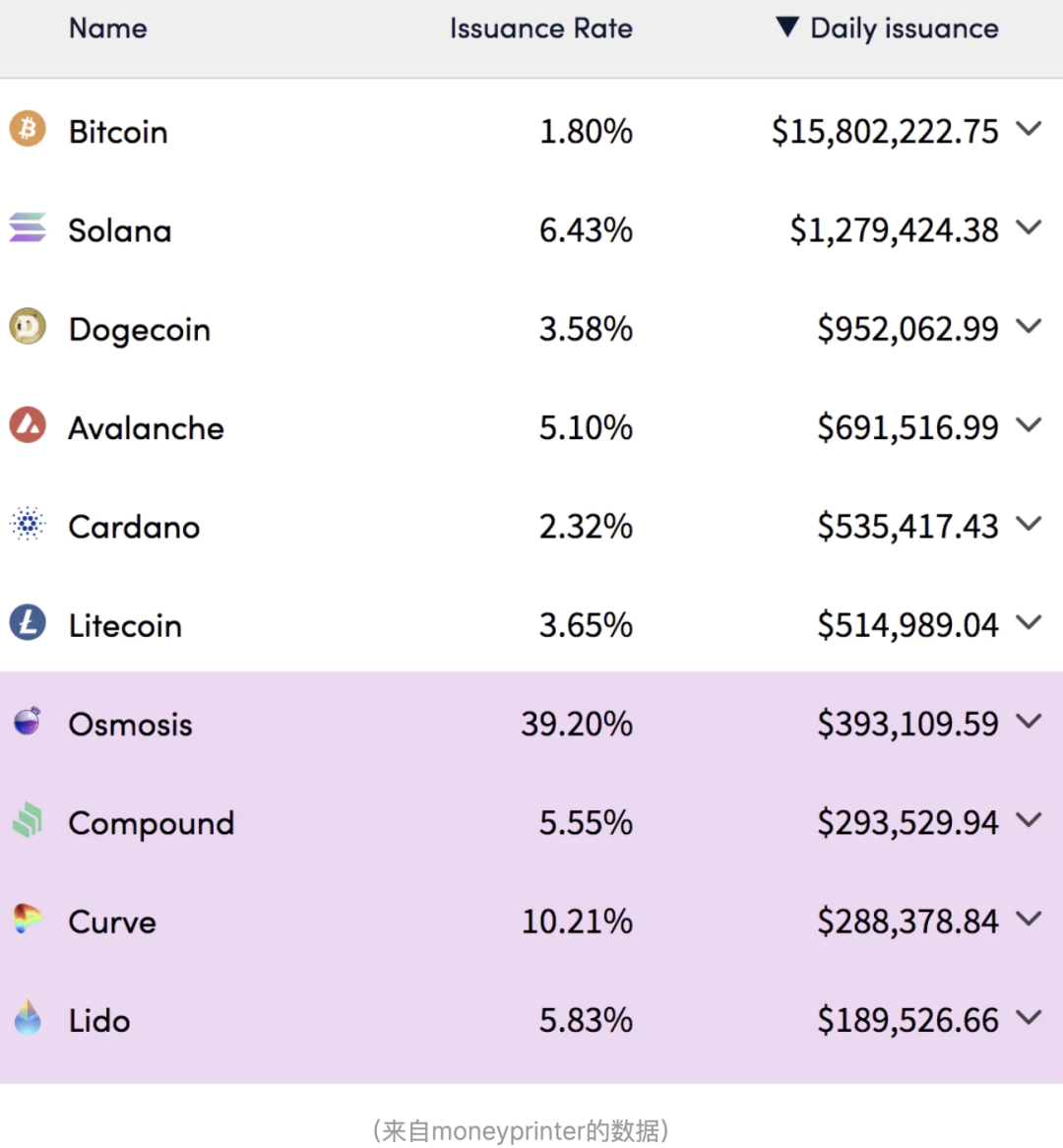

截止到寫稿時,根據MoneyPrinter的統計數據,BTC年新增率為1.8%,Dogecoin為3.58%,Solana為6.43%,ETH目前僅為0.01%左右,其新增率低於BTC180倍左右;低於Dogecoin350多倍,低於Solana 600多倍。 BTC和Solana的新增率還不算高的,超過10%的也不少,如Osmosis年新增率為39.2%;Balancer為13%,Curve為10.21%等。

如果不按新增率算,按每日新增價值計算,以太坊也算是最低之列。按照當前情況計算,目前BTC每日新增價值達到1580多萬美元(每月新增超過4.7億美元);Solana每日新增超過127萬美元(每月新增超過3800萬美元);Dogecoin每日新增超過95萬美元(每月新增超過2800萬美元);Avalanche每日新增69萬美元(每月新增超2000萬美元)。截止到寫稿時,以太坊在合併後平均每日新增大約在38個ETH左右,也就是每天新增價值不到5萬美元,一個月新增大約150萬美元。也就是,ETH每日新增的價值低於BTC300多倍;低於Solana25倍多;低於Dogecoin19倍,低於Alalanche13倍多。

目前是熊市,gas消耗比較少,如果未來市場趨於活躍,以太坊每天的通縮量也會是非常可觀。

僅目前情況,ETH不管是新增率還是每天的新增價值都大大低於其他公鏈,也大大低於BTC。

7.以太坊的社區共識

以太坊本身有開發者基礎,生態基礎,用戶基礎,基於此,形成了較為強大的社區共識。這種社區共識,隨著以太坊生態的持續發展,包括L2逐步超越絕大多數公鏈,以太坊作為加密領域最基礎結算層和安全提供者的角色,只會增強其護城河。有足夠護城河這一點,逐步會被更多機構和用戶看到。

8.ETH質押收益率是動態博弈的

ETH質押量越少,其收益率就越高;如果質押數量下降到一定程度,其收益率上升,則會吸引人群進入,這種相對穩定的收益在熊市會顯得更具吸引力。所以,這裡也存在動態的平衡。

當ETH質押量在100萬個時,年化收益可以達到18.1%;當ETH質押量在1,000萬個時,年化收益在5.72%左右;當ETH質押量在1,250萬個時,年化收益在5%;當達到3,000萬個時,年化收益在3.3%左右。

9.上海昇級除了ETH質押解鎖還有其他升級

上海昇級不僅包括ETH質押解鎖,還有其他的升級,這些也有利於其生態長遠的發展。比如EIP-3651利於礦工節省gas費用,加快礦工交易的速度;比如EIP-3855也可以降低gas消耗;EIP-3860可以支持更大的合約,支持部署更豐富功能的合約,利於開發者推出更有想像力的dAPP;EIP-3540(EVM對象格式EOF)V1支持合約代碼和數據的分離,簡化合約交互等。

結語

總體來說,即便上海昇級開放提款功能,對於ETH拋壓的影響也是有限的。而作為上海昇級這個事件本身,則有利於以太坊生態長期發展,算是長期利好的事件。

最後需要提醒的是,雖然上海昇級不會帶來大的短期拋壓,但它跟ETH本身價格的波動是兩個事情。如果在此期間出現黑天鵝事件,那麼,即便沒有質押解鎖,也會給市場帶來影響。

風險警示:以上所有分析僅是對技術和市場的片面觀察,不一定對,請務必保持自己的判斷並做好風險控制。