機制

OUSD與OETH兩種衍生代幣是Origin Protocol協議的核心產品,其最大特點就是在保持與原代幣1:1錨定的基礎上來為持有者提供盡可能高的收益。其中OUSD是由USDT、USDC、和DAI通過1:1來提供支持,因此1單位OUSD的價格始終接近於1美元。同樣的,OETH是由ETH以及流動性質押衍生品(例如stETH、rETH和sfrxETH)通過1:1來提供支持,因此一單位OETH的價格始終接近一單位的ETH。

屬性

OUSD:

▪️1OUSD=1美元

▪️由其他穩定幣(USDT、USDC和DAI)1:1支持

▪️通過將基礎資產部署到多樣化的DeFi協議上產生收益

▪️彈性供應,不斷向持有人分配額外的OUSD

▪️100%鏈上開源、無需許可

OETH:

▪️1OETH=1ETH

▪️由以太幣和流動性質押衍生品1:1支持

▪️OETH比rETH,stETH或sfrxETH獲得更高的收益

▪️無需質押或索取獎勵

▪️OETH通過提供DeFi流動性和持有藍籌流動性質押衍生品賺取收益

購買與出售

Origin Protocol的用戶可以通過app.ousd.com將現有的穩定幣升級為OUSD,也可以通過app.oeth.com將ETH或LSD轉換為OETH。在經過升級後,用戶的OUSD和OETH將會立即自動累計產量。用戶在進行交易的時候,Origin DApps將會考慮滑點和gas費,並智能地為用戶提供最合適的價格。這意味著DApps會鼓勵用戶購買已經在流通中的OUSD或OETH,而非從金庫中鑄造新代幣。 DApps會將持有者的資本部署到一套多樣化的收益策略上,既能分散風險,又可以隨著時間的推移重新平衡來獲得強勁的收益。

用戶可以隨時將其持有的OUSD或OETH兌換為標的抵押品。跟購買時一樣,Origin DApp會考慮滑點、gas費和金庫的退出費用,並智能地為用戶提供最合適的價格。這意味著DApps通常會幫助用戶在AMM上出售他們的OUSD或OETH,而不是用金庫贖回並產生協議的退出費。

在用戶通過金庫贖回OUSD時,金庫會對用戶收取0.25%的退出費。這筆費用將會作為額外收益來分配給金庫中的其餘參與者(即其他OUSD或OETH持有人)。該費用作為一項安全功能,使攻擊者難以利用滯後的預言機,防止他們在標的資產定價錯誤的情況下從金庫中竊取穩定幣。另外退出費用的存在是為了激勵長期持有者而不是短期投機者。在贖回後,金庫將會根據用戶現階段持有量相同的比例去返回代幣。當受支持的穩定幣失去掛鉤的情況下,這種缺乏用戶可選性的設計能夠保護金庫。

OUSD

價格穩定機制

收益策略

AAVE和Compound

AAVE和Compound的借款人提供不同類型的抵押品,例如ETH、BTC和其他代幣來借入資產。 AAVE和Compound要求借款人進行超額抵押,如果借款人的槓桿超過某個閾值,協議將出售他們的抵押品。例如,在AAVE上發布ETH作為抵押品的用戶最多只能藉入其頭寸的82.5%。如果他們藉出的USDC達到其ETH的就價值的85%,他們的抵押品將被出售。使用這種機制,OUSD在平台上借出穩定幣以賺取收益並將其分配給OUSD持有者。這些收益來自Aave和Compound上的穩定幣池產生的利息和費用。

Curve (CRV)和Convex (CVX)

Curve上的流動性提供者允許交易者付費交換資產,例如DAI、USDC或USDT之間的交換。 Curve還用CRV代幣獎勵流動性提供者。 Convex是Curve的收益優化器,可優先獲取CRV代幣。流動性提供者可以在Convex上質押他們的Curve頭寸,以獲得增強的獎勵和CVX代幣。作為回報,Convex 獲得一定比例的CRV代幣獎勵。 OUSD充當DAI、USDC、USDT和OUSD的流動性提供者,收取交易費用並出售CRV代幣獎勵以獲得更多穩定幣。通過上述協議,用戶獲取代幣獎勵和費用。

OETH

收益策略

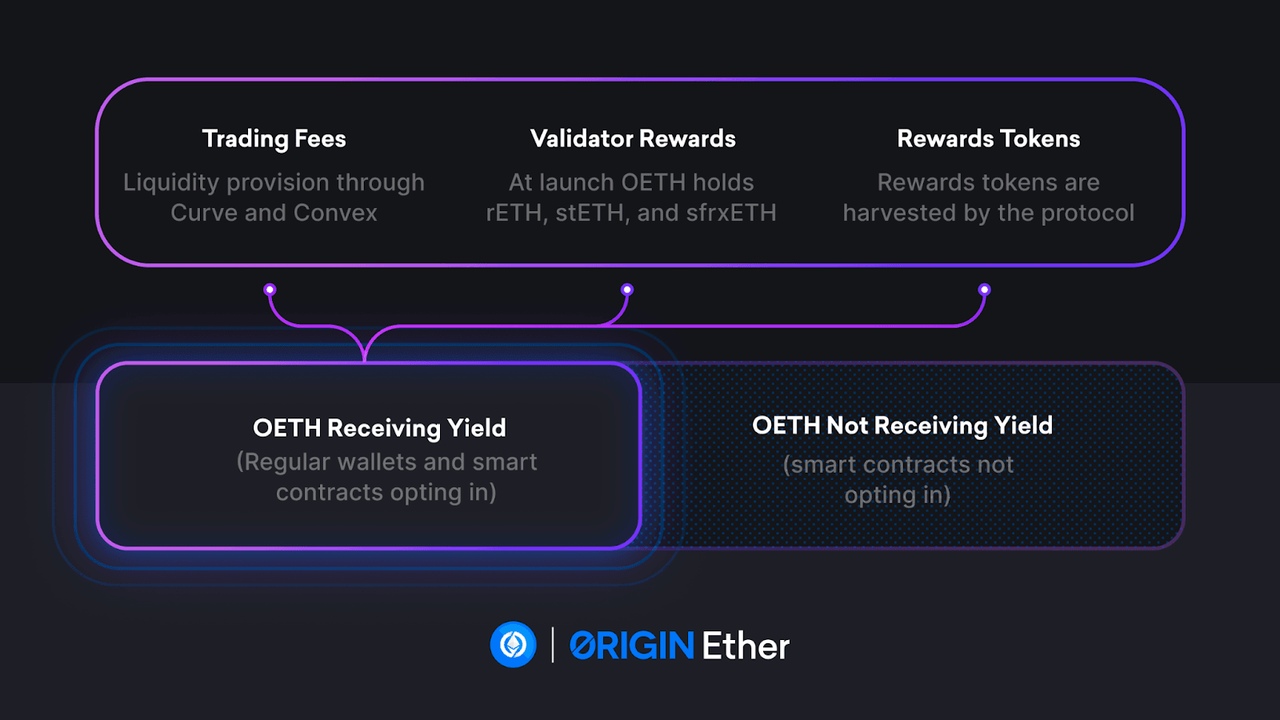

OETH的收益率以與OUSD類似的方式產生,使用抵押品從各種來源賺取收益。在默認情況下,智能合約持有的OETH不會賺取收益率,這些代幣的收益被重新路由到普通持有者的錢包中。 OETH和OUSD之間的主要區別在於,OETH還從流動性質押代幣(LST)中賺取收益。

- 驗證者獎勵

- 交易費用

- 獎勵代幣

通過持有stETH和質押frxETH,Origin Ether通過質押獎勵來增加其ETH餘額。 OETH還受益於Rocket Pool ETH(rETH)的升值,這也從驗證者獎勵中獲得了價值。通過持有一籃子流動性質押代幣,Origin Ether優化了驗證者獎勵,同時為用戶提供了多樣化的流動性質押入口。

Origin Ether從其Convex AMO策略中獲得額外收益。 OETH抵押品用於為曲線和凸面上的OETH-ETH池提供流動性,允許持有者從這些流動性池的交易費用中獲得更高的收益。最後,OETH從累積獎勵代幣中獲得收益,從CRV和CVX開始。

Tokenomics

OGV代幣的初始流通供應量為10億OGV,初始總供應量為40億OGV,將在四年後完全分配。

OGV 代幣分為初始分配:

- 25% 空投到OGN 持有者

- 1.25% 啟動前流動性挖礦活動

- 25% 未來流動性挖礦激勵

- 10% 美元持有人

- 10% 當前開源貢獻者

- 10% 未來的開源貢獻者

- 18.75% DAO 儲備

絕大多數代幣被分發給非Origin控制的各方,因此可以有效防止Origin或其實體對投票權的控制。

Origin Protocol沒有參與OGV的私人或公共籌款活動。該代幣於2022 年7月向社區推出,在未來幾年內,大多數代幣將分配給OUSD持有者、OETH持有者和流動性提供者。

Vote-Escrow OGV (veOGV)

OGV 持有者可以通過OETH質押協議來接收veOGV,同時veOGV持有者賺取協議收入並控制由Origin Ether協議獲得的代幣獎勵。 OETH協議會從OETH獲得的收益中抽取20%的績效費。這筆費用將用於獲取CVX代幣,通過CVX的不斷增加傳遞到OETH-ETH曲線池的CVX和CRV獎勵金額來有效地對協議進行再投資。這大大提高了Origin Ether AMO策略和OETH部署資金的資金池的收益率。

根據去中心化治理,veOGV持有者可以自主選擇更改協議費用的百分比,直接向OGV質押者直接計值,或為Origin Ether協議獲取新代幣。協議收入也可用於回購OGV以分配給veOGV持有者。

通過質押veOGV的OGV獲得的OGV 幣數量取決於質押的OGV 數量和質押代幣的時間。

團隊信息

Origin Ether由Origin Protocol Labs創建,由現有的OGV質押者社區管理。 Origin由Josh Fraser和Matthew Liu創立,後來PayPal聯合創始人、Coinbase、Lyft、Dropbox和Google的高管以及來自web2初創公司的許多頂級工程師也加入了他們的行列,共同建立Origin Protocol。

Origin的主要投資者是世界上最古老的加密貨幣基金Pantera Capital。其他著名的投資者包括Foundation Capital、Blocktower、Blockchain.com、KBW Ventures、Spartan Capital、PreAngel Fund、Hashed、Kenetic Capital、FBG、QCP Capital和Smart Contract Japan。著名的天使投資人包括YouTube創始人Steve Chen,Reddit創始人Alexis Ohanian、Y Combinator合夥人Garry Tan和Akamai創始人Randall Kaplan。

Summary

Origin Protocol協議作為LSDFi賽道新的一員,在使用多種收益策略來增強收益,本來就”卷“的LSDFI賽道再添一員,xETH之間的流動性競爭也愈發激烈。但是如果我們仔細思考,在LSD War中,真正的贏家或許永遠不在戰場上。

免責聲明:本文僅供研究參考,不構成任何投資建議或推薦。本文介紹的項目機制僅代表作者個人觀點,與本文作者或本平台無任何利益相關。區塊鍊和數字貨幣投資存在極高的市場風險、政策風險、技術風險等多種不確定因素,二級市場代幣價格波動劇烈,投資者應謹慎決策,獨立承擔投資風險。本文作者或本平台對投資者因使用本文所提供的信息而造成的任何損失概不負責。