最近在推上和Space上和很多朋友討論了LSD槓桿挖礦的問題,主要的問題在於:

(1)槓桿Staking高收益的本質是什麼?風險點在哪裡?

(2)槓桿Staking的高收益是否可持續?

關於槓桿Staking的合成方式可以參考CapitalismLab的文章。文章提到的循環貸在defi summer早期借貸負利率和Bendao借貸負利率的時候也普遍存在,本質上通過不同標的的存借利差進行套利。與傳統金融中的國債逆回購非常相似(也是我更喜歡把LSD稱作“ETH國債化”的原因之一)

相關文章:《 為什麼說借貸協議才是LSD的最大隱藏贏家? 》

一種更簡單的實現方式是:

1)Alice現在有10個ETH,AAVE以3%的利率借給Alice90個ETH。

2)Alice拿著100個ETH質押到了Lido,獲得了100個stETH

3)Alice 的100個stETH成為AAVE的抵押物,AAVE上stETH的LTV為93%

4)加入當前stETH-ETH的匯率為0.98,那麼可藉貸價值=91.14ETH,借貸是安全的

5)Alice每年可以獲得100*4.9%=4.9ETH的staking收益,同時需要支付90*3%=2.7ETH的利息,淨收入2.1,折合年化11%。

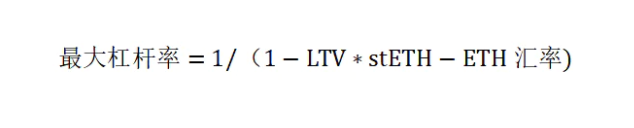

這種方式只是把繁瑣的循環貸過程封裝好,實際上第三方的收益聚合工具和AAVE都在這樣做。同時這種借貸方式的槓桿率也不是沒有上限的,我們可以得出最大槓桿率的公式。按照當前數據,最高槓桿率為13.6倍。

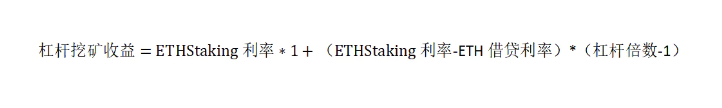

同時我們可以得出槓桿挖礦的收益公式:

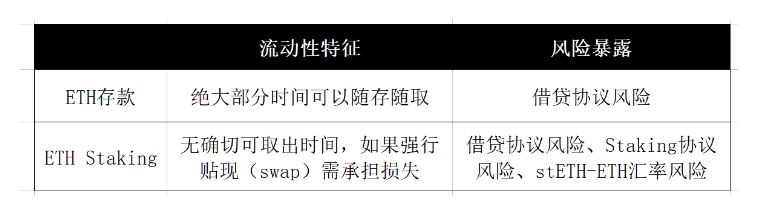

有了這兩個公式以後ETH 槓桿挖礦會變得非常易於理解。槓桿Staking的收益來源是Staking和ETH借貸的利差,而之所以存在利差,是因為兩種類型的標的具備不同的風險特徵和流動性特徵:

可以看出,Staking和借貸的利差本質上就是流動性溢價和風險暴露溢價,選擇Staking需要犧牲資產的流動性並且承擔更大的損失。而之所以現在通過槓桿實現高達10%-20%的收益,主要是因為ETH上海昇級的不確定性,不確定的時間越長,stETH的波動風險就越高。如下表所示,如果stETH的匯率保持在0.9以上,6倍以下的槓桿都是安全的,最高可以獲得13.2%的利率。

理解了收入的來源,收益的可持續性也變得很好理解了。當前之所以能夠存在這麼高的利率,主要是因為上海昇級的不確定性。 Staking具備明確的解質押預期時間,定價會更透明,風險管理更加可控,一個必然的結果是ETH的S質押量繼續上升,降低Staking收益,同時ETH的借貸需求上升,推高存款/借款利率。

所以ETH開放Staking贖回以後,一個高確定性的結果是利差縮小,最終形成平衡,槓桿Staking的收益回到一個合理區間。另一個高確定性的結果是藉貸成為Staking的加槓桿方式之一,LSD的借貸市場變得更加繁榮,就像CapitalismLab文章中指出的一樣,借貸成為LSD的隱藏贏家。

除了ETH以外,另外兩個引起我們注意的市場是Cosmos和Cardano,它們都擁有超過40%的質押率和數十億美元的質押資產。 Cardano上構建類似產品時非常困難的,一是技術層面的開發難度,而是Cardano只有進入等待期沒有解鎖等待期,潛在的利差空間非常小。

而Cosmos不一樣。 Cosmos提供了20%+的質押利率,遠遠高於ETH。同時,Cosmos生態普遍擁有14-21天的解鎖期,雖然不像ETH那麼長,但也提供了一定的空間。 Osmosis的質押產品也讓我們看到了用戶的流動性敏感程度。提供一個8%的活期借貸收益並以12%的利率把ATOM借給槓桿挖礦者,在產品上似乎是可行的。

當然,實際落地還涉及很多複雜的問題。不過一個比較確定的事情是:POS公鏈都需要LSD來提高資產效率和質押率(或者叫做公鏈代幣國債化),國債化又勢必帶來利差,利差又會為藉貸提供新的市場空間,這對借貸協議來說非常重要,因為這是為數不多存在剛性需求並且能夠帶來真正協議收入的業務。