撰文:Morty

在過去的一段時間中,Arbitrum 上發生了令人驚訝的DeFi 創新。促成這一狀態的主要原因之一在於去中心化衍生品交易所GMX 在Arbitrum 上的部署——得益於DeFi 的樂高屬性,其他DeFi 協議開始基於GMX 來構建產品。其中,最常見的設計便是基於GLP 建立的產品框架。

接下來,我們來詳細拆解一下這類產品。

首先,什麼是GLP?

在GMX 生態中,存在兩種代幣,一是治理和分紅代幣GMX,二是流動性代幣GLP。

GMX不是訂單簿模式。在GMX的市場中,一方是流動性提供者,一方是交易者。投資者可以通過購買GLP 來為GMX 上的交易者提供流動性,相應的,投資者可以獲得70%的GMX 交易手續費分成。流動性提供者和交易者之間是交易對手方,這也意味著,交易者盈利代表GLP 持有者虧損,交易者虧損代表GLP 持有者盈利。

GLP 由一攬子主流資產構成——50%穩定幣、28%ETH、20%WBTC和一些其他主流資產。流動性提供者通過鑄造或銷毀GLP進入或退出市場。

在大多數GLP 衍生產品的設計中,它們的主要目標便是降低投資者的風險,增加GLP 持有者的收益,從而增加資產的資本效率。

接下來,讓我們來看一下這些協議的策略:

1、Delta 中性策略

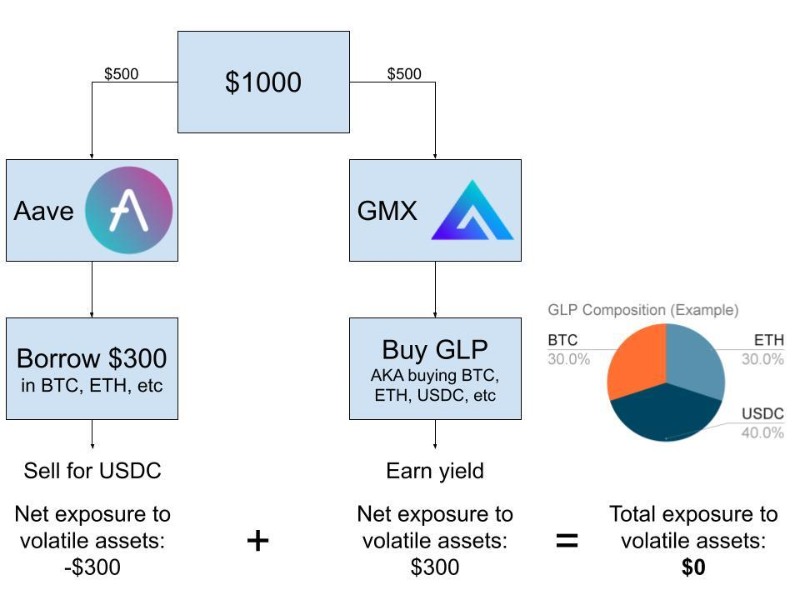

向投資者提供Delta 中性策略來獲取用戶是大部分GLP 衍生協議的主流做法。

根據維基百科的解釋,在金融領域,如果一個投資組合由相關的金融產品組成,而且其價值不受標的資產小幅價格變動的影響,這樣的投資組合具有Delta 中性的性質。在傳統金融中,旨在在橫向市場中賺錢的投資組合策略被稱為Delta 中性策略。

也就是說,Delta 中性交易旨在是建立一個不會對標的資產價格的微小變化做出反應的頭寸。因此, GLP Delta 中性策略的目標是在為GLP 持有者提供收益的同時,降低了其對價格的敏感性。

我們以Rage Trade 為例。

Rage Trade 為用戶提供了一個名為「Delta Neutral Vault」的金庫產品,分為Risk-On Vault(9%APY)和Risk-Off Vault(5%APY)。用戶可以通過存入USDC 來獲得獲益,目前金庫已經達到限額。

金庫是如何運作的?

Vault 的基礎工作就是以Delta 中性的方式為GMX 提供流動性,以賺取ETH 收益。但為了減少用戶的風險敞口,Rage Trade 推出了兩個產品以滿足不同風險偏好用戶的需求。通過Risk-On Vault 和Risk-Off Vault 中資金的相互搭配,Rage Trade 實現了不同風險下的收益實現。

第一階段: Rage Trade 將用戶的部分USDC 轉換為GLP,存入GMX 中獲得手續費收益分成。

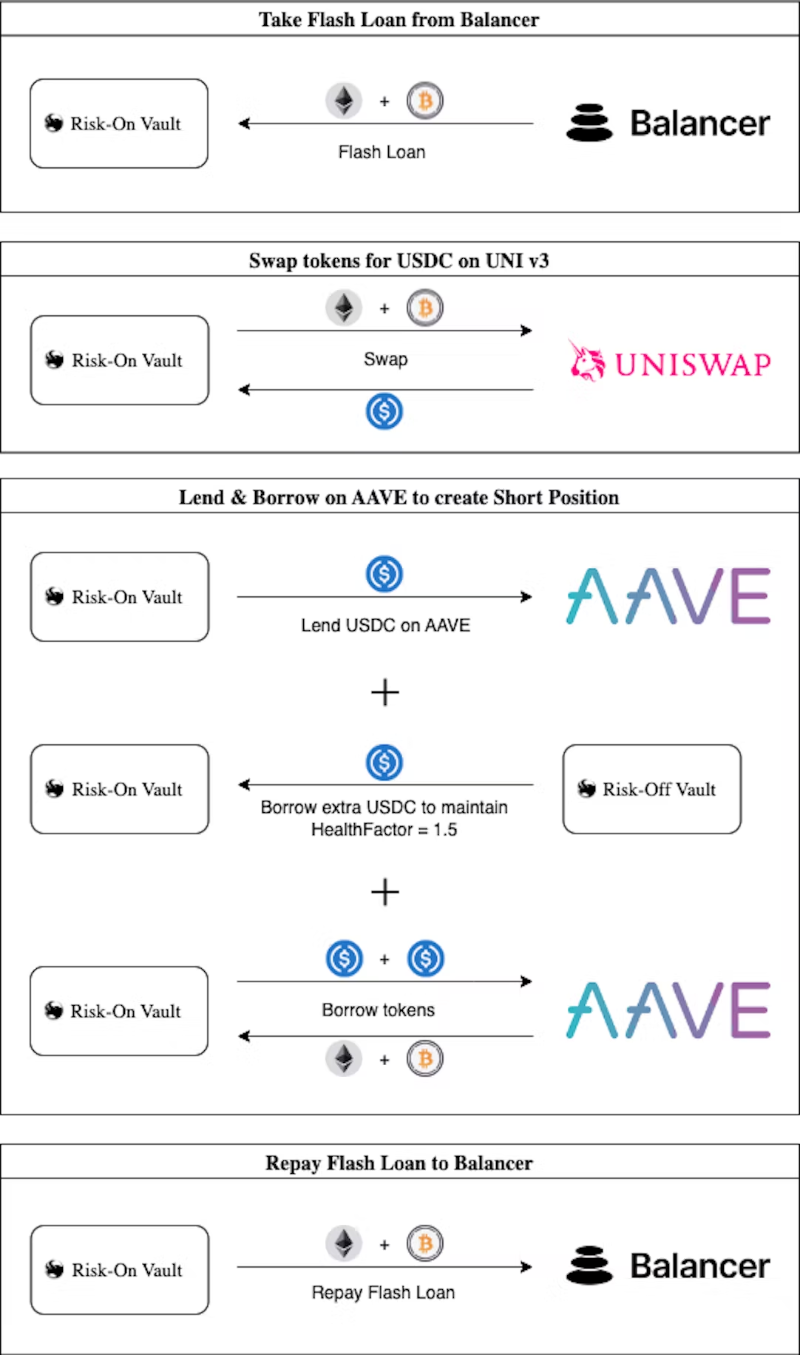

第二階段:根據GLP 中的ETH 和BTC 頭寸,在Balancer 上閃電貸借出ETH 和BTC,並在UniSwap 上賣出ETH 和BTC,獲得USDC。 Rage Trade 再將USDC 存入AAVE 中,借入ETH 和BTC,以償還Balancer 上的貸款。為了提高資本效率,Rage Trade 對Aave 的空頭頭寸保持1.5 倍的健康係數。

其中,Risk-On Vault 除了質押GLP 獲取GMX 手續費分紅外,借入了Risk-Off Vault 的USDC,以完成空投倉位的開設,來對沖ETH 和BTC 的價格波動。

而Risk-Off Vault 通過在Aave 上借出USDC 賺取利息,同時還根據借給Risk-On Vault 的USDC 數量從GLP 獲得一小部分ETH 獎勵。

每12 小時,Risk-On Vault 將根據權重和價格的變化更新其對沖頭寸,並自動將GMX 的ETH 收益複合到GLP 中。

第三階段:根據Risk-Off Vault 的利用率,自上次重新平衡以來從GMX 產生的ETH 獎勵在Risk-On 和Risk-Off Vault 之間分配。

Risk-Off Vault 的ETH 獎勵份額將自動被轉換成USDC 並抵押在Aave 上,以獲得更多的利息。

Rage Trade 的產品設計追求Delta 中性的投資策略,並通過Risk-On 和Risk-Off 的形式為不同風險偏好的用戶提供不同的收益策略。

相較其他Delta 中性金庫,Rage Trade 的產品設計和波動策略更加複雜,它細化了前人的流程:比如DeCommas 只是將一半USDC 購買GLP,一半存入AAVE 賺取利息,以降低風險敞口。而這種設計也正是Rage Trade 的主要優勢。

DeCommas Delta 金庫運行方式

2、GLP 抵押借貸和鑄造穩定幣

由於GLP 由一攬子主流資產組成,且其中50%是USDC,因此它的波動率較小,非常適合作為藉貸抵押品運作。

我們以Vesta Finance 為例。

用戶可以將GLP 存入Vesta Finance,Vesta 會將GLP 直接質押在GMX 中。因此,用戶將獲得借貸利息收益和GLP 分紅收益(Vesta 抽成20%)。而存入GLP 的用戶可以鑄造穩定幣VST,VST 又可以被用於清算質押和流動性挖礦。這在很大程度上提升了GLP 持有者的資本效率。同時,協議期望積累esGMX,以增加質押用戶的收益。

目前,Vesta Finance 的TVL(總鎖定價值)為2200 萬,VST 鑄造數量為875 萬。

3、GLP 流動性憑證

另一種提升資本效率的方式是鑄造流動性憑證,就像Lido 為ETH 質押者提供stETH 憑證那樣。

GMD Protocol 就是一個很好的例子。

它採用的是偽Delta 中性策略,為投資者提供了一個名為「Delta-Neutral Vaults」的金庫產品。

投資者可以將USDC、ETH 和BTC 質押到GMD Protocol 的單幣金庫中。 GMD Protocol 會將用戶的投入進行複合投資。而用戶將收到gmdUSDC、gmdETH 和gmdBTC 作為資產憑證,GMD Protocol 將鼓勵用戶通過這些代幣來獲得額外收益。當用戶選擇退出時,可以通過其gmdToken 來兌換USDC、ETH、BTC 和額外收益。

GMX 是否有競爭對手?

答案是有的。

Vela Finance 是一個永續槓桿交易所,它推出了其流動性供給產品VLP。與GMX 相比,VLP 中的資產類別只有USDC。用戶只需要抵押USDC,即可獲得VLP。由於沒有波動資產,VLP 持有者只有在交易者獲利時才會虧損。而VLP 持有者的收益來源於交易者的虧損和60%交易手續費。

由於本身帶有Delta 中性的屬性,VLP 持有者並不需要其他協議提供Delta 中性策略。前文中「2」、「3」部分可能會是基於VLP 進行創新的部分。

Vela Finance 如何與GMX 競爭呢?

它提供了更高的流動性注入獎勵,用原生Token 來獎勵VLP 供給者。活動將於3 月14 日開始。目前價值250 萬美元的VLP 金庫已經被填充。

不過,相較已經建立頭部優勢和護城河的GMX 而言,剛剛開始的Vela Finance 還有著很大的差距。短時間內,尤其是在GLP 衍生品協議已經趨於成熟的階段,VLP 無法對GLP 產生威脅。而真正能夠對GMX 市場份額產生威脅的Gains Network 採用的是DAI 金庫。

由於DAI 金庫合成資產的特性,Gains Network 為用戶提供了更多的交易對(加密貨幣、外彙和股票)、更高的槓桿和高資本效率下的複雜風控機制。得益於此,Gains Network 將有能力與採用全額資產保障的GMX 進行競爭——如今它已經部署在Arbitrum 上。

DAI 金庫與GLP 原理相同,但不具備GLP 的高擴展性。不過,在去年12 月8 日,Gains Network 宣布了新的金庫策略:用戶在將資產存入金庫後,將會收到gToken。如果我們將DAI 存入金庫,便會收到gDAI 憑證。 gToken 的贖回價格會受到累計費用和未平倉交易PnL 測量數據的影響。原理類似於VLP,但比VLP 更複雜。後續,Gains Network 還將設置流動性鎖倉激勵。

由於gToken 模式更為複雜且具備Delta 中性,增加了基於此構建產品的難度,大概率很難在開發者中形成風潮。

最後

GMX 和GLP 衍生品協議是一場雙贏的合作,GMX 為投資者提供了具有低波動性質的LP 代幣,GLP 衍生品協議為GLP 持有者提供了更具資本效率且更高對沖收益的策略。 GMX 推出的GLP 不僅供養了GLP 衍生品協議,GLP 衍生品協議也將推動GLP 繼續擴大份額,為GMX 建立強大的流動性護城河。而現貨/期貨槓桿交易賽道的挑戰者們只能像Vela Finance 那樣通過更高的激勵來吸引流動性提供者。或許只有該賽道出現創新者,才能在未來有機會真正威脅到GMX 龍頭的地位。