編譯:Kyle

2014 年的Mt. Gox 黑客事件是大多數人準備退出比特幣的時候,也是我開始區塊鏈之旅的時候。隨著比特幣從1100 美元跌至不到200 美元,我卻目睹了行業邁向更大程度的去中心化。它不再是完全只有Mt Gox 這樣的中心化設施,在Mt.Gox 中,資金安全和訂單匹配完全依賴於運行交易所的人。我見證了整個行業從用戶到投資者再到開發者的決心,更多地遵守區塊鏈技術的基本原則;即透明性、免信任性和可驗證性。

“我們的錢去哪兒了?”——這個我們曾經向Mt.gox 發出的問題現在又轉向了FTX/3 AC。

在接下來的8 年裡,許多安全和非託管的交易解決方案如雨後春筍般湧現;從原子互換到專注於DEX(例如BitShares)的Layer-1,從EVM 鏈上的智能合約DEX(例如我在2017 年共同創立的Kyber、Bancor、Uniswap)到鏈上- 鏈下混合DEX(0 x、Airswap、dydx)。就在感覺我們正在走上建立後Mt Gox 理想並實現我們為加密貨幣擴展安全透明交易模型的願景時,FTX 的暴雷讓我既震驚又失望,而這一切都發生在短短的幾天的時間裡。

我們現在的處境

FTX 的崩潰令人震驚,不僅因為對用戶造成的損失規模(可能損失超過80 億美元),還因為FTX 一直被認為是業內最安全、最合規的CEX 之一。我和我的同事留下了一大堆問題。我們可以做些什麼來更早地發現這種欺詐行為?我們錯過了什麼警告信號?為什麼在Mt Gox 之後對去中心化有著強烈的決心,卻又怎麼發生這種事情的呢?而且,最重要的是,我們未來將走向何處?

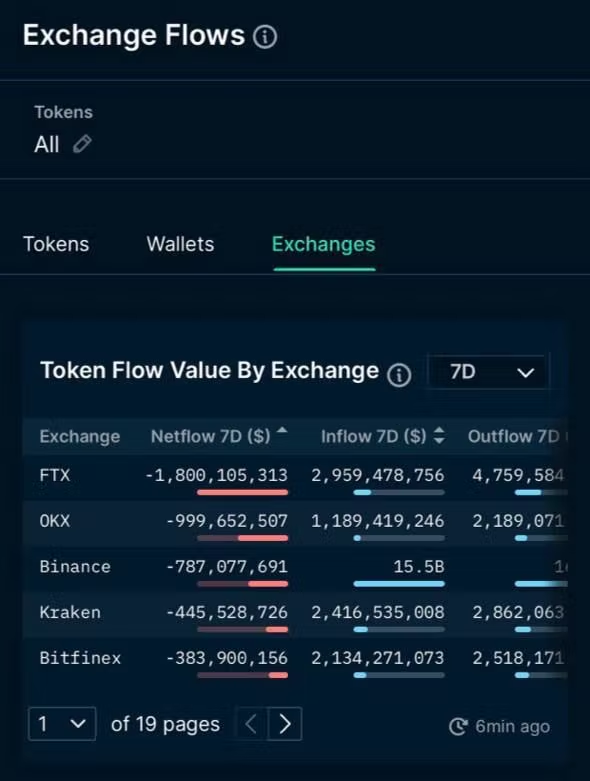

Nansen - 11 月13 日09:45 GMT

要開始回答這些問題,我們認為首先批判性地審視該領域的其他中心化參與者以及他們是否提供我們急需的安全性和可靠性是很重要的。

此類分析最明顯的候選對像是其他CEX,例如Binance 和Coinbase。直至今日,CEX 一直都是採用託管模式,將用戶的資產保存在他們的中心化錢包中。用戶資金的維護和保護方式(例如通過儲備證明)或交易所如何使用它們(例如FTX 向Alameda 提供客戶資產)一直不透明。這是最好的設置嗎? FTX 暴雷之後,行業已經提出了諸如非託管CEX、僅限法幣的開/關CEX 和鏈上資產證明解決方案等想法。鑑於當前熊市中幾個中心化參與者的倒閉,解決行業中的這一薄弱環節將成為我們復甦的重要組成部分。

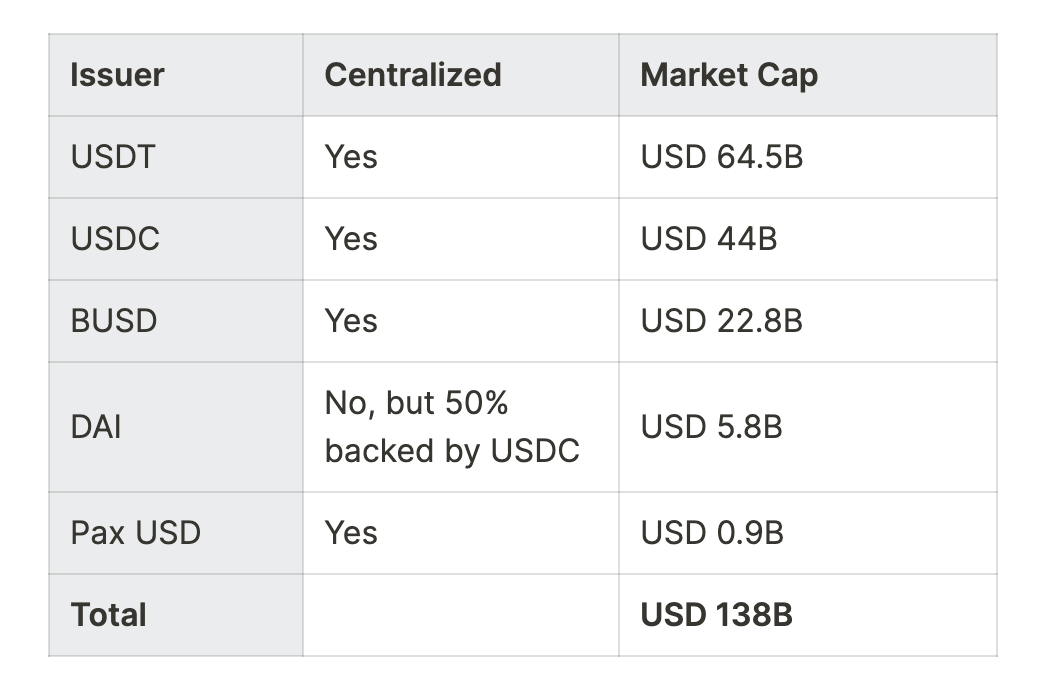

該領域的另一個風險因素是中心化穩定幣。下表1 概述了排名前5 的穩定幣發行人,總市值為1380 億美元。其中只有4% 的穩定幣供應由DAI 管理;然而,DAI 這個去中心化的發行人的超過50% 供應目前由USDC 支撐。這凸顯瞭如果任何一個聯絡點出現故障、被過度監管或價格脫錨,就會有傳染的風險。

表1:穩定幣市值概覽(來源:Coinmarketcap)

除了中心化風險,我們還處於加密採用率普遍下降的時期。 NFT 交易量較峰值下降了99%。 DeFi 收益率早先促使用戶遠離CeFi 及其低利率,但現在不再那麼有吸引力;如今美國國債的收益率都已經4.15% 至4.65%。新產品創新已經放緩,幾個模仿項目擠滿了空間,但對行業沒有有意義的貢獻。最後,雖然我們已經看到大量新的L1 和L2 項目,但尚不清楚它們為用戶提供了哪些邊際改進。在過去一年中具有最佳創新的L1 為用戶節省了成本並提高了安全性,但只有當用戶有實際好的和有意義的用例來保持區塊鏈繁忙時,它們才有意義。

我們為什麼會陷入這個處境?

在倒閉後的一次採訪中,SBF 談到他在FTX 所做的很多工作都是關於向外界展示關於某些價值觀的形象(對監管開放、利他主義、風險管理);而另一套價值觀(壯大、獲得積極的公眾輿論、金錢)指導著他在FTX 和Alameda 的日常決策。

是什麼讓像SBF、Do Kwon 和Su Zhu 這樣的人在這個行業中如此輝煌?是什麼將我們拉入他們的軌道,讓脫離了我們Mt Gox 事件發生8 年之後專注於的價值觀?

雖然不可否認這些創始人對加密空間造成了重大損害,但我們必須反思這些問題以避免未來發生類似事件。

我還看到加密空間發展太快,沒有足夠的時間進行批判性審查或自我監管框架。令人難以置信的價格上漲導致加密項目和用戶在很短的時間內出現爆炸式增長;以及短期的、不切實際的成功願景(“飛上月球”)。在如此誘人的價格走勢之後,我們可以假設大多數人並沒有跳入該技術或堅持區塊鏈的原則;而是為了賺快錢。不幸的是,大多數被認為是更老練的投資者的加密貨幣風險投資公司也在急於部署資金為新公司提供資金。與TradFi 不同,加密領域的盡職調查流程和最佳實踐不足;這導致熱錢在隨機項目中進進出出。

最後,承認一個痛苦的現實,Web3 對於大多數人來說仍然難以使用和理解。去中心化解決方案仍需要高技術背景,以開發人員為中心的UI/UX;這一直是大規模採用的主要障礙。雖然過去DeFi 的高收益或Play-to-Earn 激勵措施促使用戶進行自我教育,但現在情況已不同了。這裡需要更多的投資,尤其是在以下領域:(ii) DeFi 應用程序和錢包接口;(iii) 與已知的支付UI 集成(例如在Web2 結賬流程中)。

我們應該從這裡往何處去?

在Mt. Gox 之後我們得到了一些慘痛的教訓,而FTX 讓我們又回到了同一個起點。在許多方面,我們建立去中心化金融軌道的願景已經倒退了幾年。已經開始進入該領域的散戶和機構投資者可能需要很長時間才能擺脫這場危機並重拾信心以重返該領域。

我們現在的重點應該是構建一個優於CeFi 的技術平台和用戶體驗。在過去的2-3 年中,在構建Web3 時,有一種趨勢是將有關Web2 的所有內容都拋到腦後;我相信我們可以從Web2 中吸取教訓,例如客戶痴迷、產品管理、數據驅動的決策制定,以及在資助新項目之前對新項目進行無情的盡職調查。最後一點是風投和早期投資者(包括我們在Kyber Ventures 的投資者)最好遵循的。 Web2 在過去幾十年取得巨大成功是有原因的,這些經驗教訓可以為我們未來的發展奠定基礎。 Alex Svanevik 在下面的推文中恰當地總結了這些要點。

此外,FTX、3 AC 和Celsius 等慘敗凸顯了“信任但要驗證”的重要性。如果CEX 無法發布其儲備證明、責任證明並提供實時償付能力更新,那我們就需要拿走自己的資金。 Vitalk Buterin 進一步闡述了這個主題,他提出了Merkle 樹、Plasma 和validiums 等想法,以提供償付能力證明和與CEX 資產分開的專用客戶資產。幣安已經承諾支持實施Buterin 的儲備證明方法,幣安首席執行官評論說:“這個行業不能簡單地說,相信我,兄弟。”

行業標準已經不可逆轉地提高,用戶將受到更好的保護。中心化項目需要付出10 倍的努力才能建立用戶和投資者的信心,而這種額外成本可能會導致團隊選擇去中心化作為默認的啟動模式,而不是為未來最終如何去中心化製定令人信服的十年計劃。

對於投資者而言,打開引擎蓋並理解代幣經濟學、去中心化治理模型、管理密鑰管理以及確定產品市場契合度等概念將是必要的,而不是可有可無的。畢竟,看到FTX 憑空印製他們的代幣,供應大量出售給內部人士和零售業者,這對許多精明的觀察者來說可能是一面橙色旗幟。

最後,我們需要一種方法來支持該領域的無名英雄和認真的團隊,他們正在為實際創新做出貢獻,而不是龐氏經濟學或陰暗的代幣交易。加密貨幣需要更多的公共產品融資,例如Gitcoin,它允許公益項目尋求支持和支持。

圖片來源:由無界版圖AI 生成

一切都將過去

最後,儘管行業增長和合法性因最近發生的所有事件而倒退了幾年;我環顧四周,尋找仍然激勵我和我周圍的人繼續在廢墟中建設的東西。這裡的答案與Mt. Gox 崩潰時的答案相同:我們仍處於使加密貨幣成為主流的早期階段。鑑於與Web2 相比採用率較低,增長和創新的巨大機會仍然存在。對於具有長遠眼光的嚴肅建設者來說,現在正是脫穎而出、遠離市場噪音、讓自己脫穎而出的最佳時機。加密貨幣和區塊鏈仍然是我們目前唯一的機會來徹底改變我們的金融技術堆棧。十年後,我們將回顧所有這些事件,並意識到它們都是為了美好的事業而發生的。這是一個偉大的警鐘,提醒我們以更好的基礎和正確的期望重建我們的行業。去中心化基礎設施和協議以及改進Web3 UX 的案例比以往任何時候都更強大。