含著金湯匙出生的Fei Protocol正經歷著關乎存亡的至暗時刻。是否要關閉Tribe DAO,如何對造黑客攻擊受損的用戶做賠償,被攻擊後已4個月,懸而未決的處理結果讓Fei Protocol被拖至信任的萬丈深淵。雖然一切尚未塵埃落定,PANews希望通過回顧Fei Protocol的事情經過,給加密世界一點反思。

2021年1月,“地下美聯儲”Basis Cash(BAC/BAS/BAB)正處於巔峰時刻,算法穩定幣項目Fei Protocol悄然公開了自己的資料,協議控制價值(PCV)的概念讓人耳目一新。將Fei Protocol推向高潮的是3月份的一則融資消息,Fei Protocol從a16z、Framework Ventures、Coinbase Ventures等處籌集了1900萬美元的資金。

Fei Protocol的發展史

在知名機構的背書下,Fei Protocol也通過Genesis階段成功地實現了冷啟動,在最初的Genesis階段,會有10%總量的治理代幣TRIBE直接分配給穩定幣FEI的鑄幣者。 Fei Protocol在Genesis階段籌集到了63.9萬ETH,鑄造了約13億FEI。畢竟,誰又能拒絕這種“白嫖”呢。最大的去中心化穩定幣DAI,當時的流通量也只有31.7億,可以說Fei Protocol是含著“金鑰匙”出生的。

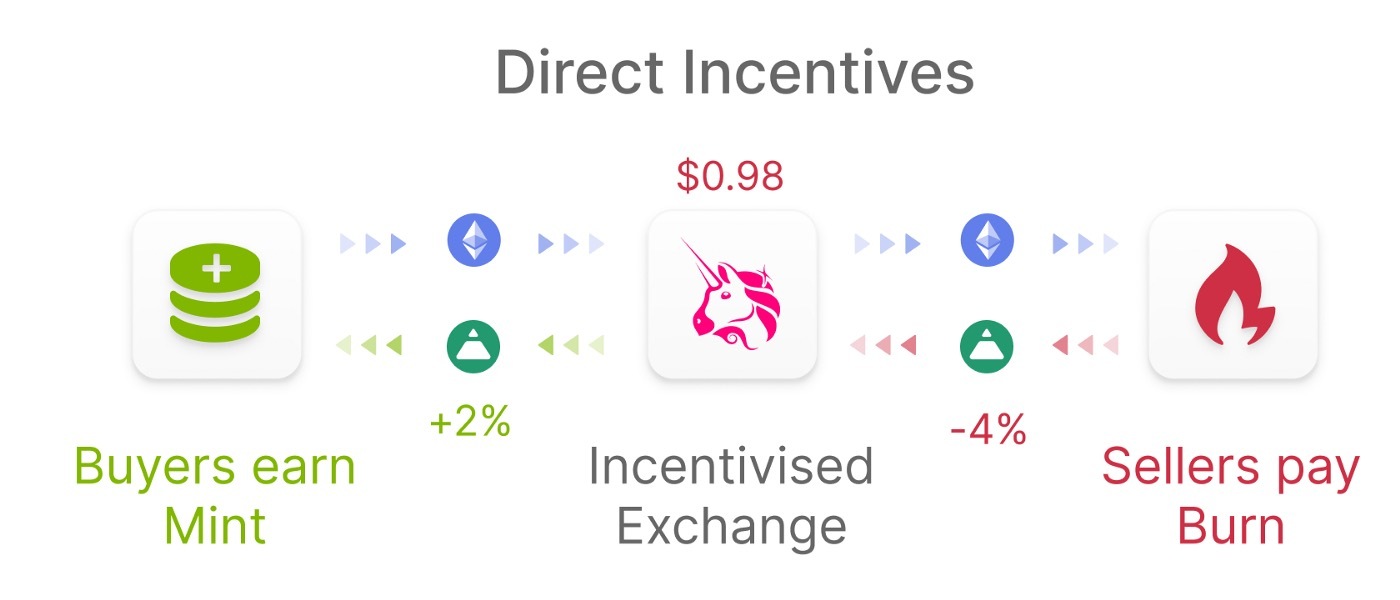

由於大量鑄造的FEI都只是為了“白嫖”治理代幣TRIBE,在上線之後,用戶開始爭相拋售FEI。而當時FEI還是一種真正的算法穩定幣,當FEI的價格低於1美元時,賣出FEI需要額外燃燒掉一部分FEI,而買入者會受到獎勵。 Genesis的激勵和獎懲機制導致Fei Protocol上線即巔峰,隨後則陷入“水牢”。禍不單行,之後Fei Protocol又因為存在漏洞而關閉了燃燒機制和獎勵機制,讓FEI的價格徹底沒了回到1美元的動力。

好在ETH從鑄幣時的2000美元逐漸漲至4000美元,項目方終於修復了漏洞,並允許用戶直接以FEI從協議中贖回一定價值的ETH。最終FEI的價格回到1美元,大量用戶將FEI贖回為等值的ETH。 Fei Protocol等於是在2000美元處從用戶手裡收購ETH(Genesis鑄幣階段),又在4000美元處將ETH賣給用戶(大量用戶在此將FEI贖回為ETH)。用戶得以逃脫“水牢”,Fei Protocol也藉此積累了額外的ETH。

此後,Fei Protocol最初設計中的燃燒和獎勵機制並沒有再出現過。若僅此而已,用戶能夠以ETH鑄造FEI,又能將FEI贖回為1美元的ETH。在遭遇極端行情的情況下,Fei Protocol的國庫資金可能不足以讓FEI全部贖回為DAI。為了規避市場波動的風險,Fei Protocol逐步將持有的ETH換成穩定幣,並將FEI和DAI綁定,只允許以DAI鑄造FEI,也只能將FEI贖回為DAI,類似於MakerDAO中DAI與USDC的錨定穩定模塊。至此,FEI的價格得以成為真正的穩定幣,資不抵債的可能性非常低。

在價格穩定的情況下,Fei Protocol和Ondo Finance合作推出了流動性即服務(Liquidity-as-a-Service,LaaS),幫助其它項目增強DEX中的流動性。

截至今年5月底,有超過1億的FEI在DEX中提供流動性,發揮PCV的價值,藉此賺取手續費。

合併與被盜

去年12月份,Fei Protocol和DeFi協議Rari Capital完成合併,任何人都可以Rari Capital的Fuse在上面建立借貸池,不同的借貸池之間彼此隔離。 Rari Capital作為一個借貸協議,其中的存款曾超過10億美元,而FEI作為穩定幣也在Rari中大量使用,當時兩者的合併無疑是個強強聯手,有利於擴展雙方的市場。此後,Rari的RGT代幣也轉換為TRIBE代幣,直接由Tribe DAO管理,但這也為後續的風險和社區的意見相左埋下伏筆。

據PANews梳理,Rari Capital出現多次黑客攻擊事件,分別如下:

2021年5月8日,Rari Capital與Alpha Finance關聯的ETH資金池遭到攻擊,損失約1500萬美元。

2021年11月3日,Rari Capital上的23號借貸池Vesper Lend beta遭受攻擊,損失約300萬美元;隨後在12月31日,23號借貸池Vesper Lend beta再次遭到攻擊,損失大約100萬美元;

2022年1月15日,Rari Capital 上的90 號池即Float Protocol 池遭受預言機操縱攻擊,大約100萬美元的資金被盜取,最終黑客歸還了25萬美元的被盜資金;

今年4月的攻擊成為壓倒Rari的最後一根稻草。 4月30日,Rari的Fuse池遭到黑客攻擊,損失因可重入攻擊,約8000萬美元的資金。

5月13日,snapshot上發起了一項賠付Fuse被盜資金的FIP 106提案,投票得到了通過。雖然snapshot的投票並沒有約束力,還需要進行鏈上投票,並生成可以執行的代碼。但是在接下來的一個月時間裡,團隊並沒有作為,而恰好在此期間,市場迎來暴跌。使用Fei Protocol的PCV資金償還Fuse被盜損失的意願下降。

6月18日,“償還Fuse壞賬”的鏈上投票發起,但最終沒有通過。 TRIBE的相關方並不願意自己的利益受損,若不完全賠付,那麼清算後的剩餘資金將屬於TRIBE的持有者。

而就在Rari Capital遭遇這一系列風波時,主要的聯合創始人卻早已丟下這一“爛攤子”走人了,聯合創始人Jai Bhavnani在4月份被盜事件後離開,並稱正在專注於新事物,開始了新的創業之旅。畢竟對於這個在19歲時創辦Rari Capital的年輕創業者而言,這可能只是他從13歲開始連續創業中的插曲,而留給Tribe DAO的大坑,卻讓這一部落瀕臨解體。

賠付爭議

按照現在討論的賠付標準,穩定幣FEI可以贖回為1美元的資產,損失低於50萬美元中小投資者可能會得到完全賠付,但仍有20多名用戶的損失不能被完全覆蓋,損失越多的賠付比例越低,PCV的剩餘資金分配給TRIBE代幣的持有者。

但是遭受損失最大的恰好是Frax Finance和Olympus DAO這兩個擁有強大社區的DeFi項目,兩者分別在此次攻擊中損失約1300萬美元和900萬美元。在項目方不願意完全賠付的情況下,圍繞“是不是應該用PCV資金償還用戶的損失?”、“股權優先還是債權優先?”“DeFi中丟失的資金是否屬於項目的債務?”等討論不絕於耳。

目前Fei Labs提出的TIP-121提案包括以下四點:將FEI贖回為1 DAI;賠償大多數Fuse黑客的受害者;TRIBE持有者按比例贖回DAO控制的剩餘資產;移除所有治理權限。這也意味著Fei Protocol將就此結束,但圍繞如何賠付並沒有達成一致,如何清退Treasury中的資產尚未確定,鏈上投票也尚未開始。

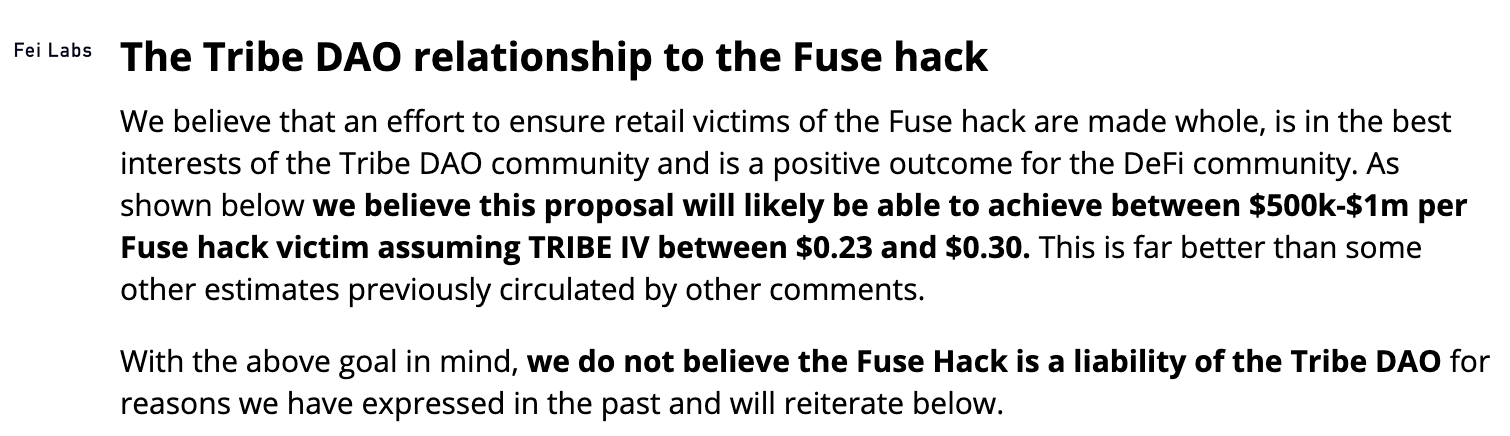

首先,Fei Labs團隊認為Tribe DAO不應該對Fuse中遭受的損失負責,團隊認為Fuse並不是Tribe DAO部署的,Tribe DAO也不是Fuse或用戶的保險人,Tribe DAO從未控製過Fuse,沒有收取任何Fuse的收入,Tribe DAO同樣是Fuse攻擊的受害者。此舉將責任完全推給了Fuse,Fei Labs稱,為了保證零售用戶,應該從RGT與TRIBE的錨定交換器中分配(5700萬)TRIBE代幣以償還受害者,這也是當前討論中的賠付資金來源。

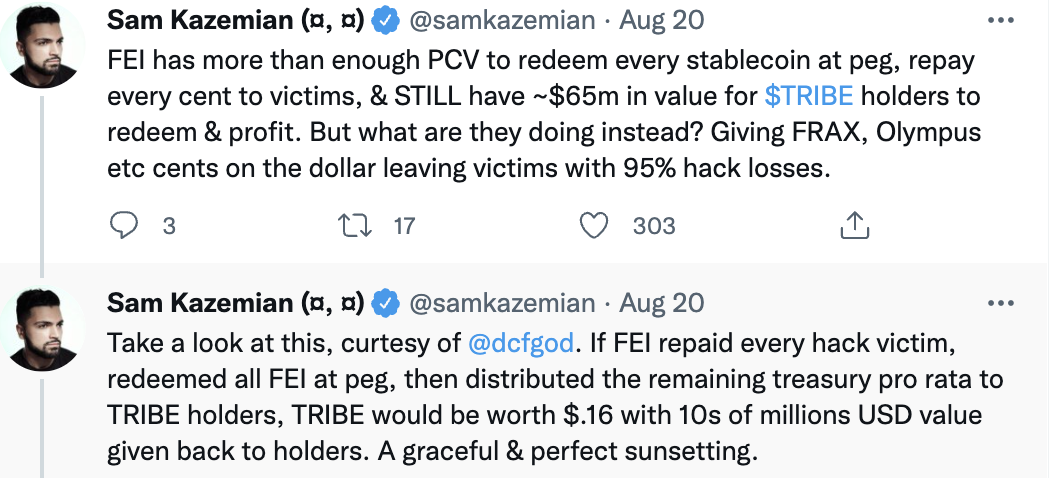

Frax創始人Sam Kazemian則是當前方案的主要反對者。 Kazemian首先質疑5月份的snapshot投票沒有得到有效執行,隨後市場遭遇暴跌。 Kazemian的主要觀點在於,即使賠付了所有人的損失,Fei Protocol仍然剩餘有數千萬資金可以分配給TRIBE的持有者。按照現行標準,Frax的損失僅賠付2%,Olympus DAO的損失賠付3%,Balancer的損失賠付19%,Vesper的損失賠付27%。

Olympus DAO的shadow也質疑了Fei Protocol投票的公允性,snapshot上Fei Protocol的FIP 107提案曾投票贊成收購部分OHM,但是沒有得到執行。 Fei Labs的決定是為了TRIBE的持有者(團隊和VC)的利益最大化,而犧牲Fuse的存款人。此外,在提案發布之前,TRIBE曾發生過大量購買,這可能是內幕交易。

落幕

時隔一年半,Fei Protocol伴隨著Tribe DAO即將迎來落幕。雖然TIP-121還未在鏈上投票,但Fei Protocol的解散幾乎已經註定,分配給團隊的未解鎖代幣已在TIP-120中轉移給DAO,Fei Labs也表示將在完成TIP-121提案後停止參與Tribe DAO,目前存在爭議的是是否對黑客攻擊進行全部賠付,然後是怎麼處理Treasury中的資產。

截至8月22日,Fei Protocol的PCV還有2.17億美元的資金,屬於用戶的FEI約為1.05億,確實足夠償還所有用戶的損失。但Fei Labs想要獲得更多的利益,Uniswap社區成員Buckerino指出,黑客受害者並非債權人,但若按照Fei Labs的方案執行,核心開發者可能面臨訴訟,他們對利益相關者(投資者和客戶)負有信託責任。在有足夠資金賠付的情況下拒絕賠付,團隊很可能因“不當得利”而被訴訟。

Tribe DAO的解散可能成為加密社區目前歷史上最大的DAO的解體。同時,也給我們一些警示:首先,DeFi並不像我們認為的那樣有保障,幾次大規模的安全事故,如Poly Network的黑客最終歸還了資金,Wormhole和Ronin分別由項目方出資進行了賠付,鼓舞了人心。但是DeFi中的被盜資金可能很難被認定為項目的債務,因此在Tribe DAO中有足夠資金的情況下,Fei Labs也尋找各種理由拒不賠付。

這也說明,DeFi的高透明度之下,團隊的私信很容易被抓住,經歷黑天鵝時間一旦不積極處理錯過最佳的處理時間後,就會失去社區的信心和信任。 Tribe DAO的投票結果也暴露出DAO治理的問題,持有治理代幣的用戶可能因為自己的利益而損害協議使用者的利益,且投票結果僅有少數利益相關方控制。