流動性是任何發達金融市場的首要目標之一。問題本質上是,“我想讓X交易盡可能便宜,我需要有人在另一邊。”這不僅適用於交換代幣,也適用於借貸、衍生品和結構性產品。

對於年輕的DeFi項目,流動性尤其重要。隨著他們的成長,他們希望新的用戶和質押者通過市場進入。

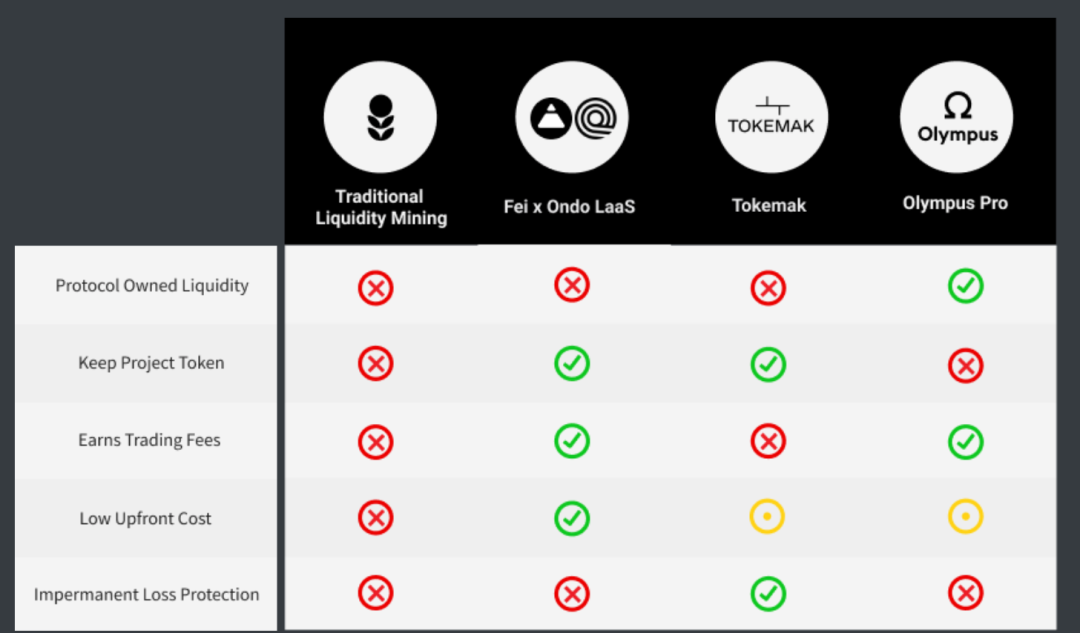

本文展示了DeFi過去是如何解決這個流動性問題的,以及Fei、Ondo Finance、OlympusDAO和Tokemak等項目是如何在DeFi的下一波中解決這個問題的。

流動性挖礦與“蝗蟲”資本

當Compound開始向其貸款市場的供應商和借款人發行COMP代幣時,是DeFi的一大催化劑。這是第一次“流動性挖礦”——用項目所有權換取臨時流動性。

問題在於,流動性挖礦既昂貴又費錢。

從消費者的角度看,在流動性挖礦回報中,“yield farming”是將資本轉移到回報最高的地方的最優策略。這就造成了一種趨勢,即一旦回報枯竭,資本就會離開,此外,一旦獲得項目代幣,就會持續被扔到市場上,還會產生緩慢的流血效應。正如我們所知,競爭對消費者來說是好事,而對企業(協議)來說則很難。它還鼓勵創新,我們將在本文後面看到這一點。

即使有這麼高的成本,引導用戶基礎也從來沒有這麼容易過。簡單地啟動一個代幣並贈送它的10-50%,就會突然擁有數千萬或數億的TVL。 2020年DeFi的夏季是這一浪潮的高潮,池2挖礦等創新導致了新項目的大爆發。

這些數字是不可持續的。項目和投資者都越來越意識到流動性挖礦對項目長期發展的危害,並正在尋找解決方案。

流動性的新方法

解決這些“蝗蟲”資本問題是下一波DeFi增長的一部分,最近被稱為DeFi 2.0。這些新的協議將出現在DeFi棧的更高層。他們可以利用基礎層DeFi協議的規模和網絡效應來解決流動性問題,獲得更大的市場效率。

項目不必為“蝗蟲”流動性支付高價,它們可以選擇以下兩種方式:

直接購買他們的流動性從能夠提供最便宜、最優質流動性的協議中租用

前一種方法我們稱之為協議擁有的流動性(或類似的,協議控制的價值或協議控制的資產)。例如,Fei Protocol、OlympusDAO和Frax Finance都是由PCV驅動的,因此它們的代幣每單位TVL都具有極高的流動性。

租用流動性的後一種方法,我們將稱之為流動性即服務(LaaS)。當專門提供此服務的協議(如Fei和Tokemak)提供LaaS時,LaaS可以非常高效。

注意:解決“蝗蟲”資金問題的方法有很多,包括期權和鎖倉。這篇文章只關注流行項目的幾種方法

通過OlympusPro擁有協議流動性

OlympusPro為項目提供了一個機會,通過利用OlympusDAO債券機制使其協議擁有流動性。項目可以以折扣價將其代幣兌換為任何類型的LP代幣或基礎相關資產。與傳統的流動性挖礦項目相比,這是一個巨大的改進,在傳統項目中,項目不能保持任何“蝗蟲”的流動性。

OlympusPro債券中的基礎代幣不需要與OHM代幣有任何關係,但項目可以與OHM或sOHM配對,以獲得與OlympusDAO生態系統的接觸。

OlympusPro顛覆了流動性挖礦的獎勵成本,並將協議負擔轉移到更可持續的協議擁有流動性。在這裡,協議可以使用原生代幣永久獲得流動性,而無需擔心損失。傳統上,流動性挖礦代表著同樣高的前期成本,而沒有回報。

想要流動性但不需要完全擁有它的項目可以探索其他方式來租用它,而不是像Tokemak和Fei這樣的傳統流動性挖礦項目。

Tokemak可持續的流動性

Tokemak提出了一種將流動性作為服務的方法。 Tokemak允許項目向反應器提供單個代幣,然後在流動性池中與基礎資產配對,如ETH、USDC或(可能在未來)FEI。 TOKE的持有者將這些流動性導向最需要它的場所,並彌補項目產生的任何無常損失。

這種無常損失保險對存款人很有好處。 Tokemak通過交易費用為自己積累資產。這最終會增強其提供可持續流動性的能力。最初,TOKE是作為對用戶的獎勵而發行的,並且TOKE持有者最終擁有對Tokemak協議控制資產(PCA)的所有權。

TOKE代幣經濟學鼓勵長期以價值為導向的網絡參與。通過獲得TOKE 的份額,項目可以將其流動性導向任何它們需要的場所。這是一種前期投資,但比傳統的流動性挖礦要好得多。

尋求長期可持續流動性的項目,最好能收購TOKE 份額並為Tokemak 反應堆埋下種子。他們可以使用TOKE在他們選擇的任何受支持的流動性市場中配對他們的項目代幣,而不會有無常損失的風險。

通過Fei和Ondo,流動性即服務(LaaS)

Fei協議支持FEI,一個完全去中心化和可擴展的穩定幣,由鏈上儲備支持。 Fei 可以使用其PCV 來支持以FEI 作為基礎對計價的流動性供應。

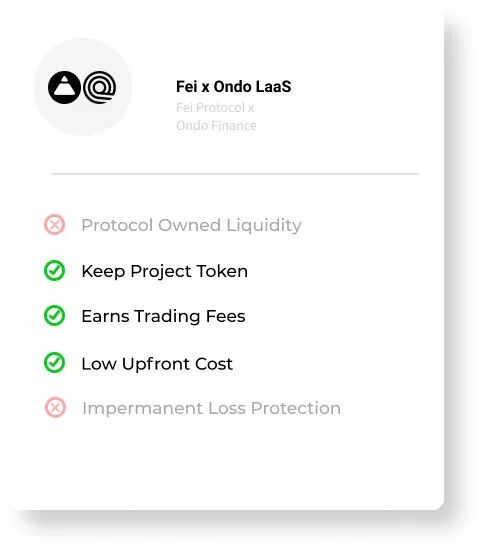

Fei Protocol正與Ondo Finance合作,提供具有成本效益和靈活期限的流動性服務。本質上,項目可以將其項目代幣存入一個期限靈活的Ondo流動性庫,而Fei協議將將其存款與等量的新鑄造FEI匹配,形成流動性對。代幣在AMM中配對,如Uniswap或SushiSwap。

Fei Protocol基本上使項目提供的流動性翻倍,並消除所有前期資本成本。在金庫窗口的最後,金庫將FEI返還給FEI Protocol,再加上一小筆固定費用,並將所有剩餘代幣返還給項目。

Ondo Vault在幕後負責所有的會計工作,項目剩下的是所有的交易費用和所有無常損失。

Fei 流動性即服務(LaaS) 是為項目獲得以美元計價的流動性的一種快速、廉價的方法。

總結

項目現在可以選擇通過OlympusPro投資協議擁有的流動性,通過Tokemak投資與長期價值掛鉤的流動性,或通過Fei和Ondo投資具有成本效益的流動性服務。

與傳統的流動性挖礦項目相比,這些項目都是一個重大改進,我們預計新項目將轉向在其成長的不同階段為其需求定制的產品。

Source:https://medium.com/fei-protocol/new-approaches-to-liquidity-in-defi-624f2e50937b