Pitchbook 近段時間的一組數據顯示,風險投資基金今年前半年已經向加密領域的公司投資了170 億美元。這個資金量代表著,這一年已經成為歷史上單年籌集資金最多的一年,且幾乎等於前幾年籌集資金總額的總和。

在這背後,來自華爾街的機構們功不可沒。 Blocklike 通過觀察發現,自去年開始,主流的大型金融機構對於加密領域的濃厚興趣,已經具象化為一個又一個完整的加密市場佈局思路。

自拜登政府宣布了新內閣經濟團隊之後,這一屆團隊已經被媒體打上了「貝萊德湧入、高盛淡出」的標籤,在此背景下,美國規模最大的上市投資管理集團貝萊德(BlackRock)的動作備受關注。

實際上,在比特幣、MicroStrategy、北美礦企的背後,都能夠看到BlackRock 的影子,華爾街頭部「名流」BlackRock 的加密版圖已經顯現。

華爾街主流的加密版圖初顯

BlackRock 對於數字資產態度的變化或將極具影響力。

2017 年下半年,BlackRock 首席執行官Larry Fink 對於比特幣也曾保持消極態度,但在2018 年,BlackRock 很快成立了研究比特幣期貨的工作小組,態度有所緩和。

在去年中期至今的這段加密市場上行區間中,BlackRock 對於加密市場的觀點有所改變。

去年11 月下旬,BlackRock 固定收益首席投資官公開發出「比特幣將能夠取代黃金「這一信號。稍晚些時候,BlackRock 負責人罕見的對比特幣做出正面發聲,認為比特幣可能會演變成全球性市場資產。此前,大型主流機構對於數字資產的正面回應都比較謹慎。但隨著去年比特幣在疫情背景下的良好對沖表現,華爾街主流機構對於這類資產的看法在改變。

據BlackRock 官方公佈的最近一期財報顯示,其資產管理規模(AUM)已達9.01 萬億美元,這個資金管理規模已超過很大一部分國家的GDP 。

今年1 月,BlackRock 批准旗下兩隻基金交易比特幣期貨。

同期,一份BlackRock 提交給SEC 的文件中,最先披露了BlackRock 早期持有芝加哥商品交易所(CME)650 萬美元的比特幣期貨的情況(該合約到期時間為2021 年3 月26 日) 。根據當時價格來看,由於每個合約相當於5 BTC,因此他們總共投資了相當於185 比特幣的金額。根據進一步計算,這筆投資平均每枚比特幣價格約在35000 美元左右。這是一個較為積極的來自傳統金融機構的信號。

市場對此推論認為,這輪來自機構的投資約在2021 年1 月底至2 月初之間進行,與特斯拉大舉購入15 億美元比特幣的時間大致相同。

BlackRock 很快在2 月中旬公佈承認了對於比特幣的參與。他們認為「技術、法規已經發展到許多人認為可以成為投資組合中可接受的一部分的程度。」

同一時期,特斯拉加持比特幣的消息,直接導致了比特幣總市值衝破1 萬億美元大關。在這個時間段,BlackRock、摩根大通、高盛、摩根史坦利、紅杉等機構紛紛「明牌」,展示出了主流投資機構集體入局比特幣的動作。

這僅是是BlackRock 的「信號」之一,在加密市場上,這種「涉足」是多方面的。

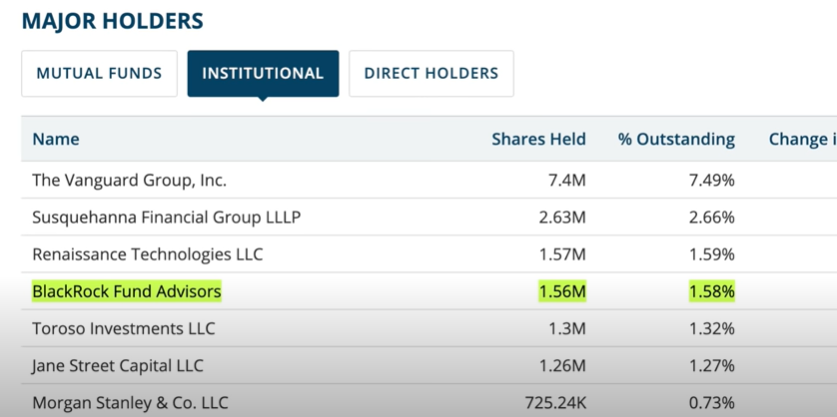

在極具話題性的「比特幣多頭」MicroStrategy 的股東名單上,最大股東即持有14.79% 股份的BlackRock。公開信息顯示,BlackRock Fund Advisors(貝萊德基金顧問公司)持有MicroStrategy 14.79% 的股份,系該公司最大的利益相關者。

外媒普遍分析認為,MicroStrategy 能夠成為比特幣的「堅定多頭」,離不開其背後股東們的支持。 MicroStrategy 在某種程度上已經成為了BlackRock 等股東間接接觸比特幣的通道與平台,該公司實質上已經成為事實意義上的比特幣ETF。

據公開信息,目前MicroStrategy 的比特幣總持有量已超過10 萬枚。這意味著相對其股票市值而言,其「比特幣價值」含量頗高。相比於傳統機構所購買的GBTC,MSTR 股票成為了機構及普通投資者更容易買到的與比特幣高度關聯的股票,在美國比特幣ETF 審批進展一再被推遲的時候,選擇MicroStrategy 的股票已經能夠展示投資機構的態度與偏好。

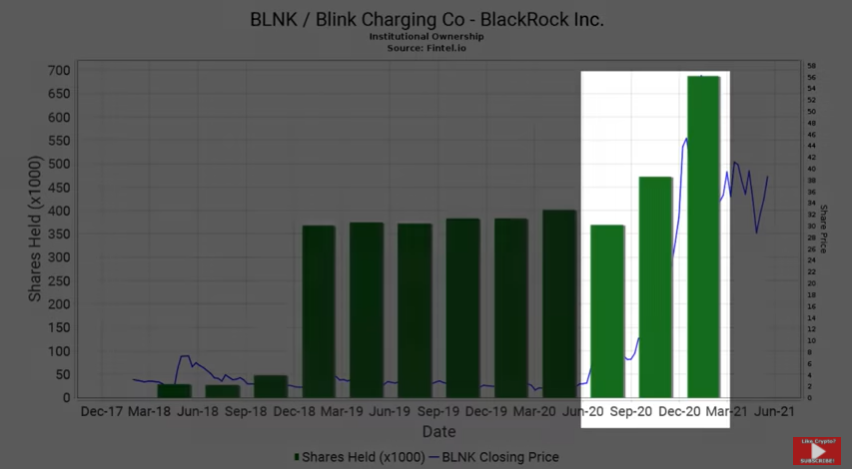

通過上市公司股票佈局加密市場的方式,同樣被BlackRock 用於參與到比特幣礦業中。

加密市場分析師Tyler Swope 公開發表評論認為,BlackRock 已經深度參與比特幣礦業,並與公司的未來發展方向所有結合。目前,BlackRock 已在北美頭部比特幣礦企Marathon Digital Holdings 取得了部分控股權,或將代表著投資機構對於數字貨幣挖礦的長期佈局。

Marathon 以比特幣礦業業務為核心,公司與比特大陸、比特微等礦機廠商均有合作,並持續大量簽訂了礦機訂單。 Marathon 長期看好BTC 未來發展,並將BTC 作為資產長期持有。

(Marathon Digital Holdings 機構投資者)

有趣的是,五月底,關於比特幣與「可再生能源」的討論突然增多,隨後,「比特幣礦業委員會」應聲成立,這是一個由美國各地數字貨幣礦工及上市公司組成的聯盟,包括MicroStrategy 、Marathon Digital、Riot、Galaxy Digital、Hut 8、Hive、Core Scientific、Blockcap 和Argo 等成員。該聯盟致力於提高能源使用的透明度,並加快全球可持續發展計劃。

其中,MicroStrategy、Marathon Digital 均為該聯盟中的重要參與機構,在圍繞著比特幣可持續性挖礦開展的對話中,BlackRock 已經擁有了一定話語權。

BlackRock:拜登政府的影子內閣

有分析認為,加密市場近期「可再生能源」發展方向,與BlackRock 接下來的投資方向有著一致性。

實際上,曾經被美國眾多銀行家們口中的「高盛政府」已經發生轉變,自拜登政府上台後,BlackRock 集團普遍被指為在拜登內閣中有著較大的影響力。包括可持續投資部Brian Deese、高級投資顧問Wally Adeyemo 在內的多名BlackRock 高管都擔任著拜登政府的關鍵職位,外媒認為,這種角色「足以」影響美國的經濟政策。

早在競選時期,拜登就環保與清潔能源方向提出了多項主張,曾經承諾「將於2035 年實現美國電力行業『零排放』,2050 年實現全國的碳中和」。在他提出相關美國就業計中,還包括了推動美國的交通系統全面轉向電動、並實施新的清潔能源標準。

今年4 月底,拜登正式頒布加稅方案,預增2.5 萬億企業稅。該計劃又被稱為「基礎設施計劃」。但保守派評價認為,該計劃的大部分支出將用於民主黨人偏好的社會福利、新能源和種族平等項目。值得注意的是,該計劃還取消了對化石燃料產業的補貼。隨著石油和天然氣生產稅的增加,對清潔能源的補貼也將大幅增加。該項計劃被指為將高度利好清潔能源與可再生科技方向。

在這個方向,BlackRock 的認同度頗高。今年一季度,BlackRock 便對美國最大電動汽車充電服務運營商Blink Charging Co (BLNK)進行較大的增持。來自社區的分析觀點認為,這與BlackRock 關注Marathon Digital 股票的潛在邏輯一致。

整體來看,截至上個月,在今年的華爾街,高盛(GS),摩根大通(JPM),美國銀行(BAC),摩根士丹利(MS)、花旗集團等股票都出現了20% 至45 %不等的跌幅,市值普遍有所下降,而保持著微弱的漲幅的BlackRock 逐漸成為了新的金融市場重點關注機構。 BlackRock 對於加密市場的多方面動作,或將為整個市場帶來潛在的轉變。

積極的一面是,以BlackRock 為代表的主流機構們正在進入加密市場,這種趨勢無疑為比特幣作為一種新的資產類帶來了更高的可信度及市場認可。在其錯綜複雜的背景之下,眾多華爾街巨頭正在新的機遇和風險注入現有的金融體系,比特幣交易或將繼續呈現專業化的趨勢,並出現更多的市場流動性。