(在聖馬迪拉莫海邊的漁船,梵高)

DeFi期貨合約領域

在發展如今的DeFi ,借貸和交易領域已經初步發展起來了,目前三個主要的DeFi借貸協議的未償還貸款量高達220億美元,DEX最近12個月的交易量超過8100億美元。

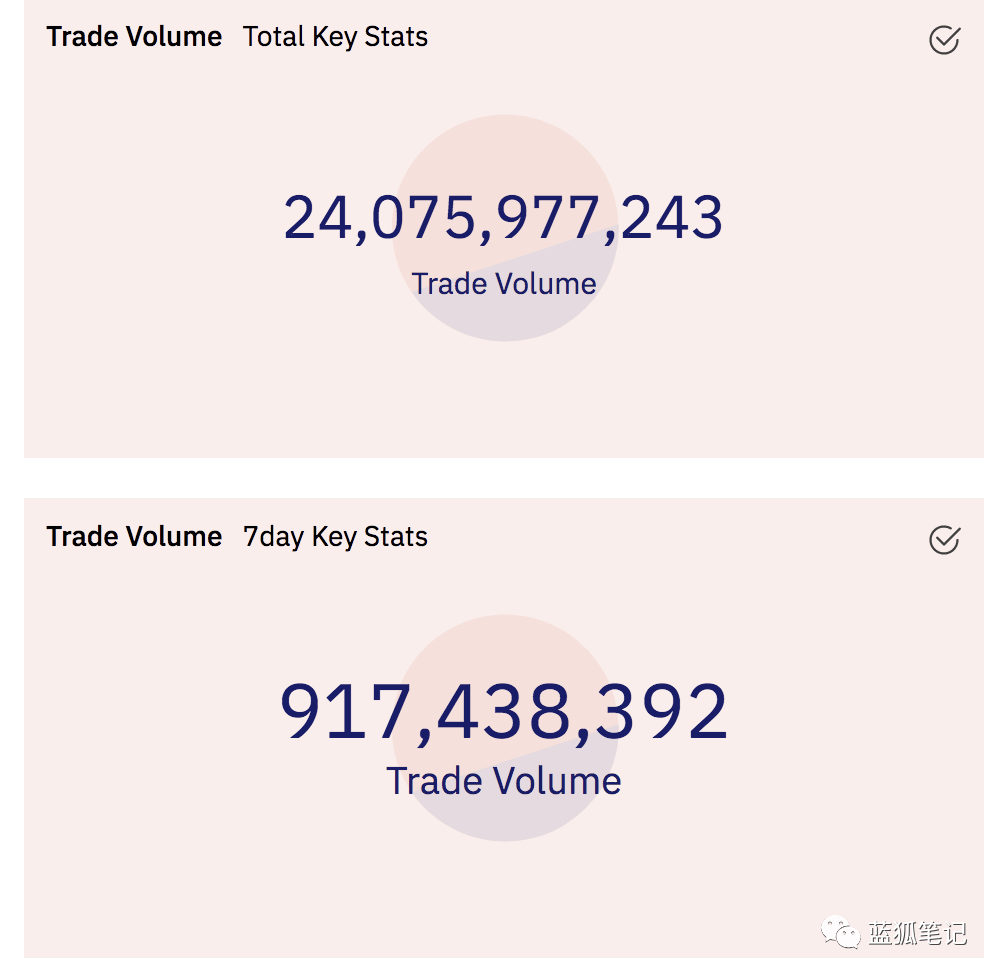

相對而言,期貨合約的發展要滯後一些,目前交易量排名靠前的Perpetual Protocol歷史累計的交易量為240億美元,而Uniswap在最近30天的交易量超過360億美元。

(Perpetual協議的交易量、交易人數以及交易次數,DuneAnalytics)

根據Messari統計,今年5月份CEX現貨交易量高達23,000億美元,而DEX則達到1,600億美元,DEX目前約佔CEX7%左右的交易量。考慮到DEX是最近一年多才發展起來的,這個速度已經很快。而在期貨合約市場,5月份CEX的期貨交易量高達26,000億美元,而DeFi的期貨合約市場僅有107億美元,也就是0.5%的比例都不到。

這種局面跟其底層設施的發展程度也有關係,對於合約和保證金交易來說,交易速度、費用、深度、品種等都是用戶關注的。而目前的DeFi期貨合約相對於CEX期貨合約來說,除了非託管和私鑰個人控制之外,在其他方面並沒有突出優勢。

不過,隨著Arbitrum、Optimism等推出Layer2的方案、以及現有的側鏈方案等,交易基礎設施的改善會讓交易的速度、費用等方面都有很大的提升,且隨著代幣激勵和交易費用的增加,交易深度也會提升,從而推動DeFi領域期貨合約的發展。

此外,對CEX的監管,也會在某種程度上推動DeFi期貨合約的發展。

哪個期貨合約協議有機會達到DEX中Uniswap的高度?

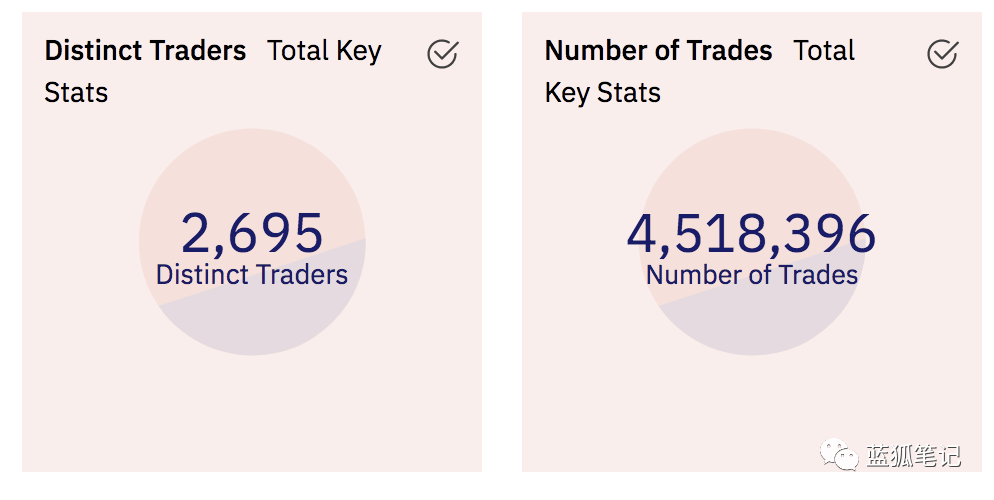

DeFi永續合約和保證金交易領域的協議現在越來越多,其中目前就交易量和交易人數等方面看,Perpetual協議暫時位居前列。在之前的很長一段時間,dydx的槓桿交易位居前列,不過隨著Perpetual協議的發展,dydx相比下來,並沒有那麼耀眼。從下圖的市場份額變化,可以看到這一點:

(永續合約市場佔比的變化,Messari)

有意思的是,就在不久前,dydx也推出了其代幣經濟激勵機制,其交易量和交易人數也在急劇增長,很可能在一定時間內反超Perptual。兩者的競爭才剛剛開始。

dydx通過推出Layer2和代幣經濟激勵,其交易量和交易人數有明顯提升。而

Perpetual也正在計劃推出其V2版本Curie,試圖在Layer2、集中流動性、多資產保證金、人人可以構建永續合約市場、代幣經濟升級等進行迭代,以提升其競爭力。

按照DeFi的發展趨勢,未來會湧現出一兩家交易規模領先的DeFi期貨合約協議,誰會是這一領域的“uniswap”和“sushiswap”呢?

Curie的出現

Curie中文為居里夫人,用偉大的科學家居里夫人命名,也是一種形式的致敬。那麼,Curie有哪些新的迭代?

*採用Layer2帶來的可能性

在過去一年半時間裡,從DEX協議的發展,我們看到了從不可能到可能的歷程。而如今,這一切會在去中心化的合約交易領域重現。

對於合約交易來說,交易速度、費用以及深度等都很重要,之前Perpetual V1採用xDAI側鏈方案,Perpetual V2則將採用Arbitrum的L2方案。當然,隨著時間的推移,採用其他的L2方案也有可能。

隨著L2落地的成熟,由於交易體驗的明顯提升,這會帶來更多的交易用戶,從而帶動交易量的上漲。 L2對Perptual的影響在未來會逐步顯示出來。

*充分利用DeFi的可組合性

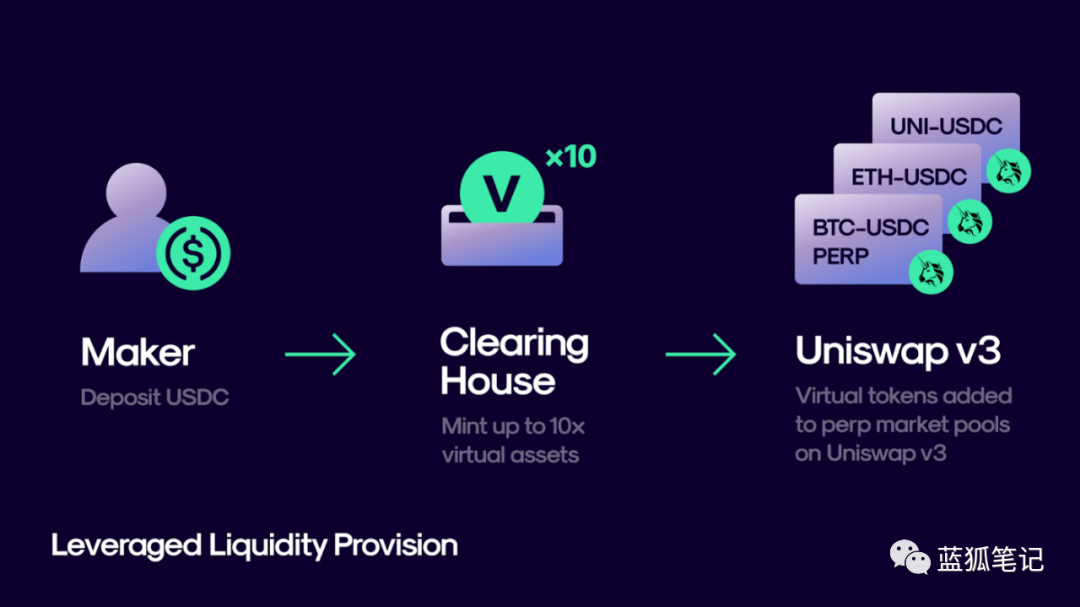

得益於DeFi的可組合性,現在越來越多的去中心化期貨協議採用DEX作為其合約交易的執行層。在Perpetual的Curie計劃中,它計劃採用Uniswap V3作為執行層。 Perpetual V2會升級其vAMM模式,做市商可以將其通過vAMM生成的vToken(虛擬代幣)置入Uniswap V3池以提供流動性。

簡單來說,用戶可以在Perpetual V2的Clearing House智能合約上存入USDC等抵押品(最高10倍槓桿),然後生成Virtual Token,簡稱為vToken。這些vToken在Uniswap V3上有流動性池。 Perpetual V2的交易會利用Uniswap V3的流動性池。流動性池由vToken和vUSDC代幣對組成。在Uniswap V3上的交易形成標記價格,底層資產的指數價格則由Chainlink提供餵價,用來計算資金費率。

Curie計劃融合Perpetual協議的vAMM模型和Uniswap的V3,結合起來作為執行層,以提高資本效率和改善用戶體驗。

除此之外,Curie的這種方案還試圖解決可持續性的問題。

在Perpetual V1,沒有明確的交易對手方。用戶跟vAMM進行交易,也就是Perpetual協議本身相當於交易對手方,協議本身承擔了一定的風險。如果市場存在多空非常不平衡的狀態,盈利交易的結算可能會需要用到保險基金。

保險基金中的資金來自於協議費用。保險基金的增長,降低了協議無法償付的風險。不過,它的可持續性也是有一定的前提,就是它需要交易量持續增長來支撐,通過交易量增長捕獲協議費用,從而實現保險基金的增長。不過,如果出現較大的多空不平衡,可能這些資金很快就會被消耗掉。

為了緩解這個問題,Perpetual V2引入了交易對手方。任何一個多頭對應一個空頭。這主要得益於引入了Uniswap V3的流動性池,引入了做市商。通過這種方法,減輕了對保險基金的壓力,減少對協議費用的依賴,提高了可償付能力。

在Perpetual V1上,由協議的智能合約(Clearing House)向盈利者支付USDC收益,而在Perpetual V2,在Uniswap V3上vToken餘額的變化,代表了交易的利潤或損失。

此外,由於是基於vAMM模式,Perpetual協議也面臨滑點問題,Uniswap V3的集中流動性則有利於降低滑點,減少交易價格波動風險。市場的波動,使得做市商有利可圖。通過Uniswap V3,做市商可以設置提供流動性的價格範圍,可以減少滑點,並提高資金效率。關於集中流動性,可以參考藍狐筆記之前的文章《Curve的迭代:由線到面》。

*槓桿化的流動性供應

Curie的升級還計劃引入槓桿化的流動性供應。也就是說,Perpetual協議的做市商,可以為其提供的流動性增加槓桿。

(Perpetual的槓桿化流動性提供,Perpetual協議)

根據Perpetual項目的解釋,它當前支持最高10倍的槓桿。假設做市商存入1,000USDC,可以創建10,000 vUSDC。假設ETH價格為5,000美元,那麼,可以組成1vETH和5,000vUSDC代幣對為用戶提供流動性。此外,做市商也可以利用Uniswap V3的特性,為其流動性設置價格範圍。

從交易者的角度,交易流程基本相同,只是會通過Uniswap池上的vToken執行。

*做市商角色出現

在Perpetual V1,當一個資產的vAMM標記價格(當前交易價格)和Chainlink的餵價(指數價格)有偏差時,交易者有機會賺取資金費用。在Perpetual V2,做市商可以為V2永續合約或者vToken的代幣對提供流動性,可以自定義價格範圍,也可以進行交易對沖。做市商成為Perpetual協議上的新角色。

*任何人都可以構建永續合約市場

在Curie方案中,用戶可以創建永續合約市場。 Curie支持Uniswap V3 TWAP和Chainlink預言機來確定指數價格。除了加密貨幣,Perpetual協議還計劃擴展到更多的期貨領域,如商品、股票和外匯。不過,這會帶來更大的監管壓力。

任何人都可以構建永續合約市場,這裡可開拓的空間很大。如果能運營得當,這會是一個很大的市場。

*交叉保證金和多資產抵押

Curie支持用戶使用交叉保證金,支持交易者使用其帳戶餘額作為共同的抵押品池來設置多個頭寸。此外,抵押的資產也可以有多種,例如,不僅是USDC,還可以使用ETH等多種代幣資產作為其抵押品。舉例來說,假設使用ETH作為抵押品為BTC/USDC的市場開設多頭頭寸。這時,如果BTC的美元價格上漲(相對於開倉價格),當用戶平倉時,用戶可以獲得USDC的收益。如果BTC美元價格下降(相對於開倉價格),當用戶平倉時,會根據其損失的情況,通過ETH來扣除,也就是說,用戶的ETH餘額會減少。

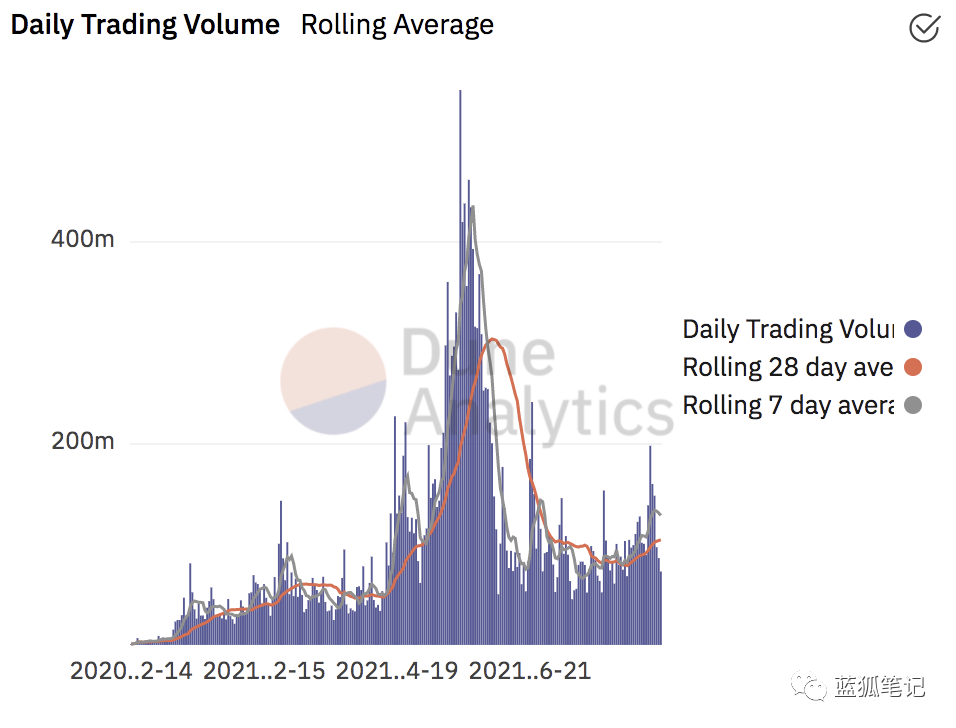

*代幣經濟機制迭代

Perpetual V1對所有交易收取0.1%的固定費用。其中50%(0.05%)進入保險基金,剩餘50%分配給PERP代幣的質押者。在2021年5月份,Perpertual的協議收益曾高達430萬美元,這意味著在五月份,其PERP代幣質押者獲得了215萬美元的收益。當然,每個月的收入也會有波動。當前Perpetual協議累計捕獲了價值2400多萬美元的交易費用,隨著未來交易量的提升,協議費用會持續上升。

(Perpetual的交易量變化趨勢,DuneAnalytics)

Curie在此基礎上,升級了代幣經濟,擴展了費用收益的來源。在V1中,Perpetual協議收益主要來自於公開市場的交易費用。在Curie中,還有兩種新的收入來源:

來自私人市場的交易費用(用戶創建的期貨合約市場)再抵押市場:保險基金中的資金投入到其他低風險協議,以增加收益。

從上可以看出,Perpetual協議收入主要還是來源於交易費用,而交易費用跟交易量相關。提升交易量,利於捕獲更多費用。 Perpetual V2提升交易量的幾個潛在因素包括:

Layer 2的採用,容納更多交易用戶和更大交易量私人市場的產生和增長,開闢新市場槓桿流動性的刺激做市商的進入,增加流動性,帶來更大交易量支持更多保證金資產(不僅是USDC)對CEX的監管壓力,會導致部分交易流向DeFi

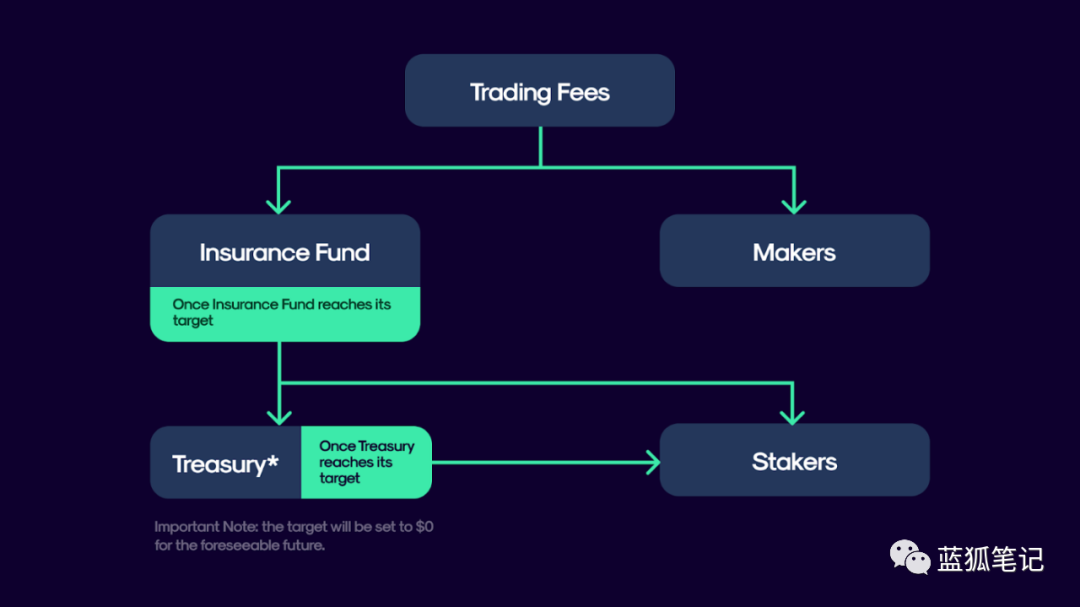

Perpetual V2的交易費用會在做市商、保險基金和質押者之間進行分配。首先,會在保險基金和做市商之間進行分配。在保險基金達到目標值之後,會將剩餘的資金在協議財庫和質押者之間分配。如果財庫達成其目標值,剩餘的費用會給到質押者。

(Perpetual協議費用分配,Perpetual協議)

誰能在DeFi期貨合約領域勝出?

DeFi期貨合約的機會點之一在於CEX合約面臨監管的壓力日益增大,用戶有可能流向DeFi期貨(永續合約、保證金等)。之前DeFi永續合約等存在阻力的原因,如流動性、交易速度、交易費用等問題都會逐步解決,尤其是Layer2方案的逐步落地,如dydx採用StarWare的方案、Perpertual採用Arbitrum的方案等。隨著時間的推移,幾乎所有的DeFi期貨都會採用Layer2方案。

在期貨合約領域,哪個DeFi協議會最終勝出?目前看,僅從交易量和交易用戶看,dydx和Perpetual位居前列,有一定的先發優勢。不過,隨著越來越多的去中心化永續合約協議湧現,目前的格局有可能會還會發生更多的變化。

畢竟,這個領域未來的交易量有可能會超過DEX,而今天才剛剛開始。