作者/ LongHash 王曉瑋

來源/ LongHash

近日,支付巨頭PayPal 宣布允許客戶使用該公司的錢包購買、出售和持有比特幣和其他加密貨幣,並將允許用戶使用加密貨幣在其網絡上購物。消息一出,引起了比特幣的大幅上漲。

短期的事件經常引起市場價格的劇烈波動,但對市場中長期的影響更需要關注基本面和貨幣政策層面。

今年全球遭遇新冠疫情大流行,為了解決流動性危機和刺激經濟,美聯儲向市場大量注入美元流動性,引起了包括數字貨幣市場在內的全球金融市場的巨大波動。

在布雷頓森林體系解體之後,美元和黃金脫鉤,其他各國的匯率自由浮動,但是,由於美元在國際貿易和國際外匯儲備中佔據主導性地位,美元實質上依舊是承擔著世界貨幣的職能,美聯儲也實質上成為了世界央行。因此,美聯儲的重大的貨幣政策通常對金融市場具有指標性的意義。

下圖是美聯儲在今年3月應對由新冠疫情所引發的經濟衰退而採取的一連串非常誇張的措施的時間表。

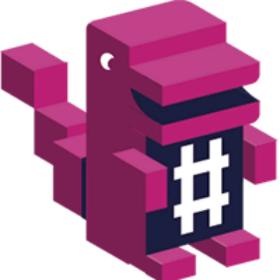

自3 月3 日以後,美聯儲的資產負債表的規模急速擴大。

從美聯儲公佈的數據來看,3 月4 日,美聯儲的資產負債表總規模為4.24 萬億,而到了6 月10 日,則達到了將近7.17 萬億,短短3 個月的時間,增長了69% ,將近7 成,也就意味著市場上,在3 個月的時間裡,名義上多出了將近3 萬億的美元流動性。

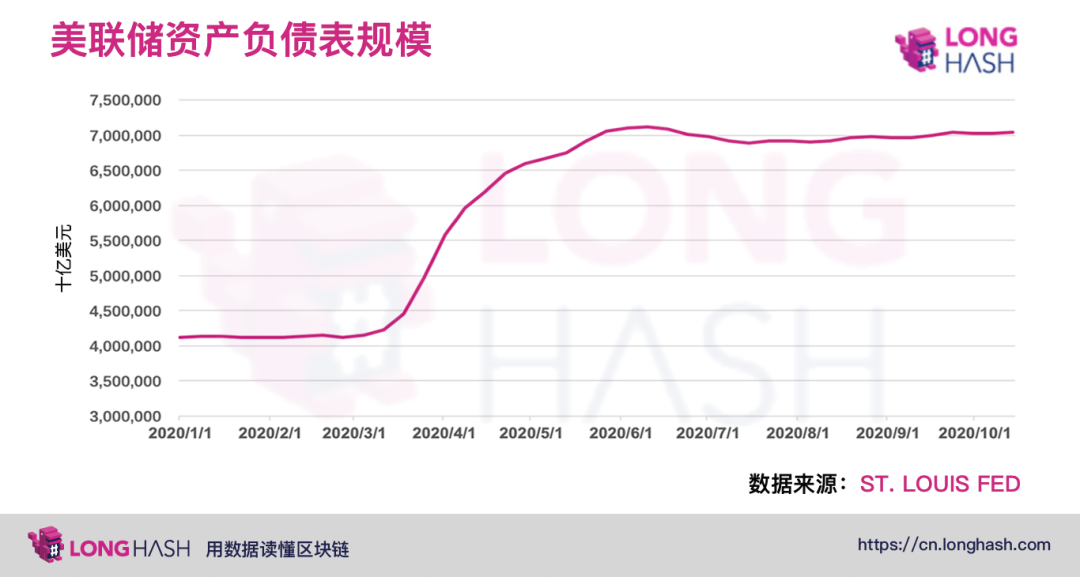

下圖可以很明顯看到美聯儲在3 月份宣布一系列寬鬆政策之後,伴隨著美聯儲資產負債表的擴張,美元指數下跌幅度非常大,從3 月份的高點103 ,下跌到了目前93 附近。

那麼美元的下跌,反過來看就是其他貨幣對美元的上漲。今年在非美貨幣中,人民幣又是表現極為強勢的。錨定美元的穩定幣USDT 兌人民幣的比價也跟隨著美元的下跌而同步下跌,3 月用人民幣購買USDT 價格在7.1 左右,而截至10 月21 日則跌到了6.6 附近。

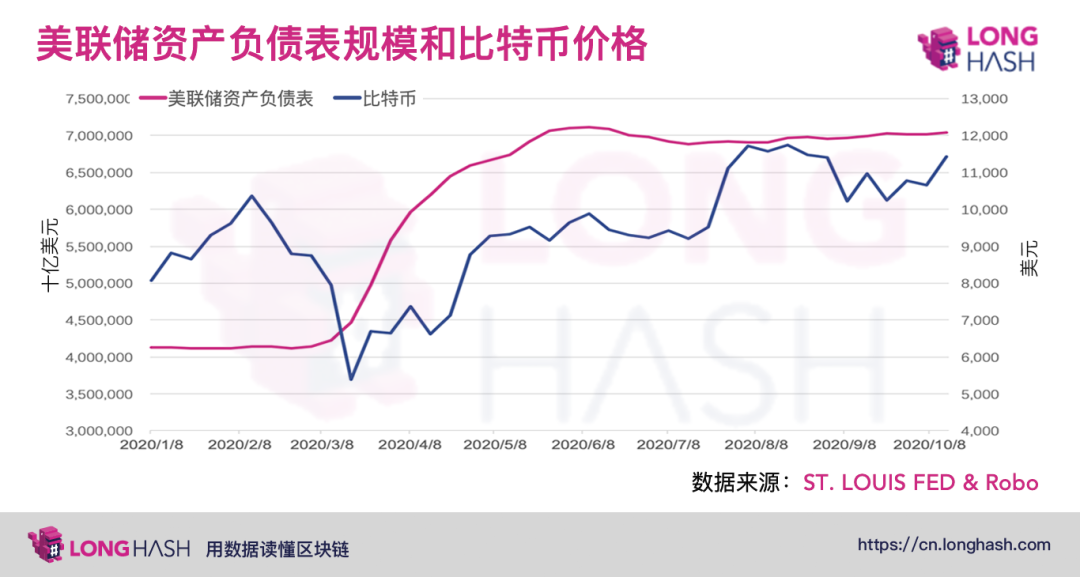

下圖反映了美聯儲向市場注入流動性後,對各種金融資產的影響。

圖中的粉線是美聯儲資產負債表規模,橘紅色的線是黃金的價格,藍色的線是美國的標普500 指數。

在今年1 月和2 月新冠疫情的影響下,美股和黃金都有過一波急跌,那個時候下跌主要是由於市場的恐慌造成了流動性危機。

通常我們認為黃金是一種避險資產,在市場恐慌的時候,黃金就會上漲,但是在那段時間,極度恐慌的市場急於出售所有的資產,而造成了美元的流動性短缺,使得包括黃金在內的避險資產也同樣承受了非常大的跌幅。同期的比特幣也產生了巨大跌幅。

而在美聯儲3 月份開始擴張自己的資產負債表以後,在很短的時間內向市場注入了非常大量的流動性,黃金的價格和美股都出現了非常大幅的上漲,黃金的價格甚至一度突破了2000美元每盎司,突破歷史高點。

上圖顯示在美聯儲擴大自己的信貸規模之後,比特幣的價格也出現了很明顯的上漲,從圖形走勢來看,幾乎和黃金、美股方向上是一致的。

我們通過具體計算得出的比特幣和黃金、標普500 指數的相關係數都有力地印證了這一點。

2018 年,比特幣和標普500 指數與黃金的價格相關係數分別僅為0.18 和0.59,然而這個數字在2019 年和2020 年至今一路攀升,尤其是在2020 年3 月3 日,也就是美聯儲開始大幅向市場注入美元流動性以後,比特幣和標普500 指數與黃金的價格相關係數高達0.92 和0.88,幾乎可以說是同步漲跌。

在今年3 月3 日以後,標普500 指數、黃金和比特幣同美聯儲資產負債表的規模的相關係數都達到了0.6 以上,從數據上證明了這一輪全球金融資產的上漲和美聯儲超大規模的寬鬆政策有非常大的關係。

如果在資金面平穩的情況下,股票、黃金、數字貨幣的漲跌應該都主要由其基本面推動。而今年的情況,基本面和價格的背離在股市方面表現的尤其明顯。全球性的經濟下滑、企業盈利能力下降,卻對應著股票價格的不斷上升。黃金和數字貨幣的價格也在資本的大水漫灌下節節攀升。

雖然在數字貨幣市場上,我們在今年也依然可以找到許多的熱點,以此去給這一輪上漲提供一些基本面的解釋,比如以太坊2.0 的進展,波卡的上線和波卡生態的發展,DeFi 的熱潮、Filecoin 的上線等等。

但是從資金層面的分析上來看,比特幣這一輪的上漲和全球主要金融資產的同步效應似乎是更主要的因素。

由資金大水漫灌引發的上漲必然將在大水褪去的時候讓市場回到它基本面原來的樣子。

那麼我們現在最關心的是這輪潮水何時褪去?

根據美聯儲在8 月27 日最新的貨幣政策聲明表示,將通脹目標從2% 調整到平均2% ,並且沒有說明這個平均的時間期限。這表示美聯儲為了刺激經濟和拉升就業,可以忍受一段時間內通脹超過2% ,給了美聯儲進一步寬鬆提供了政策依據。

美聯儲向來有兩個政策目標,分別是降低失業率和降低通貨膨脹,通常是將通脹控制在2% 以內。現在美聯儲放鬆了自己對控制通脹的限制,那麼如果要分析和預判市場,更需要關注的就是就業市場的情況。

而根據目前全球疫情的發展和美國經濟復甦的情況來看,我們認為美聯儲的貨幣寬鬆還將進一步持續。

尤其值得關注的是,在本輪的刺激政策下,美國財政部賬上的資金已經達到了1.8 萬億美元,在今後這筆錢如何花以及何時花,未來美國的財政政策也同樣值得關注。

最大化的投資收益就是在投資品種基本面未改變下,一路長期持有。