在這一系列文章中,我們將說明陀螺儀(Gyroscope)協議的穩定幣設計與其它穩定幣項目的對比。

這篇文章是關於元穩定幣(Meta-stablecoin)的對比部分,而接下來的第2部分以及第3部分則是關於算法穩定幣、託管型穩定幣以及槓桿穩定幣的對比。

所謂元穩定幣(Meta-stablecoin),是指由一籃子其它穩定幣組成的穩定幣。

這種設計的想法,在於一籃子穩定幣可以分散個體穩定幣的風險,在某種程度上這是正確的,但它又會面臨一種新類型的風險,我們稱之為可組合性風險,或者說一個系統中的問題可以影響到其他的系統。

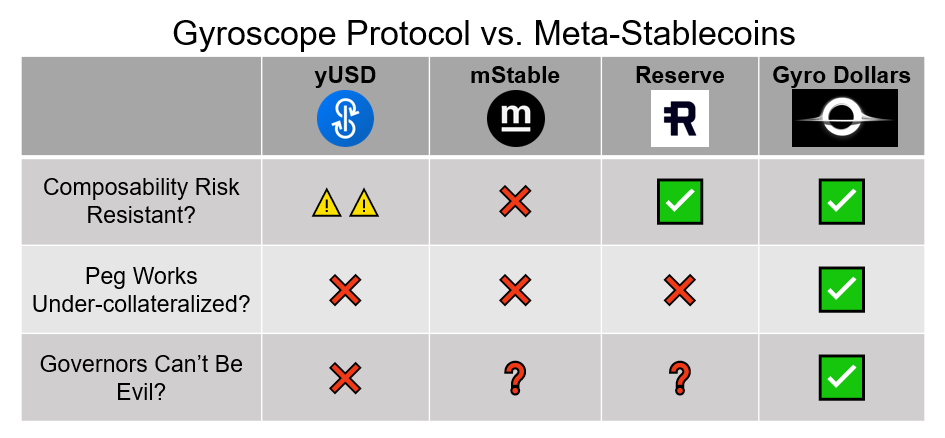

✅=好的, ❓=存在疑問, ❌=不足, ⚠️⚠️=危險

元穩定幣面臨的可組合性風險

一類元穩定幣的籃子形式,是採用自動做市商(AMM)中的流動性提供者(LP)頭寸。由於這些資金池是在去中心化交易所(DEX)上建立的市場,籃子權重是以代幣形式隨交易需求而發生變化。因此,除了潛在的穩定幣風險之外,元穩定幣還承擔著AMM固有的LP風險。

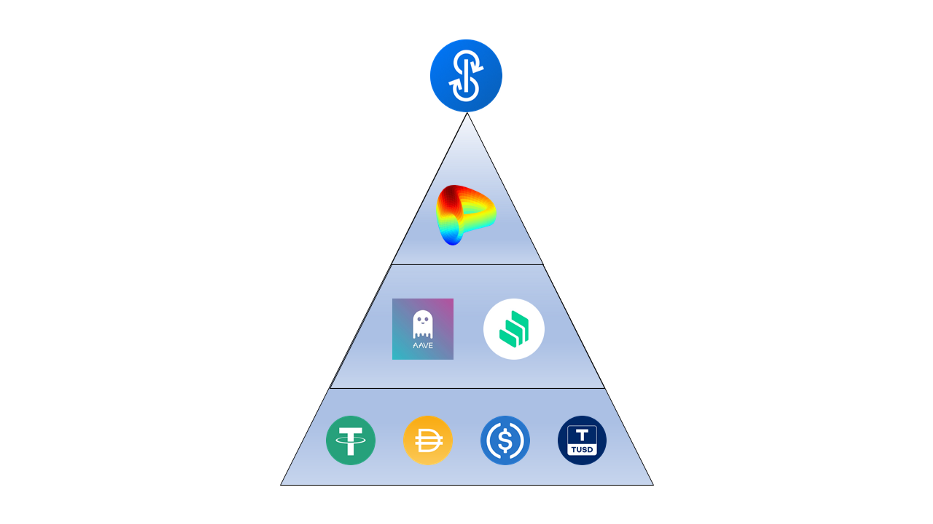

例如,yUSD是Yearn根據yCRV Curve AMM池子中的頭寸發行的穩定幣,它由USDT、Dai、USDC以及TUSD組成。假設其中一個穩定幣在這個籃子中出現了問題,則yCRV池子將演變為僅持有失敗的穩定幣,因此yUSD的價值也會變為零。此外,yCRV池子將資產存儲到Aave和Compound中,因此,如果這兩個系統中的任何一個出現問題,都會導致yUSD的價值出現問題。

yUSD可組合性風險,任何一層中的組件失效,都會導致元穩定幣被波及

因為選擇了這種方式,yUSD穩定幣面臨著巨大的可組合性風險,這會放大任何單個組件中的問題。公平地說,Curve池子是通過承擔這種風險在賺取收益,但對於普通用戶而言,這種風險可能是沒有被意識到的,類似的情況也適用於mStable,但它的風險控制要稍微好一些,Aave、Compound或三個穩定幣中的任何一個出現問題,都會導致mStable失效。此外,單獨一個穩定幣的故障,會導致mStable穩定幣的價值跌去33%。

陀螺儀(Gyroscope)將可組合性風險分層,單個金庫的故障不會導致級聯效應

陀螺儀(Gyroscope)通過分層可組合性風險來解決這一問題,同時保持資本效率,其原理是將儲備金分成較低級別的金庫,並小心控制風險,通過這種方式,各個金庫之間幾乎沒有重疊的風險。因此,單個金庫的故障對其餘金庫不會產生影響,如果有金庫出現了問題,陀螺儀(Gyroscope)系統將通過錨定協調機制(這裡有詳細描述)來維持穩定幣在1美元。在一個金庫出現失敗後,陀螺儀(Gyroscope)儲備也可以通過剩餘金庫的收益率恢復過來。

一個元穩定幣的籃子也可以有代幣形式的靜態權重,這與交易所交易基金(ETF)更為相似,Reserve協議穩定幣就是這樣工作的。然而,與陀螺儀(Gyroscope)不同的是,如果Reserve協議籃子組件出現故障,這種機制就無法維持住錨定匯率。

治理可提取價值(GEV)

所有去中心化穩定幣都會面臨的一個共同問題是治理是否健全,這引發了一個新的術語:治理可提取價值(DEV)。在今天的DeFi系統中,管理者通常可以通過損害協議而獲得更好的回報,例如,通過引入有問題的抵押品類型以尋求短期利潤,甚至公然採取惡意行動竊取用戶資金。與法律制度所支持的傳統公司治理相比,DeFi的風險更大,因為很多DeFi項目的治理者實際上是匿名的。

今天,一個常見的GEV緩解措施是在治理措施生效之前添加一個時間延遲,這樣做的目的,是讓用戶有時間在惡意更改之前從協議中提取資金。但在保護方面,這通常是不夠的,原因有二:首先,很多DeFi系統(如Dai)沒有退出流動性的機制,因為Dai只能通過創建它的金庫來贖回。第二,時間延遲往往很短,並且用戶也沒有經常跟踪智能合約細節的習慣,這導致用戶資金仍然無法得到有效保障。

在當前的元穩定幣系統中,yUSD是沒有GEV保護措施的,yearn由多個管理者共同管理,這些管理者能夠任意改變金庫的策略,使得惡意竊取抵押品成為可能。此外,yearn的治理是沒有時間延遲的,mStable稍微好一些,它的延遲時間為一周,而Reserve系統則尚未進入全面治理階段。也就是說,這些系統中存在的GEV問題仍然是值得擔憂的。

而陀螺儀(Gyroscope)的治理則採用了一種制衡機制,比如,Gyro Dollar持有者有權在時間延遲期間對提案進行否決。如果有足夠多的用戶爭先恐後地抗議惡意治理行為,他們就能夠阻止這種治理提案。

而關於陀螺儀(Gyroscope)與算法穩定幣、託管類型穩定幣以及槓桿穩定幣的對比,你可以繼續關注接下來的第二部分和第三部分內容。