從6月15日Compound發起流動性挖礦以來,DeFi被徹底激活,並點燃了加密社區的熱情。

(聖雷米的白楊樹群,梵高)

DeFi的迅速增長

從鎖定資產量、用戶量到交易量等,都取得了質的飛躍。從6月15日至7月23日,短短一個多月時間內,DeFi全面增長,速度極快。

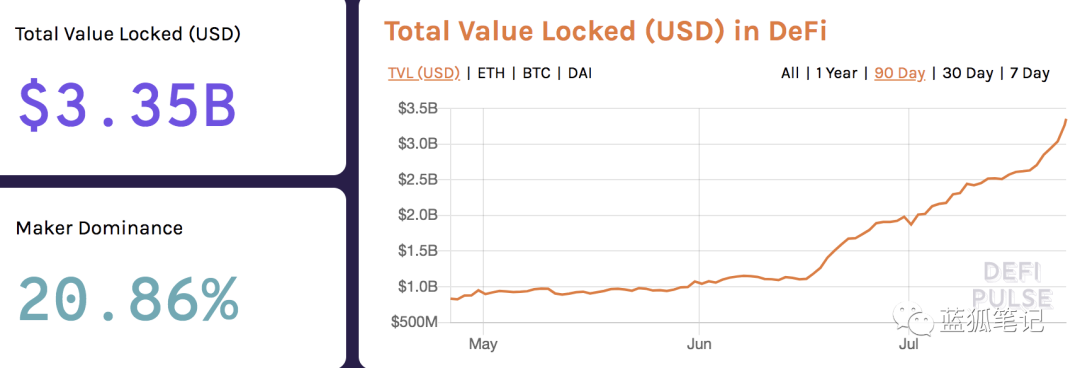

鎖定資產量

僅僅一個多月,鎖定資產量從11億美元增長至33.5億美元,增長超過300%。

(DeFi鎖定資產總量超33億,SOURCE:DEFIPULSE)

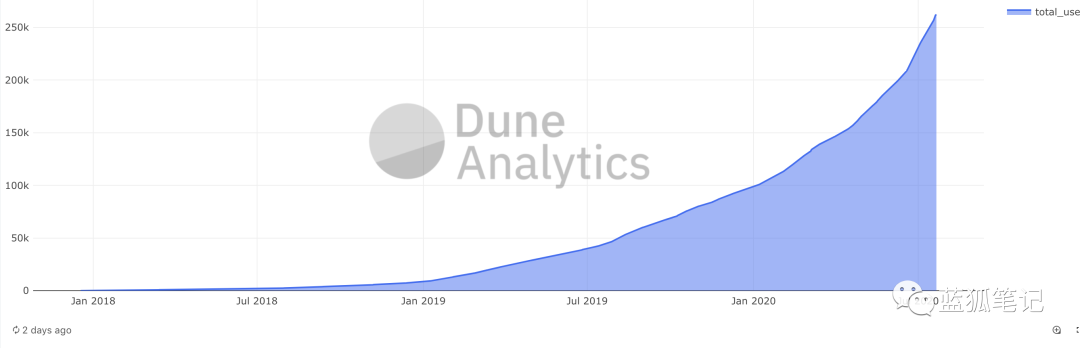

用戶量

僅僅一個多月,用戶數從205,011增長至262,179,增長超過27%;

(DeFi總用戶數增長迅速,SOURCE:DUNEANALYTICS)

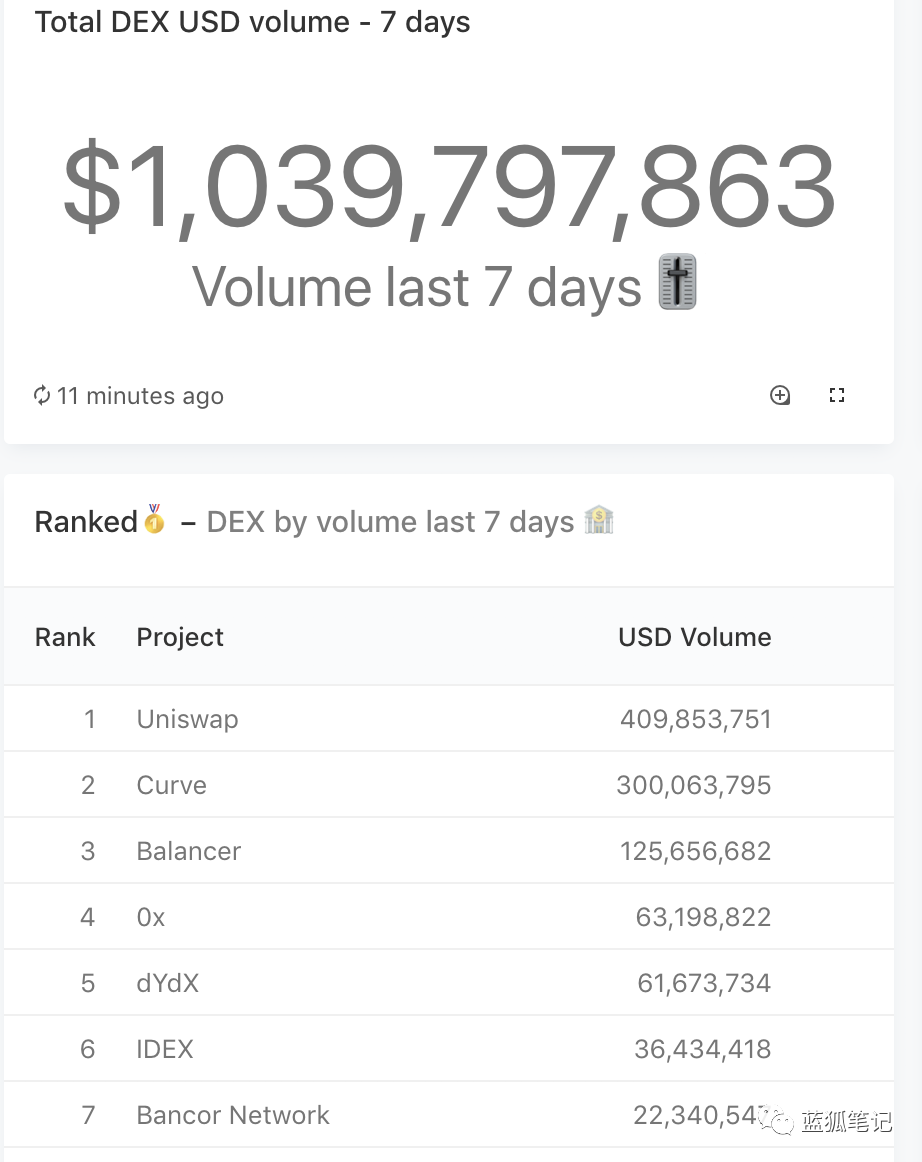

交易量

僅僅過去一周的DEX交易量超過10億美元,超過去年全年。

(DEX最近7天交易量突破10億美元,SOURCE:DUNEANALYTICS)

DEX正式成為CEX的實質對手。

這些只是DeFi發展的一個側面,還有更多的DeFi協議在路上。

流動性挖礦的主要協議

當前提供流動性挖礦的主要DeFi協議有Balancer、Compound、Curve、Yearn、mStable、Synthetix、Uniswap等,通過這些協議可以挖出BAL、COMP、CRV、FYI、MTA、SNX等代幣;不僅如此,作為流動性提供商,還可以賺取手續費。

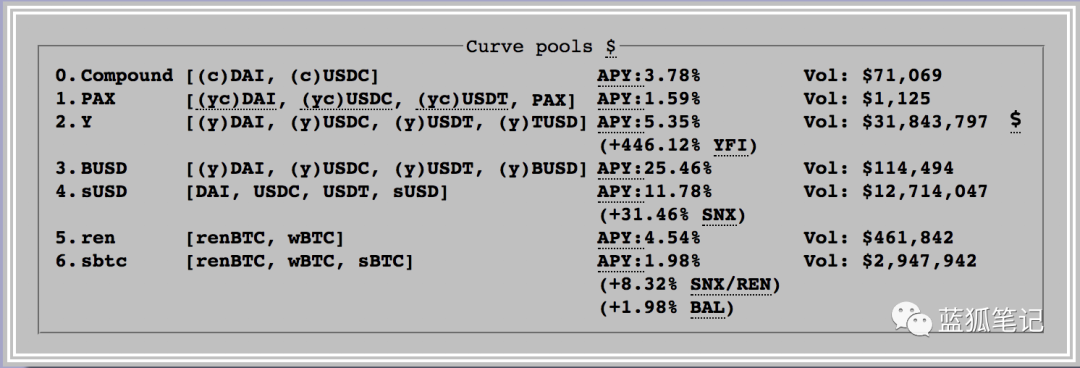

當前的挖礦池主要發生在Curve、Balancer、Compound以及Uniswap上,其中在Curve 和Balancer上不僅可以挖出自身的代幣CRV和BAL,還可以挖出其他協議的代幣,如YFI、MTA、 SNX等。這些代幣池主要包括:

*Curve上的sBTC池

為sBTC池提供流動性,可以賺取SNX、CRV、BAL和REN,不過當前收益率下降了不少,在藍狐筆記寫稿時,其APY僅有1.98%,SNX/REN收益則為8.23% ,BAL收益只有1.98%。

*Curve上的sUSD池

為sUSD池提供流動性,可以賺取SNX和CRV,在藍狐筆記寫稿時其APY為11.78%,SNX收益為30.46%;

*Curve上的Y池

為Y池提供流動性,可以賺取YFI和CRV,在藍狐筆記寫稿時其APY為5.35%,不過YFI收益達到446.12%;

(Curve上的流動性池,SOURCE:CURVE)

除了Curve上的流動性池,Balancer上也有不少流動性池:

*Balancer上的mUSD-USDC池

為mUSD提供流動性,可以賺取MTA和BAL。

(Balancer上的USDC-mUSD流動性池,SOURCE:Balancer)

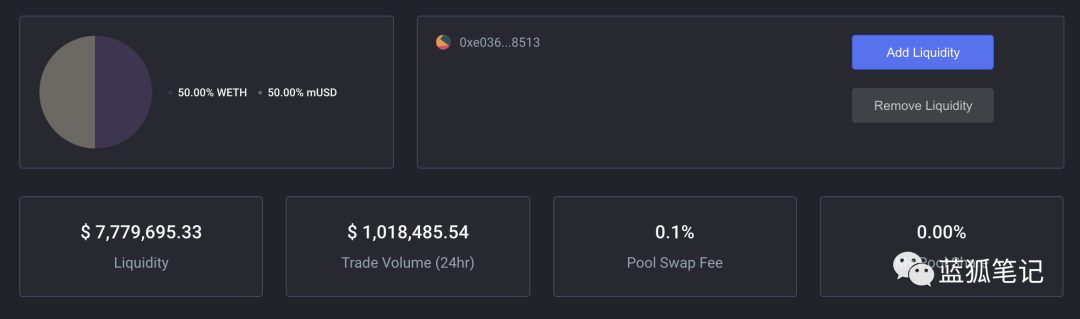

*Balancer上的mUSD-WETH池

為mUSD提供流動性,可以賺取MTA和BAL。

(Balancer上的WETH-mUSD流動性池,SOURCE:Balancer)

*Balancer上的mUSD-MTA池

為mUSD和MTA提供流動性,可以賺取MTA和BAL。

(Balancer上的MTA-mUSD流動性池,SOURCE:Balancer)

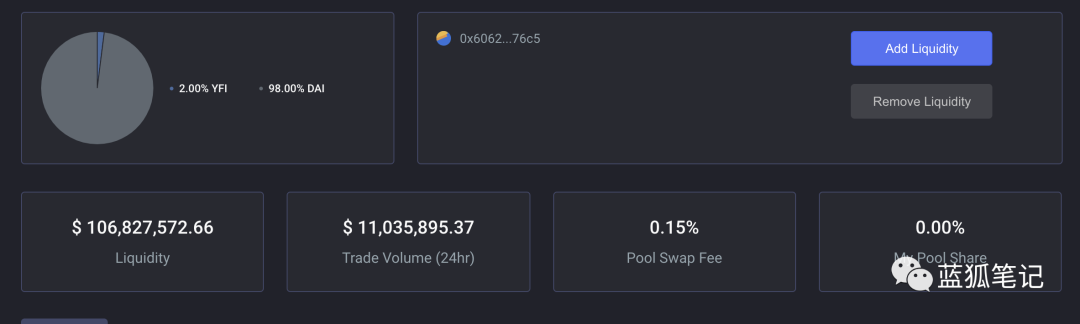

*Balancer上的YFI-DAI池

為YFI提供流動性,可以賺取YFI和BAL。

(Balancer上的YFI-DAI流動性池,SOURCE:Balancer)

*Synthetix上的iETH池

通過在Synthetix上質押iETH可以獲得SNX代幣獎勵。

還有更多的流動性挖礦......

不過由於DeFi的可組合性和無須許可性,流動性挖礦也是可組合的,這也導致DeFi的挖礦可以帶來極致的收益,也伴隨極高的風險。

流動性挖礦與DeFi可組合性帶來了極高的收益

由於DeFi協議的可組合性,用戶可以通過不同協議賺取收益。例如用戶可以將穩定幣存入Curve 的Y池,可以賺取CRV和YFI的代幣收益和費用;在Curve存入穩定幣後,產生了流動性代幣代表用戶的份額,而流動性份額代幣又可以存入到Balancer的流動性池中,可以賺取BAL代幣收益和費用;然後再將流動性代幣在yearn.finance上質押,可以賺取YFI代幣。

這樣一來,流動性提供者可以同時賺取三種代幣,YFI、CRV、BAL,此外由於是為yPool提供流動性,yearn.finance根據Compound、Aave等借貸協議的最佳收益進行調整,還可以為流動性提供者賺取最大的利息收益。

還有更瘋狂的玩法。有人首先在藉貸平台Compound或Aave用ETH等加密資產借入穩定幣,大概4.6%的利息,然後在DEX上將USDC換成SNX,並在Synthetix平台上抵押SNX,挖出sUSD,然後將sUSD買入更多的SNX,重新抵押SNX,挖出更多的sUSD。

然後將生成的sUSD在Curve的y池中進行流動性挖礦,將挖礦所得的YFI存入Balancer的YFI-DAI池中,這樣可以賺取SNX、CRV、YFI和BAL。其年化的收益,遠高於當初借貸的利息。

當然,這可能還不是最優策略,因為隨著不同代幣價格的波動和參與份額的變化,其收益也在發生波動。

一切看起來很香,是嗎?不過,同時伴隨的是高風險。

流動性挖礦與DeFi的可組合性也帶來極高的風險

以上的各種操作看上去收益非常高,但是,高收益背後也有高風險。通過DeFi協議的可組合性,確實可以賺取超高的收益,但它可組合的不僅是收益,也是風險。借貸的資產可能會有被清算的風險,此外,在各種智能合約平台上抵押或提供流動性也存在智能合約風險、無常損失、預言機風險等。因此,為DeFi提供流動性或進行質押,一定要注意風險,將風險控制在可接受的範圍內。黑天鵝不常見,但一旦出現,就是巨大的損失。