作者 | Eric Fine Natalia Gurushina

編譯 | Gary Ma 吳說區塊鏈

編輯前言:VanEck 此前推出了比特幣期貨ETF,但被拒絕了比特幣現貨ETF。本文對比特幣成為儲備貨幣後的想像非常誇張,“使用與黃金相同的M0 值,比特幣的隱含價格約為每枚130 萬美元。使用全球M2 的比特幣隱含價格為每枚480 萬美元”。可以在此閱讀它的基本邏輯。類似的論點可參考: Arthur Hayes 長文:制裁、黃金與比特幣

原文:

https://www.vaneck.com/us/en/blogs/emerging-markets-bonds/how-one-bond-manager-values-gold-and-bitcoin/

概述

對俄羅斯的製裁可能已經改變了儲備貨幣的體系。通過這個貨幣視角,我們試圖量化對黃金和比特幣作為潛在儲備資產的影響。

貨幣已經改變。對俄羅斯央行的製裁消除了其美元、歐元和日元儲備。這應該會減少對硬通貨作為儲備資產的需求,同時增加對能夠發揮這些前儲備貨幣原有功能的貨幣的需求。我們相信央行將採取行動,私人個體也將採取行動。為了將當前事件置於背景之下,我們的新興市場債券投資團隊試圖量化新的黃金或比特幣支持的貨幣制度的出現。最終結果是,黃金和比特幣的上升空間可能是巨大的。具體而言,該框架估計黃金價格約為每盎司31,000 美元,潛在的比特幣價格約為130 萬美元。如果對金融和貨幣系統的更大壓力進行調整,會產生更高的價格。

從貨幣角度看黃金和比特幣的估值框架

我們建立了一個簡單的框架來評估黃金和比特幣的價值。對於黃金,我們將全球貨幣供應量(M0 和M2)除以全球黃金儲備。貨幣負債除以儲備資產。我們用金衡盎司來表示當前的儲備,我們用當前的匯率來將貨幣基礎負債轉換成美元。我們使用基礎貨幣是因為計量經濟學很好(全球範圍內),這是可以理解的,它只是口袋裡的流通貨幣和活期存款。

除了“全球”黃金價格外,我們還知道各國央行的黃金持有量,並能夠計算出各個國家的黃金價格。這對於衡量各國貨幣和金融體系面臨的潛在壓力可能很有用。例如,在嚴格的金本位制下,一個國家央行的資產負債表應該產生大約每盎司1900 美元的黃金。這將表明,來自他們貨幣體系的潛在壓力並不明顯(儘管顯然還有許多其他重要因素。此外,我們不建議採用金本位制,我們繼續對所有俄羅斯資產的價格持不利看法)。我們對M2 運行相同的操作,只是為了增強框架(稍後將詳細介紹M2 和M3)。

對於比特幣,我們採用了相同的框架。我們計算BTC 的“全球”價格,即M0 和M2 除以數量。我們只計算BTC 的價格,而不是所有加密貨幣的價格,因為比特幣的數量是有限制的(2100萬),而“加密貨幣”的潛在數量是無限的。這是比特幣計算的分母,就像之前計算中的黃金是分母一樣。

黃金和比特幣的極端以及實際價格目標

在黃金或比特幣成為儲備資產的極端情況下,顯然需要對產生的“價格”下調預期,它們只是一個起點。投資者至少應該確定結果的主觀可能性。或者,他們應該為結果選擇一個程度:黃金或比特幣將成為唯一的儲備資產,還是與其他資產共享這種地位?

我們相信,大多數投資者會也應該使用期望值框架來實現這些數字。例如,一個看到黃金有10% 的機會成為儲備資產的投資者可能會說,我們的“極端情景”價格31000 美元/盎司代表了3100 美元/盎司的實際價格目標。他們可能會認為,相對於當前的價格,這是一個有吸引力的上行空間,也可能不會。

我們的重點是,我們從可能不會發生,或者可能不會完全發生的極端情況開始。然而,它們是啟動量化過程的一種方式,投資者應該根據自己的假設進行調整。

理解新的貨幣範式

一些著名的評論人士表示,由於俄羅斯央行受到製裁,貨幣發生了變化。但到目前為止,輸出的都是散文,我們的目標是一個框架和一些具體的數字。

俄羅斯央行可能會在某種程度上改變他們的儲備組合,以損害美元以及歐元和日元,並增強其他貨幣。美國、歐元區和日本對俄羅斯央行的製裁基本上“消失”了俄羅斯的美元、歐元和日元儲備。因此,一些央行和私人部門將會分散他們的外匯儲備。

許多新儲備將只是以現有的“新興市場”國家貨幣,如人民幣。相對於央行,私人個體角色目前是該市場更重要的價格製定者。因此,黃金和加密貨幣是我們首要關注的地方。

央行和個人可能會在一個新的範式中看待“貨幣”,我們正試圖弄清楚它的確切含義。換句話說,我們認為市場參與者有必要回答這樣一個問題:如果中國購買3 萬億美元的黃金會發生什麼?如果人們對法定貨幣失去信任,轉而購買其他貨幣,會發生什麼呢?

估值框架下,關於黃金價格有何洞見

對於黃金,我們的主要結論是:

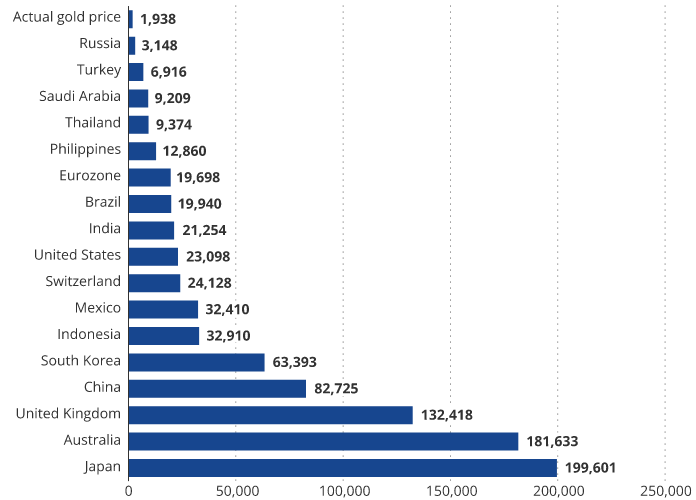

用全球貨幣(M0)除以全球黃金儲備得出的黃金隱含“全球”價格,對於黃金持有最多的國家來說,為每盎司3.1 萬美元(平均)和2.1 萬美元(中位數) 。

用全球貨幣(M2)除以全球黃金儲備得出的“全球”黃金價格要高得多,大約為每盎司10.5 萬美元(部分原因是很多國家的央行只有很少或沒有儲備黃金)。

金融危機發生的可能性越大,M2 價格就越重要。

M3 現在是由美聯儲隱性擔保的(在我們看來,這是全球金融危機最重要的影響之一),這表明了更大的上行空間。如果美聯儲在未來的危機中被迫更公開地擔保全球M3,那麼屆時黃金價格將更加樂觀。但眾所周知,美聯儲和其他機構在全球金融危機爆發前後停止了計算這一數字,這個價格顯然要高得多。

在各個國家的基礎上,日本的數據超出了記錄。它有很多錢,只有很少的黃金。

英國是另一個黃金儲備相對貨幣負債非常低的發達市場。

相對於貨幣負債,中國的黃金儲備似乎也較低。

各國的黃金價格結果可能表明,黃金價格過高的國家可能面臨貨幣貶值壓力。

在一些發達市場國家,貶值壓力很大,比新興市場國家更甚。發達市場國家“印製”自己的儲備貨幣,因此,“儲備”對發達市場來說是一個不同的概念,新興市場必須努力創造外部賬戶盈餘,以增加儲備。

俄羅斯真的很有趣。相對於貨幣(在當前的匯率和黃金價格下),它幾乎擁有足夠的黃金來建立一個貨幣局。 1999年,在1998年的危機之後,當俄羅斯的外匯儲備(在過去,俄羅斯的外匯儲備是美元)與基礎貨幣相等時,買入的機會出現了。當然,我們需要提醒投資者,根據他們對這種“極端”情景發生的可能性的假設,或者對黃金在任何新的儲備狀態下實現的比例的假設,下調調這種“極端”情景下的價格預期。

對於那些關注各國黃金價格計算的人來說,價格存在很大的差異。下面的證據應該不言自明。

估值框架下,關於比特幣價格有何洞見

加密貨幣都受益於這種局面,並與黃金競爭。也許加密貨幣是新的黃金,並將從這種對新的硬貨幣的需求中受益。也許不是,也許兩者都是。我們目前的觀點是,對於央行來說,黃金是最容易考慮和購買的東西,在這個特殊時刻,央行是我們心中的關鍵角色。但私人行為者更為敏捷,對同樣的潛在動機做出反應。

我們對加密貨幣做了同樣的計算。由於加密貨幣的潛在數量是無限的,我們關注的是比特幣,它有2100 萬比特幣的供應限制。在這方面,它比其他加密貨幣更接近黃金。那麼,全球M0 和M2 除以比特幣的數量是多少?

使用與黃金相同的M0 值,比特幣的隱含價格約為每枚130 萬美元。

使用全球M2 的比特幣隱含價格為每枚480 萬美元。

加密貨幣的上行空間似乎遠高於黃金(約33倍),儘管黃金是央行更直接的首要選擇。然而,單個參與者可能會更快地採取行動。與黃金一樣,我們需要提醒投資者,根據他們對“極端”情況發生的概率的假設,或對比特幣將在任何新的儲備狀態下實現的部分的假設,下調“極端”情況下的價格預期。

為黃金和比特幣估值的起點框架

我們怎麼強調都不為過,這是一個幫助我們開始具體化的框架。有很多問題把這些隱含的價格j降下來。最明顯的是要納入一個概率的方案。

還有其他資產可能履行黃金或比特幣的功能,作為儲備資產。房地產等實物資產是黃金或比特幣的另一個明顯的替代品,許多人將其定義為供應有限。也許甚至是無限供應的資產,如股票,也能發揮類似貨幣的功能。也許新興市場貨幣也是如此(下文有更多介紹)。

我們只是為任何量化過程提供一個起點。我們框架的精神是啟動一個量化的過程,讓你提煉自己的答案,而不是產生"答案"。

新興市場貨幣/債券可能受益

新興市場貨幣(EMFX)也是一個潛在的受益者。然而,上面的框架並不適合適用於EMFX,所以我們不把它們列入本次討論。

首先,與黃金或比特幣不同,新興市場貨幣受制於潛在的無限供應。此外,我們對新興市場本地貨幣債券有一個正式的投資過程。而且,這個過程並不區分貨幣和利率。從邏輯上講,將貨幣與利率分開是在重複計算通貨膨脹(除非是在看非經濟因素,如技術因素)。相對於基本面,我們被高的實際利率所吸引。期間。這就是我們正式分析過程的核心。我們有第二步的分析,以納入非系統性的風險。例如,我們根本沒有持有俄羅斯,因為儘管相對於其基本面而言,實際利率很有吸引力,但我們認為製裁風險太高,影響太大。無論如何,我們認為EMFX 是一個潛在的主要受益者,但我們沒有在這裡討論它,因為這個框架不適合無限供應的資產。

量化對黃金和比特幣價格的影響

到目前為止,世界還沒有對俄羅斯這樣的主要經濟和金融參與者實施制裁。關於貨幣未來的“故事”很有趣,但如果有人認為這可能是一種新的範式,那麼就有必要嘗試量化。這就是我們進行這項工作的目的-,對一個朦朧和復雜的問題盡可能具體化。這一重大變化對資產價格的關鍵影響是黃金和比特幣大幅上漲。