撰寫| 雨林

編審| 照生

11月27日,灰度首席執行官Barry Silbert在推特發了一條簡短的推文“Okay, it is time”,隨後引起市場熱議。

近幾個月比特幣價格在上漲的同時,很多人都注意到了一直在有序買進比特幣的巨鯨“灰度”(Grayscale)。

灰度是一家美國的加密資產投資管理公司,由數字貨幣投資集團(Digital Currency Group, DCG)於2013年設立,通過合規的基金運作方式,來為機構投資者和高淨值合格投資人服務。

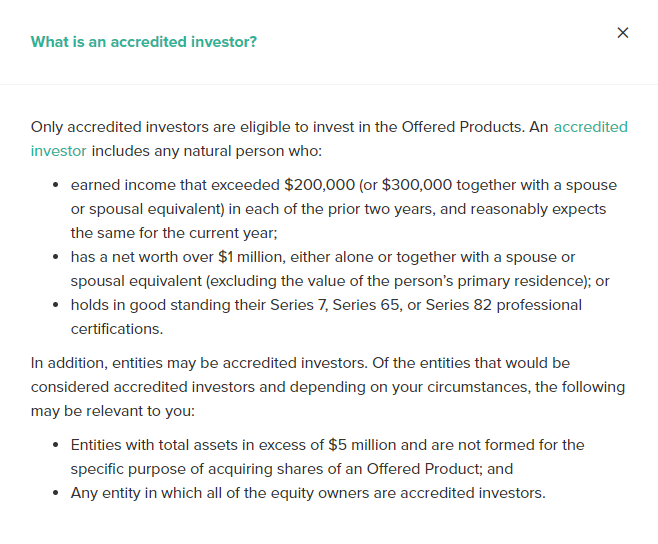

所謂的“合格投資者”,是指對個人來說,年收入至少達到20 萬美元(或與配偶兩人共同收入達到30 萬美元)。並且單獨或者與配偶共同擁有淨資產超過100 萬美元(不包括居住房產),或者是持有美國金融專業證書(Series 7, Series 65, or Series 82);而對機構來說,需要擁有500 萬美元以上的流動資產,或者所有股東都是合格投資人。灰度的“合格投資者”設定反映了其更重視的是加密資產的合理配置而不是加密資產的價格漲跌,因為灰度為機構和高淨值客群管理的資產規模和體量普遍較大,同時資產管理週期也相對較長。

圖:灰度對“合格投資者”的描述

來源:灰度官網

灰度旗下最著名的產品就是灰度比特幣信託(Grayscale Bitcoin Trust, GBTC)。

GBTC 的運作模式與黃金信託基金類似:由大型黃金生產商向基金公司寄售實物黃金,隨後由基金公司以此實物黃金為依托,在交易所內公開發行基金份額,銷售給各類投資者,商業銀行分別擔任基金託管行和實物保管行,投資者在基金存續期間內可以自由贖回。不同的是,GBTC的份額不支持贖回,並需要鎖倉12個月,於是灰度就成了只進不出的“貔貅”。

除了比特幣信託產品,灰度也開發了基於其他加密資產的信託投資產品,本身持有的加密貨幣種類十分多樣化。根據Tokenview的數據,灰度自2013年9月推出比特幣信託以來,已經逐步將其信託託管的加密資產擴展至BTC、ETH、ETC、LTC、BCH、XRP、ZEC、ZEN、XLM等共計10個類別。其中,截至11月26日,灰度在比特幣(BTC)和以太坊(ETH)的持倉量分別達53.24萬枚和263.51萬枚,分別佔兩大幣種流通量的2.87%和2.32%。

圖:灰度比特幣及以太坊持倉情況

來源:Tokenview、CoinMarketCap

灰度的各類加密資產信託投資產品的主要客戶是機構客戶。對這些機構投資者而言,在投資過程中會受一系列風控、法規、稅務等問題的約束,相比直接投資加密資產,在灰度投資合規的加密資產信託產品不失為一種相對穩妥的選擇。尤其是在較高的通脹預期背景下,全球投資者都在努力尋找可以進行有效對沖的資產配置方案,而加密貨幣市場的逐漸成熟已經讓越來越多的機構開始認識到相關投資品種作為另類投資進行資產配置的價值。可以說,2020年是機構資金真正開始流入加密資產市場的元年。

加密資產市場的高波動性與高收益在吸引眾多類型投資者目光的同時,也為這一領域的投資管理機構創造了相當大的機會和操作空間。

一般來說,加密資產投資管理行業也可以被稱為加密投資基金行業。根據Crypto Fund Research的數據,目前全球共有超過800個加密投資基金,而數量如此眾多的加密投資基金中,加密風險投資基金和加密對沖基金的數量占到95%以上,只有很小一部分是被動指數基金,私募股權基金或其他類型基金。

加密風投基金與傳統風投基金最大的不同就在於它們專注於投資區塊鍊和加密貨幣項目和初創企業,而加密對沖基金則是利用各類投資工具和手段直接進行加密資產投資的基金(典型的機構包括我們此前報導過的Amber Group)。這裡需要指出的是,加密投資基金機構根據產品和所涉足的投資領域可以既是加密風投基金,也是加密對沖基金,或者我們可以將這樣的機構稱為混合加密投資基金(例如仟峰資本)。

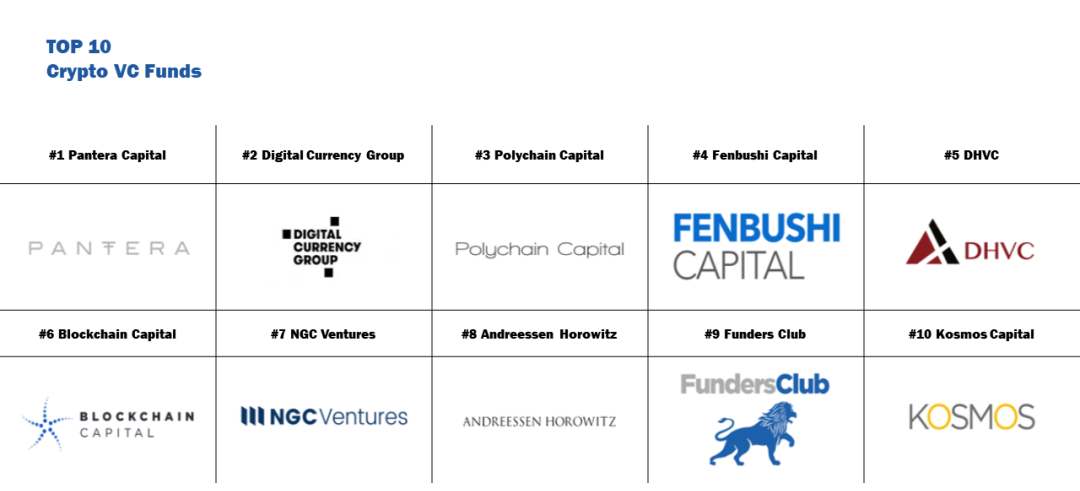

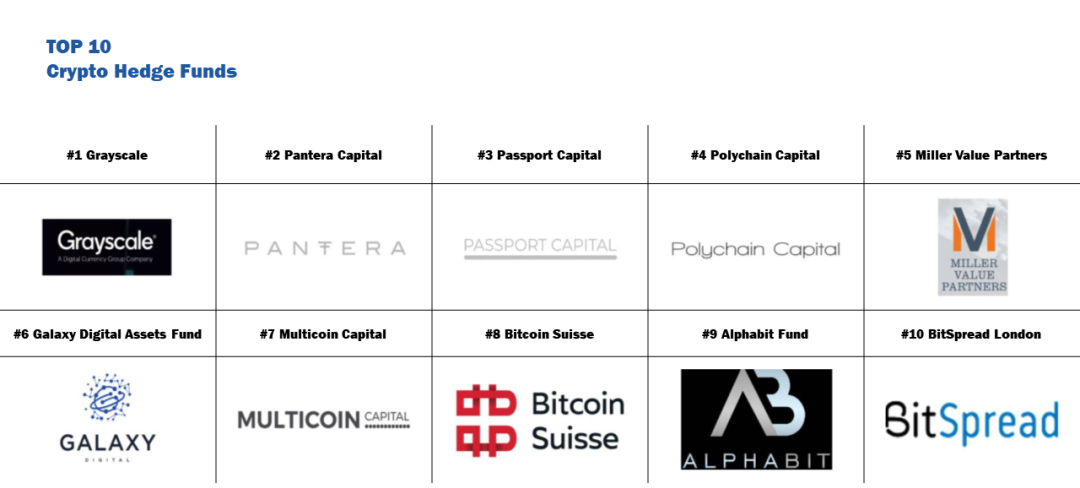

下圖分別是Crypto Fund Research選出的全球TOP10加密風投基金與TOP10加密對沖基金。

由於加密對沖基金直接在加密貨幣市場進行投資操作,因此相比加密風投基金對市場的影響要更加直接。

根據普華永道與Elwood聯合發布的加密對沖基金報告,加密對沖基金的市場規模到2019年末已經超過20億美金,平均資產管理規模超過4400萬美元,2019年加密對沖基金的投資回報率中位數超過30%,大部分(約48%)的加密對沖基金應用量化操作策略進行投資管理,投資的加密資產類別仍以比特幣和以太坊為主,佔比分別為97%和67%。最後,加密對沖基金的主要服務客群為家族辦公室(佔48%)和高淨值個人(佔42%)。