了解風險是人類生存的基礎。

風險不僅是指個人能夠預測尚未採取的行動的後果的能力,它對更廣泛的社會也具有極其重要的意義。

例如我們目前在面對新冠肺炎爆發時所表現的那樣,仔細思考“如果……會發生什麼?”。這使我們能夠更好地保護弱勢群體,同時讓其他人恢復健康。

不過,風險並不是完全主觀的預測。在過去的100年裡,我們的一個重要發展就是能夠用更精確的數學方法來定義風險。也正因為如此,目前關於新冠肺炎的爭論大多圍繞著檢測政策、R值和死亡率展開。

但是,數字(任何數字)的問題在於,我們總是高估了它們的準確性,尤其是在面對新的不可預見的情況時。

回到新冠肺炎。 2020年初,歐洲85歲以上男性的平均死亡率約為15%。但到今年3月,人們普遍認為這一數據已經翻了一番,達到30%。

然而將風險應用於金融市場的方式和上例又有所不同,但在某些方面是同等重要的。總的來說,將風險應用於金融市場是一個積極的進步,它使個人、公司和國家能夠更好地了解世界以及創造和確保其未來的繁榮。

不過,在這個過程中也有一些問題,這些問題通常由部分人高估了他們在復雜的情況下了解和量化風險的能力引發的。

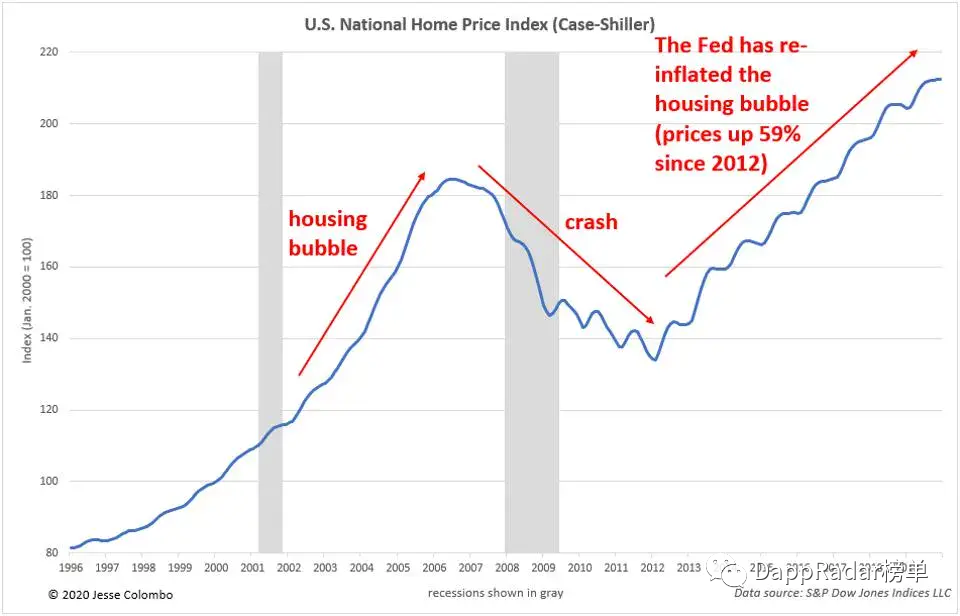

這其中最著名的例子是2008-2009年的信貸危機。在這場危機中,美國抵押貸款債務出現問題接著蔓延到全球金融界,以致沒有人能夠準確計算出其總體風險狀況。

該週期看起來將重複

儘管如此,普遍還是使用標準債務風險定義。結果是,公司的財務風險認知與實際財務風險這兩方面之間存在嚴重的不匹配情況。

這種風險被稱為“系統性風險”,很難計算。這並不是說任何個人的房屋貸款都會變成壞帳,而是這種風險在整個金融系統中以一種特有的方式分散,從而使參與該系統任何方面的任何人現在面臨的風險都大大增加。

當涉及DeFi以及當前市場對Yield Farming的狂熱時,我擔憂的正是這種風險。

Yield farming

Yield farming指的是用戶執行某些操作以獲得財務業績的能力,但不是直接從該活動中獲得收益,屬於次級收益。

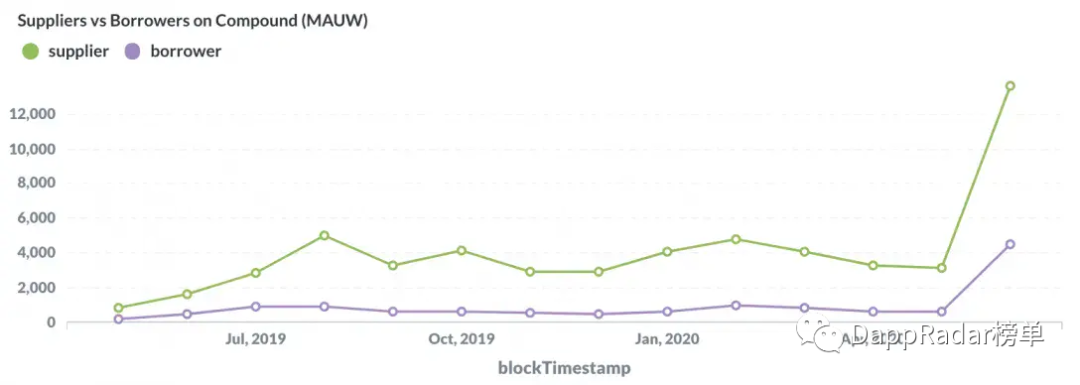

當前的焦點是由新的治理代幣的發布觸發的,這些代幣是通過使用Compound和Balancer dapp(以及隨後的其他dapp)獲得的。這導致人們人為地增加他們在這些dapp中的活躍,以最大限度地獲得回報。

2020年6月期間活躍呈爆炸式增長的Compound

這通常是通過以復雜的方式存儲、交易和借入代幣,然後重複這種行為來完成的。正如我們經常看到的那樣,這其中的最大問題是,一個典型的自動化交易系統中包含的dapp越多,其固有的風險就會以指數方式成倍增加。

再加上任何一個用戶都可以使用閃電貸,以幾乎無成本的方式獲取大量代幣,整個DeFi行業的風險狀況可能越來越像2008年底的全球金融。

這甚至在我們開始考慮除DeFi和以太坊區塊鏈之外的其他高風險載體之前。有一個顯而易見的例子包括支持Tether穩定幣(目前市值250億美元)的實際抵押品,甚至更普遍地說,任何會影響比特幣價格的問題,因為比特幣仍然是整個加密貨幣價格上漲的關鍵驅動因素。

當然,這不是危言聳聽。這僅僅是為了鼓勵每個人重新考慮他們個人的風險偏好,以及他們在直接使用的個人代幣和產品之外的風險敞口。

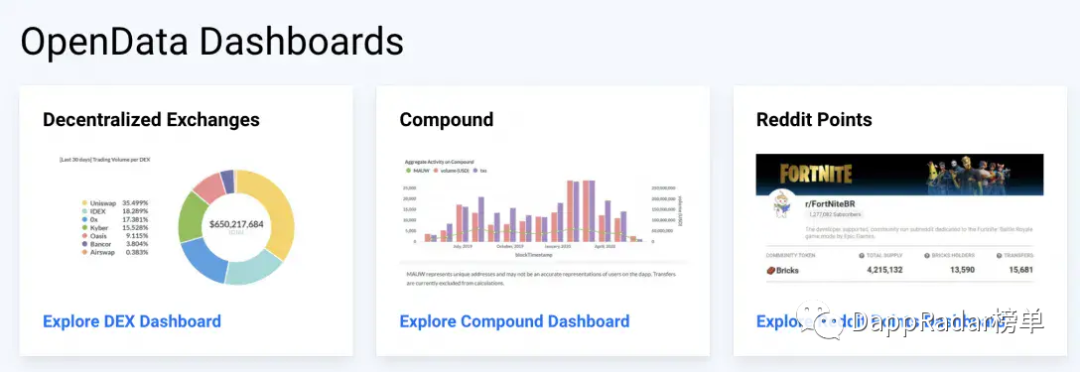

瀏覽DappRadar OpenData

和以往一樣,我認為明智的投資理念仍然是只在你能承受的損失上投資。假想一下,如果你所有的加密貨幣價值一夜之間化為零,你的反應會是什麼?

雖然發生這種情況的風險很小。但事實是,沒人知道這種風險具體是多大。