Coinbase宣布,向證券交易委員會( SEC)提交的有關其A類普通股擬直接公開上市的S-1表格註冊聲明已正式生效。預計其A類普通股將於4月14日開始在納斯達克全球精選市場上交易,股票代碼為“COIN”。

作者|靈鴿

來源|鏈得得

礦機巨頭在納斯達克上市稱的上“區塊鏈第一股”,那麼Coinbase的上市就是名副其實的“加密領域第一股”。

Coinbase宣布,向證券交易委員會( SEC)提交的有關其A類普通股擬直接公開上市的S-1表格註冊聲明已正式生效。預計其A類普通股將於4月14日開始在納斯達克全球精選市場上交易,股票代碼為“COIN”。此外,該公司還透露,將於4月6日提前8天分享第一季度財務業績。

早在2月25日,美國證券交易委員會(SEC)就公佈了加密貨幣交易平台Coinbase提交的S-1表格。其中,高盛、花旗集團、摩根大通等公司擔任交易顧問。

—1—

Coinbase估值超1100億美元,上市採取DPO形式

Coinbase沒有採取傳統的IPO形式而是選擇DPO(直接上市),直接上市(DPO)不像首次公開發行(IPO)對外籌集資本,而是公司僱員和投資者將其擁有權轉換為股票,然後在股票交易所掛牌。

股票一旦上市後,公眾可以購買股份,現有的投資者可隨時兌現,而不用像傳統的IPO有鎖定期(DPO沒有鎖定期)。

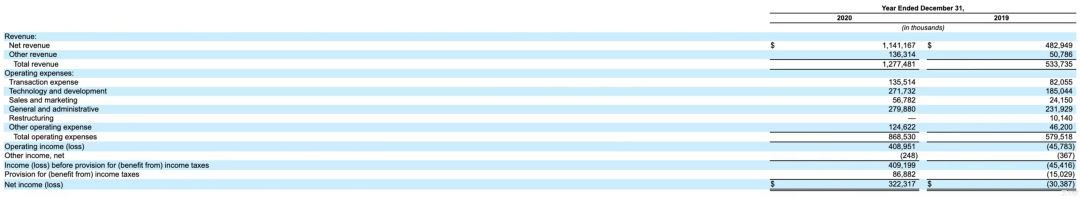

根據Coinbase向SEC提交的S-1文件顯示,Coinbase在2020年總營收為12.77億美元,較2019年增長128%,淨利潤3.22億美元。

截至2020年12月31日,其公允價值為1.879億美元,包括1.301億美元的比特幣、2380萬美元的以太坊和340萬美元的其他加密資產。

Coinbase 提交的S-1 文件

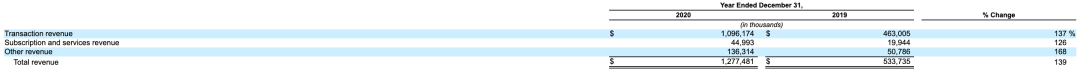

在收入來源方面,Coinbase約85.8%的收入來自客戶交易手續費;約3.5%的收入來自訂閱與服務收入,這部分收入主要是客戶支付的資產託管費用;約10.6%的收入來自其他收入。

文件解釋稱,其他收入主要是指在交易系統意外中斷期間,Coinbase使用自身持有的加密資產幫助客戶完成交易而獲得的收入。

Coinbase 提交的S-1 文件

在營業開支方面,佔比最高的部分是一般行政費用,為2.79億美元,較去年增長20%;其次是技術與發展費用,為2.71億美元。

以礦工費為主的交易費用為1.35億美元,同比增長64%;銷售與營銷費用為5678萬美元,同比增長135%。

在交易量與用戶方面,2020年全年,Coinbase的加密貨幣交易量約為1930億美元,較2019年增長141.7%。

此外,Coinbase用戶持續穩定增長,截至2020年12月31日,該平台驗證用戶數量為4300萬,較2019年底增長34.4%。

除了本身的加密交易業務,Coinbase的投資業務也非常廣泛。

根據S-1文件顯示,Coinbase Ventures近年累計投資了CompoundLabs、StarCard,Inc.、Amber Global在內的100多家公司,累計投資2614萬美元,平均單筆投資不到26萬美元。

其中在18年4月向Compoundlabs投資20萬美元,在20年1月向Amber Global投資15萬美元,在20年2月向Arweave投資30萬美元。

文件中,Coinbase還披露了過去三筆收購交易的具體價格。 2019年1月,以640萬美元收購區塊鏈情報公司Neutrino。

2019年8月,以6830萬美元的價格收購Xapo機構託管業務。 2020年7月,以4180萬美元的價格收購加密貨幣經紀公司Tagomi。

可以看出,Coinbase的野心是打造更加豐富的加密生態,就像其在文件中表述的一樣。

Coinbase旨在將基於加密的金融服務提供給任何擁有智能手機的人,成為35億智能手機用戶訪問加密經濟的第一入口與主要入口。

此外,根據文件披露,當前Coinbase第一大股東是聯合創始人兼CEO Brian Armstrong,佔比21.7%。

此外,股東名單中還有知名風投機構a16z關聯實體,投資過Twitter、Tumblr等知名企業的聯合廣場風投(USV)關聯實體,以及Ribbit Capital、老虎基金和Paradigm等風投機構。

4月2日,FTX已經先於納斯達克上線Coinbase Pre-IPO產品,據FTX平台獨家上線的股權通證產品行情顯示,Coinbase Pre-IPO的最新價格為465.8美元,按照Coinbase S-1文件披露的2.5億普通股數量,該公司目前的估值達到了1164億美元。

—2—

擁抱監管,不斷走向合規化

從Coinbase的發展路徑可以看出,除了構建完善的加密生態,謀求合規也是其發展的重中之重。

此前CFTC曾指出,Coinbase在2015年1月至2018年9月期間,其運營的GDAX電子交易平台(現在稱為Coinbase Pro)上就包括比特幣在內的數字資產交易做出虛假、誤導性或不准確的報告。

而就在3月20日,Coinbase與美國商品期貨交易委員會(CFTC)達成和解,並支付650萬美元的罰款。

和解主要集中在兩個領域:有關Coinbase GDAX交易平台上交易活動的信息以及Coinbase員工在2016年為期六週的虛假交易指控。

可以看出,Coinbase為上市積極地解決了與監管的矛盾。

此外,Coinbase與Circle聯合發行的合規美元穩定幣USDC也在不斷被認可。

1月4日晚間,美國最大的銀行業監管機構美國財政部貨幣監理署(OCC)在官網發文宣布,允許美國銀行使用鍊和美元穩定幣作為美國金融系統中的結算基礎設施。

3月29日,銀行卡巨頭Visa也表示,將允許使用USDC結算其支付網絡上的交易,這是主流金融行業日益接受數字貨幣的最新跡象。

Visa表示,已與支付和加密平台Crypto.com一起啟動了試點計劃,併計劃在今年晚些時候向更多合作夥伴提供該選項。

Coinbase首席執行官Brian Armstrong也曾表示,如果符合上市標準,Coinbase有朝一日可能將支持央行數字貨幣。

Armstrong稱CBDC為“重要趨勢”。他認為央行數字貨幣也將變得非常龐大,幾乎每個主要政府都開始考慮如何建立央行數字貨幣。因此只要它們滿足我們的上市標準,我們將支持CBDC、穩定幣以及DAI等去中心化貨幣。

隨著傳統機構的不斷入場,加密領域的價值在不斷擴張,Coinbase此次上市成功,也將會使傳統領域的投資者更加關注加密市場。就像2013年Coinbase網站頂部的那句Slogan一樣: