當前DeFi借貸形式單一,各大借貸協議基本是“可變利率”。

反觀傳統藉貸市場,則主要以“固定利率”貸款為主,向我們生活中的房貸、車貸、消費貸等。相比而言,DeFi借貸在固定利率方面發展十分欠缺。

浮動利率基礎借貸協議的工作原理是用戶可以選擇將他們的資金投資到礦池合約中以提供流動性。

已經投資的資產可以作為質押品從礦池中藉入其他資產,根據礦池情況允許即時藉用。

但是,一旦貸款市場的浮動利率達到一定規模,就會面臨一個重大問題:資金效率低下。

在2020年之前,與其他市場相比,去中心化金融市場是一個利基市場。在短短一年多的時間裡DeFi的總鎖定價值迅速增長,目前估計已達到1000億美元。其中,借貸市場約佔TVL規模的30%。

然而目前最好的DeFi借貸平台正處於兩難境地。大規模投資的資金會影響資本效率。例如Aave和Compound的資本效率範圍在30%到45%左右。

通過固定利率+可變利率結合的模式,創建可變利率存貸市場和固定利率收益期望交易市場。

在Dank協議可變利率的基礎上,創新性的採用了算法機制控制的固定利率,通過風險擔保池和訂單池結合的模式,給使用者帶來更加多元的收益組合。

Dank Protocol協議介紹

Dank是一個基於以太坊的去中心化開源借貸協議,並創新性地推出了“算法固定利率”產品,豐富了DeFi世界中的固定收益市場的可選項,並且提升了DeFi市場中的資金利用效率。

固定利率借貸可以降低風險,對傳統金融玩家來說更加熟悉,也更具吸引力。這勢必也會成為DeFi未來打開圈外增量市場的必經之路。

這種算法固定利率產品實現的關鍵在於Dank提出的基於可變利率市場的遠期利率合約掉期模型。

此外用戶也可以藉助這一衍生品靈活地釋放d-Token附帶的遠期收益,並將此“兌換”成為即時的固定利率收益。

持有附息Token的持幣者可以提前鎖定未來的收益,也有機會藉此獲得額外的利潤。 Dank提供的這類產品還讓市場參與者在不提供相關抵押品的前提下直接獲得未來的利潤。

此外Dank同時使用了訂單薄和AMM兩種模式來更穩定地實現固定利率收益,其中訂單薄模式可以提高市場參與者的資金利用率,是用戶能夠準確實現固定利率收益的重要途徑。

而協議內的AMM則主要被用於幫助流動性提供者盡可能避免Theta(時間衰減)造成的負面影響,此外也被用於幫助流動性市場迅速將浮動利潤轉化為固定收益。

Dank協議內的結構並不復雜,參與者會扮演三種不同“角色”,分別是存款人、借款人和清算人。

其中存款人將資產存入協議,一旦有借款行為發生,存款人可以獲得(固定利率的)收益回報。借款人可通過質押協議支持的資產來進行借貸,借貸利息由借款人支付。

清算人主要通過在清算時幫助借款用戶恢復賬戶正向流動性獲得收益,即在藉款人賬戶因市場劇烈波動遭到清算後,清算人可通過幫助借款人償還部分或者全部借款來獲得借款人抵押資產一定比例的獎勵。

用戶存款後將根據市場借款需求被動獲得收入,此外協議還允許用戶將存款資產作為抵押品來進行借款。

用戶可以用他們從存款中賺取的利息來抵消他們通過借款積累的利率。協議使用過程中,智能合約將把貸款金額的0.05%納入協議基金,而以太坊鏈上交互成本則由借款人和存款人共同承擔。

DANK存款和借貸

Dank Protocol是基於以太坊的去中心化借貸協議,如同COMP、AAVE。

為了讓去中心化金融擁有傳統金融的屬性,比傳統金融更加方便的是Dank Protocol非託管金融,無需許可。用戶只需要鏈接錢包,隨時存錢和借錢。

1

存款

通過錢包鏈接平台的智能合約協議,存款人可以將自己的資產存入其平台賺取利息和治理Token收益。

2

借款

借款人質押資產即可藉錢,沒有任何中間人干預借款人的借貸活動,剔除中間人部分,整體提高了借款人的借貸效率。

NFT信用憑證無抵押借貸

Dank Protocol將推出NFT信用憑證,用戶通過此NFT信用憑證實現無抵押借貸。 DANK創世NFT是協議未來的信用憑證和唯一ID身份,旨在在Web 3.0鏈上打造信用身份的基礎。

Dank在開啟公測後很快就在以太坊二層擴容網絡Polygon(Matic)上推出了NFT,以此獎勵參與測試並反饋問題的用戶。

此外據官方透露,Dank推出的NFT還會有更多的應用場景,除了鏈上信用身份以外,還可以用作遊戲ID,甚至用於進行投票治理。

核心的優勢

Dank的固定利率市場為固定收益提供了多種方法;訂單簿模型為市場上的所有參與者(流動性提供者和接收者)提供定制和高資本效率,非常適合需要精確固定收益的用戶。

AMM幫助流動性提供者避免theta衰減,也幫助需要快速變現的浮動利潤通過流動性市場轉化為固定收益。

另一方面,市場也會使用流動性激勵方法來幫助流動性提供者獲利。與此同時,創新性地採用Slippage Mining方法,降低系統風險。

那麼Dank Protocol與他借貸平台相比,有什麼不同之處?

DANK協議的底層借貸和Comp、AAVE是一致的,也是可變利率的借貸協議,任何人都可以存取或者藉還自己資產來獲得浮動的利率。

我們再從業務方向來說,與COMP和AAVE不同,DANK更專注於固定的利率、資金效率和利率的衍生品的市場。

同時DANK提出基於浮動利率市場的遠期利率合約掉期模型,用戶可以隨時釋放d-token的遠期收益,獲得即時固定收益。

用戶選擇DANK相對比其他借貸平台有著兩大優勢:

1.具有更好的資金靈活性。

2.更多的收益選擇性。

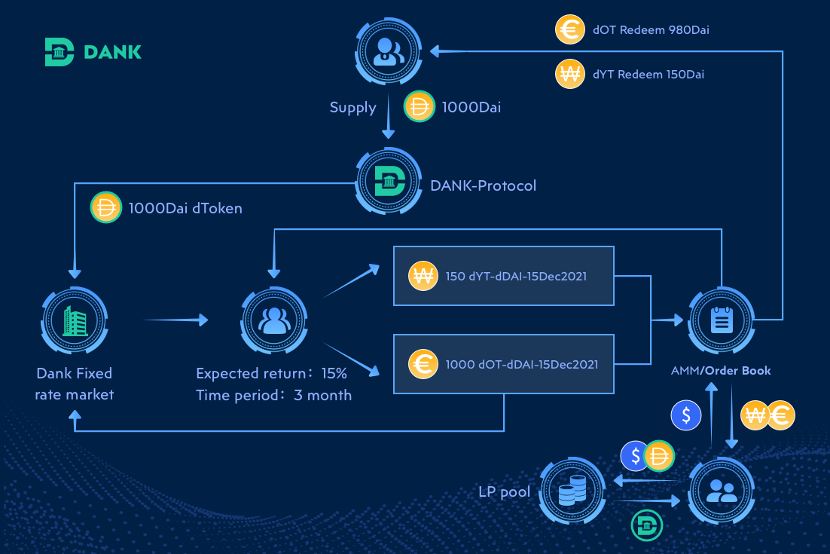

這裡我們以Bob為主人公,舉個例子來看一下,Bob在DANK協議存入1ETH,那麼Bob也會收到由DANK協議鑄造的存款憑證—1 d-ETH。

d-ETH和c-ETH(Compound的存款憑證)一樣,代表著Bob本金存款和浮動的收益的憑證,此時持有的d-ETH的Bob除了等待不確定的收益,似乎什麼也乾不了。

事實上,我們發現持有d-ETHD的Bob完全可以好好利用這個頭寸。

如果將d-ETH的屬性進行鑄造和拆分的話,即Bob將他的d-ETH拆分為本金token+收益token,那這時Bob的就有以下的靈活資產管理方式了。

基於零息債券的原理,Bob還可以在不放棄基礎本金收益權的前提下,折價賣出他自己的本金Token,Bob甚至可以不斷地Compounding本金Token從而獲得數倍的資金效率和收益權益。

如果可變利率市場在未期積極,那麼Bob可以在市場信心積極的情況下,提前釋放自己的收益token。

Bob不出售他自己的本金token+收益token,在基於現有的Dank"s Fixed Rate Market上面從事提供流動性的生意,賺取更多的手續費。

總結來說,如果Bob想要的穩定的或者確定的收益,那麼Bob可以將他的收益權提前打包賣給市場(Dank"s Fixed Rate Market)來獲得固定的收益,而不需要擔心收益浮動的煩惱。

另一方面,他想要獲得更高的資本效率,那麼他的未到期本金憑證可以隨時折價賣給市場。

Dank Protocol用戶資金安全保障

協議的安全可以說是整個協議最重要的一環,這是協議的根基。

1.從協議安全性上,協議一直在和領先的審計機構合作,檢查代碼安全性能,同時也做了相關的測試活動來反饋協議的Bug等。

此外,團隊為了更大化和最大限度的保持安全底線,最近也在準備集成Openzeppelin剛孵化的Forta-,一種智能合約的實時威脅檢測協議。

2.關於資產清算風控安全上,極端行情下,某些流動性可能出現急劇萎縮,導致某些幣種無法清算。

為了用戶的資產安全,Dank協議合理限制了風險較高的單個幣種的最大存款市場規模,並且針對特定Token只能進行存款獲取收益但不能進行抵押借貸,保證協議安全。

Token經濟模型

原生Token DANK總量為1億枚,可用於投票和決策,是社區治理的唯一憑證。

除此之外,DANK還可以參與協議,為協議和存款人提供安全和保險。利益相關者以及市場參與者從協議中獲得利益回報和費用也會通過DANK支付。

Dank協議在DAO結構下工作,DAO由初始團隊和DANK Token持有者組成,旨在讓所有有價值的加密資產在去中心化、自治、全面的Dank生態系統中獲得金融服務。

受約束的委託能夠通過d-Token的管理功能在Dank社區內提出、投票和實現更改。提案可以修改系統參數,支持新的市場,或向協議添加全新的功能。

此外,DANK Token持有者可以委託他人行使投票權。

Token分配

官方團隊預留15%,4年內逐步釋放;早期投資者(種子輪)分配30%,4年內逐步釋放;協議激勵獎勵預留50%,3-4年內完全釋放;社區推廣預留2%,將用於構建社區以及品牌營銷等。

NFT激勵獎勵預留1%,將用於社區的文化發展;顧問分配1%,用於獎勵為協議發展提供建設性意見的顧問;安全金庫分配1%,用於在遭遇意外情況時的賠付。

團隊成員

Dank Protocol團隊成員在區塊鏈領域均擁有多年的從業經驗。聯合創始人Philx Peng是DeFi 領域的早期投資人和參與者,對DeFi協議有深入的研究和理解。

此前曾在交易所領域有過多年的創業經歷。 CFO Amber畢業於倫敦政治經濟學院會計與金融專業,曾任職於諮詢公司埃斯頓。

鏈金研究院總結

Dank協議旨在通過解決資本效率問題來解決資本收益問題。

Dank協議允許任何用戶接收稱為dToken的浮動利率託管收據。然後可以交易新提出的長期利率合約,隨時提取dToken的長期收益以獲得即時固定收益。

通過這個模型,Dank協議提供了一個對所有人都有吸引力的模型,從那些想要穩定的長期收入的人到那些投資少量資金以換取大額存款風險收入的人。

浮動利率倉位的用戶可以隨時更換倉位,靈活的資金收益。根據貼現債券原則,可以對資本流入市場進行對沖,增加資金靈活性。

Dank協議部署框架,會採取多鏈的部署方式來拓展各種邊際的效應,主要以Layer 2和EVM鍊為主。

Dank協議業務上,主要圍繞基礎借貸、固定收益市場和鏈上信用去探索新的邊界,致力於自由、開放、無審查的可持續的領先金融主體。

Dank Protocol的目標是讓所有有價值的加密資產獲得多元化的金融服務,讓DeFi能夠實現進一步發展的同時,吸引更多“外部資金”,尤其是傳統金融市場中曾因為加密市場高波動性敬而遠之的一部分資金能夠真正入局。

協議完全開源且已經獲得了業內幾家聲譽良好的審計機構的擔保和審計,隨著更多開發者參與到基於此的第三方服務以及應用的開發中來,DeFi 借貸賽道或將迎來新一輪的加速發展。

投資有風險,本文觀點和意見僅代表作者本人,並不構成任何建議。