撰文:AmpleSense DAO,另類穩定幣項目Ampleforth 生態系統的去中心化自治組織

編譯:Perry Wang

「彈性金融」(Elastic Finance,EeFi)帶來了令人興奮的貨幣和技術創新,加密貨幣市場中很多年從未見過的創新。由Ampleforth 領軍的新興彈性金融板塊推出會進行供應量動態調整的代幣,這種動態調整稱為「rebase」。 「Rebase」使加密資產能夠(按價格衡量)吸收需求,以大幅降低資產的波動率。

從理論上講, rebase 使得算法穩定幣等彈性金融資產相比比特幣BTC 和以太幣ETH,其價格相對穩定。

不過與任何新興的顛覆性創新一樣,彈性金融的興起在開發者、投資者和其他人士引發強烈的爭議、困惑和辯論。實際上,當前圍繞彈性金融的主要觀點是負面的,主要是由於四個因素:

對rebase 理解不足:rebase 是代幣供應量根據需求自動增加(正向rebase )或減少(負向rebase ),需求熱度則是通過價格衡量。第一個容易令人困惑的問題是代幣餘額如何或為何rebase。第二個問題是,在無需抵押的情況下,rebase 如何可以降低價格波動。不幸的是,許多投資者在不了解彈性資產的情況下出手購買了這類資產,導致部分人損失大量資金。價格波動:很多人批評彈性資產未能實現與中心化和半中心化穩定幣那樣的穩定性保障。對實用性的擔憂:彈性資產具有很高的試驗性,這些代幣的用例尚未明確和大家講過。導致許多觀察人士將彈性金融視為「龐氏經濟學」,或認為rebase 系列代幣相比傳統的加密貨幣並沒有帶來明顯的好處。普及度非常有限:迄今為止,彈性資產主要用於投機,尚未集成到許多高人氣的DeFi 項目中。這是因為多數情況下,彈性代幣無法與DeFi 協議組合。此外,開發人員及其社區相信(或逐漸相信)這些資產不會帶來額外或理想的效用。

現在,應該重新審視彈性金融,摒棄傳統(負面)的觀點。

我們撰寫本文的目的是對常見問題進行解惑,以及回應對彈性金融的批評:

提供明確的解釋,說明rebase 的設計目的是什麼,以及它對更廣泛的加密經濟很重要幫助用戶、投資者、開發者和其他人客觀地評估彈性資產,以確定哪些資產值得關注並可能獲得最大成功演示彈性資產除了交易和投機之外的用途介紹可用於改善和擴展對彈性金融理解、執行和開發的資源

Rebase 有什麼好處?

讓他們先從看看 rebase 的定義開始。很多人更關注rebase 的工作機制,特別是從數學和智能合約角度看這種機制如何觸發代幣供應增加和減少(既正向和負向rebase)的要素。 Rebase 工作機制確實很有意思,但我們認為更重要的是要關注原因,而不是方法。

Rebase 存在的原因是什麼? Rebase 的唯一目的是激勵個人進行代幣買賣活動,幫助代幣實現圍繞特定價格區間或目標價位的穩定性。

根據AmpleSense DAO 和www.amplesense.io,兩種類型的rebase「對稱/ 非對稱rebase」定義如下:

對稱(標準) Rebase:Rebase 後所有錢包內的代幣餘額按同等比例增加或減少。非對稱(非標準) Rebase:Rebase 後所有錢包內的餘額不會按同等比例增加或減少。例如,部分人接受負向rebase。這些自願減少其代幣餘額的人士在正向rebase 時會得到較高的獎勵。

彈性資產的鼻祖Ampleforth 是採用對稱rebase 機制的。自Ampleforth 推出以來,許多團隊推出了具有不對稱rebase 的彈性代幣,主要目的是減少負向rebase (供應收縮)對所有代幣持有者的影響。

無論rebase 是對稱還是非對稱,彈性代幣的優劣判斷依據應是較長時間內其圍繞目標價位區間(或價格錨定)實現的相對穩定性。如果一直彈性代幣很長時間一直未能實現價格穩定性,其主要功能就已宣告失敗。

例如,以12 個月為例(2019 年12 月至2020 年12 月) , Ampleforth 的價格基本圍繞在1 美元左右,具體參見下圖。 (Ampleforth 的價格目標是2019 年美元價值正負5% 之內。)與此同時, Ampleforth 的市值增長約27,000% (從135 萬美元增至3.6711 億美元) 。

Ampleforth 價格目標表現:2019 年12 月至2020 年12 月,數據來源: AmpleSense DAO, DataMetrics Hub, forum.amplesense.io

從實用角度來看,用戶和開發團隊可以開發利用以下優勢的產品、服務和應用:

某些彈性資產的穩定性。例如,它們證明有能力最終回到目標價格區間(如果它們切實實現了這一困難的壯舉)正向rebase 有能力帶來不需要注入額外資本(假設資產需求增長)或抵押品的有機流動性

彈性資產亂花迷人眼,我們帶你一窺真容

鑑於Ampleforth 在2020 年7 月迎來爆炸式的高人氣, 數十家團隊隨之推出採用對稱和非對稱rebase 機制的彈性資產。彈性資產亂花迷人眼,讓很多人不知如何判斷哪些協議值得投入自己的時間和注意力。我們希望通過一個新的評估框架來評估這些項目:The AmpleSense DAO 彈性資產評估框架。

該框架主打五項標準,可以用於分析彈性資產的短期、中期和長期可行性。我們將這一框架分享給加密社區,希望它能鼓勵大家對各種彈性資產的相關性和可行性享有充分知情權、能進行客觀討論,並做出明智決策。

評估標準:價值主張可信度

當前正不斷湧現出許多彈性金融資產,其中主要關注rebase。可信的彈性資產設計為旨在滿足具體目標(例如,在不抵押的情況下實現代幣價格穩定) ,而不是簡單地將rebase 定位為潛在的利潤產生機制。

打分標準

價值主張可信度較低:這類資產的主要目標是通過rebase 機制向早期投資者提供潛在利潤; 其他用例不清楚,或具體效果遜色於標準的加密服務。價值主張可信度中等:有其他方法使用標準加密實現該資產的具體目標,但rebae 可能有助於滿足中心化或去中心化金融中關鍵的未滿足需求。價值主張可信度較高:Rebase 設計機制與資產目標匹配良好;而由於關鍵原因(例如,可能會引發監管擔憂、增加系統性風險等),其它加密方式效果很不理想。

評估指標:技術魯棒性和安全性

彈性金融資產要取得成功,必須是安全的,通過透明的智能合約運營,並且需要強大的技術基礎設施,例如預言機。

打分標準:

技術魯棒性和安全性較低: 沒有安全審計、技術基礎設施薄弱(例如,預言機攻擊風險很高,或rebase 需要人工觸發) 技術魯棒性和安全性中等: 有安全審計,有預言機, 但智能合約不開源、未經驗證或存在隱性功能(例如,由非公開審計的代理合約驅動該協議)。技術魯棒性和安全性較高: 智能合約經過精心審計、代碼開源,不存在隱性功能,存在功能強大的預言機。

評估指標:去中心化

出色的彈性金融資產一定是高度去中心化、不可審查及普遍採用的。

打分標準:

去中心化程度低:資產所有權高度中心化,交易可被審查,採用僅限於最初的投機者。去中心化程度中等:資產所有權輕度中心化,存在交易審查,但會逐漸退出,採用已不限於投機。去中心化程度高:資產所有權高度去中心化, 協議存在豐富用例,交易不可被審查。

評估指標:監管風險

投資者、用戶和開發者考慮不同彈性資產的長期可行性時,應考慮圍繞加密貨幣的監管新格局,尤其是與穩定幣發行和證券監管等問題相關的監管格局。

打分標準:

監管風險高: 彈性資產可能被列入接受嚴密監管的領域,例如算法穩定幣,或者通過不合規的ICO 出售代幣。監管風險中等:資產不屬於穩定幣,但是通過不合規的ICO 售出,或者資產可能被列為證券。監管風險低:資產不屬於穩定幣,團隊進行了合規ICO (或者沒有進行ICO) ,代幣不符合證券監管標準。

評估指標:時間價格穩定性

Rebase 機制的首要目標在於實現資產在長時間內的價格穩定性。時間價格穩定性是衡量資產處於目標範圍內的時間長度的指標。如果資產偏離出目標區間,則供應量減少階段(負向rebase)對投資者、開發者和用戶的影響大於增加(正向rebase) 。

備註: 對於與單個加密貨幣的價格、指數(例如一籃子貨幣)或加密資產總市值掛鉤的彈性資產,較高的時間價格穩定性可能更難實現。

打分標準:

時間價格穩定性較低:資產多數時間游離於目標價格區間之外—尤其是在負向rebase 時,這一時間段內意味著對該資產的需求不足;市場無法管理價格目標偏離而不是穩定的彈性資產(例如,該資產與特定的加密貨幣價格錨定) 。時間價格穩定性中等:資產有相當長時間處於目標價格區間內,但也隨著需求增加而經歷了長時間的代幣供應量增加。時間價格穩定性較高:資產多數時間處於目標價格區間內,代幣供應經歷過溫和或有限的增加和減少階段(負向和正向rebase)。

彈性資產有用嗎?還是毫無用處?

對彈性資產一種常見的批評聲音是它們除了用於投機毫無用處,或者不能給問題提供解決方案。但事實並非如此。

從加密經濟宏觀角度而言,彈性資產,尤其是那些證明有能力作為一般的穩定價值存儲和交換媒介的代幣,可能會促進DeFi 生態系統更加繁榮,甚至可能會被作為貨幣使用,達到目前所有加密貨幣未能企及的高度。

很多觀察人士和分析師指出,由於DeFi 過度依賴抵押和中心化穩定幣,它越來越脆弱。目前,各國政策制定者和監管者正瞄準穩定幣,著眼於減少其影響力、控制其增長。最近的事態進展之一是美國國會議員在2020 年年末提出STABLE Act 法案,該法案將禁止中心化和去中心化穩定幣發行機構在沒有獲得銀行牌照的情況下展開這一業務。

如果彈性金融資產獲得廣泛採用,將會大幅降低加密生態系統對中心化穩定幣的嚴重依賴,提供多種開發創新式、穩定價值存儲和金融工具的途徑,且僅受到政府和監管機構非常有限的制約,遠遠超越穩定幣所能提供的收益。

誠然,利用彈性資產幫助 DeFi 減少其監管漏洞是一個長期項目。現在是否有任何方法使用彈性資產?是有的。

所有彈性資產都是穩定幣嗎?不是的。

需要注意的是,並非所有rebase 資產都是承擔穩定幣職能。許多觀察人士將所有rebase 資產都劃到穩定幣類別裡,這是不准確和不正確的。不同的彈性代幣都尋求在不同的時間段內實現穩定性。算法穩定幣(使用rebase 機制實現約等於1 美元或與其他法定貨幣的價格緊密錨定)只是其中一種彈性資產。還存在其他彈性資產,如下表所示。

彈性資產:當前職能

穩定的價值存儲和交換媒介 (在較長時間段內)

Rebase 的設計機制旨在使代幣作為合理的價值穩定存儲(例如,價格隨著時間的變化而回歸目標價格區間)和與主流市場不存在關聯性的資產。

範例:Ample

算法穩定幣 (例如,代幣價格多數時間與1 美元錨定)

Rebase 結合其它鼓勵供應量削減的技術,共同幫助代幣以盡可能小的偏差維繫與1 美元價值的錨定。

範例:Empty Set Dollar

Rebasing 指數/ 加密錨定代幣 (例如,跟踪加密代幣總市值等)

Rebase 與動態目標綁定,例如加密代幣總市值,或者特定加密貨幣的價格,為投資者提供通過單一資產獲取大市場或新興協議/ 代幣倉位的機會。

範例:Base Protocol, Digg

對於哪種用例未來的影響力最大,我們保留自己的態度。隨著時間的變化,市場將會決定哪種用例最為成功,對於加密生態系統的價值最高。

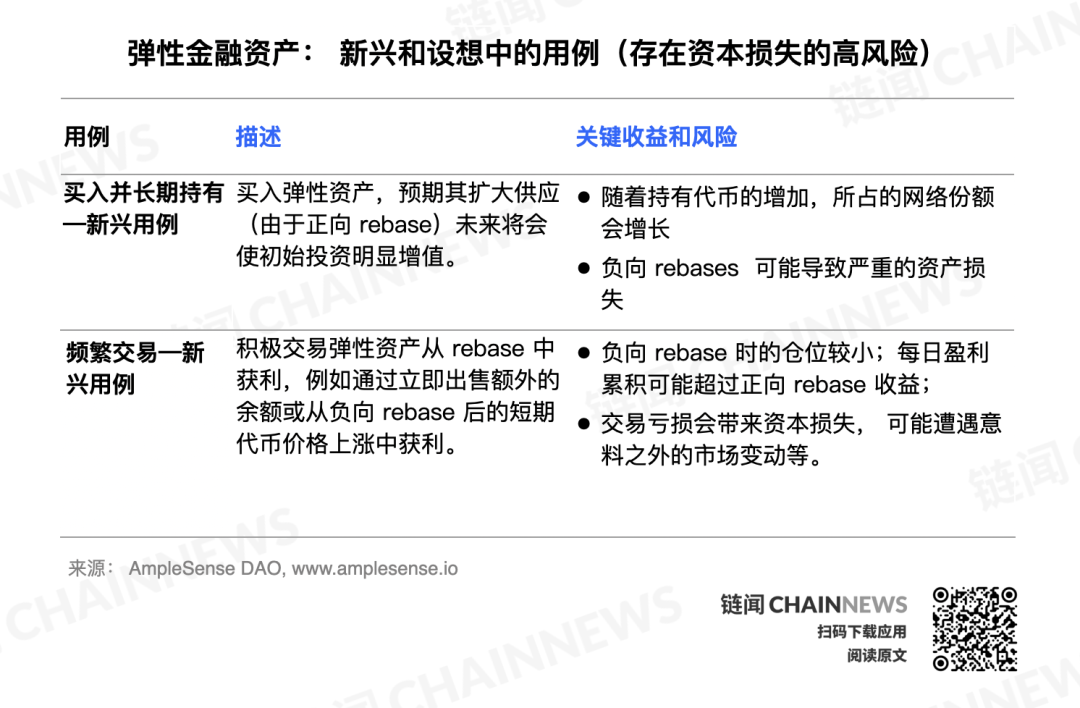

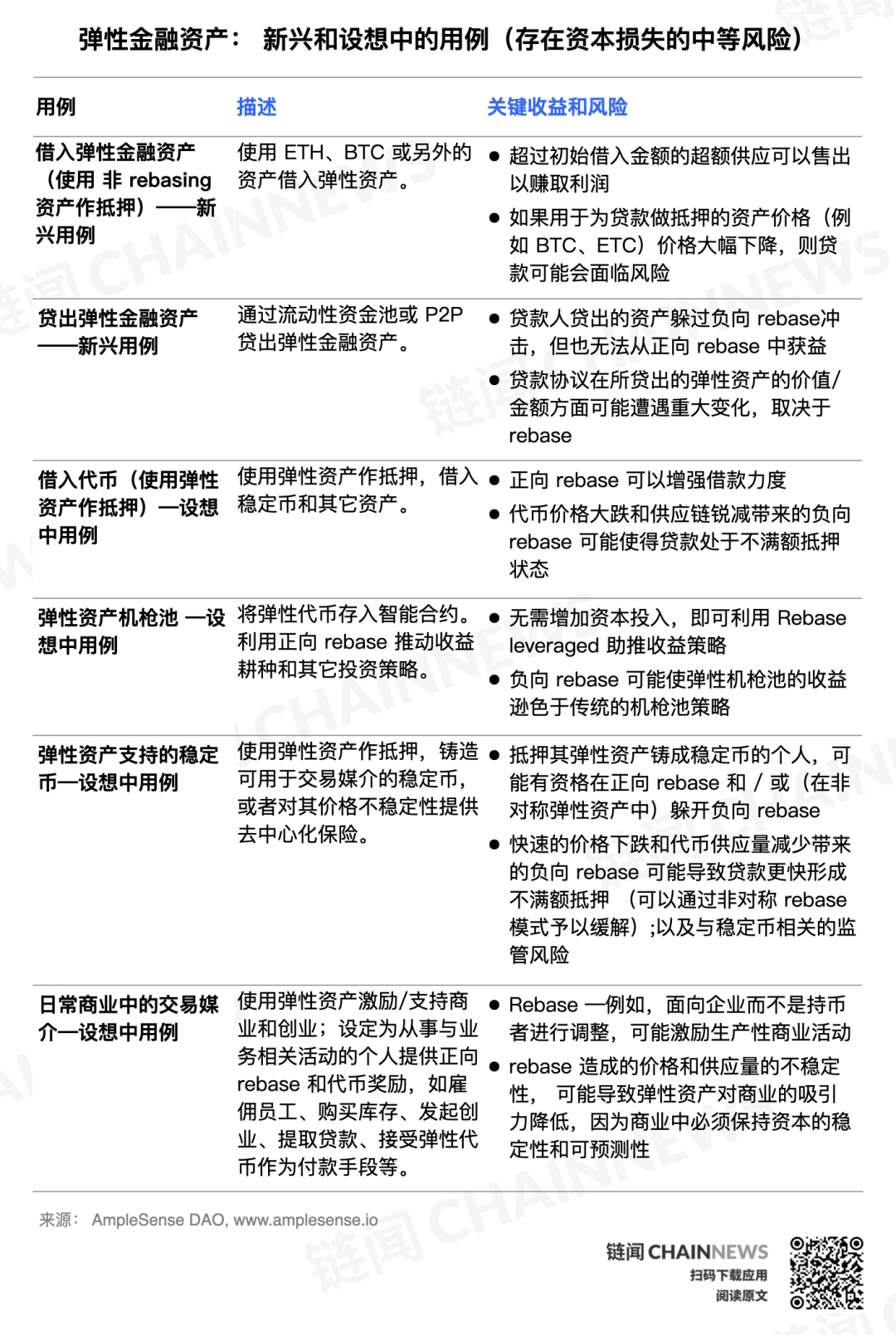

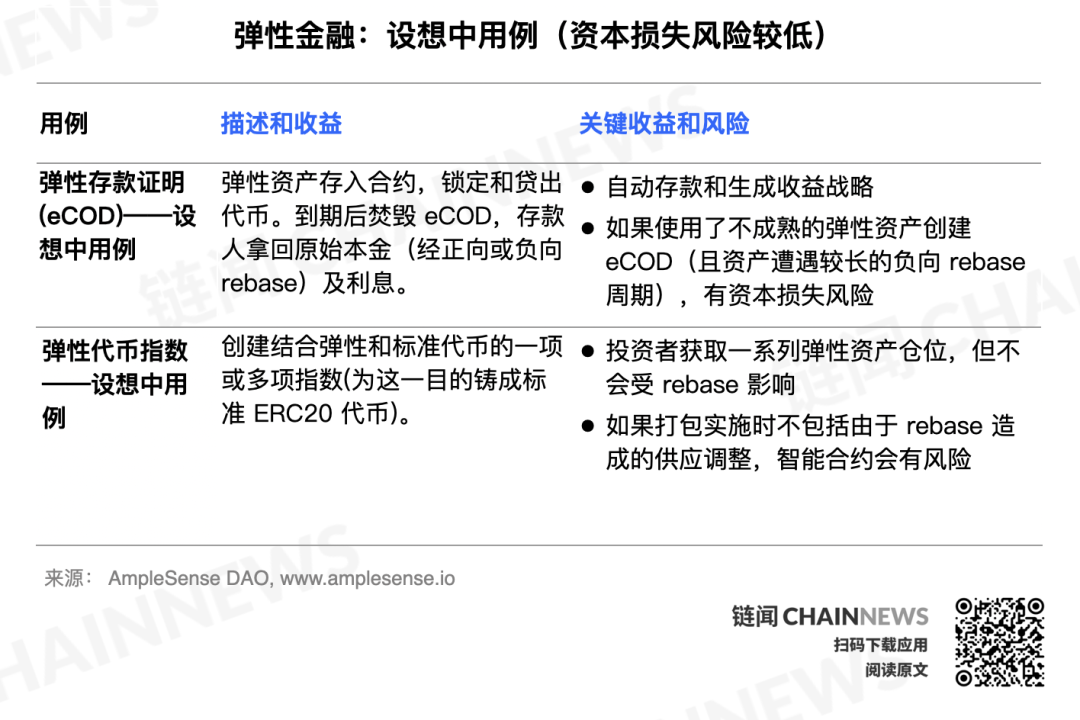

以下三個表格描述了彈性金融資產新興和設想中(尚未推出)的用例。我們的DAO 正在開發其中幾種落地方案。

未來幾個月及數年中會有數不勝數的相關用例陸續推出,包括使用彈性資產作為金融合約的計價單位。

路在前方:未來數年的設想

彈性金融代表著加密領域一項非常重要的創新,與比特幣和以太坊的發布不相上下。與比特幣和以太坊類似,第一個rebasing 資產(Ampleforth)幫助帶動了彈性金融創新的不斷擴大。

隨著時間的推移,rebase 將消除自身的負面形象及人們的誤解,成長為DeFi 不可或缺的和被廣泛接受的組件。人們花了十多年時間才逐漸理解並開始更廣泛地接受比特幣。同樣,彈性資產可能需要很多年才能充分發揮其潛力並普及。

但我們無需等到遙遠的未來,從彈性金融中真正獲益。正像我們在本文中解釋的那樣,彈性資產可以被客觀評估,具備清晰和關鍵的目的,擁有遠遠不止投機和交易的用例。

我們期待隨著這個加密子板塊走向成熟,幫助推動創新、解釋、跟踪和發展彈性金融生態系統。我們未來還會發表有關彈性金融如何演變和影響 DeFi 以及更廣泛的加密市場的新見解。