號稱「加密貨幣交易所第一股 」的Coinbase,其偉岸正派、行業自律的形象,似乎正在被自己扯下神壇。

老鼠倉是炒股術語,指的是莊家在用公有資金拉升股價之前,先用自己個人(操盤手及其親屬,關係戶)的資金在低位購買建倉,等拉升後再將個人倉位率先賣出獲利的行為。這個在證券法中被稱為“利用未公開信息交易”的行為,在《刑法》屬於“交易罪”,而在加密行業,顯然沒有“交易罪”之說。

近期,在Coinbase上幣公告發布前,發生了多起加密資產提前上漲的情況,這也被大家懷疑是有Coinbase內部成員在偷偷的建“老鼠倉”,暴露出了Coinbase在上幣流程的巨大漏洞。

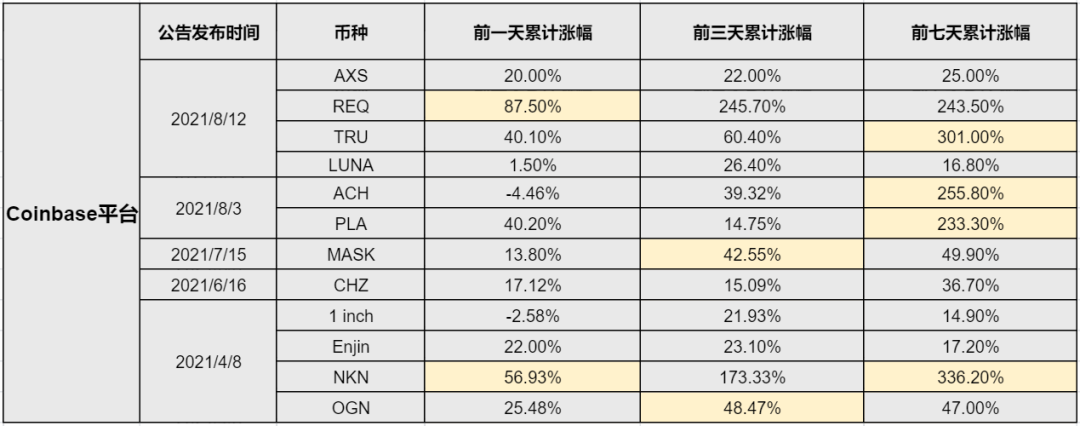

針對Coinbase“老鼠倉”問題,大星特整地理出了Coinbase部分上架幣種的價格變化詳情。

我們以Coinbase 公告發佈時間為起點(首次披露),分別向前回溯1天、3天、7天內的累計漲幅,從表格中我們可以看出,REQ/NKN等加密資產在公告前一天便出現了50%以上的漲幅,而像TRU/ACH/PLA等,則在公告發布的三天前便出現了三倍左右的異常大幅上漲,在整體市場環境沒有巨變的情況下,這種上漲顯得實在有些突兀。

近期Coinbase公告前部分相關代幣價格變化

數據來源:幣安&Coinmakecap 由區塊鏈大星說整理

眾所周知,當某種加密資產登陸Coinbase的消息首次公佈後,一定會受到市場的短期追捧,所以,對於提前知道這些內幕消息的人,通過提前佈局"老鼠倉",便有了一個穩賺不賠的買賣。

有趣的是,在Coinbase登陸納斯達克前(也就是4月前),這種情況則很少出現,比如:在今年3月10日當天,Coinbase發布了Ankr,CRV、Storj的上幣公告,而在發布之前,這些資產並沒有發生異常的大幅波動,直到公告發布後才出現正常的上漲,更遠點,在2020年上線的SNX、REN、MANA也未有出現如今這種情況。

那為什麼上市之後的Coinbase變了呢?

我們可以從財報上看出一些端倪,8月10日,在Coinbase發布的二季度財報中,Coinbase公佈了平台的相關數據,其中二季度月活交易用戶為880萬人,環比上漲了44 % ,而平台用戶資產總價值的卻出現了下降,從上一季度的2230億美元下降至1800億美元,降幅近20%,在這一漲一跌中,說明了Coinbase單用戶價值的下降。

第二是員工數量不斷增多所帶來的管理難題。如今,Coinbase的員工人數已從2017年末的199名增加到了2021年6月30日的2176名員工,僅今年二季度人事支出就新增了6110萬美元,面對遍布全球的大量員工,如果Coinbase沒有在管理和製度規範上同步更進,那麼在上幣環節中出現任何一點小小的紕漏,都可能有洩密、違規操作的情況還會出現,所以,從某種意義上說“老鼠倉”事件也是Coinbase企業內部的管理事故。

第三,除了上面說的Coinbase單用戶價值的下降之外,進入三季度後的Coinbase平台各項數據開始出現了明顯的滑落, 7月月活交易用戶下降至630萬人,交易額回落至570億美元,作為對比,二季度月均交易額還有1540億美元,也就是說7月的交易額下降了近60% ,這對於以交易手續費為主的平台來說,是致命的。截止8月17日,Coinbase股價256美元,市值541.7億美元,這個之前被外媒更是讚譽其相當於100獨角獸的企業,較上市初已經跌去了近40%的市值。

所以,如何提升交易額,穩住自己的基本盤,是Coinbase的最核心的問題。而提升資產總價值和保持用戶群體數量的增長是最直接的方式,自然不斷上新幣就是最佳的解決方式,所以在上述這種背景下,Coinbase不斷加快的上幣步伐也就不難理解,甚至不惜招致大量質疑上線了DOGE、SHIBI(後推遲上線)這類MEME型資產。

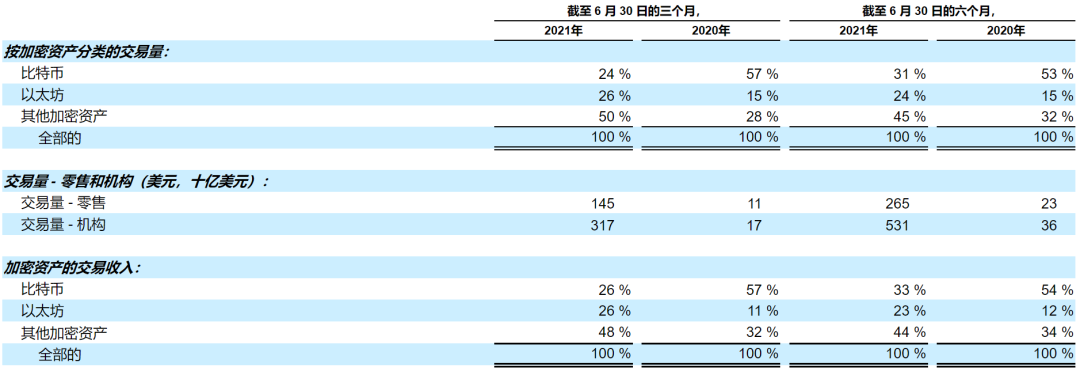

「將繼續擴大平台資產的廣度」,這也是寫到了Coinbase二季度財報中的話語。按照Coinbase上的加密資產交易量來劃分,比特幣和以太坊分別佔據了24%和26%,其他“長尾”加密資產占到交易量額的半壁江山(約2310億交易量),一年前這些“長尾”加密資產還只占到28%,二季度,僅這些“長尾”加密資產也為Coinbase帶去了9.26億的交易收入,而這也在一定程度上驅動了Coinbase在上幣中快速擴張的決心。

coinbase加密資產交易量相關信息數據來源:coinbase二季度財報

在6月底,Coinbase創始人Brian Armstrong公開說道「我們是資產不可知論者,因為我們相信自由市場,並且消費者應該在加密經濟中擁有選擇權」,表示將會上線所有合法可行的加密貨幣資產。所以,可以預見的是,未來一段時間Coinbase還將繼續保持這種快速的上幣節奏,而在管理上沒有做出明顯的改善前,“老鼠倉”問題也難以避免,所以也有人調侃「Coinbase越來越火幣了」。

早期的火幣自然不必說,最近的8月12日,火幣平台首次發佈公告將上線CLV,而在兩天前CLV便已經上漲了45%;5月5日,火幣宣布CTSI將上線平台,結果在前一天就上漲了37%,但相比老鼠倉,大家似乎更關心的還是火幣的網線。

“老鼠倉”問題,往小的說是Coinbase自我管理的失職,往大的說其實就是整個行業規範和監管的缺失。

月初,美國基礎設施法案修訂案事件一直備受加密圈人士的關注,該法案旨在進一步規範加密行業的發展,解決外界一直以來的擔憂:加密貨幣交易新報告規則是否將交易所和其他類型的潛在企業列入“經紀人”範疇。

但法案中的加密條款有可能收繳加密貨幣約280億美元的稅收,招致了不少機構的反對之聲,美國區塊鏈協會、Coin Center 和Coinbase就成立了的政策團隊,利用其內部關係,試圖改變該法案中的措辭。

Coinbase聯合創始人Brian Armstrong就針對該法案也多次發表了自己的觀點,他在推特中表示“該條款會對美國的加密貨幣產生深遠的負面影響,如果美國不接受加密領域的創新,金融創新將會一潭死水,並將錯過以及推動經濟增長的最佳契機”。

我們站在中立的角度來看,這種監管和資本的博弈,也正是這個行業走向成熟和規範的必經之路,但監管往往都是滯後的,單純的依靠行業自查是不夠的,所以,這也造就這個領域不少的灰色地帶。

即使發展到現在,加密資產還是處於混沌初期,對於這個全新的金融科技行業,“老鼠倉”所暴露的是也只是這個行業發展問題的冰山一角,

當監管的過度缺失時,往往會形成利益會不斷地向金字塔尖聚集,而風險成本不斷由塔底承擔的局面,在以自由和極客精神標榜的區塊鏈行業,什麼可為、什麼不可為也應該有一個邊界,這需要依靠監管來劃定。