如何抓住穩定幣聖杯?

穩定幣飛速發展,USDT 一騎絕塵,但因合規問題飽受質疑。

合規穩定幣作為後來者,奮起直追,亦光耀奪目。

而更符合區塊鏈精神的合成穩定幣(抵押其他資產生成穩定幣),長期以來只有Maker 的DAI 能夠在穩定幣戰場稍露頭角。

但現在隨著Kava 和Acala 的出現,DAI 將不再孤單,穩定幣戰場也將迎來兩股新生力量的攪局。

這兩股新生力量,分別份屬Cosmos 和Polkadot 生態,目標都是要成為各自生態內DeFi 基礎設施。

本文將嘗試在底層模式、生成機制、清算機制、場景擴展、價值捕獲等多個方面對上述三個項目進行分析。

一、底層模式

在對比具體模式之前,有必要先對三個項目的底層模式進行下梳理。

Maker

Maker 是基於以太坊的應用,通過超額抵押生成穩定幣DAI 。抵押資產最初只有ETH ,後升級為多抵押模式,ETH 之外增加了BAT、WBTC、USDC 、TUSD 作為可抵押資產。

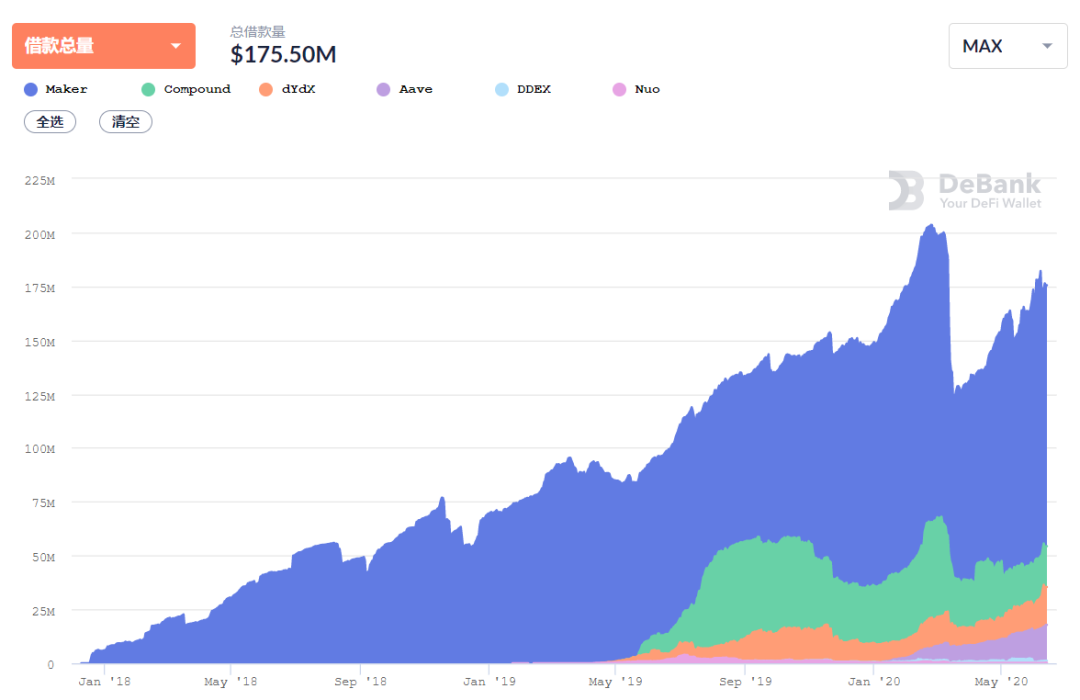

Maker 是以太坊DeFi 生態的基石,其鎖定資產量遠超其他所有DeFi 鎖定量之和。

數據來源:https://debank.com

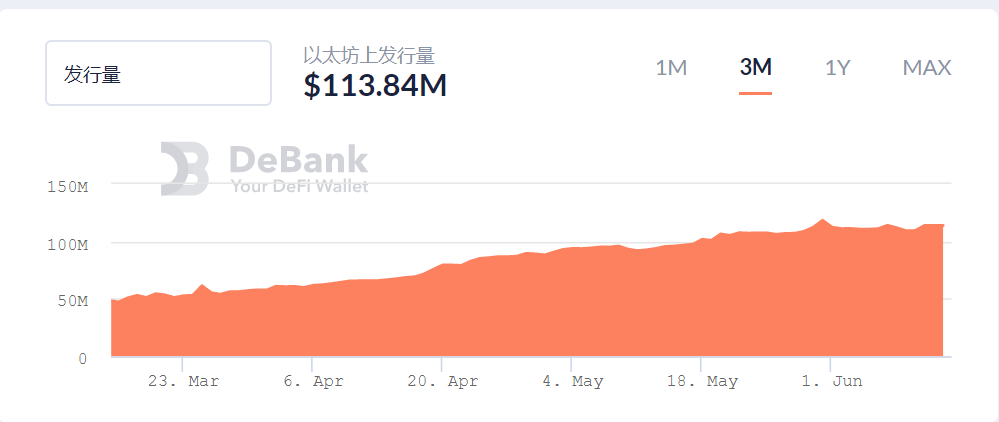

依託於Maker 生成DAI ,經過多年發展也已經達到了1.1 億美金的市值。

數據來源:https://debank.com

Kava

Kava 是基於Cosmos 生態的多資產DeFi 平台,同時Kava 也是一條單獨的公鏈,這和基於以太坊的Maker 有很大不同。

Maker 基於以太坊底層,以太坊經過數年發展,已經成為市值第二的公鏈項目,無論是安全還是去中心化程度都屬頂級水平,且生態繁榮發展良好。 Maker 基於以太坊可以直接享受到以太坊的優秀特性。

Kava 是一條單獨的公鏈,公鏈首要就是安全,Kava 作為一條新鏈,需要自己搭建自身的安全體系。且公鏈本身的開發、治理都會耗費大量資源。

但Kava 基於Cosmos 生態也有其獨到之處,Cosmos 獨特的跨鏈特性,讓同生態間的公鏈能夠比較容易的實現跨鏈互通,這也是Kava 的主攻方向。

且Cosmos 生態並不貧瘠,三大交易所公鏈中的Binance Chain、OKChain 均基於Cosmos ,且Kava 和兩者都達成了深度合作,這對於 DeFi 平台來說有非同一般的意義。

Acala

Acala 是基於Polkadot(波卡)的公鏈,但由於波卡的特性,Acala 無需搭建自己的安全體系,波卡體系的平行鏈由波卡來保證安全性和實現跨鏈通信。

而想要接入波卡主網需要租賃平行鏈插槽(獲取使用資格),而插槽大概率會很貴。插槽拍賣這一點很重要,Acala 在前期發展階段的很多行為都是圍繞獲取插槽來設計的,對Acala 代幣的價值捕獲也會產生影響,這一點將在價值捕獲部分論述。

Acala 基於的波卡生態,實力同樣雄厚,市場對其抱有很高的期望。在以太坊2.0 升級的這兩年,將是所有以太坊殺手們最後的機會窗口,對波卡同樣非常重要。

波卡從16 年開始到近期終於正式邁出了主網上線的步伐,最快可能在7、8 份實現主網上線,而也只有在波卡主網上線之後,Acala 網絡才有可能上線。

二、生成機制

Maker、Kava、Acala 三者使用的是同一種模式,被稱為CDP 抵押債倉模式,核心原理是通過超額抵押優質資產生成穩定幣。

Maker 通過超額抵押生成穩定幣DAI,現在支持ETH、 BAT、WBTC、USDC 、TUSD 五種資產進行抵押,抵押率各有不同,在120%-150%之間。目前通過Maker 生成穩定幣只需要支付至多1% 的穩定費(可以理解為貸款利息),但包括抵押率、穩定費等參數都是可調的。

Kava 通過超額抵押生成穩定幣USDX,首個支持抵押資產是幣安的平台幣BNB。 Kava 的借貸平台6 月10 日正式上線,但目前鏈接幣安鍊和Kava 鏈的跨鍊網橋還未正式上線(預計6 月14 日上線),所以截止發文之時,還未有USDX 被鑄造出來。

Kava 首個抵押資產抵押率設定為150%,穩定費暫定為5%,而以後支持的合規穩定幣(如BUSD),抵押率可能和Maker 一樣設定為120%。

Acala 通過超額抵押生成穩定幣aUSD,由於還未上線無法得知首先支持哪些資產,但很可能是波卡主網代幣DOT。 Acala 正式上線要等到波卡主網正式上線之後,目前測試網支持使用DOT 、XBTC、LDOT 抵押生成aUSD。

Acala 主網還沒上線,抵押率這些數據都處於隨時可變狀態,但從官方資料舉例來看,可能和Kava 相差不多。

三、調節機制

Maker 、Kava、Acala 都有利率調節機制,即貸款利益和存款利率,利率參數都是可變的,以便對穩定幣供應量進行調節。

貸款利率在償還貸款時收取,三者並無大的不同。

但對於存款利率的發放,Maker 需要通過特定的渠道存入 DAI 才能獲得利息,有些具有礦池功能的交易所也集成了DAI 的存款功能,如OKEx。

Kava 真正實現了“有息穩定幣”,無論你的USDX 是在錢包還是在交易所,都能夠獲得利息,年化利率大概在4-5%,收益按週發放。

Acala 有同樣利率調節機制,具體數據還需要等到正式上線才能知道。

通過貸款利率、存款利率的變動,可以調節市場上穩定幣的數量。貸款利率高,會抑制借款需求,生成的穩定幣就會減少;貸款利率低,會鼓勵生成穩定幣,生成的穩定幣就會增多。存款利率高,存款的人就會增多,流向市場上的穩定幣就會減少;存款利率低,存款的人就會減少,流向市場上的穩定幣就會增多。

當穩定幣價格圍繞1 美金波動時,如果有利可圖就會有套利者低買、高賣,同時在平台贖回、生成穩定幣進行套利,來平抑價格。當然平台也可以和做市商合作,來輔助實現價格穩定。

四、清算機制

清算機制的重要性,在312 事件中體現的淋漓盡致。

穩定幣平台都會設定一個抵押率,用戶生成穩定幣抵押的資產要超過抵押率,一旦資產價值因為下跌低於抵押率,就會啟動清算程序。清算是為了消除掉風險貸款,讓系統持續處於足夠高位的超額抵押狀態。

Maker

312 史詩級暴跌中,Maker 基金會操作的清算機器人因極端的網路擁塞而陷入技術問題,造成在幾個小時內無法參與競標。

部分機器人耗盡了Dai 的流動性,在數小時內無法進行任何出價,一直到他們獲得更多的Dai 為止。由於沒有了競爭者,兩個機器人開始提交零元出價,最終有約500 萬美元的抵押物(ETH) 被以0 元的價格拍走。 Maker 體系資產、負債平衡被打破。

清算機器人以0 元獲得了大量抵押物,導致的結果是Maker 體系內抵押資產的價值,小於生成的DAI 的總價值,也即資不抵債。最終Maker 增發治理代幣MKR ,通過拍賣 MKR 獲取資金回購市場上多出來的DAI,使資產負債重新達到平衡。

而那些被0 元拍走了抵押物的用戶,好像也並沒有聽到對這些倒霉的用戶有什麼補償措施。正常情況下這些用戶會獲得清算機器人報價的DAI,同時失去他們的抵押物,但現在是他們失去了抵押物但未收到任何 DAI。

在3 月16 日,Maker 的清算機制新增了拍賣融斷機制。當市場發生劇烈波動的時候,可以暫停抵押品拍賣,讓清算人有更長的時間籌集資本,參與抵押品的競價清算。

Kava

Kava 的清算機制和Maker 類似都是拍賣模式,但具體的拍賣方式和Maker 並不相同。

在正常的清算階段,Kava 的拍賣分為兩個階段,分別為遠期拍賣和反向拍賣(固定價格拍賣)。

第一階段是正常的拍賣,列出抵押物數量,競拍者出價競拍,出價一旦到達能夠支付系統債務的水平,例如1000USDX,第一階段拍賣就會結束。

隨後會進行反向拍賣,競拍者出價用1000USDX 來換取多少被清算資產(比如被清算資產為100 BNB,價值1500 美元),假如最優出價者願意用1000USDX 換取80 個BNB,這80 個BNB就會被用來償付1000 USDX 的債務。剩餘的20 個BNB 會返還給被清算人,被清算人將能夠獲得1000 USDX 和20 個BNB。

其實也很好理解,就是清算人願意用多少個BNB 換1000 USDX,如果清算人願意拿60 個換,就給被清算人留40 個;如果清算人只願意用90 個來換,就給被清算人留下10 個。

如果出現312 類似的事件,系統資不抵債了,和Maker 一樣也會拍賣kava 代幣來進行償付。

而同時Kava 設立了委員會治理機制,以在重大事件中進行快速決策,委員會由用戶投票選舉產生,人員可變動。

Acala

Acala 的清算機制相比Maker 和Kava 是有創新的。 Acala 引入了三重清算機制的概念。

Acala 的拍賣機制和上面介紹的Kava 的基本一樣,也是分為兩個階段,不再介紹。

主要是參與清算的方式有所創新,Maker 和Kava 的清算都是使用機器人參與,是有門檻的。

Acala 把清算和DEX 進行了結合,Acala 內置的DEX 使用兌換池模式(參考Uniswap),用戶可以為兌換池注入資金獲取手續費收入。用戶注入到DEX 的資金會自動參與到抵押品的清算之中,同樣清算收益也將會分配給流動性提供者。當然通過機器人參與到清算,也是完全OK 的。

除此之外還有dSWF 基金和拍賣ACA 兩重機制來進行兜底。 dSWF 詳情在價值捕獲部分論述。

五、場景擴展

場景是穩定幣的核心,也是穩定幣的護城河。

Maker 的DAI 已經在以太生態全面開花,受到廣泛歡迎,合作夥伴眾多。

Kava 依托Cosmos 生態,和Binance Chain 、OKChain 等都達成了深度合作,投資機構合作夥伴實力強大,且依托主流交易所做DeFi ,其實更增加了無盡的想像力。

Scott Stuart 在Kava 社群的一場AMA 中說過,Kava 在努力讓USDX 能直接在交易所進行原生鑄幣。

這裡的想像空間就太大了,這也正應了區哥之前提到的CeFi 和DeFi 融合才可能是行業發展的趨勢。

詳情可以參考《CeFi、DeFi必有一戰?不,更可能融合》、《交易所公鏈,噱頭還是革命? 》。

為了激勵用戶鑄造 USDX,Kava 拿出了384.8 萬枚Kava 作為早期USDX 的鑄幣獎勵。但其實USDX 本身除交易外,目前還沒看到其他的使用場景。

Acala 依托波卡生態,同樣很有潛力。通過Acala 進行DOT 的質押,可以在獲取Staking 收益的同時,還能通過Acala 獲得LDOT 代幣,LDOT 可以獨立進行交易、質押借貸等操作。不僅為用戶提供了超高的流動性,也解決了Staking 和DeFi 爭搶資產的問題。

所以獲取用戶上Acala 有獨到之處,但具體使用場景上的擴展,還要看波卡生態的發展,以及出圈的能力。事實上波卡生態合成資產及保證金交易平台Laminar 已經取得不錯進展,為Acala 穩定幣提功了潛在的使用場景。

六、價值捕獲

Maker 顯性的價值捕獲方式只有穩定費。

Kava 是一條公鏈,除穩定費收益外,網絡還會有手續費收益,這些價值能夠被kava 代幣捕獲。

用戶還可以參與Staking 獲取收益,關於Staking 需要注意的是Kava 目標的通脹率是7%,如果Kava 代幣的鎖倉量達不到總供給量的三分之二,通脹率會逐步提升至20 %;如果鎖倉量超過三分之二,通脹率會逐漸降低至3%。以此來提高鎖倉量,保護網絡安全。

Acala 也是條公鏈,和kava 一樣除穩定費收益外,還會有手續費收益。

Acala 內置DEX,流動性提供者將會獲得交易手續費分紅及穩定幣清算罰金。同時為了激勵更多用戶為DeX 提供流動性, Acala 網絡的轉賬手續費也是分給了用戶的。

通過Acala 可以生成可流通的LDOT,而使用LDOT 贖回DOT 時,將會收取少量協議費。

所以Acala 網絡除了分給用戶的之外,主要有兩塊,分別是穩定費和L-DOT 協議費。而這部分利潤並沒有如同大部分項目那樣設置成通縮模型,而是存進了dSWF 基金裡面。

dSWF 基金首要目標是使Acala 網絡能夠實現自身可持續發展,所以收入部分會先盡可能多的購入DOT,實現獨立租用平行鏈插槽的目標。其後dSWF 基金利用收入盈餘去購買生態內外其他有價值、可增值並有一定市場需求的資產,豐富平台收益結構與儲備資產種類,從而強化風險抗壓能力。

當黑天鵝來臨,在DEX 清算之後,將會使用dSWF 基金來作為風險承擔方。但由於網絡盈餘都注入到了dSWF 基金內,前期也不大可能會提供ACA ( Acala代幣)與儲備資產的兌換通道,所以在發展前期 ACA 並不能很好的捕獲到系統價值。

而兌換渠道的開放事實上也並非不可能,只要社區投票通過了就可以進行兌換,ACA 才能間接實現價值捕獲。

事實上除穩定費、手續費這些顯性的價值捕獲之外,如果穩定幣規模足夠大,治理各方因為發展方向進行博弈,對治理代幣的需求將會上漲,治理代幣將會實現隱性的價值捕獲。

致謝:文中部分細節確認上,受到了LYZ@Acala&Polkawallet 、Ferry@Kava 的幫助,文章只代表作者個人觀點,不構成任何投資意見或建議。

利益相關:作者和上述項目均利益相關。