作者/ LongHash Maggie Fu / Rui

數據可視化 / LongHash Xinhe Yu

來源/ LongHash

在2020 年,PoS 增發系公鏈成為了市場最熱門的話題之一。

本文將結合鏈上數據,分析比較三大明星PoS 項目ETH2.0、Tezos(特所思)以及Cosmos ,根據當前數據來分析這三大網絡的持幣地址和持幣數量。

ETH2.0 是ETH 將會在今年開始的更新,總共分為四個部分,在將要啟動的0 階段,ETH 將從PoW 挖礦模式轉為PoS 挖礦模式,這將意味著ETH 的新產出的增發率會從接近10% 降低到不足2% ,也就意味著低於傳統貨幣的通脹率,ETH 的稀缺性將會得到證明。

Tezos 是一個對標以太坊的高性能底層公鏈,亮點是自我修復功能,XTZ 代幣的持有者可以自己抵押代幣做節點,也可以通過將代幣委託給“烘焙師”的方式間接參與治理,並進行技術升級和迭代,最大程度地避免分叉,社區在DeFi 與合規金融等方向也有佈局。

Cosmos 是一個提供擴展與互操作性的去中心化網絡,都由Tendermint 共識的BFT 共識算法構建,Tendermint Core 和區塊鏈間通信(IBC)協議形成通用架構,讓各個加密貨幣主鏈實現互操作。

隨著幾個明星公鏈的出現,採用PoS 共識機製成為新一代公鏈不可阻擋的趨勢,Staking 通過質押代幣來參與網絡安全的管理,防止持幣人手中的代幣因通貨膨脹被稀釋。相反,在PoW 算法的挖礦領域,礦業背後的商業邏輯是與代幣脫離開的製造業邏輯,更多的是計算機和硬件領域和線下運營。以魚池,比特大陸為代表的幾大廠商在挖礦產業的佈局已經頗具規模效應,很難從頭開始佈局並超越現有巨頭。

當然,PoS 也並非完美。有些項目一方面鎖定用戶手上已有的代幣,另一方面拿出一部分增發的代幣作為獎勵給忠實的用戶。乍一看這個模式不錯,但可惜因為後續整體行情不好,部分PoS 代幣內在價值不能支撐實際幣價,持有這類項目的用戶經常出現賺了幣虧了錢的情況。

再後來市場偏好轉向通縮的經濟模式,一段時間內PoS 少有人提及。但在今年上半年,ETH2.0 的出現讓這條賽道又煥發了新的光彩,預期在三季度上線的phase 0 正式確定需要抵押32 個ETH 進行PoS 挖礦,這也就意味著拉低了ETH 的預期增發和節點獎勵模式門檻,也將Staking 這個模式再次推上了風口浪尖。本文的分析基於Amberdata API 的數據。

排名前10、100、1000 的地址中有多少代幣

在公鏈的世界裡不存在明確的身份信息,我們通常將地址作為身份的載體。無論在這個地址背後是一個人或是一群人,它們作為利益共同體在鏈上作出一致性的行為。

ETH、Tezos 和ATOM 都使用賬戶模式,也就是每一個地址即為一個賬戶。截至2020 年6 月17 日,ETH 共有101539249 個賬戶( Etherscan 數據),並在2018 年1 月份之後以約每天至少幾萬個的數量增加。但可惜的是這其中大部分都沒有持有代幣。

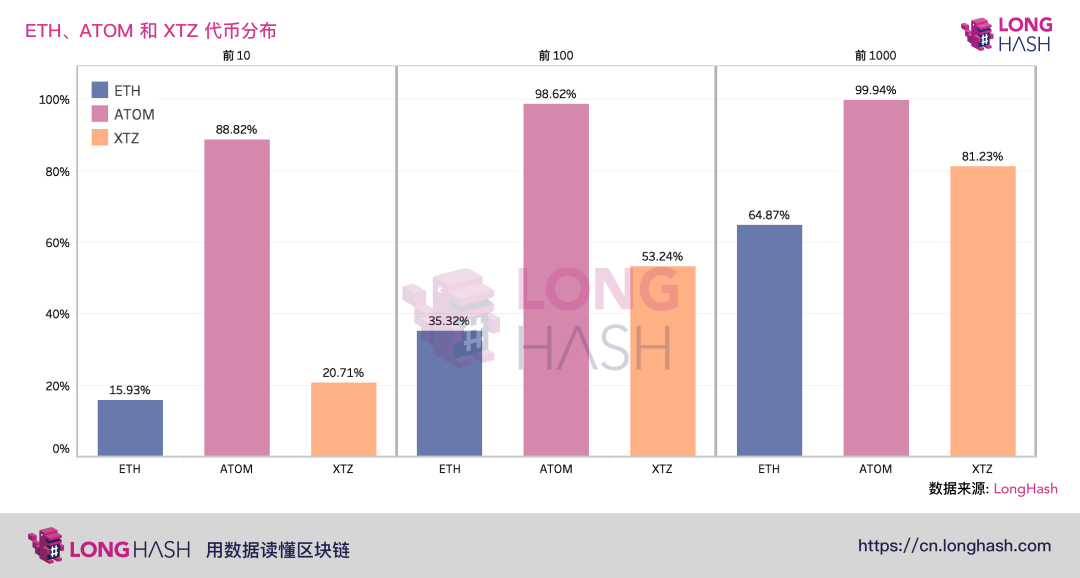

如上圖,在這些ETH 地址中,我們看到前十地址中有15.93% 的代幣,而前一百的地址中有35.32% 的代幣,前1000 的地址中有64.87% 的代幣。 ATOM 共有31358 個地址,125 個驗證者,前十地址中有88.82% 的代幣,前一百的地址中有98.62% 的代幣,前一千的地址中有99.94% 的代幣。而Tezos 共有546382 個地址,494 個烘培者(等同於驗證者),前十的地址中有20.71% 的代幣,前一百的地址中有53.24% 的代幣,前一千代幣中有81.23% 的代幣。

對比總賬戶數和三種地址的持幣數,可以很清晰的看到ETH 在去中心化上做的是最好的,作為市值排名第二的公鏈理所應當。而Tezos 在三個數據上的呈現令人驚喜,作為一條相對新的區塊鏈,其前十的地址和前一百的地址代幣的表現上並不比ETH 差很多。

受限於總地址數的關係,前一千的地址上代幣數略有遜色。 Tezos 系統採用“烘焙師”,是類似於礦工的存在(但不需要昂貴的硬件和大量的電),烘焙師會維護Tezos 網絡安全並驗證交易。在排名前一千的地址中,存在烘培師以大量自有代幣吸引外部質押的情況,因此我們可以認為Tezos 公鏈上非烘培師(也就是普通用戶)依然擁有比例不低的代幣。這證明了Tezos 這條公鏈相對許多PoS 公鏈在去中心化程度上具有一定優勢。去中心化程度是衡量項目潛力的一個關鍵指標。去中心化越高意味著更大的社區和開發者潛力以及更加民主的治理。

這三個同為主打智能合約的公鏈,總賬戶數越多意味著潛在的用戶數越多,持幣地址越分散意味著更容易實現去中心化。

從用戶數量和去中心化程度來說,短期內能挑戰以太坊的公鏈少之又少。但是,唱衰以太坊的人也有很多,後起公鏈們都在喊著革以太坊的命。值得注意的是,以太坊現在還不是真正的PoS 網絡,在ETH2.0 升級啟動後才會換到PoS。因此,根據鏈上數據的表現,Tezos 目前是最有可能且最有把握與以太坊競爭的。

Tezos 和Cosmos 的質押率和預期收益,以太坊的預測PoS 情況對比

對於PoS 公鏈來說,用戶抵押代幣進行質押獲得增發收益從而分享整個網絡擴張的收益,這種機制相對於PoW 產幣的方式對底層用戶更加友好。同樣這種方式會鎖定整個網絡的流動性,通過鏈上數據,投資者可以清晰的看出這些PoS 公鏈項目的流通市值和短期內待解鎖的流通盤,也就促生了投機炒作的可能性。

但是可惜的是,相比於PoW 公鏈新增發的代幣由上游礦機持有者控制,頭部玩家之間更容易產生持有的共識,一同鎖定增發的代幣等待價格上升。將質押低門檻化的PoS 類公鏈項目里新產出的幣成為了散戶的羊毛,更傾向於拋售而非持有。在公鏈沒有獲得實際的價值支撐情況下,這部分賣盤成為了壓倒駱駝的最後一根稻草。

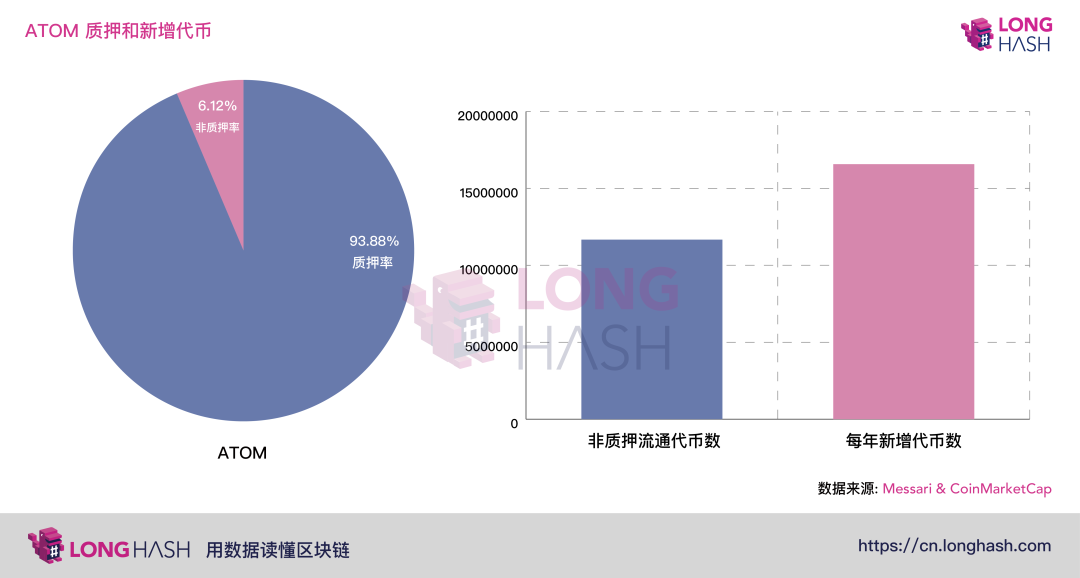

根據Messari 數據顯示,截至2020 年6 月18 日,目前ATOM 的動態質押率是93.88% ,年化收益率9.26% 。不同於瀏覽器顯示的質押率使用總代幣供給數量來計算質押率,動態質押率使用的是流通代幣數量,相對於總代幣數量更加真實,所以我們使用動態質押率進行計算。

截至2020 年6 月18 日,ATOM 的總市值為511415238 美元,也就是說非質押流通市值只有31298612 美元,這個數量和在Coinmarketcap 排名第137 名的Dragoncoin 接近。目前總流通代幣數(Circulating Supply)為190688439 個,按照現在的質押率和年化收益率計算得出每年增發的數量為16577095.185 顆。也就是說每年ATOM 增發的代幣是現有的非質押流通代幣1.42 倍。

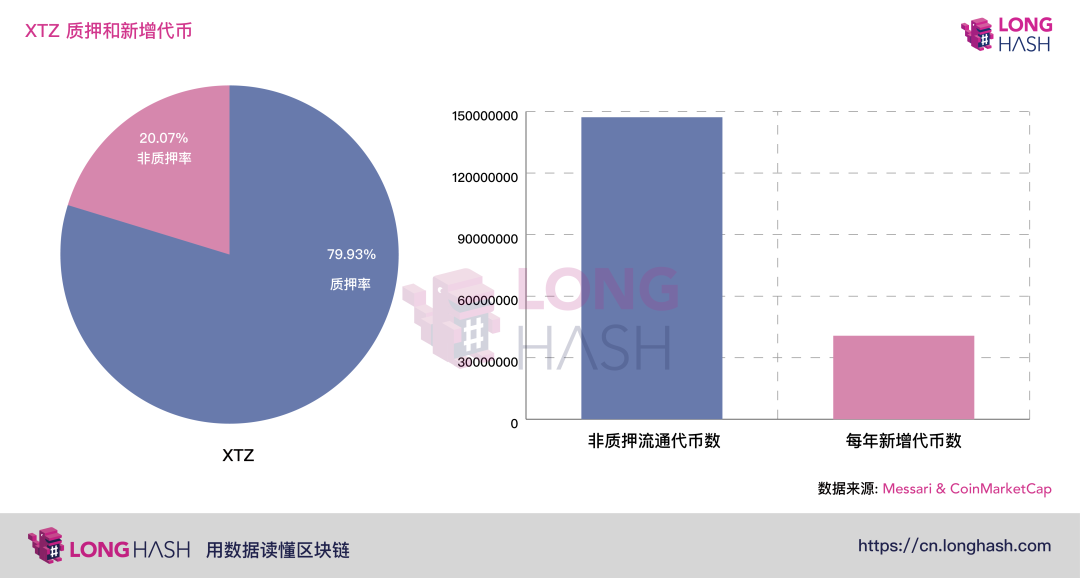

XTZ 的動態質押率是79.93% ,年化收益率是6.94% ,總市值1936917919 美元。總流通代幣數為733364642 個,按照現在的質押率和年化收益率每年增發數量為40680778.1 個,這部分價值為107397254 美元。也就是說每年XTZ 增發的代幣是非質押流通代幣的27% 。

ATOM 每年增發率是流通代幣的1.42 倍,投資者會擔心節點增發的幣種會衝擊市場的價格,換句話說,這麼高的增發率會極大程度拉低持幣人的成本,對後來參與的用戶是不公平的。相對而言,XTZ 的增發率要低得多,顯然更為合理。

持幣地址活躍情況

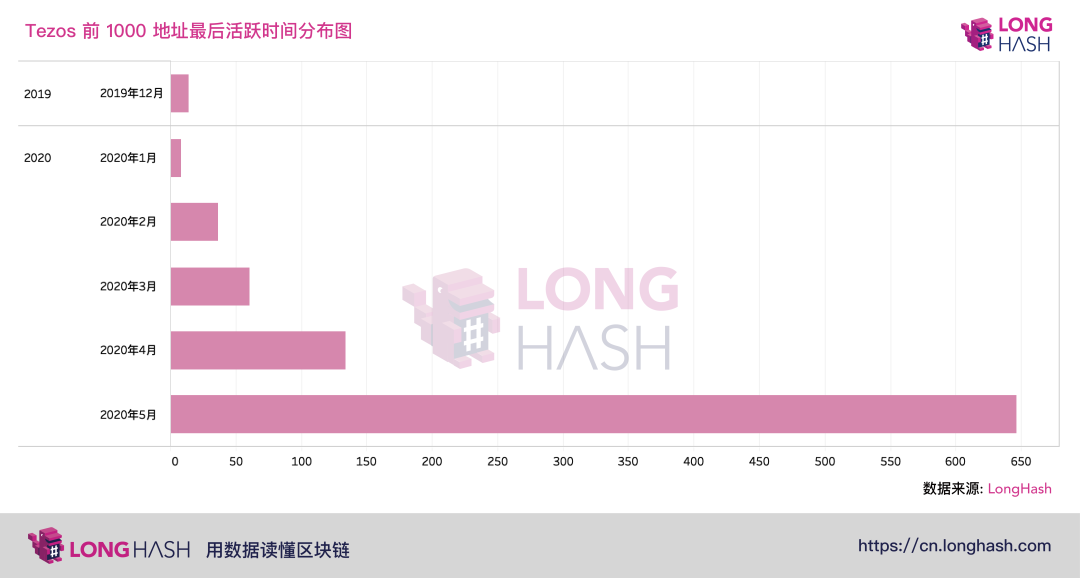

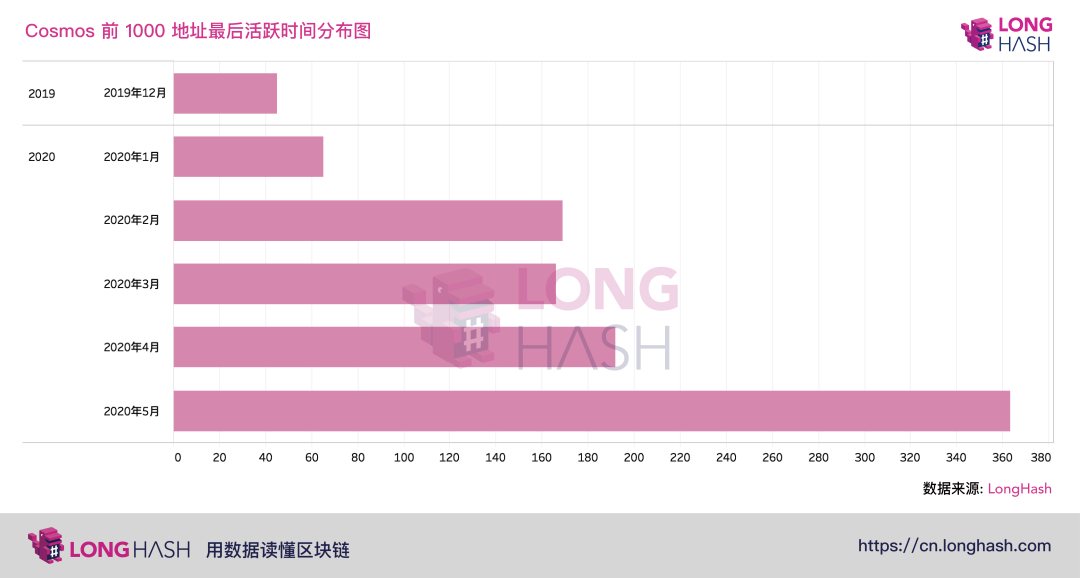

根據LongHash 監控到的數據,在ETH 中有38% 的地址在過去的一年內活躍,也就是曾經發生過交易或轉賬。而從代幣數量的角度來看,在一年內活躍的代幣數量佔總流通代幣的76.01 %。 Tezos 的主網在2018 年9 月18 日成功上線,在Tezos 代幣XTZ 持有者中,有56.2% 的地址在過去一年有過活躍記錄,而在過去一年內,活躍的XTZ 代幣數量佔比則達到了流通供應量的95.17% 。從地址的活躍時間中可以看出,排名前1000 的地址在過去的30 天內發生過交易的比例很高,無論是交易還是進行抵押,都呈現出很高的活躍度。

Cosmos Hub 於2019 年3 月13 日上線主網,在Cosmos 中,有44.25% 的地址目前處於活躍狀態,也就是在過去的一個月內發生過交易,這些地址在2020 年,也就是1-5個月中發生過交易的比例達到了95.5 %。從對比中可以看出,Tezos 和Cosmos 的持幣地址整體活躍度都比較高,Tezos 地址最後活躍在2020 年5 月的比例更高,有60% 以上的地址在過去一個月內保持著活躍的狀態。

Tezos 和Cosmos 兩個公鏈與老牌公鏈ETH 相比,上線時間相對較短,這使得早期的支持者更加樂於以直接或間接的方式參與共識以維護網絡安全,避免手中的代幣被通脹稀釋。雖然在Staking 經濟中,市場潛力還沒有被充分發揮出來,在PoS 的代幣經濟中不僅有收益,參與者也要履行義務並承擔風險。但是隨著行業的配套設施逐漸完善,現在很多交易所以及錢包都已經將Staking 業務納入自己的商業版圖。

例如Coinbase 和Binance 對XTZ 的Staking 支持,用戶可以輕鬆的在集成了Staking 功能的錢包和交易所中參與交易和委託,這些配套設施滿足了很多普通持幣用戶的Staking 操作需求和安全需求,也為早期投資機構提供了專業的技術方案來參與委託和治理,間接促進了XTZ 代幣的活躍。

在未來的一段時間裡,公鏈的去中心化治理和生態的完善是公鍊是否能長期保持生機的關鍵。在開發過程中,有很多設計都創造了公鏈底層的流動性需求,例如Tezos 與Cosmos 在某種程度上都致力於提供互操作性,Tezos 上的資產上鍊以及tzBTC 的開發把比特幣及其他資產帶入了以太坊生態,在生態的拓展階段,這些措施也是對公鏈應用不同可能性的嘗試,現階段對項目的知名度和用戶的參與起到了積極的作用。

從以上數據中我們可以看到,作為市值排名第二的公鏈,ETH 集中在持幣大戶中的比例最低,也就是去中心化程度最高。而Tezos 的代幣XTZ 在去中心化上也有著不錯的表現,至少比同樣後起之秀的Cosmos,Tezos 的去中心化更勝一籌。目前Tezos 與Cosmos 二者的動態質押率都維持在較高的水平,但如果新產出的代幣沒有更好的共識價值支撐,會面臨較大的拋壓。增發代幣相對現有的非質押流通代幣量比例越高,越有可能對市場流通代幣造成衝擊。

從代幣活躍度情況來看,Tezos 和Cosmos 在近半年來的地址活躍比例都比較高,在這一點上,配套服務的支持與項目本身的積極開發都功不可沒。但從目前的數據來看,Cosmos 面臨著更大的經濟壓力。因此,Tezos 作為後起之秀更有望成為PoS 賽道上的一批黑馬,與ETH 2.0 競爭。

而建立日漸強大的開發者社區、找到屬於自己的創新發展之路和差異化優勢,優化治理結構,也是未來PoS 公鏈的競爭力所在。