荔枝

荔枝 |2020-03-27 11:19

控制風險只有四個字,卻窮盡了不少交易員的整個交易生涯。

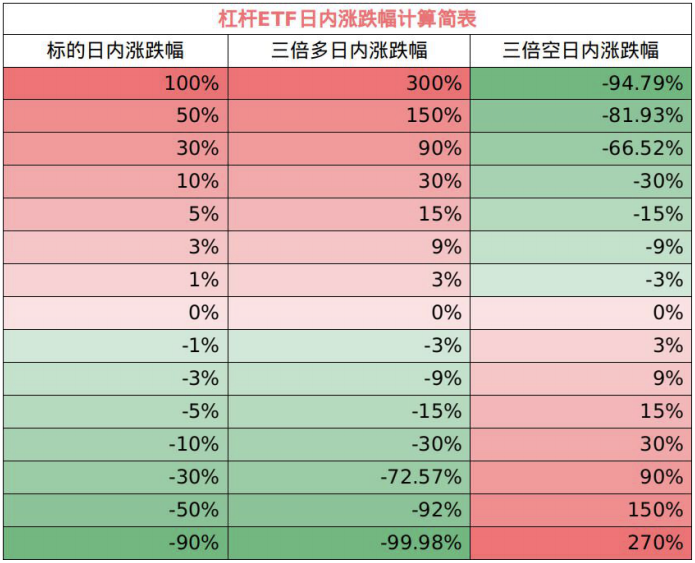

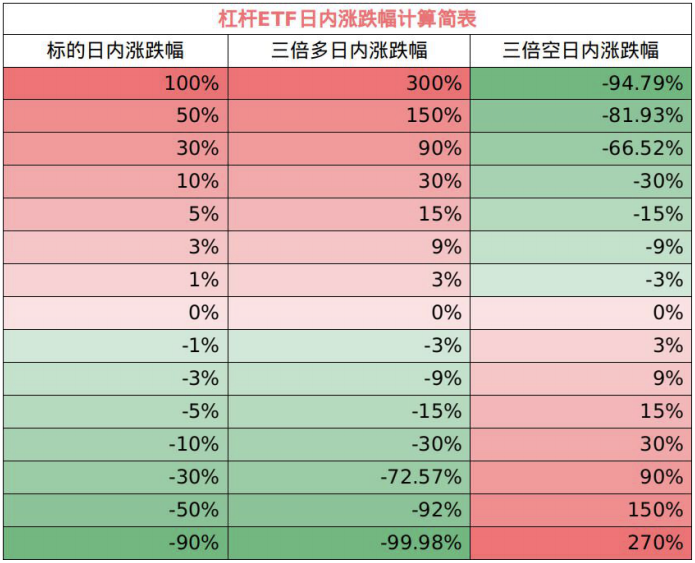

3月已經接近尾聲,距離比特幣減半只有兩個月的時間,然而比特幣不僅沒有走出預想的減半行情,反而一跌再跌,尤其是從3月12日開始,比特幣從7900美金,直瀉到最低3800美金。快速的行情變化打得投資者措手不及,二級市場哀號遍野。事實上,在多重因素的影響下,比特幣暴跌是偶然中的必然。 相比現貨,最多只是本金的浮虧,合約市場卻是“流血”爆倉,賠個底朝天。這兩年,幣圈行情上下波動,用戶習慣使用合約槓桿放大收益,這引起了期貨合約市場爆發,交易量遠遠超過現貨市場,各大交易所紛紛佈局。但損失也會隨著槓桿放大,如果使用10倍做多工具,那價格下跌10%就會導致本金全無,甚至還有高達100倍、125倍的槓桿可以選擇。快速下行的行情之中,多頭保證金被清算,市場沒有富餘資金接盤,進入價格下跌螺旋。 如何控制風險避免爆倉,是每個人在進入合約市場之前需要了解的基本知識。但是知易行難,控制風險只有四個字,卻窮盡了不少交易員的整個交易生涯。 要說科學地控制風險,其實離不開三大維度:資金、心態和工具。 先從資金維度入手。合約交易從誕生那一天起,就不是一個低風險的品類,它對資金的要求很高。在歷史上,最早的期貨合約交易始於穀物交易。在幕府時期的日本,各地地主需要有穩定的收入來源,而大米等穀物農產品的價格波動卻非常大,這給各地地主的收入帶來了極大的不確定性。 為了能夠保證穀物價格的穩定,當時的日本就誕生米票制度。其實米票就是一張契約,它是在為“大米”套保,確保賣米者和買米者的穩定現金流。為了確保這張契約能夠無條件執行,雙方都會提供一些保證金。如果有一方企圖拒絕履行責任,或者因為糧價波動無法履行責任,保證金就會賠償給另一方。 對於這些日本的封建地主來說,他們並不會擔心爆倉的問題,保證金的倉位只是他們富有身家的一小部分。他們也並不依靠這種方式賺錢,而是希望通過保證金制度獲得穩定。 再到19世紀,芝加哥期貨交易所成立,標誌著現代期貨交易的興起。無論是數字貨幣還是穀物合約交易,它本應該是屬於大資金玩家的。因此,如果交易者沒有大資金來維持長期而穩定的保證金倉位,那麼或許他就不是應該做期貨交易的那個人。 其次是心態。心態是一個交易員從入門到精通的必修課程。數字貨幣交易的市場瞬息萬變,它只適合能夠無時無刻冷靜思考的人,而不適合患得患失或者缺乏時間的人。什麼情況中應當及時止損,什麼條件下又該果斷抗單,只要心態良好的人才能做出正確的決定。 市場上常說止盈止損是一門學問,而在止盈止損的過程中,保持冷靜、保持獨立思考始終是交易心態中的“聖杯”,它需要長期的修煉。在世界上最有名的投資家傑西·利弗莫爾看來,控制情緒和心理是交易中最不可或缺的三樣特性之一。 第三則是工具。正所謂,工欲善其事必先利其器,好的工具意味著更低的風險。衍生品市場是一個浩如煙海的領域,各種產品和工具,讓交易者們應接不暇:槓桿、交割合約、永續合約、期權、槓桿代幣等等。 我們將這些產品稱之為“工具”,工具其實並沒有優劣之分,不同工具的風險收益之比並不會形成很大的差距,真正的區別在於使用者是否用得順手。 對於一個習慣套利的交易者來說,各類工具的組合可能是最佳選擇;而對於一個熱衷於賭方向的交易者來說,高槓桿則會成為他的偏愛。 而對於大多數普通的投資者來說,尤其是缺乏主動控制風險能力的投資者(無論是由於缺乏資金、心態不佳,抑或是單純沒有足夠時間盯盤),能夠被動控制風險的工具才是最重要的,比如說槓桿代幣。 除了投資工具,還有平台工具也是重要選擇,3月12日的幣災中,不少頭部交易所出現了卡頓和宕機,投資者無法平倉從而造成慘重的虧損。因此,技術穩定幣的平台工具同樣是投資者的一把保護傘。諸如Gate.io等老牌交易所的技術經受住了劇烈行情的考驗,在波動期間,行情波動期間網站各類交易無卡頓,充值、提現、劃轉等操作均無異常和無限制。 老牌的交易所往往在市場變化中更有優勢和可信賴度,對投資者也更有吸引力。比如在2月份的上升行情中,交易所普遍交易量和收入攀升,據海外數據機構CryptoDiffer統計,2月份交易收入,Gate.io漲幅72.2%,Binance漲幅53.8%,OKEx漲幅49.3%,Coinbase漲幅45.5 %,Huobi漲幅26.1%。 有這樣一件趣事,記者採訪一位長命百歲的老人,問她的長壽秘訣,老人說是很簡單,就是不要停止呼吸。那麼對於加密貨幣的交易來說,投資長虹的秘訣,也很簡單,不要爆倉。 對於合約投資者而言,這是“知易行難”。而藉鑑傳統金融衍生品市場的產品,介乎現貨和期貨之間的槓桿代幣,卻在最近的上下波動的行情而走紅,因為它永遠不會爆倉。 什麼是槓桿代幣呢?這是槓桿代幣這個產品最意思的一點:首先, 槓桿代幣是一種ERC-20代幣,它誕生於幣圈,理論上你甚至可以把它提幣到ImToken和MetaMask的ETH錢包裡。 同時,它又幫你加了槓桿。我們以Gate.io上的“BTC3L”為例,它是比特幣3倍做多代幣。例如在某一個行情中,BTC上漲1%,那麼BTC3L就會上漲3%,如果BTC下跌1%,BTC3L也會跌3%。 與之相對應的是,ETH3S是以太坊3倍做空代幣。例如在某一個行情中,ETH下跌1%,ETH3S就會上漲3%。 L代表Long,即做多,S代表Short,即做空,3則代表槓桿倍數。 但是,槓桿代幣和傳統槓桿交易又並不相同,用戶在交易槓桿代幣的時候不需要支付任何保證金,僅通過簡單的買幣賣幣,即可達到交易槓桿的目的。 當然,沒有保證金,意味著用戶也不會爆倉。 大部分聽到槓桿代幣不會爆倉的人,首先會讚歎這個產品的奇妙,但是隨後都會百思不得其解,為什麼槓桿代幣不會爆倉呢?背後的原理其實相當複雜,我們可以試著用簡單的類似去理解它。 首先,我們知道其實世界上所有的衍生品種類,其實都可以由最基礎的四項衍生品來組合生成。槓桿代幣也不例外,它背後是由代幣的發行者通過不斷的調倉來實現的,發行者的倉位可能以永續合約為主,還可能擁有現貨、各類期權等等,最終形成一個由金融公式確定的淨值。經過嚴密的數學計算,這個淨值恰好就實現3倍做多或者3倍做空的效果。 因為代幣的發行者是像Gate.io、FTX這樣的專業機構,它們可以非常靈活地將各類衍生品組合到一起,並按照預定規則進行調倉,這就好比是一種ETF或是一籃子產品,因此也有交易者稱槓桿代幣為槓桿ETF 。 每一個槓桿代幣背後,都是有嚴密的金融和數學論證的,它能夠確保3倍槓桿代幣始終是現貨波動的3倍,而用戶不需要了解背後的原理,甚至不需要藉入槓桿,就可以像買入現貨一樣買入槓桿代幣。 無論是Gate.io,還是Binance和FTX,交易槓桿代幣就在現貨頁面,不需要任何額外的操作。例如在最新改版的Gate.io上,投資者在現貨中選擇ETF即可清晰的看到目前提供的8組槓桿代幣交易對。這裡額外多提一句,最近剛改版的Gate.io產品佈局更加清晰了,視覺體驗也得到了優化。 ( 圖片來源: https://www. gate.io/marketlist) 槓桿代幣最直觀的一個妙處就在於,它沒有借入槓桿的過程,自然也就不會爆倉。這對於缺乏主動控制風險能力的用戶來說,無疑是一個法寶。 同時,很多初次了解槓桿代幣的人也會有另外的疑問:既然槓桿代幣自帶3倍槓桿,那麼如果現貨下跌50%,理論上3倍做多應該下跌150%。槓桿代幣在這種情況下會如何表現呢? 如果我們以目前流動性較好的Gate.io上的3X槓桿代幣來說,如果現貨波動在10%以下,那麼槓桿代幣會嚴格保持3倍的變化,如果現貨波動超過10%,上漲會根據倍數,但同時會啟動調倉的再平衡機制,虧損會降低。 例如BTC現貨上漲50%,BTC3L上漲嚴格按照3倍即150%,但是BTC3S下跌則為81%,而非150%,這要歸功於代幣發行方的調倉策略。 當然,任何衍生品的風險和收益都是成正比的。用戶通過槓桿代幣獲得了不會爆倉的權利,自然也要付出一定的代價。一是管理費用,因為代幣發行方需要頻繁調倉,可能會收取0.3% 日管理費用於對沖風險和盤口損耗;二是磨損成本,因為槓桿代幣更適用於單邊行情,再反复震盪的行情中,槓桿代幣的淨值會有一些磨損。 適合的才是最好的,對於想放大收益,但是無法主動有效操作玩期貨期權這些衍生品的投資者,槓桿代幣無疑是一個低門檻且風險相對較低的投資工具。 作者 :荔枝

本文為PANews入駐專欄作者的觀點,不代表PANews立場,不承擔法律責任。文章及觀點也不構成投資意見。

圖片來源 : 荔枝 如有侵權,請聯繫作者刪除。