撰文:Footprint分析師Bella(bella@footprint.network)

日期:2021年10月

數據來源: How to Discover Valuable Projects(https://footprint.cool/valuableprojects)

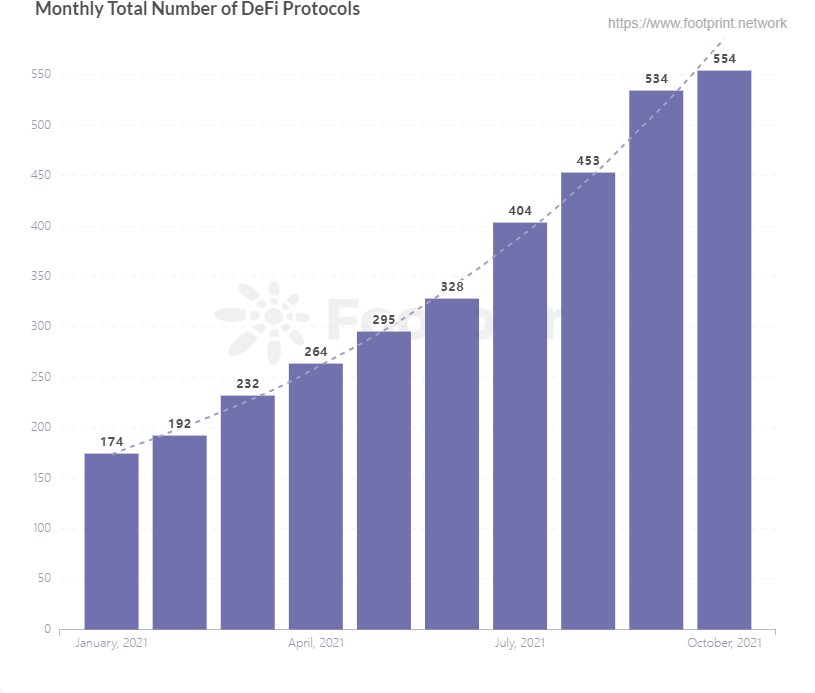

隨著加密市場的發展與熱度上升,吸引著越來越多的DeFi項目湧入,同時也吸引著大批量的投資者。 2021年DeFi發展可以用迅猛來形容,TVL(截止發稿前)較年初的214億美金增長860.42%;鏈上的DeFi項目也從年初的174個發展到554個,增長率高達218.39%。 DeFi市場的繁榮之勢不僅讓投資者獲得高於傳統金融投資的收益,也增強了信心。

2021年每月DeFi項目數量變化

數據來源:Footprint Analytics

為更好理解不同指標的評估意義,讓我們先看看目前TVL排名前10的平台的各項基本指標有何特點:

前10大TVL平台各項指標對比(鎖倉量、價格、市值)

數據來源:Footprint Analytics

2. 市值(Market Cap)

市值反映一個項目在DeFi行業的市場價值,該指標與傳統股票市場的計算方式類似,主要受幣價與已流通可供交易的代幣數量影響。

如上圖所示,由於代幣數量受流通量以及供需影響,幣價是隨時變化從而影響市值變化,但市值漲幅或者跌幅保持在20%左右的合理區間,並無出現暴漲再懸崖式暴跌的情況。

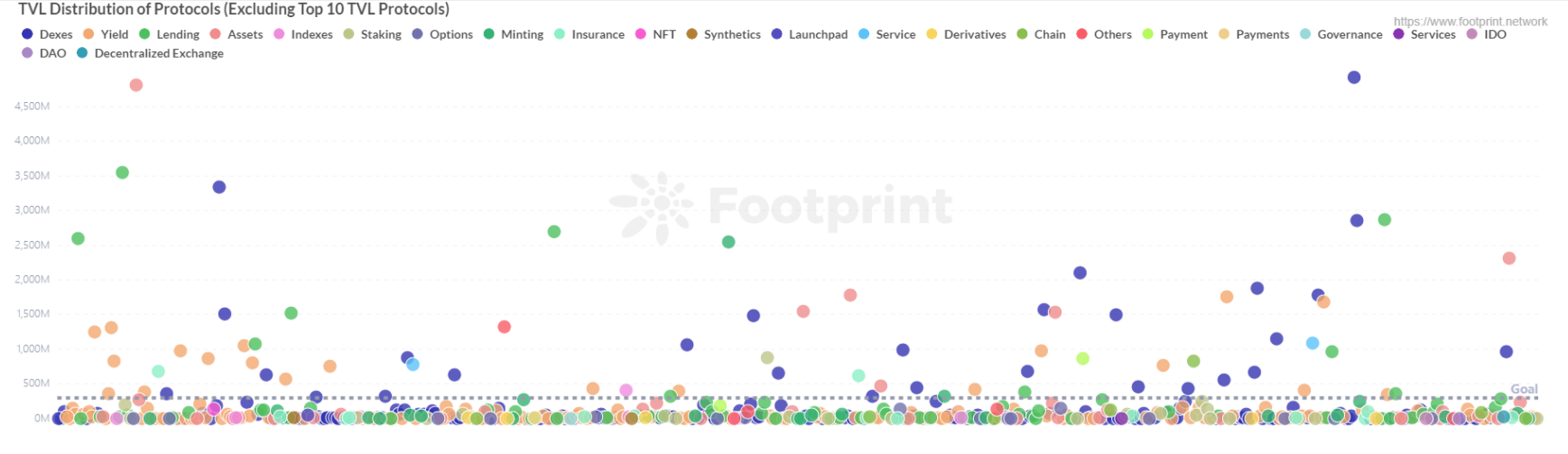

TVL排位不宜太后,在排名位列於中段及以上項目挑選對象

各TVL平台分佈情況

數據來源:Footprint Analytics

代幣價格穩定,代幣分配機制合理

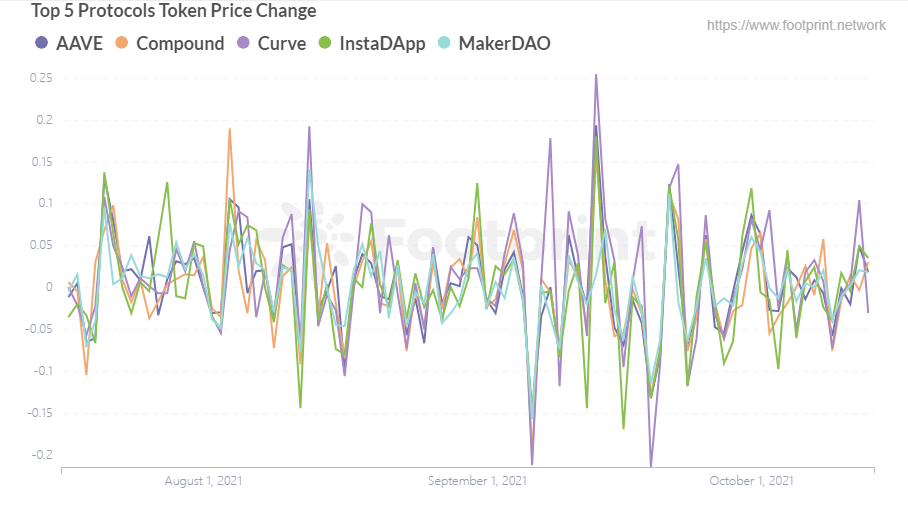

前5大TVL平台代幣價格變化情況

數據來源:Footprint Analytics

通過TVL指標挑選合適備選項目後,則需要通過項目代幣的情況進行進一步篩選,依據頭部平台代幣價格變化規律(如上圖),主要從兩方面進行評估:

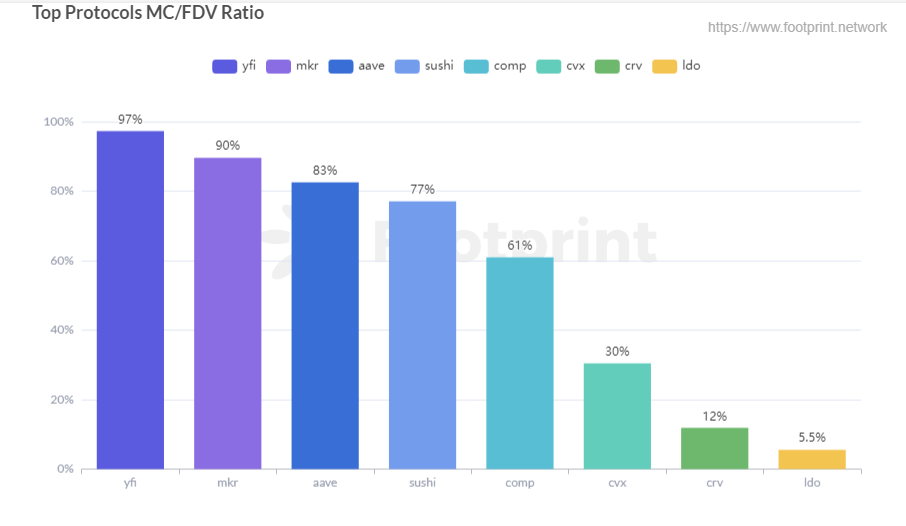

用MC/FDV比率確認資產是否適合長期持有

頭部平台市值/完全稀釋估值比率

數據來源:Footprint Analytics

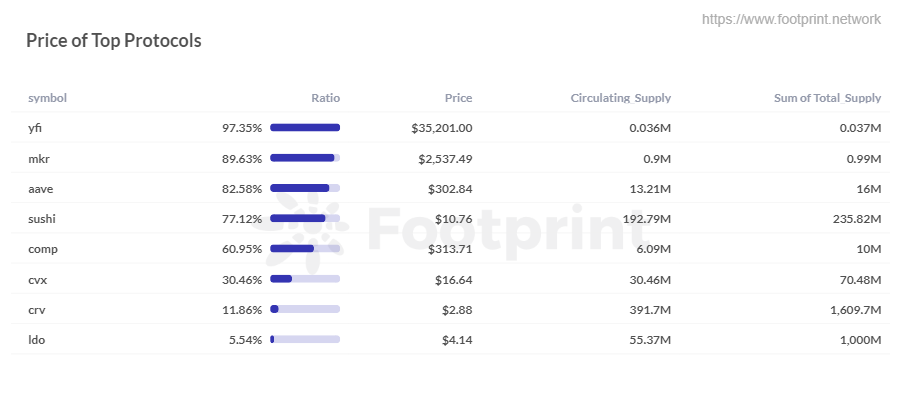

頭部平台市值/完全稀釋估值比率、價格、代幣流通量、代幣總供應量對比

數據來源:Footprint Analytics

完全稀釋估值指幣價與代幣最大供應量的乘積,當所有代幣釋放完畢,市值與完全稀釋估值則相等。若項目代幣的“MC/FDV”之比(即市值與完全稀釋估值比率)過小,意味著有大量代幣還未釋放,此時投資者則需慎重考慮,重點關注項目的上線時長、代幣供應時間表以及幣價增長是否過熱。

以排名靠前的項目為例,對“MC/FDV”比率高於60%的平台,該類平台代幣較適合長期持有,安全性有保障,但弊端在於入手價格高;相較比率偏低的平台,如Curve(CRV),雖比率不高,但幣價在較為合理的範圍,是一個可考慮的平台;相較來說Lido的“MC/FDV”比率低於Curve6.32%,但代幣價格高於Curve43.75%,市值估值偏高,目前不適合長期持有,隨著市場的自我調整,幣價可能會下降。

前10大頭部平台市值/鎖倉量比率

數據來源:Footprint Analytics

因此在尋找可投資項目時,投資者可以從“MC/TVL”之比的角度出發評估項目的可投資性,比率大於1表明估值可能過高,可投資性偏低,若小於1表明項目被低估,從中獲得的回報增加。除此以外,還可將確定投資的項目與頭部同類別平台的比率進行對比,看比率與頭部平台的差異在何處。

總結

讀者可使用本文的評估指標,對所投資項目進行評估,匯總如下:

關於上述涉及計算的指標,讀者可直接在Footprint Dashboard獲取( 點擊鏈接),無需額外計算。

但機遇與風險是並存的,我們不能僅依賴上述的指標就能對項目是否值得投資、是否具有發展潛力做定論,因為DeFi市場變幻莫測、更新換代的速度太快了,指標也會有失靈的時候,為減少踩坑的可能,在投資前還是需要對項目背景、項目經營模式等多做一些搜索與了解,切勿盲目跟風。

Footprint Analytics官網: https://www.footprint.network/

Discord社群: https://discord.gg/3HYaR6USM7

微信公眾號:Footprint區塊鏈分析(FootprintDeFi)

關於Footprint Analytics:

Footprint Analytics是一個一站式可視化區塊鏈數據分析平台。 Footprint協助解決了鏈上數據清理整合的問題,讓用戶免費享受0門檻的區塊鏈數據分析體驗。提供千餘種製表模板和拖拽式的作圖體驗,任何人都可以在10秒內建立自己的個性化數據圖表,輕鬆洞察鏈上數據,了解數據背後的故事。