來自| Coin Metrics ,編譯| PANews

原文作者:Antoine Le Calvez 和Coin Metrics 團隊

關鍵要點:

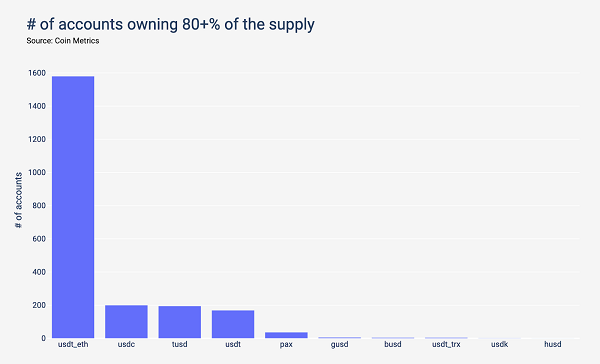

1、分析穩定幣供應和活動分佈可以幫助我們了解其用法。

2、Tether的ERC-20代幣變體在持有者中的分配表現特別出色,但同時,六個賬戶(或更少)擁有80%以上的Gemini Dollar、Binance USD、Tether(Tron)、USDK和HUSD的代幣供應。

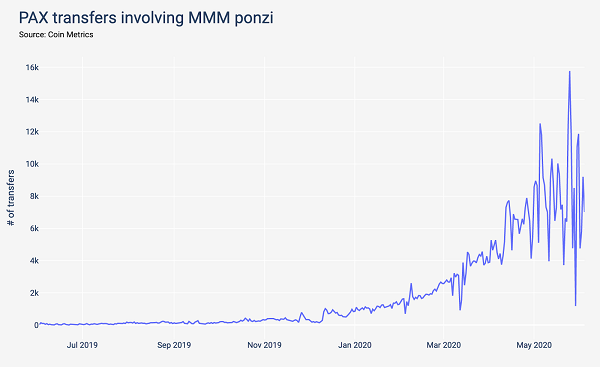

3、我們認為Paxos似乎擁有非常廣泛的活躍用戶群。但是查看Paxos的頂級交易者之後,會發現一個“有趣”的問題:Paxos上兩個最活躍的帳戶都與MMM BSC相關聯,而MMM BSC是一個龐氏騙局,其交易活動曾在過去的一年中呈指數級增長。

4、另一個“有趣”的現像是,波場上的活躍Tether賬戶都與“股息”指出有關,在某些特定時間裡,這些賬戶轉移了90%以上的Tether代幣。

5、波場上的Paxos和Tether等穩定幣擁有許多類似“零售”的交易,這可能是因為這些資產與MMM龐氏騙局和“股息”計劃所導致,此外大部分HUSD和Binance USD等其他穩定幣交易中,10萬美元以上金額占到很大比例。

概述

在過去幾年裡,加密貨幣行業裡發生的一個最大變化就是穩定幣的出現和發展——這些資產分散在許多區塊鍊網絡(比特幣、以太坊、波場等)和發行方(Tether, Circle / Coinbase,Binance等)中。穩定幣具有許多相似之處,比如具有相同的價格、經常使用相同的技術(ERC-20)、以及服務類似的用戶。更具體地說,我們將首先研究以下幾個穩定幣:Tether(Omni,Ethereum和Tron版本)、Paxos、USDC、TrueUSD、Gemini Dollar、HUSD、Binance USD和USDK。

供應量分配情況

分析穩定幣的供應分配可以幫助我們更好地了解其用法。有的穩定幣僅在很少的交易所上使用且沒有其他活動,同時大部分供應都集中在幾個地址上;還有的穩定幣則被許多交易所和用戶使用,也意味著它有更廣泛的分佈。

Tether的ERC-20代幣變體在持有者中的分配表現特別出色,但同時,六個賬戶(或更少)擁有80%以上的Gemini Dollar、Binance USD、Tether(Tron)、USDK和HUSD的代幣供應。

不過,USDK的供應分配特別奇怪。截至撰寫本文時,3355個賬戶持有USDK,但3170(佔比約為94%)個賬戶僅擁有價值0.5美元或1美元的USDK,這些賬戶是他們在2019年7月從一個賬戶獲得的,而且該賬戶又是從OKEx獲得的資金,鑑於幾乎沒有任何收款賬戶支出過USDK,這個操作看起來不像傳統空投。

活動分佈

評估穩定幣的另一種方法是衡量進行大多數鏈上活動的賬戶數量(例如,80%的全部鏈上活動,如下表所示)。如果少量賬戶負責大多數交易,則表明這些穩定幣可能只在少數交易所活動,外部使用率並不高。

注意:對於USDK,這裡沒有計入那些與僅持有$ 0.5或$ 1的94%帳戶有關的活動。

首先,我們認為Paxos似乎擁有非常廣泛的活躍用戶群。但是查看Paxos的頂級交易者之後,會發現一個“有趣”的問題:Paxos上兩個最活躍的帳戶都與MMM BSC相關聯,而MMM BSC是一個龐氏騙局,其交易活動曾在過去的一年中呈指數級增長。

直到目前為止,超過40%的PAX轉移都與MMM龐氏騙局有直接聯繫。

另一個“有趣”的現像是,波場上的活躍Tether賬戶都與“股息”指出有關,在某些特定時間裡,這些賬戶轉移了90%以上的Tether代幣。

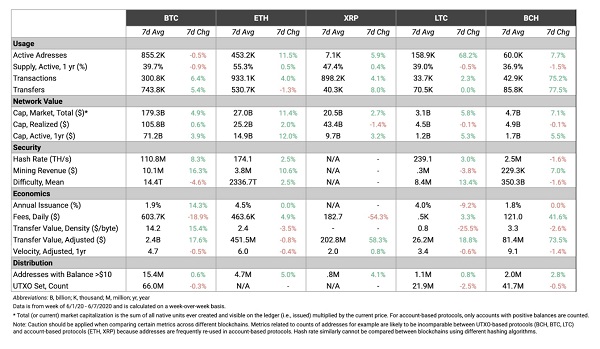

網絡數據分析/指標摘要

以太坊表示持續向好,市值和活躍地址週均增長率達到11%。儘管比特幣市值和也在增長,但以太坊再次引領潮流。

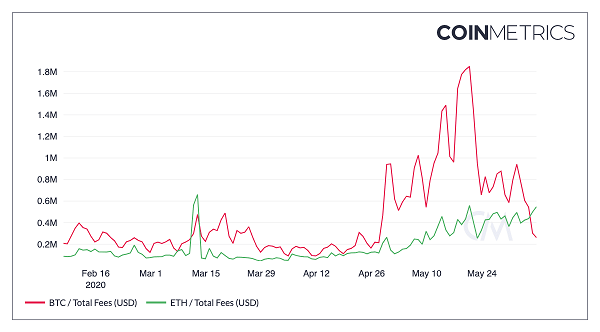

在日均交易費方面,以太坊也在縮小與比特幣的差距。上週以太坊日均交易費用為46.36萬美元,而比特幣為60.37萬美元。值得一提的是,以太坊的交易費用在6月5日和6日超過了比特幣的日均交易費用。

網絡亮點

6月5日,以太坊的日均交易費用超過了比特幣。雖然以太坊在3月12日的日均交易費也曾超過比特幣,但當時是由於價格暴跌後造成的網絡擁堵所引起。事實上,從歷史數據來看的話,比特幣的日均交易費用基本上都超過了以太坊。

在最近比特幣區塊獎勵減半之後,交易費費用飆升至自2019年7月以來的最高水平。比特幣交易費上漲的主要原因,可能是由於礦工生產區塊的競爭變得越來越激烈。

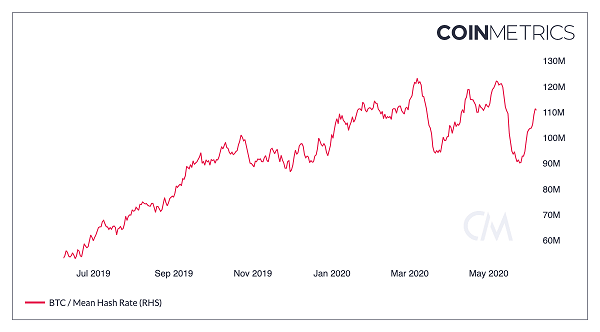

但現在,比特幣交易費用似乎正在回落到區塊獎勵減半之前的水平。不僅如此,比特幣哈希率也在區塊獎勵減半之後迅速恢復,這意味著網絡上產生了更多區塊,從而減少了區塊空間的擁塞。

下圖基於7天滾動平均值顯示出比特幣的預估哈希率。

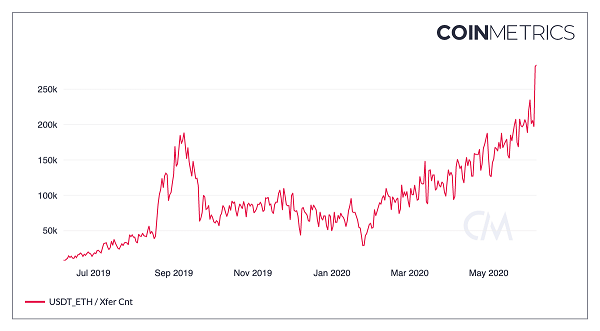

與此同時,以太坊交易費飆升的部分原因可能是由於以太坊(USDT_ETH)發行的Tether持續增長導致。 6月6日,USDT_ETH轉移量飆升至歷史新高232.3K。

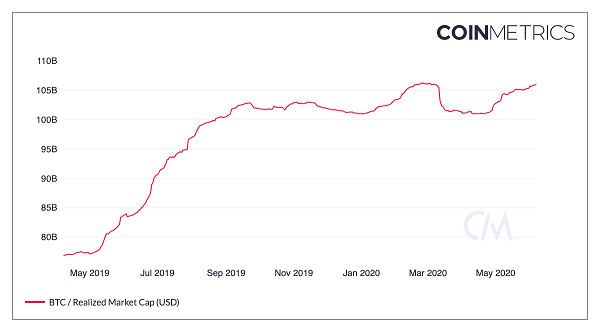

除比特幣哈希率快速恢復之外,3月12日“黑色星期四”加密市場崩潰後,比特幣價格歧視也得到了快速復蘇复。 6月6日,比特幣實現市值(realized cap)已經上漲到了1059.8億美元,接近歷史新高。 2020年2月,比特幣實現市值曾達到1062.6億美元歷史新高,但在在3月12日後跌至約1000億美元低點。

市場數據分析

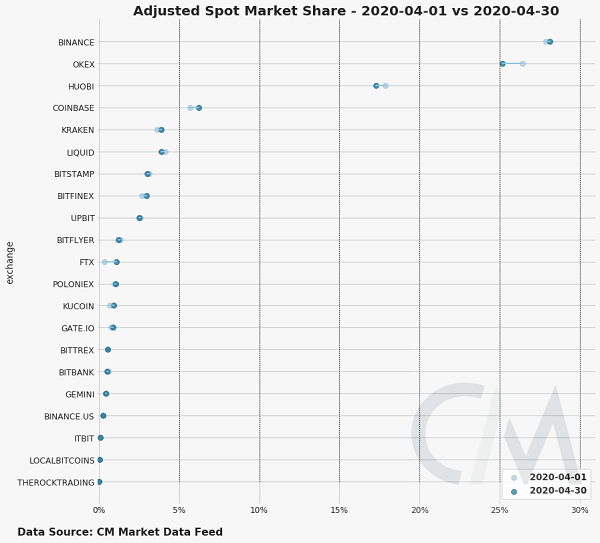

對於那些關注數字資產行業的人來說,很少有語言能夠形容“山寨幣牛市”到來的感覺,因為很多人在裡面栽了跟頭,因此當山寨幣牛市到來,可能會激起人們懷舊、欣快、貪婪的複雜情緒。

對於那些不熟悉山寨幣的人來說,“山寨幣牛市”是加密貨幣投資週期的一部分,這裡所說的“山寨幣”是指既不是比特幣也不是以太坊的小盤數字資產。當然,我們對山寨幣並滅有嚴格意義上的定義,一般來說,山寨幣的市值不會超過5000玩美元,而且波動率往往較高。

對於比特幣投資而言,2020年4月是非常積極的一個月。投資大佬Paul Tudor Jones告訴世界,比特幣是對沖通脹風險的明智選擇。由於新冠病毒疫情,美國依照救濟法案CARES Act採取了一系列經濟刺激措施,包括向人們直接發放救濟金。不過根據加密貨幣交易所Coinbase的數據顯示,這些經濟措施導致其平台上的存款數額增加,Coinbase個人用戶存款率從3月份的12.7%增加到33%,這意味著不少美國人拿到現金之後選擇了投資加密貨幣。儘管這種現象並不一定準確,但至少從數據上能夠看出一些端倪。

轉移價值分配

如果將穩定幣真正用作零售用戶的付款方式,我們應該看到大多數轉移的價值都低於100美元(PayPal在2020年第一季度的平均交易價值約為58美元)。另一方面,如果人們將穩定幣視為一種交易流動性渠道,那麼大多數付款應該是高價值的(在我們的案例中,我們選擇了10萬美元作為下限)。

事實證明,這兩種願景都是正確的,具體取決於您如何看待穩定幣。波場區塊鏈上的Paxos和Tether等穩定幣有很多類似零售的交易——當然,這可能是由於這些穩定幣與MMM龐氏騙局和其他股息計劃所導致,此外大部分HUSD和Binance USD等其他穩定幣交易中,10萬美元以上金額占到很大比例。

共享所有權

俗話說:“物以類聚人以群分。”

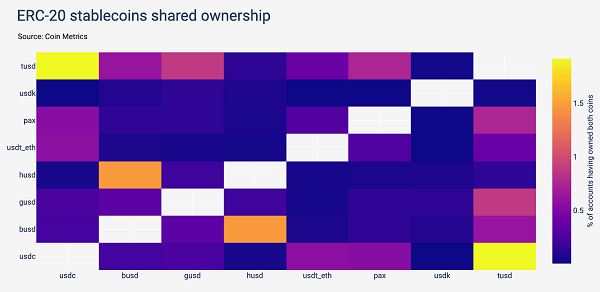

事實上,對於穩定幣來說,我們也可以問一個類似的問題:相同賬戶是否擁有類似的穩定幣?

這種分析只能在共享同一區塊鍊網絡的穩定幣上進行,例如PAX和USDC等穩定幣都在以太坊區塊鏈上發行。但是,在波場區塊鏈上擁有Tether的地址不能在以太坊上擁有USDC,因為這些地址並不是在同一區塊鍊是。由於絕大多數穩定幣都是以太坊ERC-20代幣發行的,因此進行此分析的資產如下:

從上圖中我們可以看出兩點:

1、兩個資產對引起了注意,它們分別是:TrueUSD/USDC和HUSD/Binance USD。

2、TrueUSD所有者似乎更可能擁有其他穩定幣。

結論

雖然穩定幣通常被“捆綁”在一起並作為一個整體來對待,但是通過深入研究網絡數據,我們可以更好地了解這些資產的工作方式、以及穩定幣之間的區別。即使由同一實體(Tether)發行,不同網絡上的穩定幣在供應和活動分配上也會有不同的結果。

分析穩定幣的供應和活動分配情況只是一個開始,穩定幣之間其實可以進行更多的比較和對比分析,這些就讓我們在以後再詳細討論吧。