撰文: Footprint分析師Zoni ( zoni@footprint.network)

日期: 2021年10月

在上一篇《 Footprint:Curve何以在DEX賽道遙遙領先》 一文裡,了解到Curve Finance(以下簡稱Curve)通過建立有吸引力的APY機制,刺激投資者存入更多資金,也是Curve持續保持TVL高增長率的亮點之一。截至發稿日,Curve的TVL 為$18億美元,在DEX賽道排名第一。

本文將從以下角度對Curve的APY機制進行更深一層的剖析:

● 投資者如何在Curve項目內外獲取更多APY

● 多重APY機制背後的動因來自哪裡

● Footprint對Curve的觀察總結

1. 投資者如何在獲得多重APY

● 通過Curve項目內的池子交互

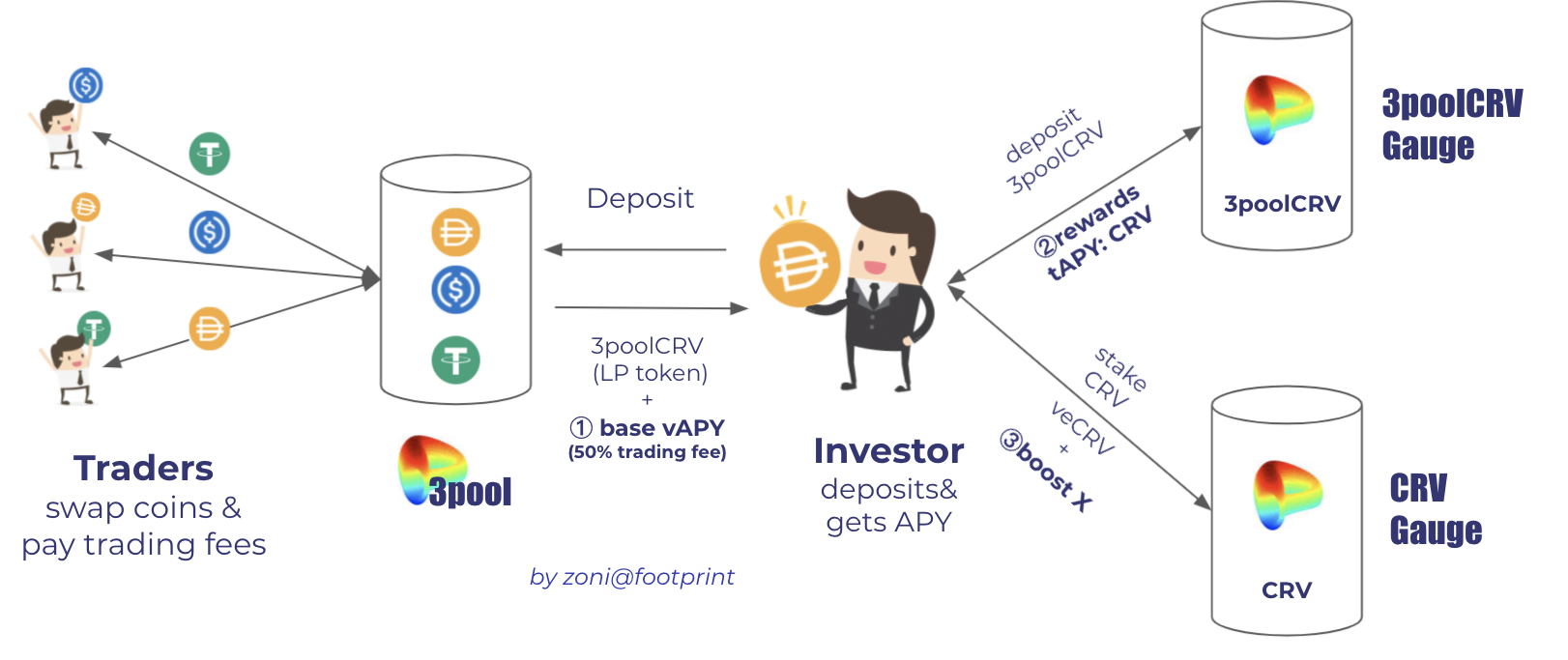

圖解來源: zoni@footprint

以Curve的3pool池子為說明例子。

在3pool池中兌換穩定幣的過程中,交易者需要支付0.04%的交易手續費,其中50%歸Curve;其餘的50%將作為vAPY基礎獎勵給到投資者,更準確地說,是3pool池子的流動性提供者(LP)。

對於投資者來說,只要他將DAI、USDC或USDT其中一個幣種存入3pool池,Curve就會執行自動兌換,把存入的穩定幣按比例變成三種代幣的組合。作為回報,投資者將得到一個3poolCRV作為LP代幣,意味著這個代幣的持有者將會獲得vAPY,作為投資該池子的基礎獎勵。

Curve的APY機制鼓勵投資者盤活錢包裡的3poolCRV,即是這個LP代幣存入3pool的Gauge(Curve的專用名詞,意為儲蓄池子)。該投資者將按照資金池的分配份額獲得CRV的獎勵。

如果投資者想提高這獎勵比率,他可以將獎勵的CRV提取出來,再存入到CRV的Gauge裡。這個再質押的動作,不僅讓投資者可獲得提高係數(最大2.5倍),還可以獲得Curve的治理代幣veCRV。兌換的veCRV具體數量取決於質押的時間長度:質押的CRV越長,可兌換的veCRV則越多。以下是兌換規則,同等數量的CRV:

1) 鎖倉1年,4CRV = 1 veCRV

2) 鎖倉4年,1 CRV = 1 veCRV

那麼問題來了,是誰會對veCRV有強烈的需求呢?稍後揭曉。

● 通過Curve項目外的多協議的交互

投資者還可以在Curve外部不同的協議中獲得更多APY。

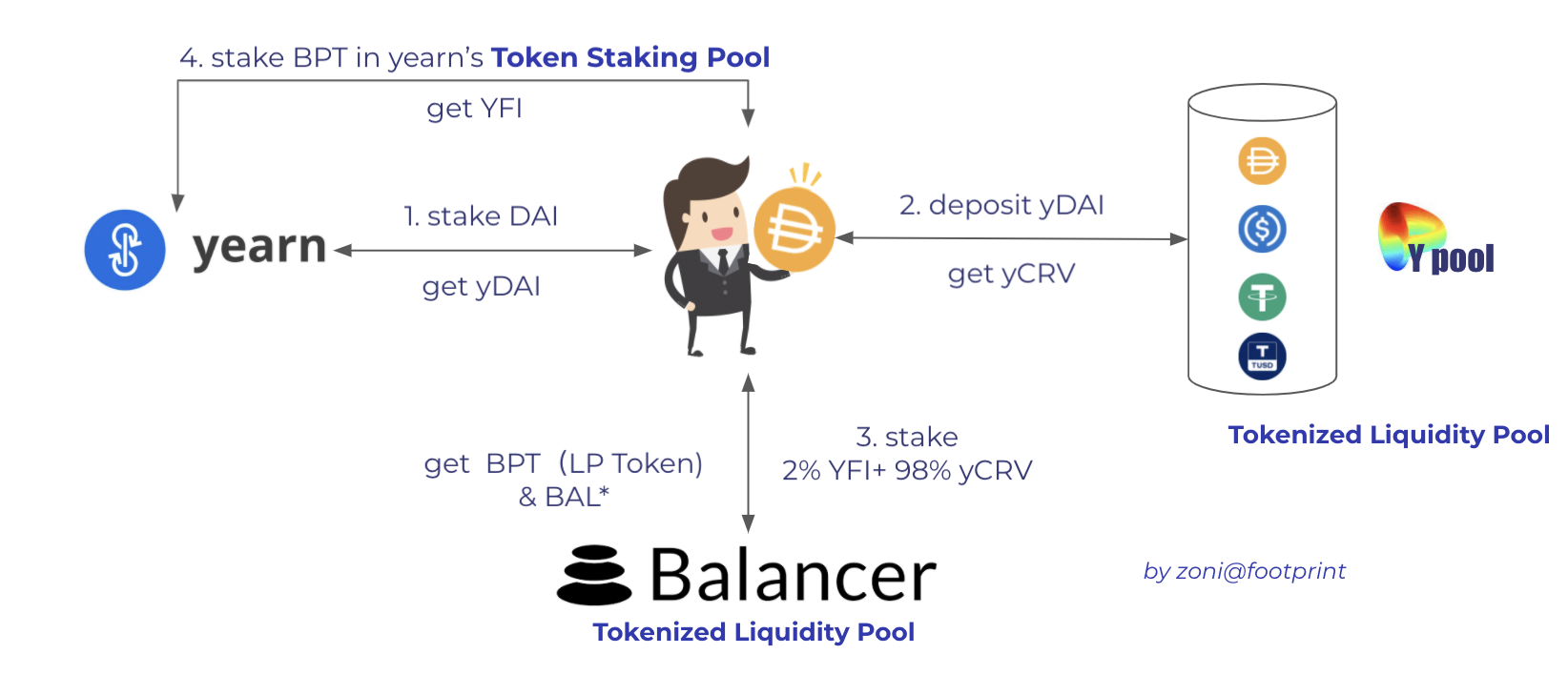

圖解來源: zoni@footprint

圖解來源: zoni@footprint

當投資者將他的DAI存入Yearn(一個收益聚合器項目)的機槍池,他將收到代表同等價值的yDAI作為計息代幣(Interest Bearing Token)。此yDAI是Curve項目中yPool池可接受的資產,投資者將yDAI存入yPool池子,他將獲得yCRV作為存款憑證。

此時,投資者有兩個選擇: 1)投資者可以將這個yCRV存入Curve的Gauge(如上面的例子),以賺取CRV;2)他也可以按照2%的YFI和98%的yCRV的比例存入Balancer(一個支持自定義池結構的DEX)的池中, 前提是投資者手中有有對應數量的YFI(year的代幣)。作為回報,投資者將收到BPT(表明他存款頭寸的LP代幣),以及額外獎勵BAL(Balancer的平台代幣)。

不僅如此,投資者還可以將BPT再存入Yearn的金庫,將獲得YFI作為獎勵回報。

也許你已經明白了這些代幣是如何成為不同協議之間的激勵手段。下一章節將對Curve的DAO模式進行分解說明,並進一步挖掘Curve參與者之間的互動如何通過激勵手段滿足各自的需求。

多重APY機制背後的動因來自哪裡

誰需要大量的veCRV代幣?

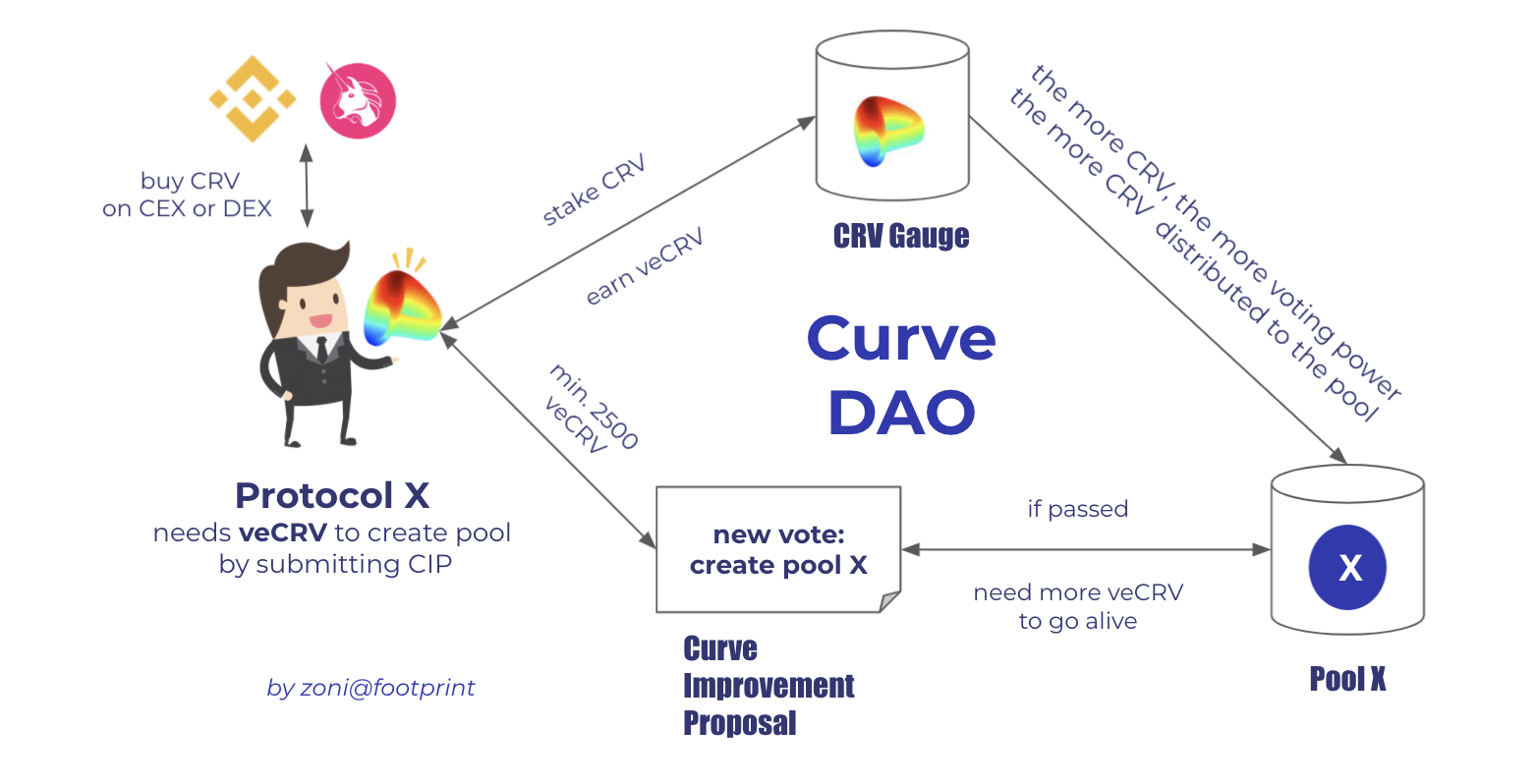

圖解來源: zoni@footprint

圖解來源: zoni@footprint

veCRV是Curve的治理代幣,具有投票權。它主要用於對CIPs(Curve Improvement Proposal的縮寫)進行投票或向Curve DAO提交新的CIP。

上述例子中的Y Pool是由Yearn協議創建的官方池子。對於需要在Curve中創建新池子的協議方,至少需要2500個veCRV。目前,veCRV只能通過只要CRV在CRV Gauge中根據質押時長進行兌換。根據兌換規則,協議方要在交易所(中心化CEX或去中心化DEX)購買至少2500個CRV鎖定4年,或者10,000個CRV鎖定1年,才能提交新池子提議(CIP)。

這還不夠。

如果CIP被通過了,議定方需要更多的veCRV來上線該池子(當然,為了讓CIP能通過投票,協議方也會需要更多的veCRV進行投票)。而為了讓這個池更具有吸引力,即更高的CRV APY來吸引用投資者,協議方需要在確定下一周的CRV分配率前,擁有足夠高比例的CRV質押數量。

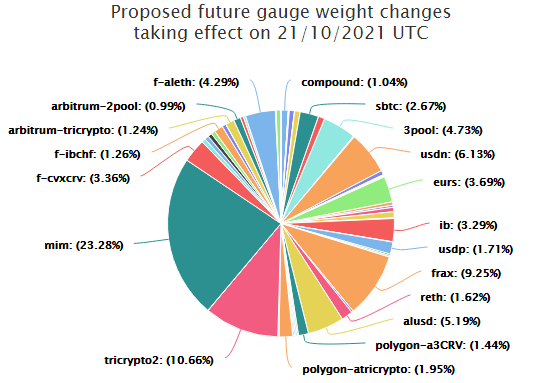

根據Curve官方發布的最新數據,CRV Guage中,Min Pool、Tricrypto2和Frax是目前擁有質押CRV比例最高的前三名,由於每週發放CRV的總量有限,下週生效的CRV APY實質是根據質押比例按排名分配到對應的池子中。

答案揭曉:協議方是veCRV的最大需求方。

正向循環的Curve Dao

結合投資者和協議方的角度不難看出, Curve的DAO模式已經形成了一個良性循環,實現了項目中關鍵參與者的需求:投資者、協議方和Curve本身。具體圖解可以會看上一篇《 Footprint:Curve何以在DEX賽道遙遙領先》 。

簡單歸納:越多人交易,越高APY;也就越多人投資,吸引越多協議方開池子;也就越多的質押CRV,越有競爭力的APY,越穩定的幣價,越高的鎖倉量。也就越多人和協議方選擇Curve,進行交易、投資、開池。

關於Curve,Footprint的總結:

1. 項目優勢:

● Curve專注於穩定幣領域(高需求),帶來有吸引力的低滑點和交易費用,促使更多的兌換交易,從而也能給用戶提供更高的vAPY作為基礎獎勵(實質是手續費分成);

● Curve有一個良好的DAO設計,滿足了所有參與者(包括Curve本身)的需求;

● 超過3.5年的CRV鎖定期,為投資者進行投資和協議方建池子提供了強大的信心;

● Curve中的池子和Curve外協議之間的互動,使得APY的形式多種多樣,就像投資者的尋寶遊戲。

2. 項目劣勢:

● 老式的windows98界面,同一內容有不同的入口名稱,網站地圖令人困惑;

● 糟糕的用戶體驗,對於第一次使用的投資者來說,很難理解如何賺取更多的APY,他們也很容易在不經意間點擊錯誤的按鈕而犯錯(又由於以太坊高昂的gas費用而就此作罷);

● 顯示了過多統計數據而缺乏良好的組織,對於投資者來說很難找到相關的關鍵信息。

3. 目前這類的池子比較受歡迎::

● 交易量大的資金池, 基礎vAPY越高

● 有堅實的協議方的官方池子,如Compound、Aave等

● 擁有更多投票權的池子,數據可以參考官方Guage統計數據,可獲得更高的CRV獎勵

● 有額外獎勵的池子,如sUSD( SNX)

4. 來自Footprint的提醒:

● 對於那些標有"FACTORY "的池子,除非做了徹底的研究,否則不要輕易去投入。因為這類池子不需要經過提交CIP提交和投票,任何人都可以部署:即跳過了該池子背後協議方的資金實力和對池子的認可程度的初步審核;

● 把質押LP到Gauge上是獲得CRV的必經之路,這是大多數新投資者會忽略的地方;

● 記住所選擇的網絡,在一些新的網絡中支持的池子較少;

● Footprint創建了Curve的實時儀表板,為了讓投資者可以更清晰地看到項目的關鍵指標,如跨鏈的總TVL、代幣CRV的價格走勢、交易量和pool的相關統計等等。任何人都可以用Footprint的DeFi項目建立自己的儀錶盤,多留意數據。

免責聲明:本文內容僅代表Footprint的觀點,僅供參考和信息,不構成任何投資建議。

Footprint Analytics 官網: https://www.footprint.network/

Discord社群: https://discord.gg/3HYaR6USM7

微信公眾號: Footprint區塊鏈分析(FootprintDeFi)

關於Footprint Analytics

Footprint Analytics是一個一站式可視化區塊鏈數據分析平台。 Footprint協助解決了鏈上數據清理整合的問題,讓用戶免費享受0門檻的區塊鏈數據分析體驗。提供千餘種製表模板和拖拽式的作圖體驗,任何人都可以在10秒內建立自己的個性化數據圖表,輕鬆洞察鏈上數據,了解數據背後的故事。