自去年6月的DeFi Summer熱潮以來,DeFi市場持續保持指數級增長,生態不斷繁榮。據Defi Pulse數據,DeFi最新總鎖倉價值(TVL)約1100億美元,即將追平11月上旬的高點。

基於各大公鏈的各類DeFi項目和協議已有近700個,涵蓋十幾個賽道。傳統金融市場的儲蓄、借貸、資產管理、交易所、衍生品、保險、基金等業態,都可在DeFi市場找到相應的鏡像產品。因此,DeFi也被認為是中心化金融的一個去中心化“平行世界”。

不過,作為基本金融工具之一的債券,在DeFi市場尚未出現一款真正意義上的去中心化應用。沒有去中心化債券的DeFi市場,顯然是不完整的。究其原因,則是缺乏一個適合債券類產品的標準和協議。

為此,一支由來自法國、烏克蘭、印度、馬來西亞、美國的數學、金融、算法領域專家,區塊鏈天使投資人,加密貨幣顧問,Make DAO、Alpha Wallet等知名項目開發者等組成的全球性精英團隊,提出了專門針對債券生態的ERC-3475標準,並基於此標准開發了去中心化債券協議DeBond Protocol,致力於打造一個去中心化債券生態平台,為DeFi補齊去中心化債券這一重要拼圖。

去中心化債券缺席DeFi

債券之於金融市場有多重要?

債券是現代商業和市場經濟大廈的基石之一,它與貨幣、票據、股票共同構成基本金融工具。有了這些基本金融工具,實體經濟的投融資需求才能夠得到滿足,市場經濟才得以繁榮。並且,基於這些基本金融工具,衍生出了遠期合約、期貨、期權、權證、掉期(互換)等合約產品,從而構成了今天我看到的紛繁複雜的金融市場。

其中,債券市場作為一種靈活、有效而又安全的市場機制,可以通過推動儲蓄轉化為投資,為政府、金融機構、企業等資金需求方提供融資,為投資人提供多元化的固定收益產品,為社會財富的穩定增值提供良好的“蓄水池”。

以美國為例,10年期國債收益率不但左右著美聯儲貨幣政策走向,而且是美國股市的晴雨表,進而成為全球經濟和金融市場的風向標。美國每年僅發行國債的金額就接近甚至超過GDP的100%,此外還有市政債券、公司債券、聯邦機構債券等。 2020年,以美元計價的債券占美國當年名義GDP(20.93萬億美元)的132.5%。

我們再把目光轉到去中心金融市場。目前已經形成了由智能合約錢包、自動交易工具、收益最大化、無抵押貸款、代幣化基金、協議聚合器、借貸和保證金交易、合成資產、預測市場、去中心化保險、DEX、穩定幣、支付、數據服務等組成的DeFi宇宙生態。傳統金融市場的銀行儲蓄、借貸、資產管理、基金、保險、衍生品等業態都能在DeFi市場找到相應的去中心化應用。

然而,至今尚未出現真正意義上的去中心化債券。是DeFi市場沒有發行債券的需求嗎?顯然不是!

去中心化債券缺席DeFi,是由於區塊鏈基礎設施不完備,缺乏一個適合債券類產品的標準。

DeFi市場通用的標準為ERC-20。 ERC-20作為一種同質化代幣標準接口,所有代幣均對應同一個智能合約,執行統一的算法標準,難以滿足更複雜的金融產品需求。

而債券類產品對抵押品、發行規模、贖回期、利率、還款方式、還款時間等具有多樣性、非標化要求。而且,債券持有人往往出於投機、賺取差價的需求,對債券的流動性有更高要求。

DeBond補齊DeFi債券拼圖

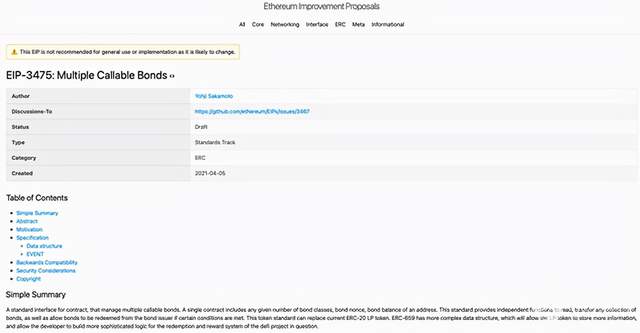

為了解決上述市場痛點,DeBond團隊提出了專門針對債券生態的ERC-3475標準,並被合併到了ETH master。

ERC-3475是一個多重可贖回債券標準,擁有更複雜的數據結構,每一張債券無需額外部署智能合約,即可獲得獨立的算法規則。基於ERC-3475標準,不僅可以創建傳統意義上的標準債券,還能創建期貨、期權等金融衍生品。

相比ERC-20,ERC-3475具有顯而易見的優勢:

- 每個債券對應一個獨立合同,允許用戶靈活定制不同的贖回時間、執行條件和利率。

- 債券可以在DeBond DEX交易所上市交易,或者拆分、打包後作為次級債券在二級市場交易。

- ERC-3475不僅能生成以同質化代幣作為抵押物的債券,非同質化代幣(NFT)也可以作為抵押物生成債券。

舉個例子:

假設Alice拿100美元投資於DBIT-USD債券(DBIT是DeBond生態中債券利息支付和二級市場交易的結算貨幣),這100美元將作為抵押物,被轉到DBIT-USD AMM交易對合同。

然後Alice會立刻收到200張DBIT-USD債券,這其中可能包含標記為“1”的3.7張DBIT-USD債券(債券可拆分),標記為“2”的3.7張DBIT-USD債券、標記為“3”的7.4張DBIT-USD債券……不同標記代表著不同的贖回期。

2天后,Alice可以贖回標記為“1”的3.7張DBIT-USD債券。贖回時,她將獲得以DBIT支付的本金和利息。如果她不想持有DBIT,可以根據交易對合同,將DBIT兌換成USDC。

4天后,Alice可以贖回標記為“2”的3.7張DBIT-USD債券。

6天后,Alice可以贖回標記為“3”的7.4張DBIT-USD債券。

……

到了第99天,Alice總共收到了價值200美元的200枚DBIT(100美元本金和100美元利息)。

上述案例中,同樣是DBIT-USD債券,因贖回期不同各自對應獨立的合同,Alice贖回標記為“1”的DBIT-USD債券,並不影響標記為“2”“3”……的債券繼續存續。

如果她在債券到期前需要用錢,可隨時在DeBond DEX交易平台將債券轉讓。如果有利可圖,她也可以將持有的DBIT-USD債券拆分,或將多個債券打包成為次級債券再轉讓。

當然,DeBond的優勢遠不止於此,其更大的意義在於通過創新性的經濟模型,解決了當前DeFi市場的最大弊端——流動性不可持續。

根除流動性頑疾,開啟DeFi 2.0時代

從去年6月的DeFi農耕熱潮至今,轟轟烈烈的DeFi Summer已經走過了近一年半時間。在此期間,DeFi經歷過熱錢湧入和造富效應下的高光時刻,也遭遇了退潮後的一地雞毛。

經過一年半的發展,人們逐漸發現了DeFi的弊端:Compound等Yield Farming協議以高收益來吸引早期參與者向其流動性資金池存入更多的資產,然後協議利用早期參與者提供的流動性來吸引更多參與者。但這種激勵模式只能吸引流動性礦工的短期參與,一旦市場上出現了收益更具競爭力的Yield Farming協議,早期參與者就會“挖賣提”,轉走資產(流動性),並拋售前期挖礦收益(協議代幣)。

而在早期參與者短時間內的集中拋壓下,協議代幣價格下跌,進而引發更多流動性礦工退出,出售協議代幣……如此便陷入惡性循環,產生踩踏效應,特別是一旦遇上大市不穩,就極易導致崩盤。

因此,流動性挖礦對DeFi協議的初期發展賦能較大,但長期來看,始終頂著一顆流動性枯竭的定時炸彈。

在這一背景下,不少人提出了DeFi 2.0概念,試圖通過新的機制來解決DeFi協議面臨的問題,DeBond便是其中之一。

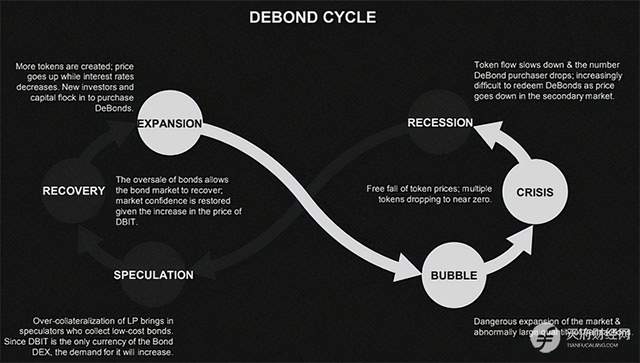

DeBond不但填補了DeFi市場完全去中心化債券的空白,而且以其創新的經濟模型,解決了流動性不可持續這一根深蒂固的難題,形成了生態自我修復,穿越經濟周期,構造“擴張—泡沫—危機—衰退—投機—恢復—擴張”的良性閉環。

1.如上圖,因為DBIT是DeBond生態的結算貨幣,當市場處於擴張期,新的投資者和資本蜂擁而至,紛紛買入DeBond債券,推升DBIT價格。 DBIT價格上升,而債券利率下降(債券價格與收益率成反比),吸引更多融資方發行DeBond債券,從而鑄造出更多的DBIT(收到抵押品後,Bank合約將根據減半模型和預言機的價格,為抵押物所在的LP合約鑄造DBIT);

2.隨著市場進一步繁榮,泡沫開始出現,風險開始擴張,債市出現超買;

3.危機到來,此時,代幣價格自由下跌,甚至一些代幣可能會接近歸零;

4.接著市場便進入衰退期,代幣流動性下降,購買債券的人數下降,而且隨著債券在二級市場的價格下降,收益率上升,贖回債券越來越困難;

5.這時候,由於LP代幣的過度抵押,市場看到了收集低成本債券的抄底機會,而購債需求推升對DBIT的需求,DBIT價格企穩回升;

6.隨著越來越多的抄底者進入,增量資金進來,債市景氣度恢復,債券收益率下降,舊債券贖回變得容易。鑑於DBIT價格上漲,市場信心得到修復,市場逐漸復蘇,進入新一輪景氣週期。