撰文:Vincy @Footprint Analytics

日期:2021/09/09

原標題:8月月報DeFi市場多點開花,9月是否會迎來下一個爆發點

隨著7月月報July 2021 Report (點擊此處了解詳細數據)數據分析,7月的市場逐步恢復,8月的DeFi市場在產品、資金和用戶規模上有了質的飛躍,DeFi市場新玩家的湧現,又引起一番熱潮。流動性挖礦的代幣激勵政策推出,鎖定在各條公鏈DeFi 協議中的總價值也迅速回升,大多數公鏈中再次刷新歷史記錄,接下來,將在Footprint 8月月報August 2021 Report (點擊此處了解詳細數據)的數據指標出發,來回顧DeFi市場的整體情況,預估9月各公鏈的趨勢。

一、從各公鏈的數據指標進行分析

Market Share for TVL in Multi Chains Data source: Footprint Analytics

不同公鏈代幣價格數據來源:Footprint Analytics

不同公鏈代幣價格數據來源:Footprint Analytics

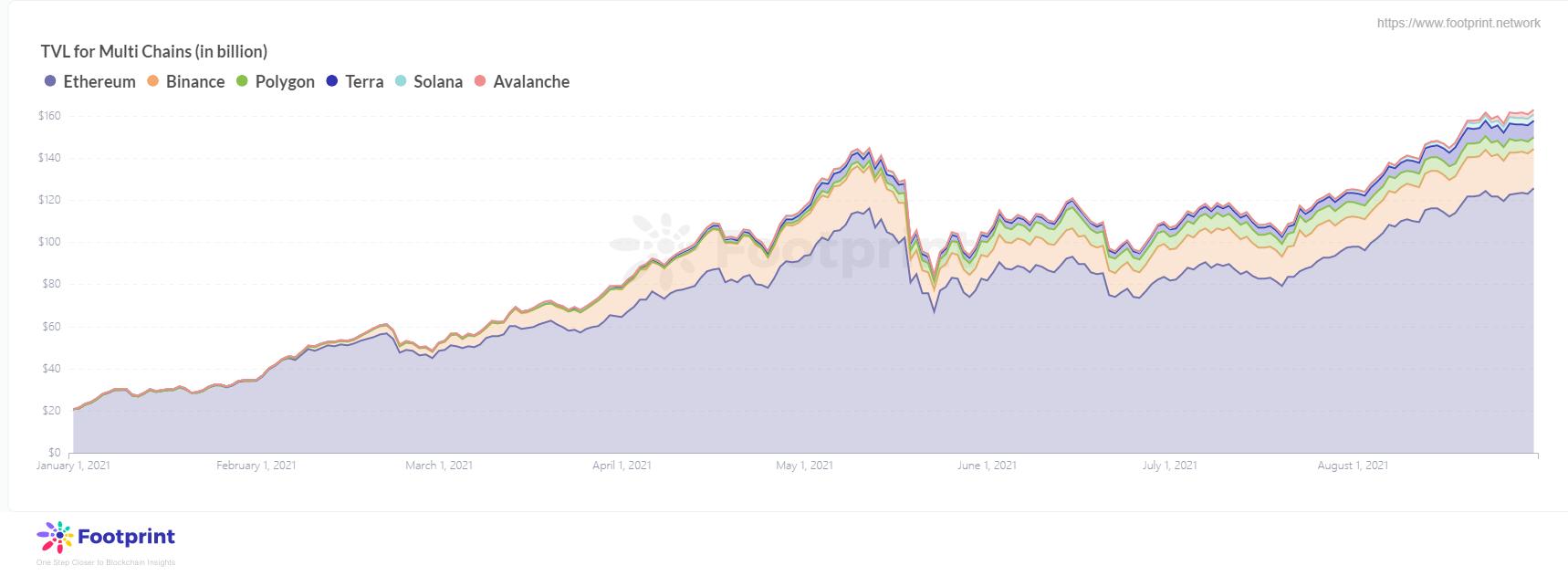

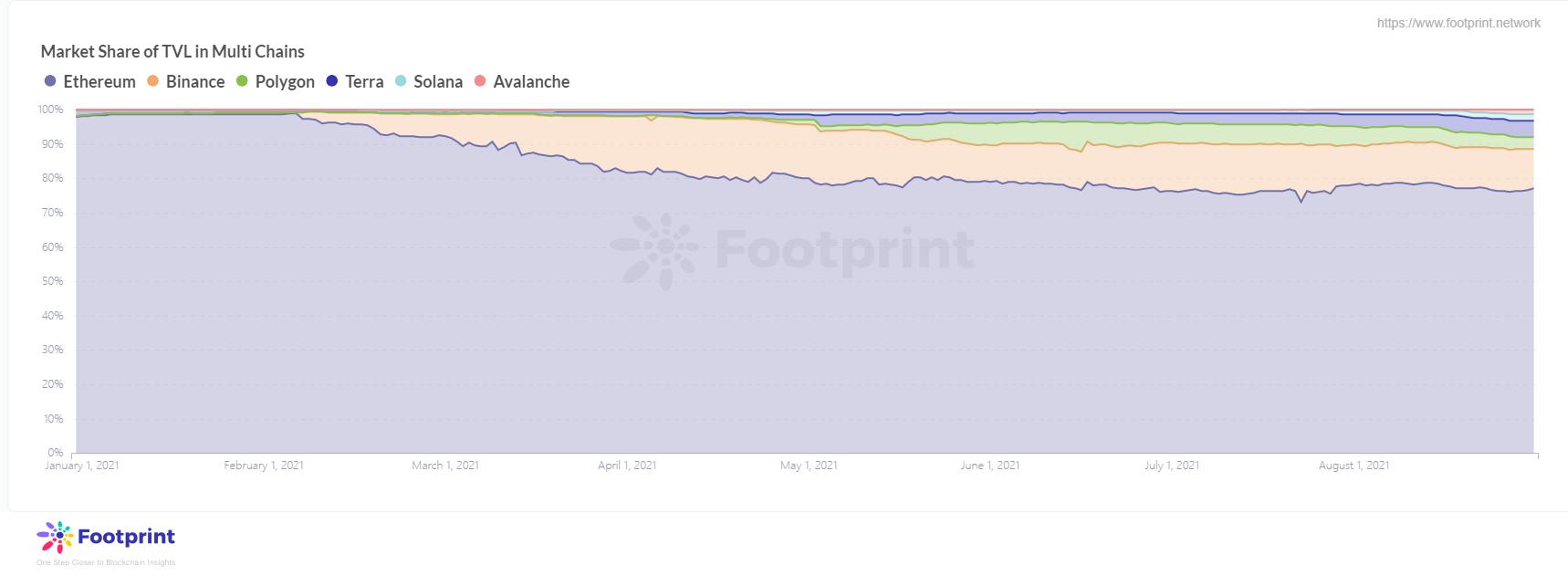

多條鏈的TVL呈上漲趨勢, Solana和Avalanche 新興公鏈迅速發展

據Footprint提供的數據,8月多鏈的TVL為1,628億美金,環比增長率為32%。其中以太鏈以1,260億美金佔據榜首,環比增長率為30%,佔市場份額的77%,繼續保持其無法撼動的地位,重要的是,以太鏈EIP-1559的硬分叉升級,引入了一種銷毀機制,標誌著以太坊歷史上極為重要的協議變化,截至8月31日, EIP-1559採用率已佔所有以太坊交易的近50% ;而BSC TVL環比率27%的增幅,達到190億美金,從整體的趨勢上看,增幅緩慢,還是維持在一個較為穩定的水平。

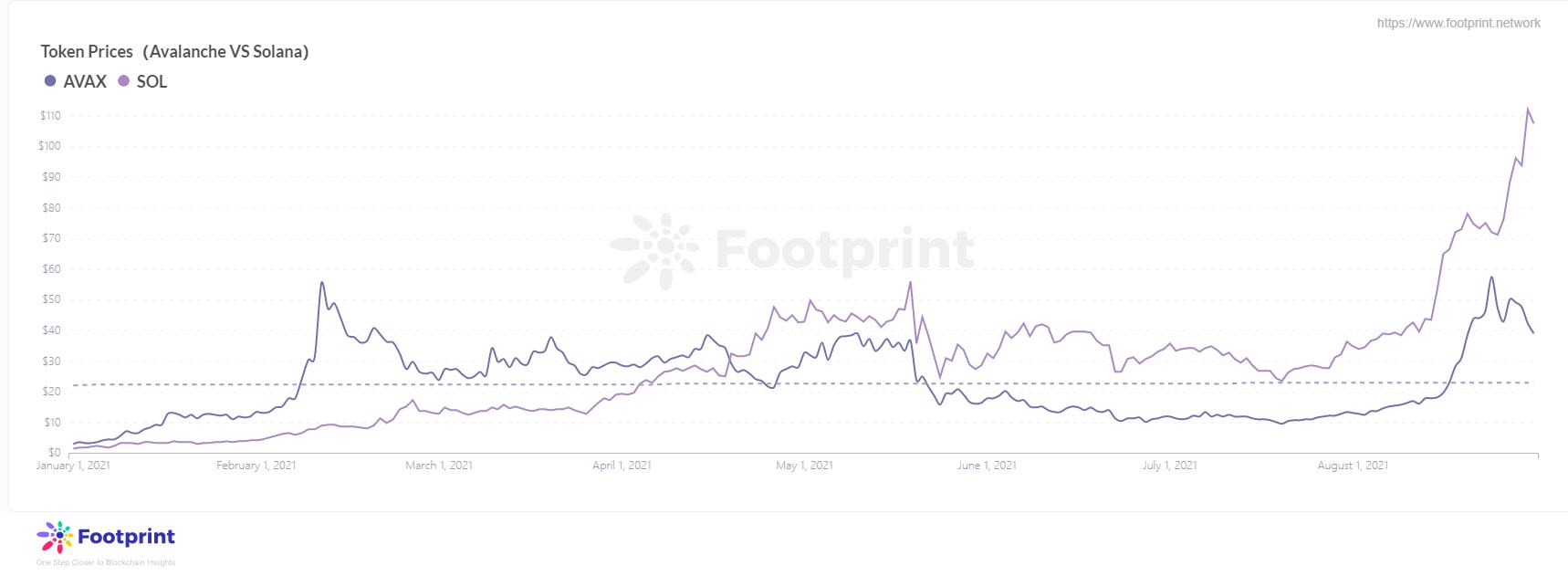

數年持續開發終於問世的公鍊為Solana鍊和Avalanche鏈,截至8月31日, Solana 《 Solana公鏈:為何能在眾多公鏈中的大放異彩》和Avalanche憑藉共超過50 億美元的鎖定資金進入了穩固的市場,環比增長率約200%和900 % 。 Solana 生態系統的原生加密貨幣SOL創下歷史新高,從7月31日的36美金到8月31日攀升至107美金,環比漲幅197.2%;而Avalanche 代幣AVAX 自今年2 月發布以來幣價最高值為56美金的數值,在8月24日代幣AVAX再次刷新58美金新高記錄,環比7月24日漲幅427.3%。

但隨著Solana、Avalanche 等新興公鏈的迅速發展,作為DeFi 的重要組成部分,各條公鏈上的DEX 都不可或缺,使整個DeFi領域更具競爭力。

另外我們從TVL排名前兩位的以太鏈與幣安智能鏈進行進一步跨鏈分析。

以太鏈與幣安智能鏈頭部平台TVL變化數據來源:Footprint Analytics

以太鏈與幣安智能鏈頭部平台TVL變化數據來源:Footprint Analytics

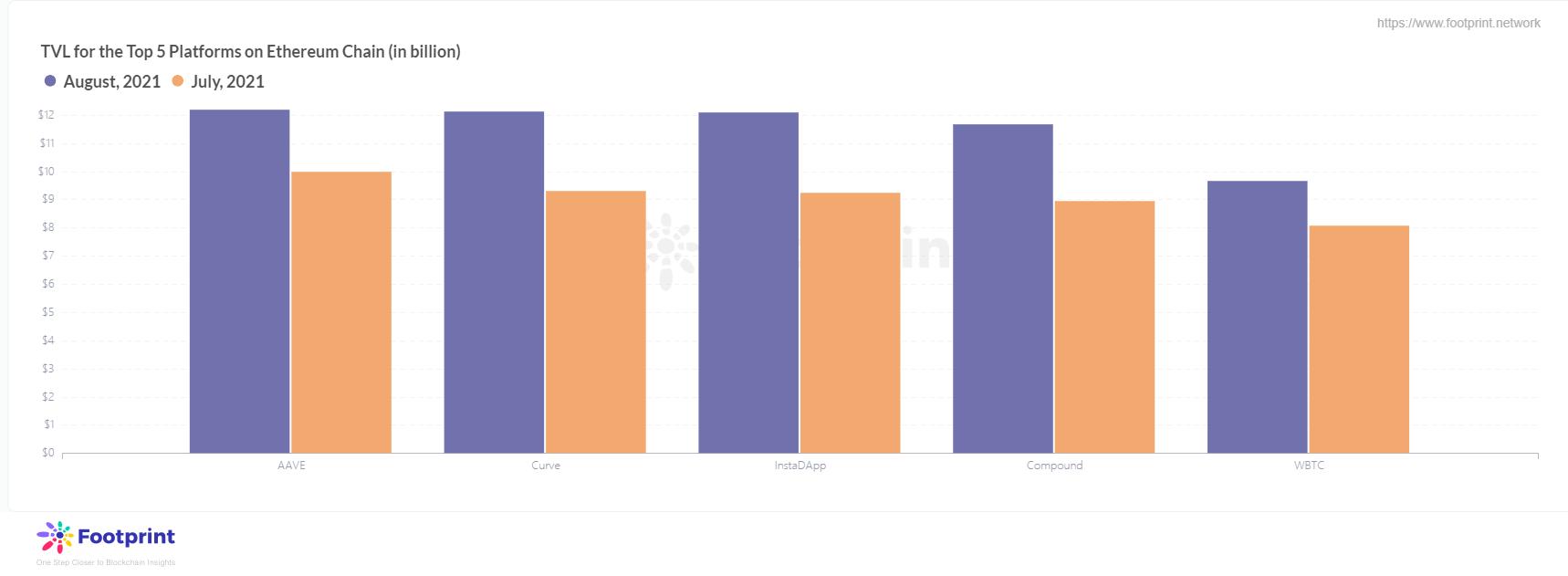

借貸類、資產管理類、機槍池類平台在8月有不同漲幅度

以太鏈Top 5平台整體貢獻度較7月均呈上升趨勢,分別為Aave(121.9億美金,環比+21.9%),Curve(121.3億美金,環比30.3%)、InstaDApp(121億美金,環比+30.8 %)、Compound(11.7億美金,環比+30.5%)、WBTC(9.7億美金,環比+19.8%)。其中值得一提的是,WBTC如何在眾多項目中擠進太鏈Top 5的平台,將原在7月排行第4位的MakerDAO擠出Top 5位置? WBTC 實現第一種映射代幣模式下的比特幣資產橋,其運營模式和穩定幣非常相似,也是採用中心化託管運營的方式將比特幣網絡的比特幣作為儲備金鎖定、在以太坊上發行可1:1 兌換的ERC20 代幣WBTC,供用戶在以太坊網絡持有比特幣的風險敞口及實現相關的交易。

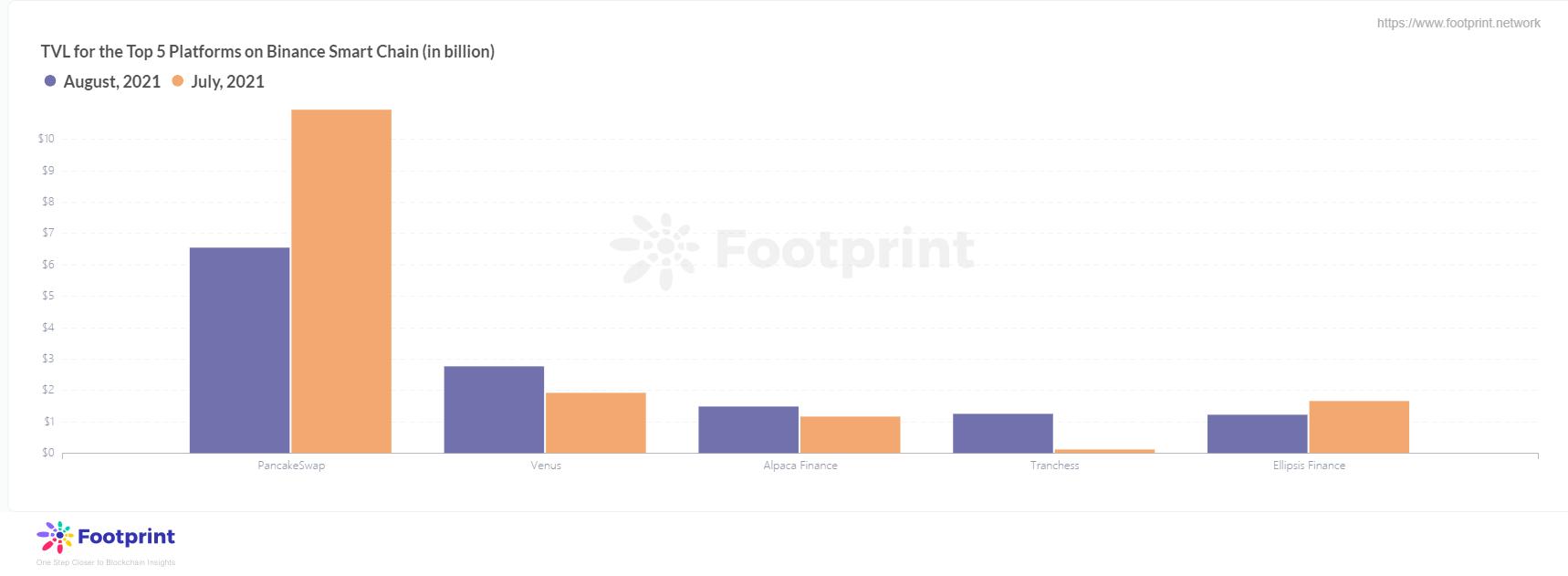

幣安智能鏈Top 5平台漲幅有升有降,其中對幣安智能鏈最大的平台為Dex 類PancakeSwap(65.4億美金,環比-40.2%),Phala Network加入PancakeSwap糖漿池,開啟流動性挖礦,總TVL不上升反而還下降,這值得您去思考。那從增長率上看,漲幅變化較大的為Tranchess ,8月TVL已突破12.6億,環比增長率為950%,為什麼Tranchess能在短短一個月內快速增長呢?原因是它能將Queen拆解為兩個不同風險回報的子基金產品,從而實現更複雜但高效、公開的鏈上資產管理方式,滿足不同風險偏好投資者需求實現互補。 Tranchess還處於初步成長期,沒到爆發期,未來可期。

二、DeFi市場不同類型的指標變化情況

不同類型TVL佔比變化數據來源:Footprint Analytics

不同類型TVL佔比變化數據來源:Footprint Analytics

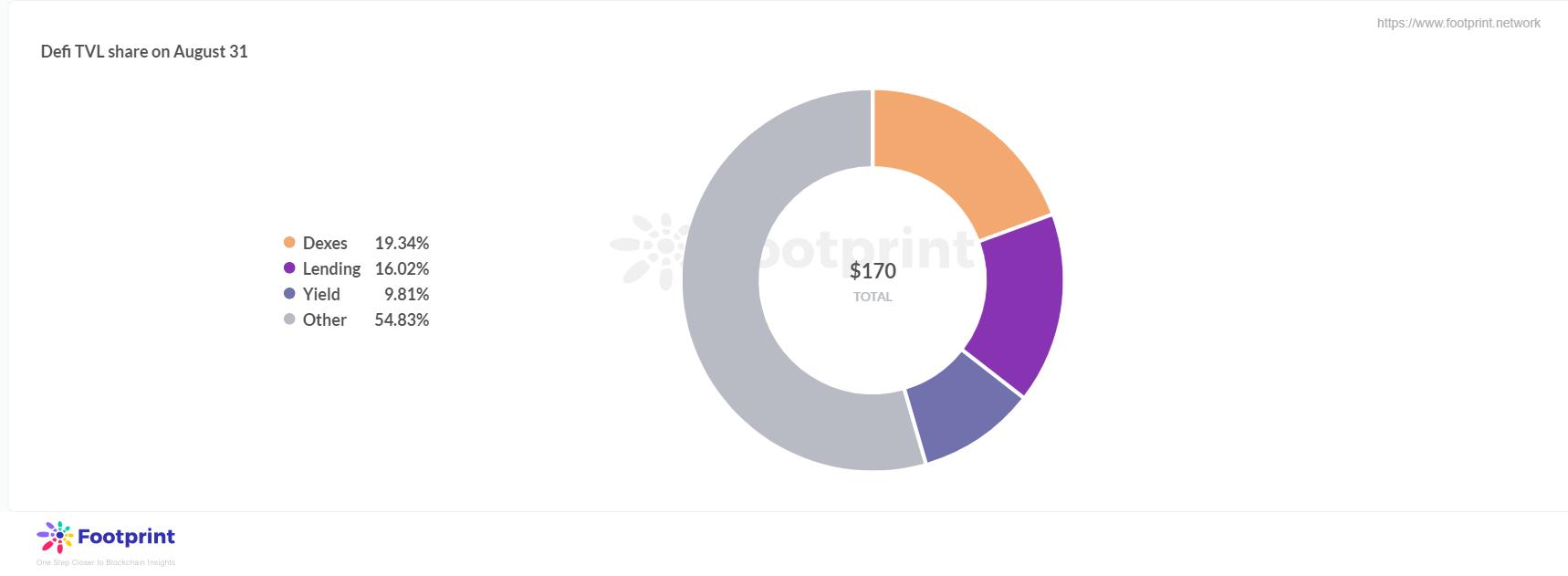

Dexes、Lending和Yield三大類型已佔DeFi市場的45.2%。

以下分別從Dex、Lending和Yield三大類型的TVL、Market Share等指標進行分析

1、Dexes

頭部Dex類平台TVL佔有率變化數據來源:Footprint Analytics

頭部Dex類平台TVL佔有率變化數據來源:Footprint Analytics

Curve持續發揮去中心化交易所的作用,Balancer超越Uniswap V3位居第五

Dex類平台的TVL在8月緩慢上升,分別為Curve(環比+33.1%)是頭部Dex類平台漲幅最高的,並一直佔據Dex類平台龍頭地位,PancakeSwap(環比+19.7%)、Uniswap V2(環比+9.1%)、SushiSwap(環比+28.5%)、Balancer(環比+16.9%)。在8月,Balancer已超越Uniswap V3位居第五,Balancer 初次token 發售原理同Uniswap 上的類似,開創了Liquidity Bootstrapping Pool(流動性引導池),提高了項目方的資金效率,交易池中各資產比例調整而形成的價格壓力和參與者購買行為形成的價格上行動力,共同決定了token 的發售價格,相較於Uniswap 的機制,Balancer 提供了一個更平衡的價格發現機制。

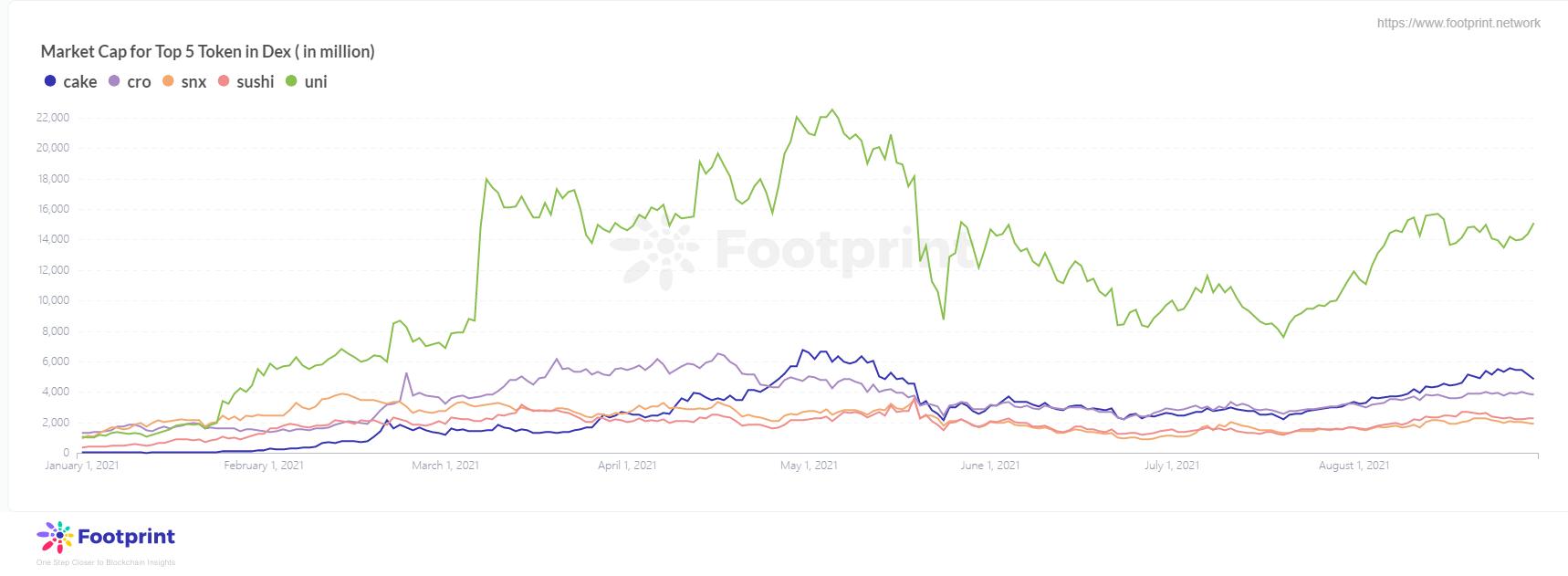

頭部去中心化交易所類(Dex)市值變化數據來源:Footprint Analytics

Uniswap仍佔據Dex類平台市值的首位,但漲幅最高的是PancakeSwap

2 、Lending

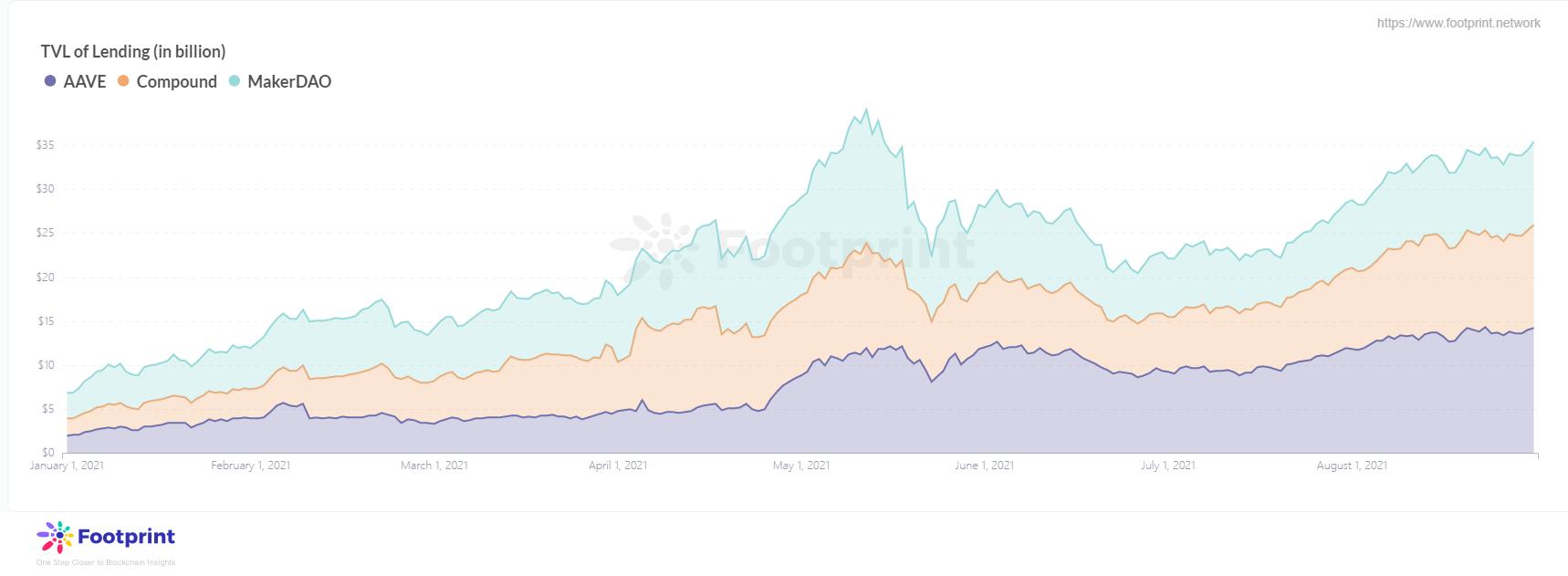

頭部Lending類平台TVL佔有率變化數據來源:Footprint Analytics

頭部借貸類平台TVL佔有率變化數據來源:Footprint Analytics

Aave在藉貸類平台的市場佔有率略微減少,Compound總TVL自今年5月以來再次突破100億

從Footprint提供的數據,Aave8月TVL高達142.7億美金,環比增長19.2%,佔市場份額的40%,相對7月,略微減少2%的市場份額,但不影響它在藉貸平台中遙遙領先的位置;Compound8月的TVL再次突破116.8億美金,環比增長30.5%,受TVL影響幣價也在緩慢回升為515美金,較高的增長率也僅讓Compound的市場份額維持在與7月相對的水平,佔市場份額的33%;而MakerDao , 從本年的市場份額變化看,一直在縮減甚至維持。

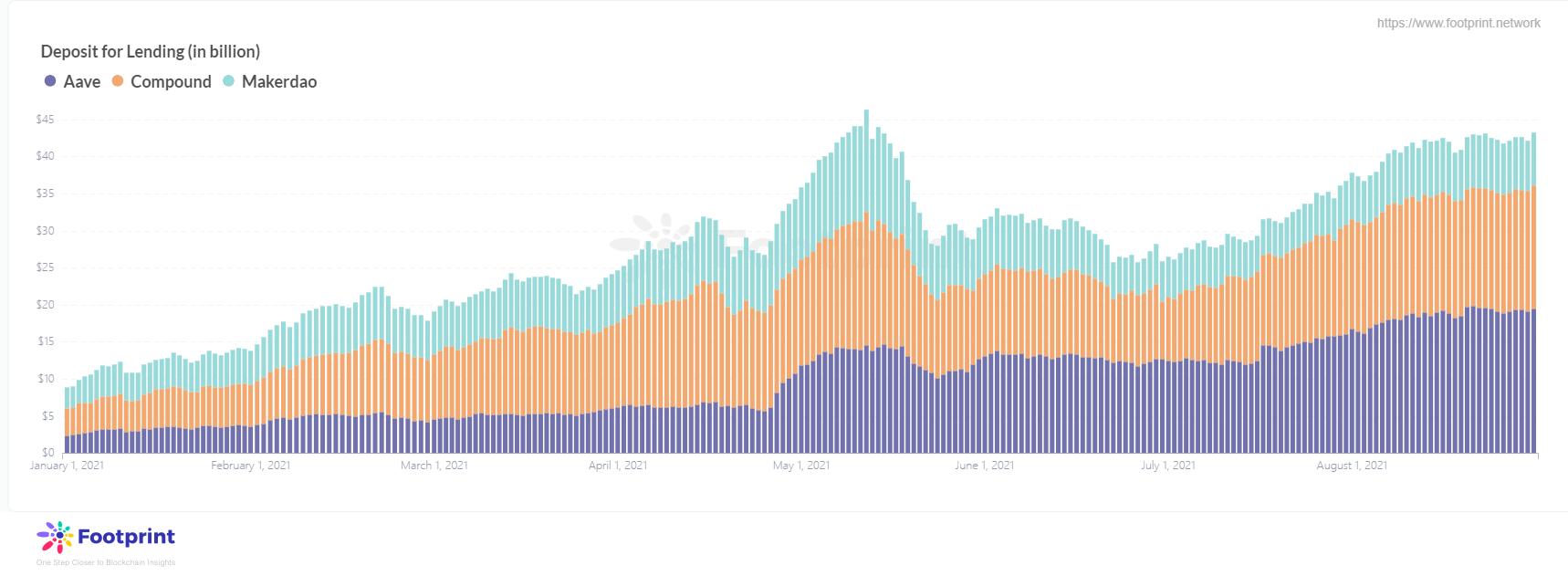

頭部借貸類平台存入餘額(Deposit)變化數據來源:Footprint Analytics

Aave的Deposit量已超越5月水平,Compound的Deposit環比增長13.33%

從Footprint提供的數據看,8月末頭部借貸類平台的Deposit餘額為430億美金,環比增長16.2%,借貸市場並沒有繼續快速增長,但也逐步恢復至5月的最高存入量470億美金。作為當前借貸類平台的頭部,Aave8月的Deposit量已經達到190億美金,創歷史新高,環比增長18.8%,已超越5月最高的Deposit量150億美金,據報導,Aave通過向英國金融服務監管局申請的電子貨幣機構牌照,Aave用戶可以通過法幣購買Aave生態中的穩定幣和其他資產,它會是9月下一個抵押借貸市場的黑馬?其次Compound,Deposit體量為170億美金,環比增長13.3%;Compound的Deposit量在8月增長不明顯,但對借款人來說仍然是一個有吸引力的市場。

反觀MakerDAO,由於DAI 在去中心化應用中的需求,MakerDAO 中的借款量仍在增長, Deposit量維持在60-70億美金的範圍內。

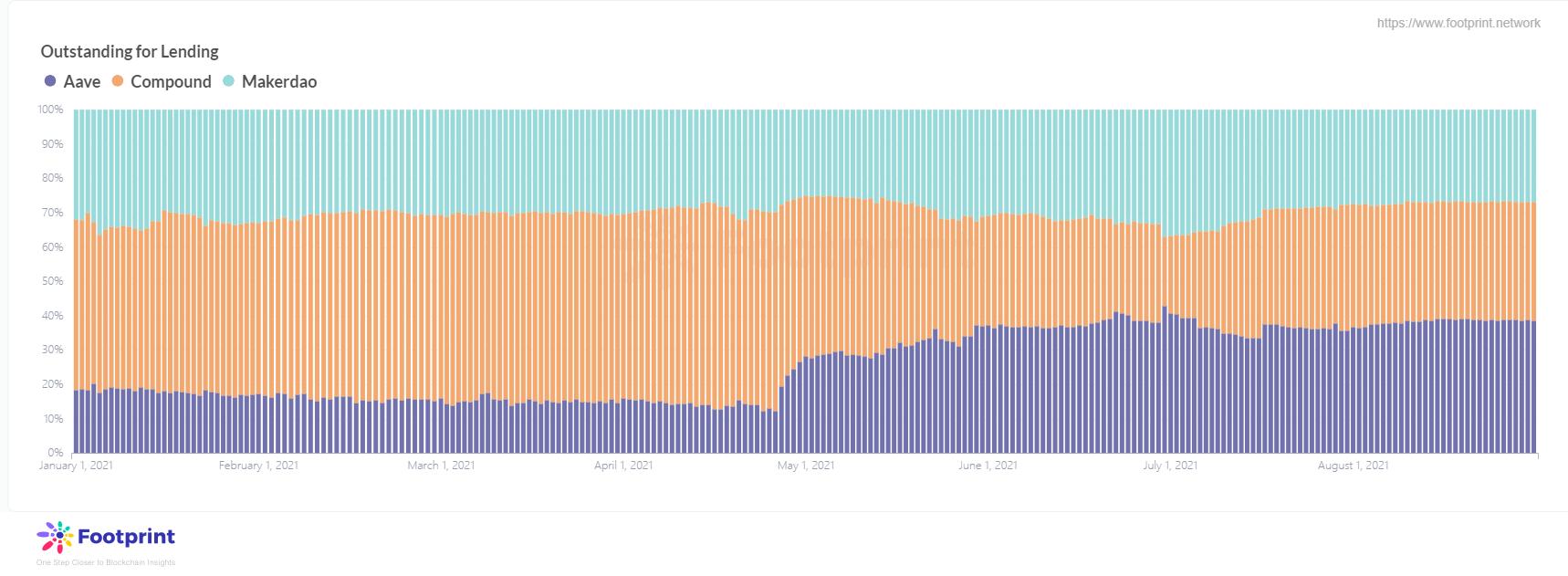

頭部借貸類平台借貸餘額(Outstanding)變化數據來源:Footprint Analytics

頭部三大借貸類平台在外借貸餘額趨於均衡

8月三大平台持有的借貸餘額市場佔有率是趨於均衡的,較7月借貸餘額市場佔有率變化不大。可知MakerDAO在三者中資金利用率是最高的,借款人存入的資金基本用於出借,Maker已經證明了自己是DeFi中最強大的穩定幣和借貸市場之一。

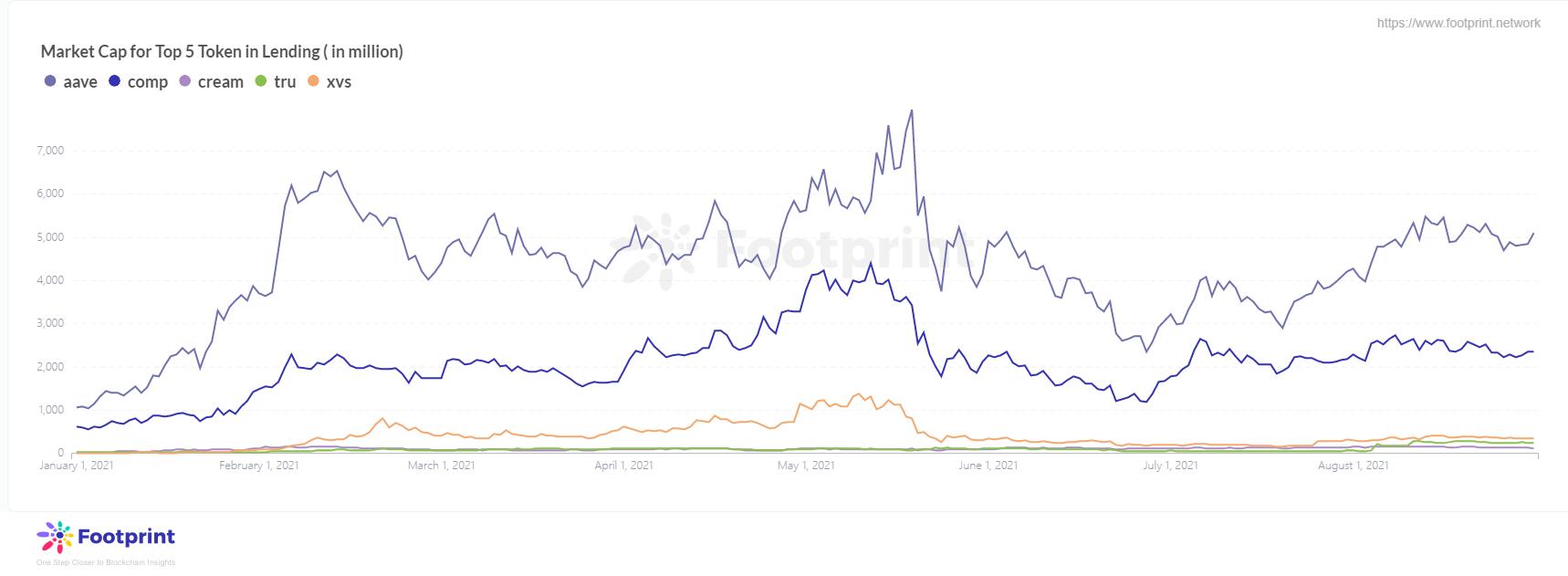

頭部借貸類(Lending)Token市值變化數據來源:Footprint Analytics

Compound重回Lending類市值第2位

8月末前五名Lending類平台的市值為81億美金,環比下降了16.9%,最強勢的莫過於Aave,市值再次突破為51億美金,環比增長20.7%,是Lending類漲幅最大的平台。而Compound已重回Lending類市值第2位,市值為24億美金,較7月環比增長7.7%,漲幅不明顯,但將上月位居第2位的MakerDAO擠出Top 5的高位。要說的是,本月漲幅最大的Token TRU,環比276.6%,市值對比上月翻了幾翻,那TrueFi的崛起,無疑是引入可藉款人信用審核機制,5月份以來,TrueFi上的借貸量出現了大幅增長,未來,TrueFi還將對借貸資產進行擴充,讓大部分ERC20資產都能作為藉貸資產,生成借貸池。

3 、 Yield

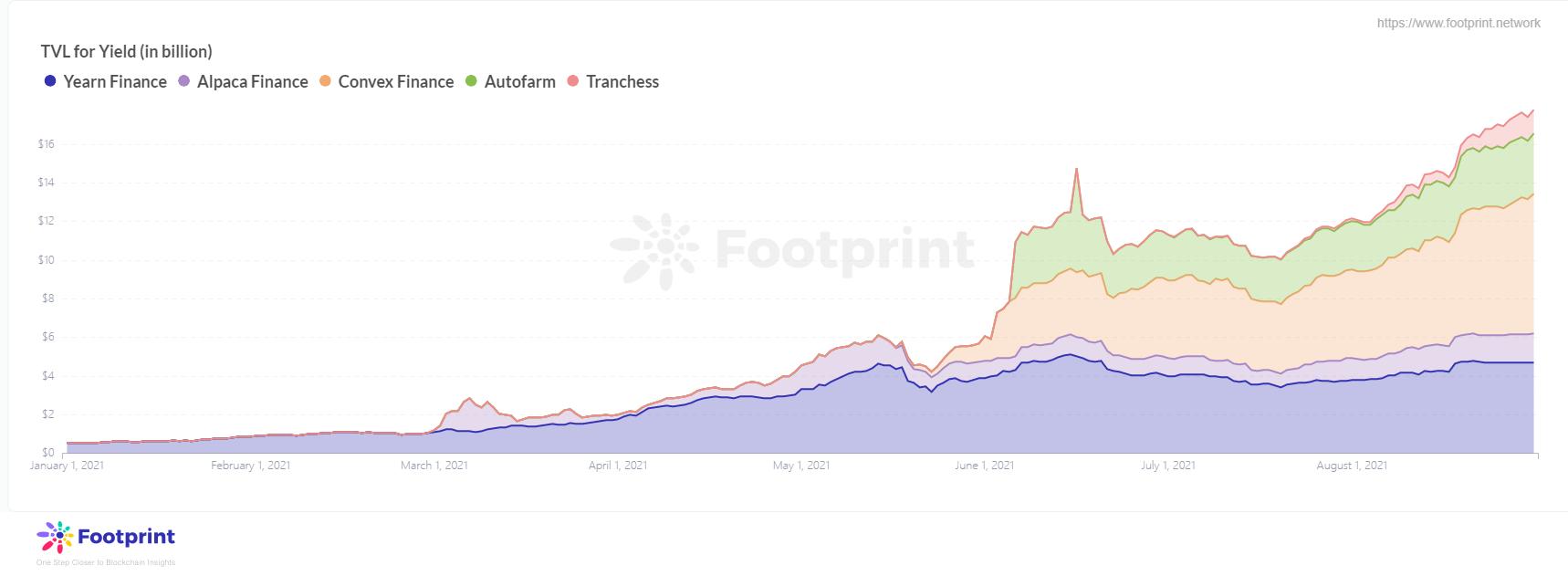

頭部機槍池類(Yield Aggregator)TVL變化數據來源:Footprint Analytics

機槍池類平台在8月有不同漲幅度,“氣勢”最猛的是Tranchess

從Footprint提供的數據看,截止8月31日頭部機槍池平台TVL為177.8億美金,環比增長47.5%,比借貸市場環比增長率多2倍,其中Convex Finan(72.4億美金,環比+59.2% ),佔據Yield類平台龍頭地位;另外漲幅最大,“氣勢”最猛的是Tranchess(12.6億美金,環比+950%),原因在本文分析BSC鏈中有提及;Autofarm(31.3億美金,環比+25.9%),從6月初上線至8月,TVL已達31億美金,發展趨勢迅速,位居Yield類平台第三。

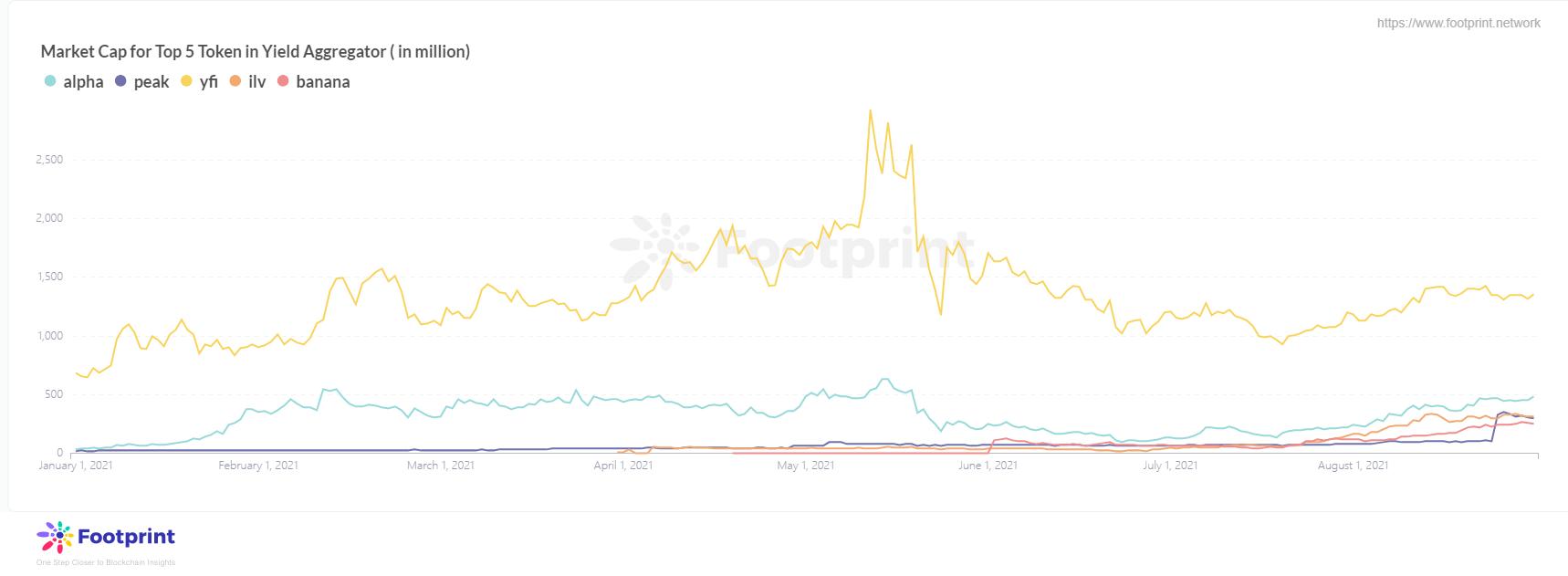

頭部機槍池類(Yield Aggregator)Token市值變化數據來源:Footprint Analytics

PEAKDEFI 8 月增長271.45%,勢頭強勁

8月表現比較好的是PEAKDEFI,市值為3億美金,環比增長271.45%,在8月25日已赶超了ApeSwap Finance的2.5億的市值,在8月末市值已接近了Illuvium,未來9月是否能在短時間內赶超Alpha Finance?敬請期待。而Yearn Finance的市值較比7月有些起色,市值為13.7億美金,環比增長了13.35%,位居機槍池類平台的首位。

從上述Footprint提供的數據,DeFi從以太坊往其他鏈上擴張已經形成趨勢,在不同程度上解決以太坊的問題,同時給更多用戶提供一個健康又完整的環境。 8月湧現新晉的玩家,期待9月各公鏈的發展,是否會出現更驚豔的“爆發點”?

除此之外,9月初出現大部分的代幣下跌,對未來市場會帶來怎麼的影響?讓我們期待9月的報告。

回顧8月各類事件:

4. Gas fee

6. Lending

7. Dex

8. Ethereum Gas