隨著牛市的漸行漸遠,各種NFT項目在2022年可謂是大展拳腳,但藉貸市場卻隨著今年的大行情的低靡一直不溫不火。作為早些年DeFi領域最強勁的賽道之一,借貸項目一直都備受大眾關注。

DeFi借貸協議旨在創建去中心化、無需許可的借貸,從而為用戶提供高效的資本策略。貸方和借方都存在這些機會。用戶可以藉出錢,作為回報,賺取利息。如果借款人願意支付利息,他們可以直接貸款,這稱為P2P借貸。在最新的黑馬選手中,非託管借貸協議Silo Finance的創新概念走進了大眾的視野。本文將就目前借貸市場存在的弊端進行討論,並對Silo Finance的潛力進行分析。

來源:The Tie

作者:Gustavo Lobo

編譯:陳一晚風

像所有形式的槓桿一樣,最前面的風險來自清算的形式。一旦資金存入借貸協議的智能合約,存款人就會被分配一個健康因素(HF)。用戶的健康因素代表其最初存入的資產相對於借入資產的本金價值的安全性。初始HF因每個協議用於定義不同資產清算閾值的風險參數而異。一種簡化的看法是,借款人的HF越接近“1”,他們就越接近拖欠貸款。

如果發生違約,借貸協議會扣押並清算鎖定的抵押品以覆蓋基礎債務。最重要的是,在向借款人支付剩餘的抵押品之前,將對債務收取罰款。

Aave

共享借貸池

像Aave這樣的第一代借貸協議利用了一種稱為“共享池”的流動性模型。存放的資產被放入一個“共享”池中,其中包含協議持有的所有抵押資產。

雖然這種模式在技術上比其他更孤立的協議更具資本效率,但它帶來了巨大的風險增加。由於眾多代幣只有一個借貸池,所以如果一個代幣被利用,則整個池都被認為是受損的。因此,這些市場更適合短尾資產以避免潛在的利用。例如2021年10月27日的CREAM Finance漏洞利用,這導致黑客逃脫了價值1.37億美元的加密資產。

Rari

獨立借貸池

用戶可以創建自己的隔離貨幣市場,稱為Fuse池。這些池由許多代幣組成,因為池創建者可以使用任何資產、預言機或利率模型。這些池由眾多代幣組成,創建了一個有效的貨幣市場模型。

與共享池相比,獨立的借貸池提高了安全性,但每個池仍然依賴於其所有資產的個人安全。如果池中的一項資產受到損害,那麼整個池也是如此。另外值得注意的是中心化問題。每個礦池創建者都可以根據需要調整礦池的參數,從而對礦池的安全性施加更大的壓力。

Kashi

獨立風險市場

用戶可以為他們想要的任何代幣資產提供流動性並創建貨幣市場。由於每一對彼此完全隔離,該模型實現了高水平的安全性。如果一對受到損害,它只會影響該特定對。這種程度的隔離確實伴隨著挫折。流動性分佈在許多池中。例如,USDC擁有30多個礦池。由於流動性分散,這成為一個問題,因此借款人需要根據他們的訂單規模挑選合適的資金池。

Euler Finance

分級借貸市場

Euler利用Uniswap v3的價格預言創建基於風險的資產層來保護協議及其用戶。三個資產層級是:抵押層、交叉層和隔離層。主要關注的是預言機風險。 Euler依賴於Uniswap V3的價格預言機,該預言機過去曾被多次利用。

Silo Finance

獨立借貸市場變化

用戶可以通過使用預設的橋接資產(ETH)為他們想要的任何代幣資產創建貨幣市場。 Silo利用Uniswap v3和Balancer價格預言機。這意味著市場創造僅限於在其中一個平台內具有流動性池的代幣資產。通過隔離不同的貨幣市場,風險也變得孤立,從而通過設計實現了高安全級別。每個貨幣市場都與Silo所謂的橋樑資產配對。

目前,ETH是唯一被用作橋樑資產的資產。所有交易都通過該資產進行路由,因此,它是唯一需要信任的資產。如果代幣遭到破壞或利用,唯一受影響的是該隔離池的橋接資產供應商(ETH 貸方)。

代幣歸屬和分配時間表

Silo通過在Gnosis Auction平台上進行的公開批量拍賣向社區提供其總代幣供應的10%。在前六個月,Silo約100%的循環供應將來自創世事件。在接下來的四年中,將鑄造10億美元的Silo代幣。

Silo Finance概述

Silo Finance是一種去中心化、無需許可的借貸協議,通過利用隔離元素提供安全高效的貨幣市場。 Silo旨在解決現有借貸協議的主要痛點。共享池的安全漏洞通過隔離每個借貸池來解決,類似於Kashi所做的。 Kashi模型的問題在於流動性在太多不同的池之間分散。雖然這種模式最終實現了相對於共享池的高安全性,但它是以犧牲效率為代價的。

Silo通過以下方式對獨立貸款市場模型進行了改進:

1、在不依賴治理的情況下將任何代幣資產列入白名單。流動性限制是由市場而不是治理設定的。

2、通過為每項資產設置一個隔離池來實現更深層次的流動性。

3、只要可以找到交易對手,就允許列出任何加密資產,從而提高可擴展性。

借貸設計

設計本身很簡單。當供應商使用他們的抵押品借款時,基本流程需要創建兩個頭寸。

Silo借貸設計模型

這是如何工作的一個例子:

John決定要抵押他的LINK,所以他將他的LINK存入LINK-ETH Silo。然後John決定他想用他的LINK借錢並拿起BAL。為了讓John執行此操作,需要發生兩筆交易。第一筆交易要求John用他存入的LINK借款。由於Silo中的每個貨幣市場都與受信任的橋接資產(ETH)配對,這是他從存款中藉入的代幣。

John要做的第二筆交易是將他借來的ETH存入BAL-ETH Silo。從那裡,John從他的ETH抵押品中藉入了他想要的任意數量的BAL(相對於池中LTV設置的允許金額)。通過這樣做,ETH成為整個過程中唯一受信任的抵押品。在這種情況下,如果LINK或BAL受到損害,唯一受影響的是橋接資產供應商(ETH-BAL池中的ETH貸方收到不良信用)。

需要記住的一個考慮因素是,由於該模型流程的性質,它需要四次交易,這也意味著四次交易費用(gas),使其成為小型投資者使用的昂貴協議。

流動性引導

在DeFi的世界中,人們普遍認為,一個運行良好的應用程序需要大量的流動性。結果,大多數新協議通過在流動性挖礦或收益農業計劃中分配其代幣來引導其流動性。這裡的問題是它被證明是不可持續的。

通過流動性挖礦計劃引導流動性會產生一個負反饋循環,一旦獎勵開始崩潰,僱傭資本就會開始拉動流動性,並且開始出現拋售壓力。這種“農場和垃圾場”策略被稱為僱傭資本。相反,協議應該專注於激勵為網絡提供長期價值的正確行為。

協議擁有的流動性(POL)

Silo採用了一種有趣的方法來處理他們的分配問題。他們沒有創建流動性挖礦計劃,而是決定從Olympus的書中學習一頁並建立他們的協議擁有的流動性(POL)。 Silo使用此模型的好處是:

1.Silo中的種子流動性;

2.SILO代幣的非稀釋性;

3.直接向資金庫收取費用,存入資金庫的資金作為營運資金,不斷為資金庫賺取收益;

4.通縮代幣回購;

5.DAO/SILO代幣持有者可以完全控制國庫資金的使用。

資金分配

協議擁有的流動性:高達85%的資金將被鎖定在DAO的資金庫中,並由社區通過治理來控制。

開發基金,用於支付SILO協議的運營費用,例如支付給貢獻者、安全服務、基礎設施服務等的費用。至少250萬美元和最多籌集的總資金的15%將用於開發該協議,為SILO提供充足的跑道來繼續開發該協議。開發基金是由多個核心團隊成員控制的Gnosis多重簽名。

流動性激勵Curve

2022年3月6日,SILO創建了一項提案,在Curve V2上建立一個SILO池,並通過CRV排放來激勵流動性。

關於Curve DAO論壇的Silo提案

Silo的計劃如下:

1.啟動SILO:Curve v2上的FRAX池以推動流動性;

2.市場購買CVX代幣以獲得Curve DAO中的投票權;

3.使用新獲得的投票權為SILO: FRAX 池的CRV 排放投票。

該團隊立即對該提案採取了行動,並開始TWAPing他們的CVX訂單。在3月4日至3月6日期間,該團隊收購了25萬美元CVX,花費441萬美元USDC,他們的平均頭寸規模為17美元。自那以後,CVX的價格翻了一番多,這意味著他們的CVX投資現在價值約1000萬美元。

由於CVX目標的成功,他們已經超出了最初的目標。 4月14日,Silo打算使用他們新獲得的投票權為他們的SILO:FRAX池投票。

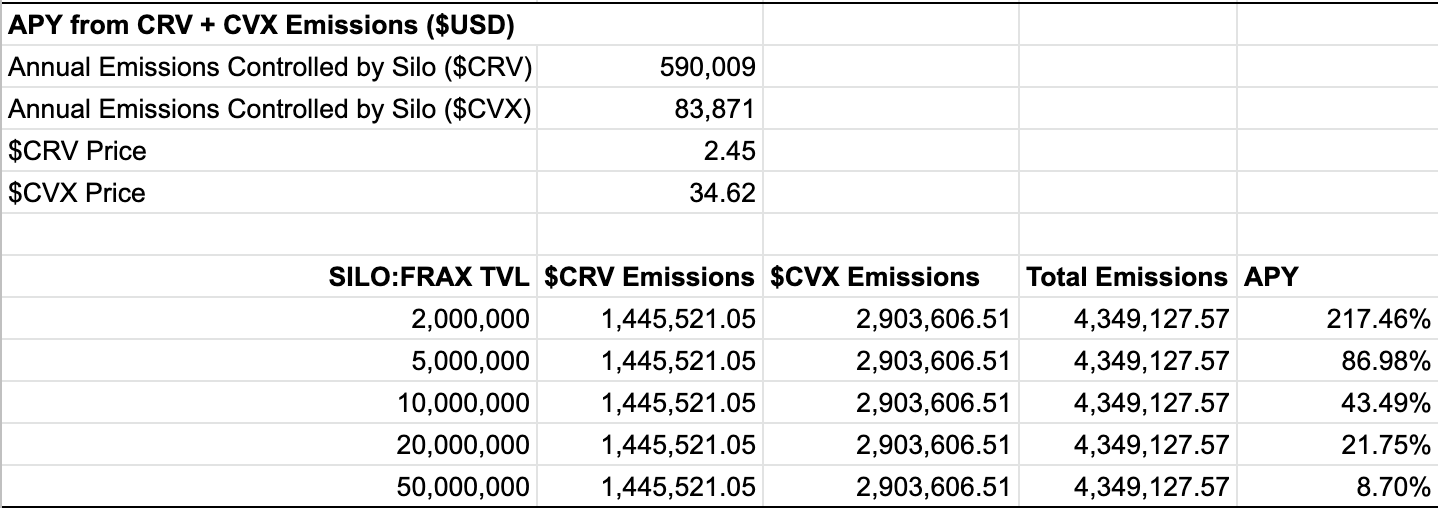

投影電子表格

SILO:FRAX池將產生可觀的APY

實際數字會因TVL而異。從理論上講,隨著農民爭相追逐產量,這將成為SILO價格的催化劑。話雖如此,但還是很難知道其中有多少已經定價,因此僅基於這種猜測建立頭寸將被認為是有風險的。

Silo穩定幣(SiloDollar)

Silo Finance正在推出穩定幣SiloDollar。雖然這種穩定幣還沒有名字,但它有時被稱為美元。穩定幣將與ETH一起用作橋樑資產。

SiloDollar將如何運作?

目前的提案指出,SiloDollar將是一籃子外部穩定幣,例如Frax、DAI、LUSD、USDT等。創建與其他穩定幣錨定的穩定幣背後的想法是,它消除了協議維護的需要錨定本身。這使SiloDAO能夠專注於建立流動性和提高代幣利用率。

veSILO

Silo Finance正在為veSILO激勵計劃推出為期12週的測試版。這種模型集成旨在激勵Silos內SiloDollar的流動性發展。根據該計劃在促進對SiloDollar需求方面的有效性,將確定veSilo是否將成為Silo架構的永久元素。

獎勵根據代幣持有者確定的權重分配給Silos。投票的排放權重在Silo(貸款池)內的借款人之間按比例分配。在這裡需要注意的是,在撰寫本文時,已經決定只有使用美元的借款人才會受到激勵。

這是如何工作的一個例子:John將200,000美元的FXS存入FXS-ETH池。該池現在為100萬美元TVL,這意味著John擁有20%。通過了一項治理投票,該投票使FXS Silo每天獲得1000美元的SILO獎勵。 John決定用他的存款借10萬美元。由於John擁有20%的資金池,他現在每天收到200美元的收益激勵和他從貸款中獲得的任何利息。

總結

Silo是ETHGlobal2021的決賽選手。這並不奇怪,因為他們擁有一支強大的團隊,擁有著名的支持者,例如FEI Protocol的Joey Santoro、Frax的Sam Kazemian、Santiago R Santos、Reflexer的Ameen、BarnBridge的Tyler Ward、Lattice的Regan Bozman、 PSP的Sherwin Lee和Keith Soteria,來自0xVentures的AiRTX,Don Ho和Quantstamp,來自XDEFI的Emile,ShapeShift DAO。

除此之外,Silo Finance剛剛完成了第二輪審計,還有兩個正在進行中。在撰寫本文時,SILO代幣的唯一用例是用於治理。 Silo DAO將使用它對提案進行投票,包括控制池參數、指導DAO擁有的流動性、veSILO排放等。目前SILO代幣中沒有內置其他激勵/實用程序。

隨著市場尋求公允價值,預計未來幾週SILO的價格將出現波動。然而,當流動性激勵措施在21 日生效時,我們應該會看到波動性有所緩解。總之,Silo Finance旨在解決當前DeFi借貸平台中存在的主要痛點。憑藉其創新的孤立借貸市場設計,Silo很有可能成為借貸市場領域的強勁競爭對手。