11月的DeFi市場是跌宕起伏又前途光明。月初,Aave、Maker、Compound、Yearn等龍頭項目紛紛創下幾個月的低點,甚至歷史新低。但最終因為市場整體回暖以及項目本身的進展,在月底都有不錯的收尾。

熱點項目更新

這一個月DeFi的最大熱點當屬Yearn的合併,Yearn先後與Pickle Finance(支持LP tokens的聚合挖礦,pJars分叉自Yearn的yVaults)、Cream Finance(以太坊與幣安智能鏈上的借貸協議,分叉自Compound)、Cover Protocol(去中心化保險)、A nkropolis(借貸與收益聚合)、Sushiswap(去中心化交易所,分叉自Uniswap)合併,具體包括合併開發團隊、整合yearn金庫、整合投資策略、合併TVL等。 Yearn本身就包括聚合理財、保險、借貸等業務,合併是一個更加強大的DeFi帝國的崛起。

10月底上線的Andre的又一熱門項目Keep3r在11月引起了更多的關注。 Keep3r是一個去中心化的眾包網絡,任何人都可以在上面發布工作(Job),而守護者(如開發者)可以根據自己的能力執行這些工作,獲得報酬。在發布初期,Keep3r中只有針對Uniswap報價的工作,這使人們意識到Keep3r可以作為預言機。現在網絡中已經有10個工作,涉及Yearn、Hegic、dForce、Bzx等項目,也證明了Keep3r具有無限可能。

11月中旬,去中心化交易所Bancor開啟V2.1版本的流動性挖礦。早在2018年的時候,IBO(Initial Bancor Offering)就已流行,現在Bancor的V2.1版本,又通過無常損失補償與BNT的彈性供應來解決自動做市中的核心問題。

Ampleforth新增了三個間歇泉激勵,在這一個月裡,AMPL的市值由1.09億美元上升至2.57億美元,上升了136%。在牛市中,AMPL市值的上漲很可能跑贏其它代幣, AMPL的價格已經連續40多天維持在1美元以上,進入通脹模式。

近日,Aave上線了V2版本,優化了gas費,支持抵押品直接還款、閃電清算、本地信用授權、固定利率與浮動利率切換等。 10月底,Aave宣布將協議的所有權遷移到治理智能合約上,之後AAVE的價格開始拉升,從最低點的26美元上升至82美元,並在最近的更新宣布之後漲至95美元,創歷史新高。

新項目上線

這一個月,市場上也有很多新的項目出現。 KeeperDAO是DeFi協議的鏈上流動性承銷商,由Three Arrows Capital等機構投資。 KeeperDAO中有兩種角色,Liquidity Providers(流動性提供者)和Keepers(守護者)。顧名思義,流動性提供者只需要向協議提供資金,獲取收益的分成,現階段還可獲得KeeperDAO的代幣(ROOK)獎勵。而守護者負責在各個去中心化交易所之間套利,並清算Aave、dYdX、MakerDAO等協議中的不良資產,任何人都可以成為守護者,並無需抵押即可藉出KeeperDAO中的資金,但需要在同一筆交易中歸還。在行情波動,尤其是市場下跌時,因為網絡擁堵與高昂的gas費,普通投資者很難參與MakerDAO等協議的清算,3.12時就曾出現有人以接近於0的價格清算了MakerDAO中的負債,導致MakerDAO不得不增發MKR來彌補虧損。 KeeperDAO不僅使普通投資者可以通過提供資產來參與清算;守護者無需資金,只需提供策略就可以獲得收益;同時也可以使Aave、dYdX、MakerDAO等DeFi協議更加安全,實現所有參與者的共贏。以DAI資金池為例,目前DAI的流動性共有1470萬美元,在過去一個月時間裡,已經實現51.8萬美元的收益。

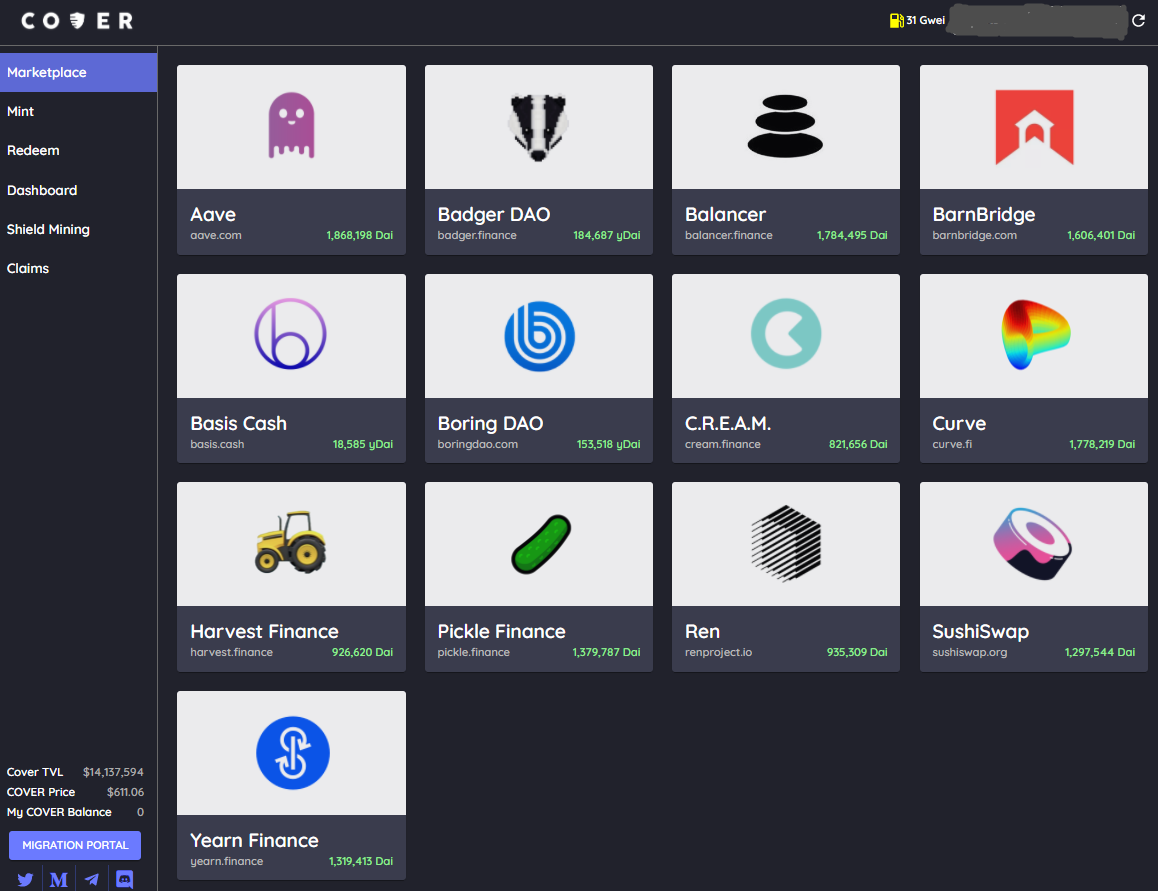

Cover Protocol的前身是SAFE,重新發行的Cover由原來的保險挖礦改為了護盾挖礦(Shield Mining) 。 Cover中有四種代幣,DAI作為抵押品,CLAIM代表保險需求方的索賠權,NOCLAIM代表保險提供者的權利,COVER為治理代幣。 1 CLAIM代幣+ 1 NOCLAIM代幣≈ 1抵押品,若發生索賠,1 CLAIM代幣≈ 1抵押品,NOCLAIM代幣歸零;若到期不發生索賠,1 NOCLAIM代幣≈ 1抵押品,CLAIM代幣歸零。這一公式在預測市場中普遍使用,如2020美國大選中,特朗普與拜登當選總統的概率之和接近於1,當拜登當選總統時,預測特朗普當選的代幣歸零。通過這一簡單的設計,COVER讓用戶可以更容易參與去中心化保險。目前COVER的產品已經覆蓋了最新的Badger DAO、Basis Cash等協議,並已經實現了Pickle Finance的理賠。

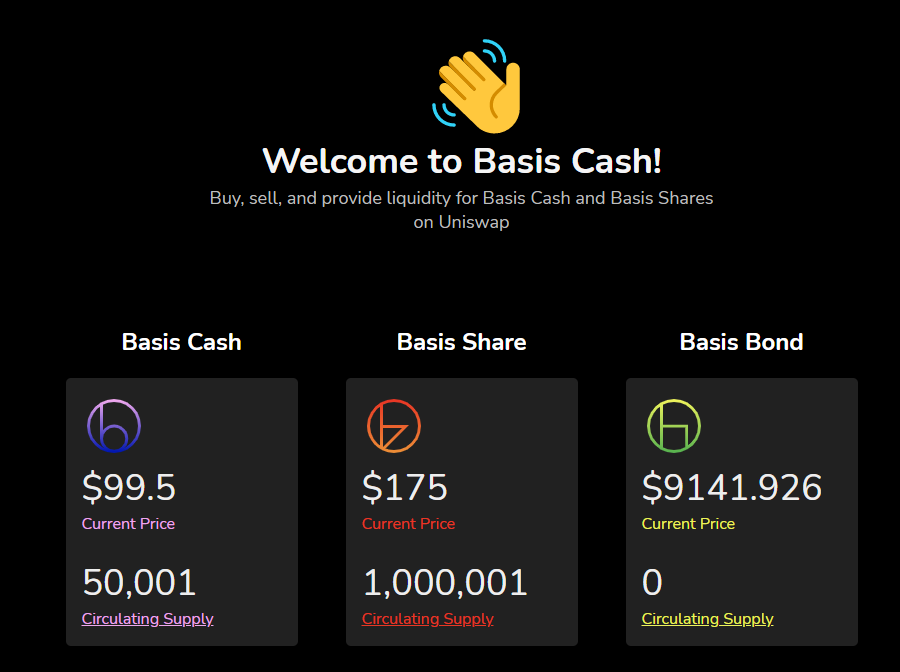

Basis Cash於11月底上線,分叉自遭遇監管而未能成功募資的知名算法穩定幣項目Basis。 Basis Cash中有三種代幣,BAC(Basis Cash,算法穩定幣,錨定1DAI),BAS(Basis Shares,代表Basis Cash網絡的價值,在財政充足的情況下有權分配增發的BAC) ,BAB ( Basis Bonds,以BAC價格平方的價格購買,在財政充足時可兌換為1BAC,目前BAB的價格為9142美元,僅當BAB的價格低於1美元時購買才合理)。 與Ampleforth、Yam等穩定幣類似,BAC的數量每24小時根據時間加權平均價變動一次,但不同的是增發的BAC將分配給BAS的持有者。 在第一次通脹前,BAC總量5萬枚,由5個穩定幣礦池在5天內產出;提供BAC-DAI、BAS-DAI的流動性可獲得BAS獎勵。截至12月5日撰文時,BAC的價格接近100美元,可以預計在第一次通脹前BAC的價格很可能會暴跌,否則第一次通脹時BAC的數量將增加100倍,而增發的BAC將獎勵給BAS的持有者,BAC持有者面臨的拋壓將不可想像。因為可以挖取BAS,前期通脹時BAC的合理價格也應高於1美元,最終的博弈結果讓人期待。

TrueFi是TUSD團隊推出的無抵押借貸協議,因為無需抵押,所以也並不是每個人都可以藉款,持有TrueFi的原生代幣將可以對是否同意借款進行投票。

API3從11月30日開始在Mesa DEX上公募,API3將致力於解決現有預言機項目過於中心化的問題。 API服務商將直接充當預言機角色,減少中間環節。數據可信將由質押者組成的DAO擔保,如果出現問題可獲得賠償。

DeFi數據回顧

總鎖倉量增長26.7%

截至11月底,各個DeFi協議中的總鎖倉量已經達到177.4億美元,比上月增加26.7% 。鎖倉量最多的是Maker,總共鎖定了25億美元的資金。根據Dai Stats的數據,目前DAI的供應量為10.66億美元,其中有4.35億來源於ETH的質押,鎖定了273萬ETH;有4.05億來源於USDC的質押,因為現階段穩定幣債務的低抵押率,且並不會被清算,這一部分債務可能並不會收到年化4%的穩定費率;還有1.23億DAI來自於WBTC的質押。

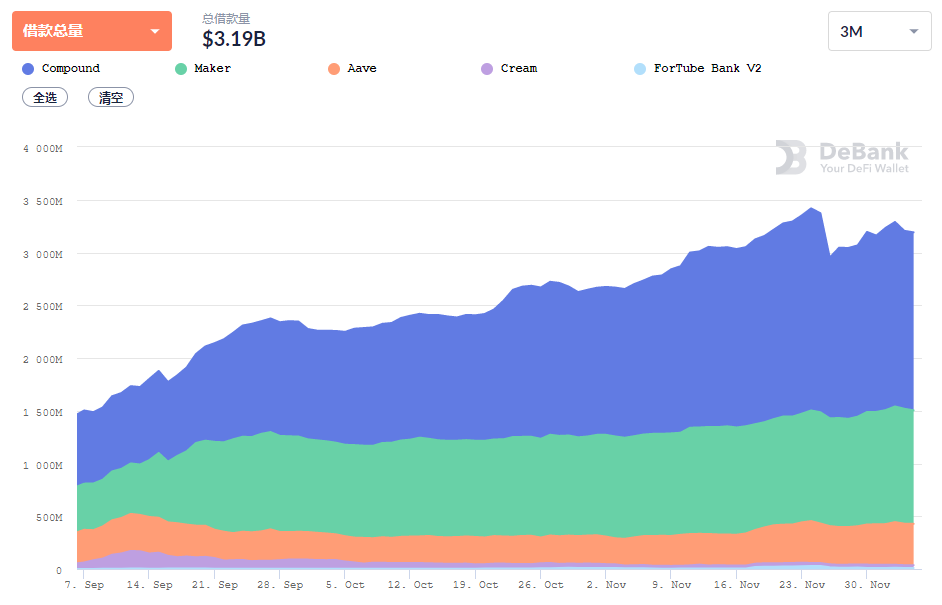

抵押借貸上升20.4%

抵押借貸中的前三強依然是Compound、Maker與Aave,他們的地位很難被撼動。過去一個月,借款量由26.5億美元升至31.9億美元,上升20.4%。 YFII生態項目WePiggy也於本月上線。 WePiggy分叉自Compound,定位是一個借貸協議,用戶可以質押從Compound與Aave中獲取的cToken與aToken,以獲得WPC代幣獎勵。 Wepiggy賦予了cToken與aToken更多的使用場景,與僅在Compound或Aave中挖礦相比,通過Wepiggy套娃挖礦收益可能更高,目前Wepiggy中已經鎖定了3530萬美元的資產。

值得注意的是,不同協議用戶的風險意識可能有很大差距。以12月5日的數據為例,Cream的24小時清算量為87592美元,超過了Compound、Maker與Aave,而Cream的借款量只有Compound的1.6%。

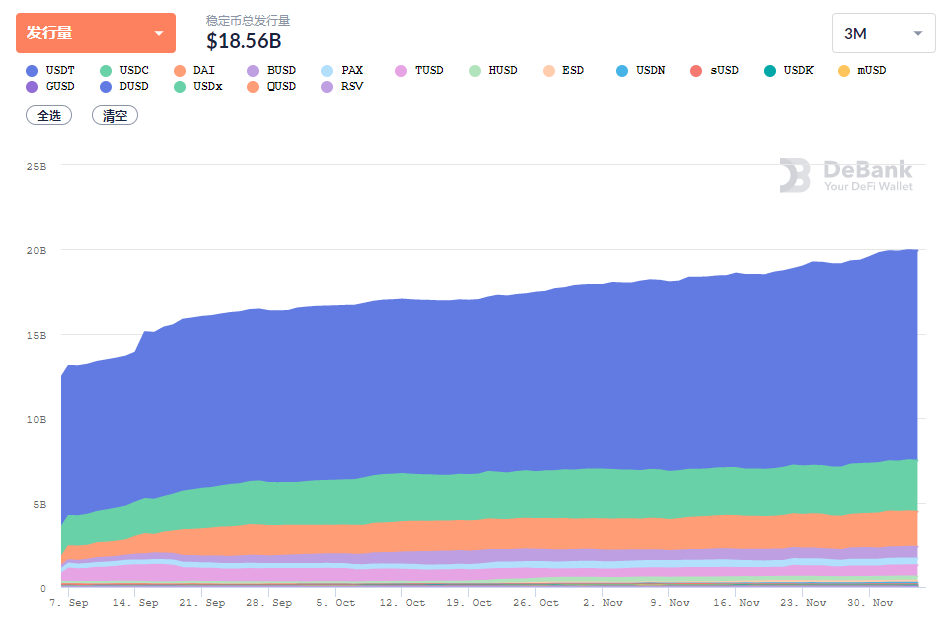

穩定幣TUSD比上月增加20.5%

穩定幣是各個項公鏈項目中的核心資產。到11月底,以太坊鏈上的穩定幣發行量達到了182.2億美元,與上月的166.7億美元相比上升9.3%。其中,USDT的發行量達到122億美元,USDC的發行量達到29.7億美元,DAI的發行量也突破了10億美元。 TUSD可能因為TrueFi的上線,發行量增加至3.05億美元,與上月相比增加20.5%。

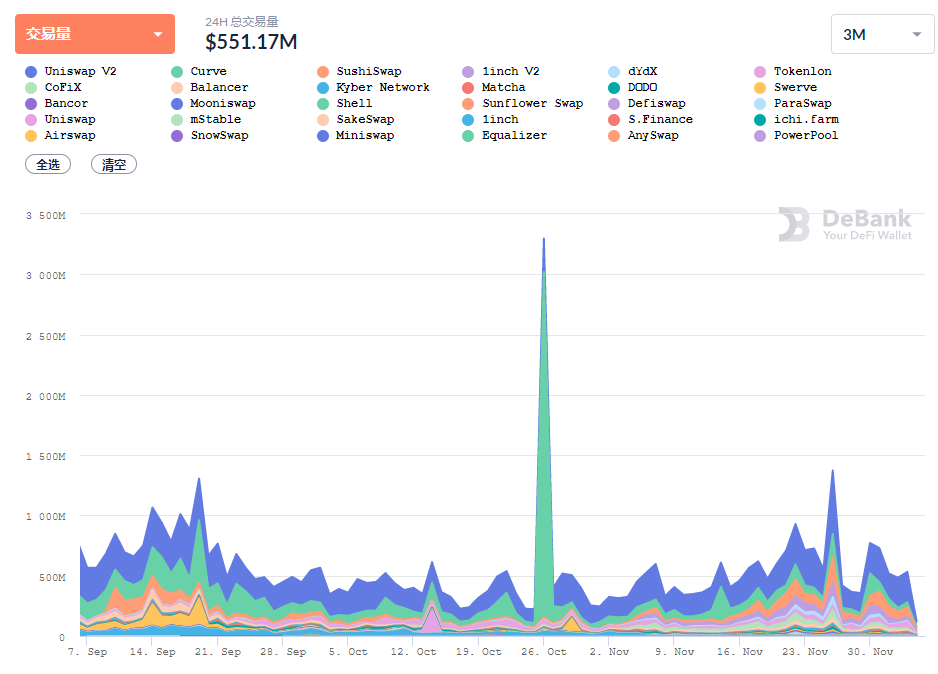

去中心化交易所日交易量持續上漲

因為行情的波動,11月的交易量總體高於前一個月,11月底的日交易量也比一個月前高出200%。 Uniswap因為流動性挖礦的停止,導致資金大量撤離,流動性由之前的28.6億降至15.6億美元,鎖倉排名也從第一降至第五,但用戶數、交易量、交易次數等數據仍然遠超其它去中心化交易所。

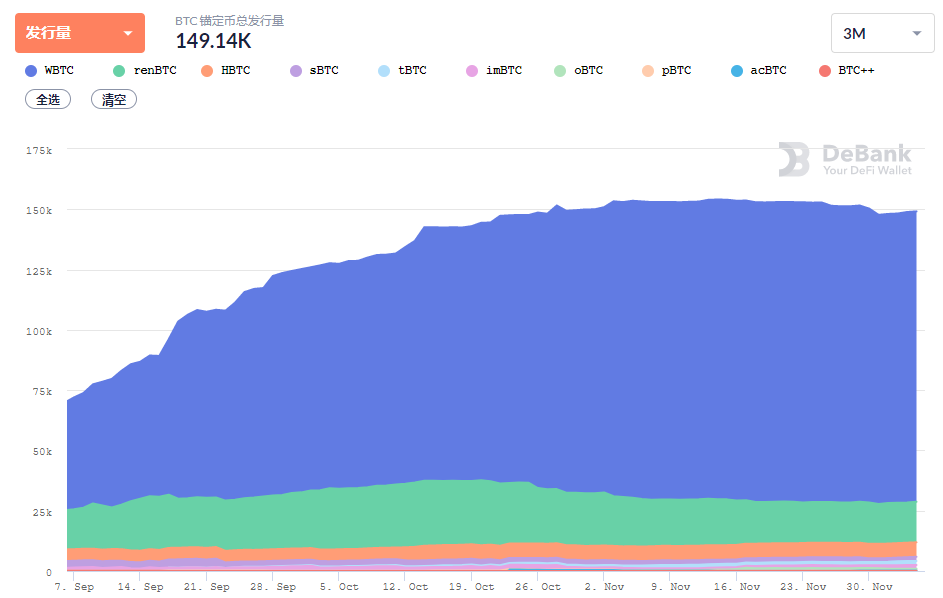

跨鏈資產:比特幣錨定幣增速放緩

以太坊網絡中的比特幣錨定幣達到了15萬枚,與一個月前相比增加0.24%,這也是最近幾個月中比特幣錨定幣增長最慢的一次。 WBTC的發行量達到了121831枚,佔比特幣錨定幣的81.07%。因為比特幣資產巨大的價值,目前WBTC已經成為以太坊鏈上鎖倉最多的資產,總共鎖倉價值23億美元了WBTC。

合成資產產品緩慢被中心化交易所捷足先登

因為市場整體向好,合成資產代表項目Synthetix的代幣SNX也由最低的2.47美元,最高漲至5.83美元。 Synthetix中已有大宗商品、股票指數、法幣等現實世界中的資產,雖然一直宣稱將引入蘋果股票等,但到目前為止仍然沒能上線,而這一產品已經由數字資產衍生品交易所FTX率先推出。在本月的股權通證競爭上線活動中,大家熟悉的阿里巴巴、嗶哩嗶哩等勝出,並成功上線。目前在FTX交易所中已經可以購買特斯拉、蘋果等20餘種股權通證。

總結

10月份DeFi市場受BTC吸血行情影響,很多代幣都創下幾個月的新低,但在行情整體向上的時候,AAVE等也創出歷史新高。有一些項目已經證明了自己的價值,比如MakerDAO,當收入達到一定量就會通過拍賣回購MKR進行銷毀。即使市場短期下跌,這樣的項目也不會有太大風險。此外,現在市場上還有非常多值得大家關注的優質項目,這其中可能有些項目存在泡沫,但也有很多項目能解決現有的一些問題。