回顧區塊鏈近些年來的發展,儘管MEME幣、NFT、GameFi等概念在不同時期都受到過追捧,但迄今為止,DeFi仍然是區塊鏈最主要的用例。 DeFi中的各項數據可以反應當前的應用情況,今年來(2022年1月1日~2022年12月22日),各項數據總結如下:

- 所有公鏈上DeFi項目的TVL整體下降76.1%,雖然Arbitrum的TVL在過去一年也下降了45.5%,但從絕對值上已經升至第四位。

- 四大穩定幣USDT、USDC、BUSD、DAI的流通供應量之和今年從1446億降至1345億,整體降幅7%,USDC和BUSD搶占了USDT的部分市場。

- DEX的交易量從去年12月份開始呈下降趨勢,以太坊上Uniswap仍佔有62%的交易量。

- MakerDAO、Aave、Compound三大借貸協議的總存款減少76.1%。

- 跨鏈橋中,Multichain流動性和交易量均位列第一,Wormhole的TVL最高下降94.6%。

- ETH質押比例升至13.59%,Lido市場佔比為29.23%,57%的區塊採用了Flashbots MEV-Boost Relay。

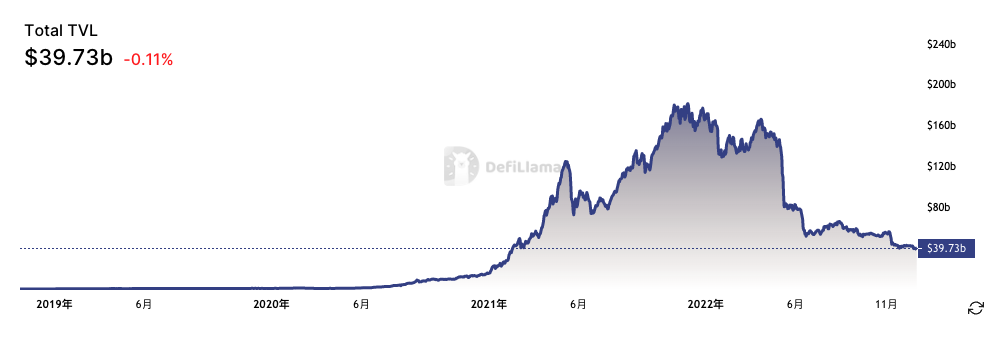

TVL:總鎖倉量整體下降76.1%至397.3億美元

總鎖倉價值TVL是衡量DeFi採用情況的一個指標。根據DeFi Llama的數據,今年以來,所有DeFi項目的TVL(排除易重複計算的指標後)從1665.8億美元下降至目前的397.3億美元,降幅76.1%。

若按照公鏈進行劃分,TVL最高的三條公鏈中,Ethereum的TVL從954億美元降至234.1億美元,降幅75.5%;BNB鏈的TVL從120.8億美元降至41.7億美元,降幅65.5%; Tron的TVL從52.1億美元降至42.6億美元,降幅18.2%。

令人意外的,以太坊二層Arbitrum的TVL已經位於第四位,雖然它的TVL也在過去一年裡從19.8億美元降至10.8億美元,降幅45.5%。

降幅最大的無疑是在5月份走向崩潰的Terra(現Terra Classic),Terra的TVL從年初的118.1億美元升至5月份的210.2億美元,現在僅529萬美元。

交易、借貸、流動性質押仍是區塊鏈中資金量最多的三類項目。在市場整體估值下降的情況下,通過流動性挖礦產出大量代幣的DEX更是遭到嚴重打擊,而DEX是公鏈吸引資金的主要項目,很多公鏈將原生代幣作為DEX的挖礦獎勵以吸引短期的流動性,在挖提賣的背景下陷入惡性循環。

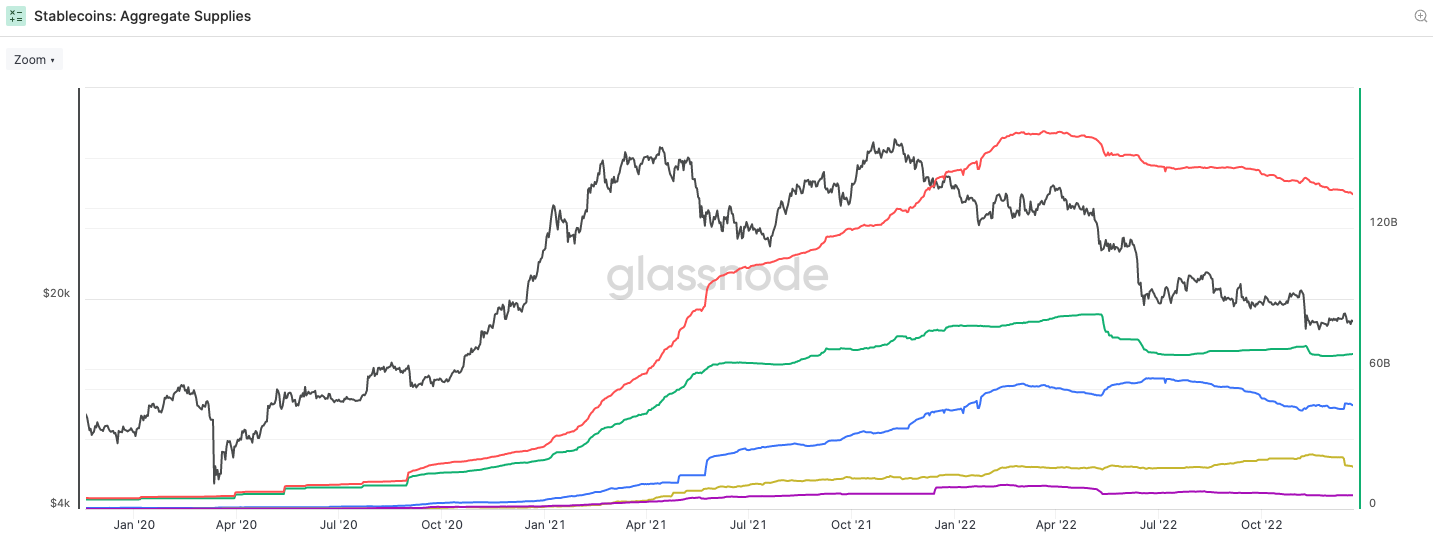

穩定幣:USDT的流通量與高點相比已減少20.4%

在美聯儲加息疊加加密市場衰退的情況下,穩定幣的發行量也少有的出現了下降。根據Investing.com的數據,目前美國1年期國債收益率為4.63%,而最大的借貸協議Aave以太坊市場中USDC的存款APY僅1.16%。

根據glassnode的數據,四大穩定幣USDT、USDC、BUSD、DAI的流通供應量之和今年從1446億降至1345億,整體降幅7%,但USDC和BUSD還是保持了增長。

USDT的流通量從783億降至662億;USDC從423億增加至443億,BUSD從146億增加至180億,DAI從92億降至58億。 USDC和BUSD搶走了USDT的一部分市場份額,以DAI為代表的去中心化穩定幣在Terra/UST崩潰後受到的影響更大。

USDT的流通量曾在今年5月份達到了832億的歷史高點,與高點相比,已經下降20.4%,且仍然呈下降趨勢。

從過去多年的歷史數據看,穩定幣市值大量減少的情況非常少見,似乎僅在2018年下半年出現過一次。根據CoinMarketCap的數據,2018年8月27日,USDT的市值為28.2億美元,到當年的11月16日下降至16.8億美元,降幅40.4%。

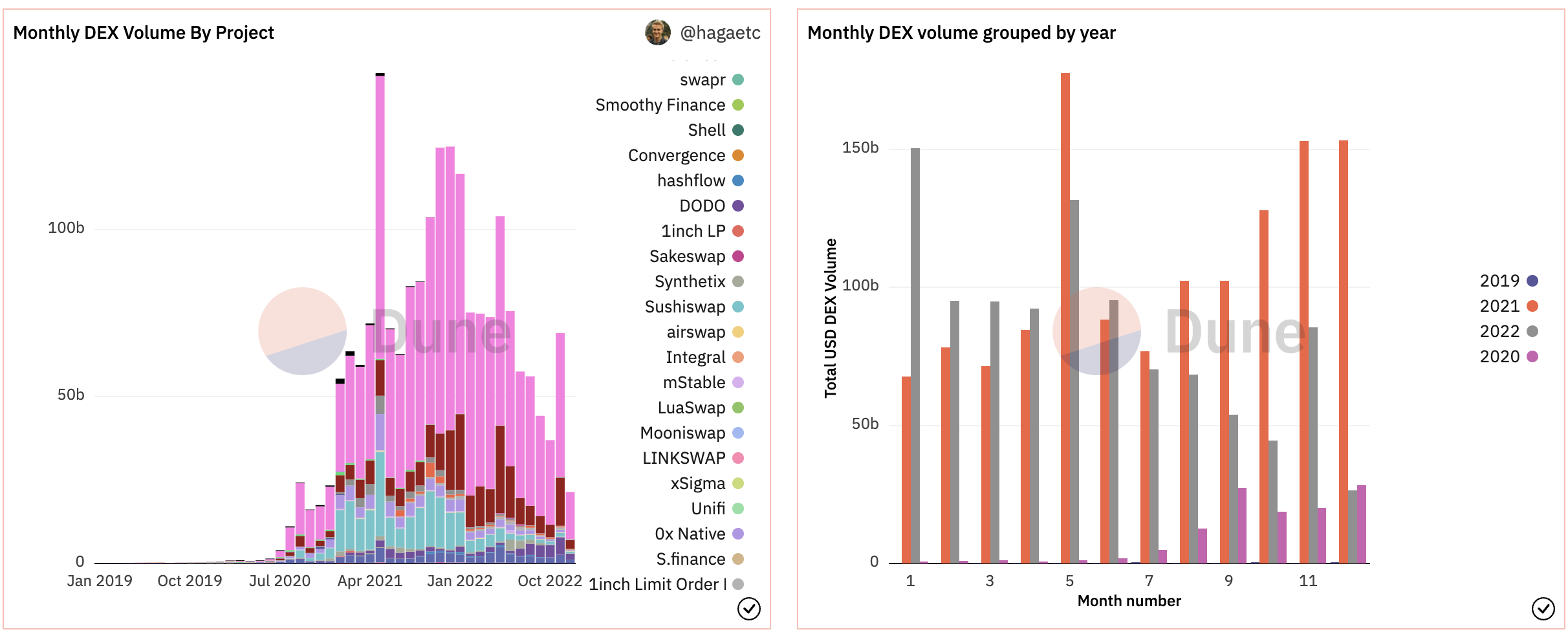

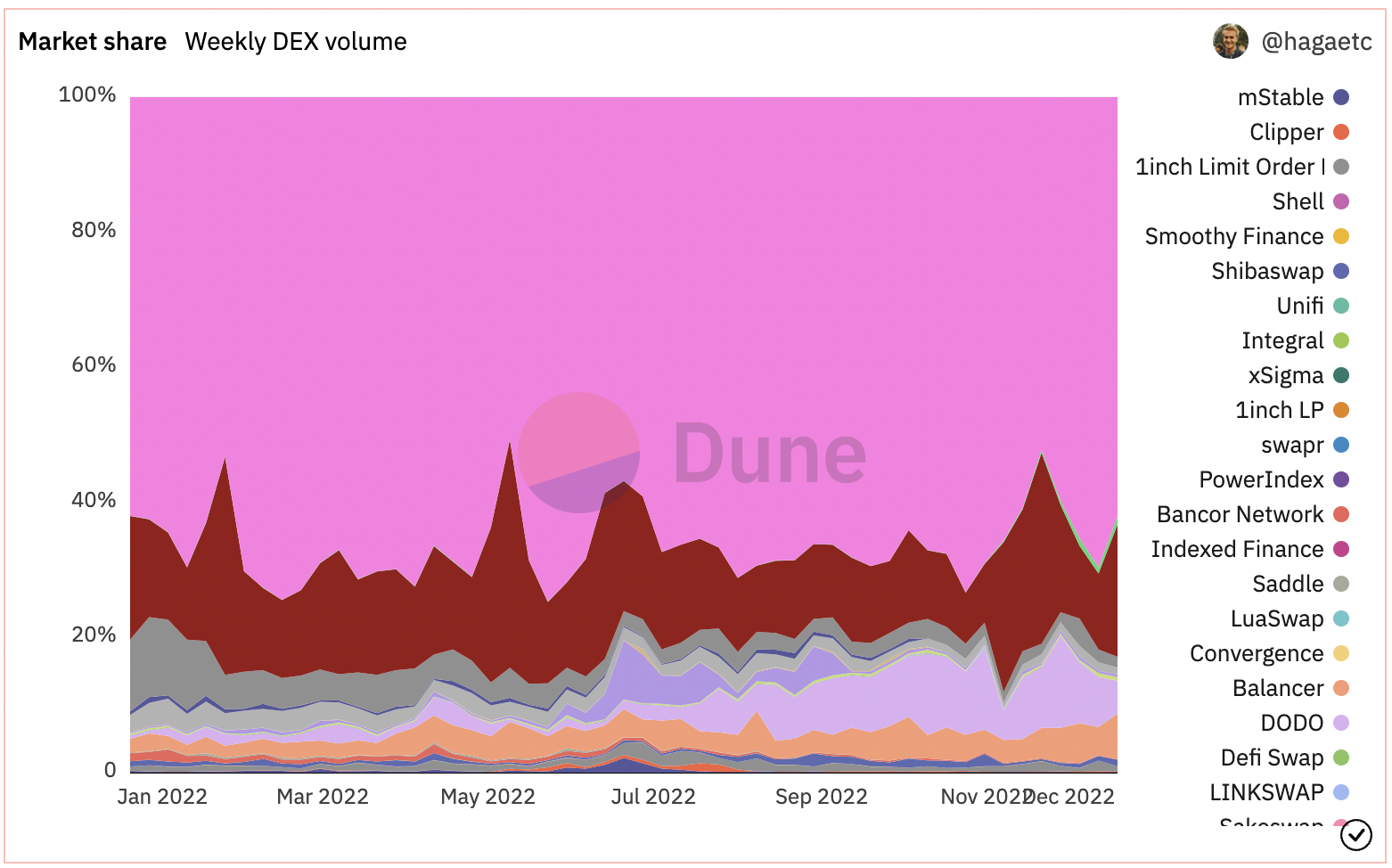

DEX:交易量從去年12月份開始呈下降趨勢

根據Dune Analytics聯合創始人hagaetc的儀表板,DEX中每個月的交易量在2022年12月之前整體呈上升趨勢,在這之後開始逐漸下降。以已經結束的11月為例,今年11月份856億美元的交易量與去年同期的1531億美元相比下降了44.1%。

在市場佔有率上,Uniswap繼續保持62%的交易量佔比,Curve的佔比從12.9%升至19.6%,Balancer從1.9%升至6.8%,DODO從1.2%升至4.9%,而Sushiswap從11.2%降至1.6%。

Sushiswap市場份額下降,其它DEX佔比上升,是DEX競爭性地調低交易手續費比例的結果。手續費比例固定為0.3%的Sushiswap正逐漸失去競爭力。

相關閱讀: 《數據分析:CeFi信任危機後,去中心化現貨和合約交易協議近期表現如何? 》

借貸:MakerDAO、Aave、Compound三大借貸協議的總存款減少76.1%

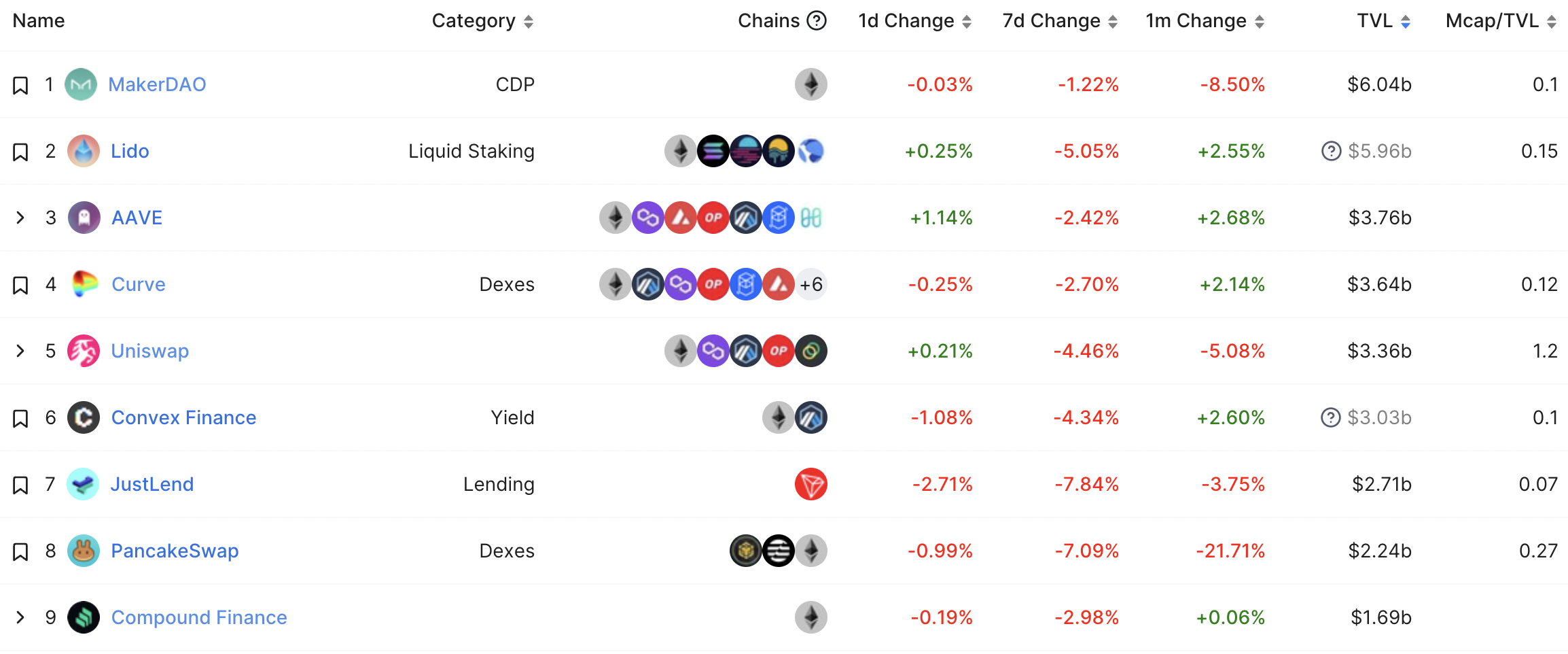

以太坊上借貸協議的前三強MakerDAO、Aave、Compound仍然維持了自己的地位。但在其它鏈上,目前Compound的TVL已經被Tron上的JustLend超越,Aave的TVL也曾短暫的被Terra上的Anchor超越過。

根據DeFi Llama的數據,MakerDAO的TVL從175億美元降至現在的60.4億美元,降幅65.5%;Aave的TVL從142.1億美元降至37.6億美元,降幅73.5%;Compound的TVL從89億美元降至16.9億美元,降幅81%。

因為MakerDAO是CDP類型,只能藉出自身發行的DAI,TVL即為總存款;而Aave和Compound中的存款可以作為他人的借款,TVL為總存款-總借款。 Aave的總存款從262億美元降至56.4億美元,降幅78.5%;Compound的總存款從149億美元降至23.5億美元,降幅84.2%。 MakerDAO、Aave、Compound三大借貸協議的總存款從586億美元降至140.3億美元,降幅76.1%。

在藉貸的一些細分領域,將抵押品進行分級的Euler和優化存借利息的Morpho佔有了一定的市場,TVL分別為1.84億美元和1.28億美元;Maple等無抵押借貸隨著FTX的暴雷而出現大量壞賬;將每一個借貸市場分離開的Silo也只有2194萬美元的TVL。

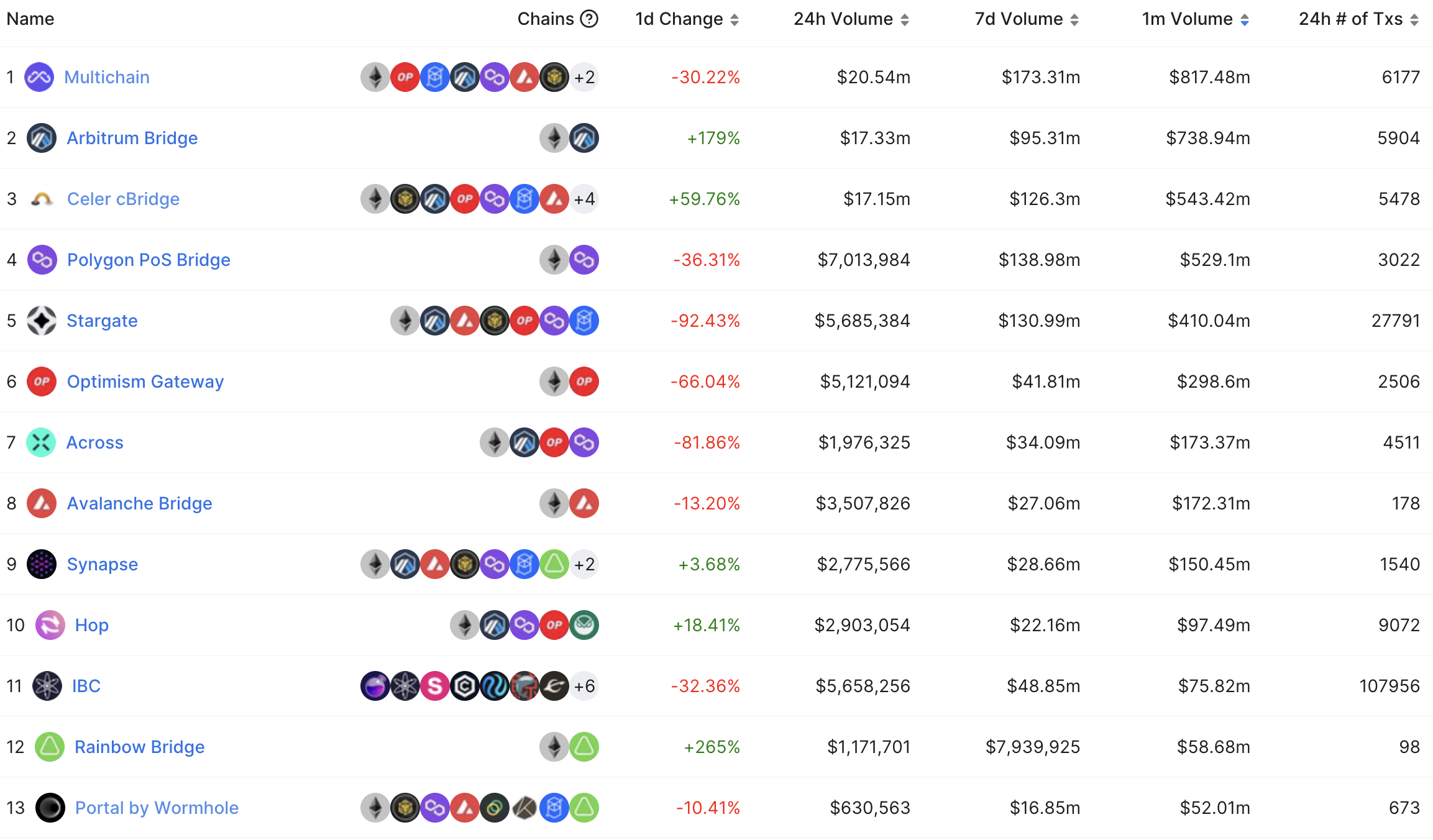

跨鏈橋:Multichain流動性和交易量均位列第一,Wormhole的TVL最高下降94.6%

跨鏈橋需要鎖定大量資金,但通常情況下交易量並不高,手續費比例也低,又很容易發生安全事故,屬於較難的一類項目。僅在今年,因為黑客攻擊導致上億美元損失的跨鏈橋就包括Wormhole、Ronin Network、BNB Chain、Horizon、Nomad,其中前三個都已由項目方進行賠付。

根據DeFi Llama的數據,過去一個月,交易量最高的通用型跨鏈橋及其交易量分別為:Multichain 8.17億美元、Celer cBridge 5.43億美元、Stargate 4.1億美元、Across 1.73億美元、Synapse 1.5億美元。在鎖定的資金量上,Multichain 16億美元的TVL也在跨鏈橋中位居第一。

和DEX中對交易量的競爭一樣,Multichain在跨鏈的手續費上同樣有所讓步,例如Layer 2 Optimism和Arbitrum之間的USDC跨鏈,Multichain僅收取0.19 USDC作為gas費,免除其它費用;對於其它非以太坊的EVM鏈跨鏈,Multichain收取的費用一般為0.02%。

另一個值得關注的跨鏈橋Wormhole的Portal,TVL在今年5月初達到47.4億美元,但由於它和Terra、Solana生態高度相關,經歷了今年的一系列暴雷事件,目前TVL還有2.55億美元,與最高點相比下降94.6%。單從TVL看,Portal仍位於跨鏈橋的前列,但據DeFi Llama統計,過去一個月的交易量只有5201萬美元。

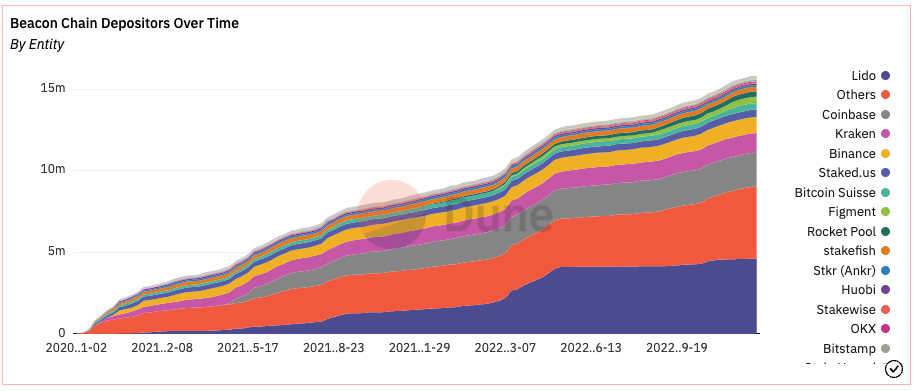

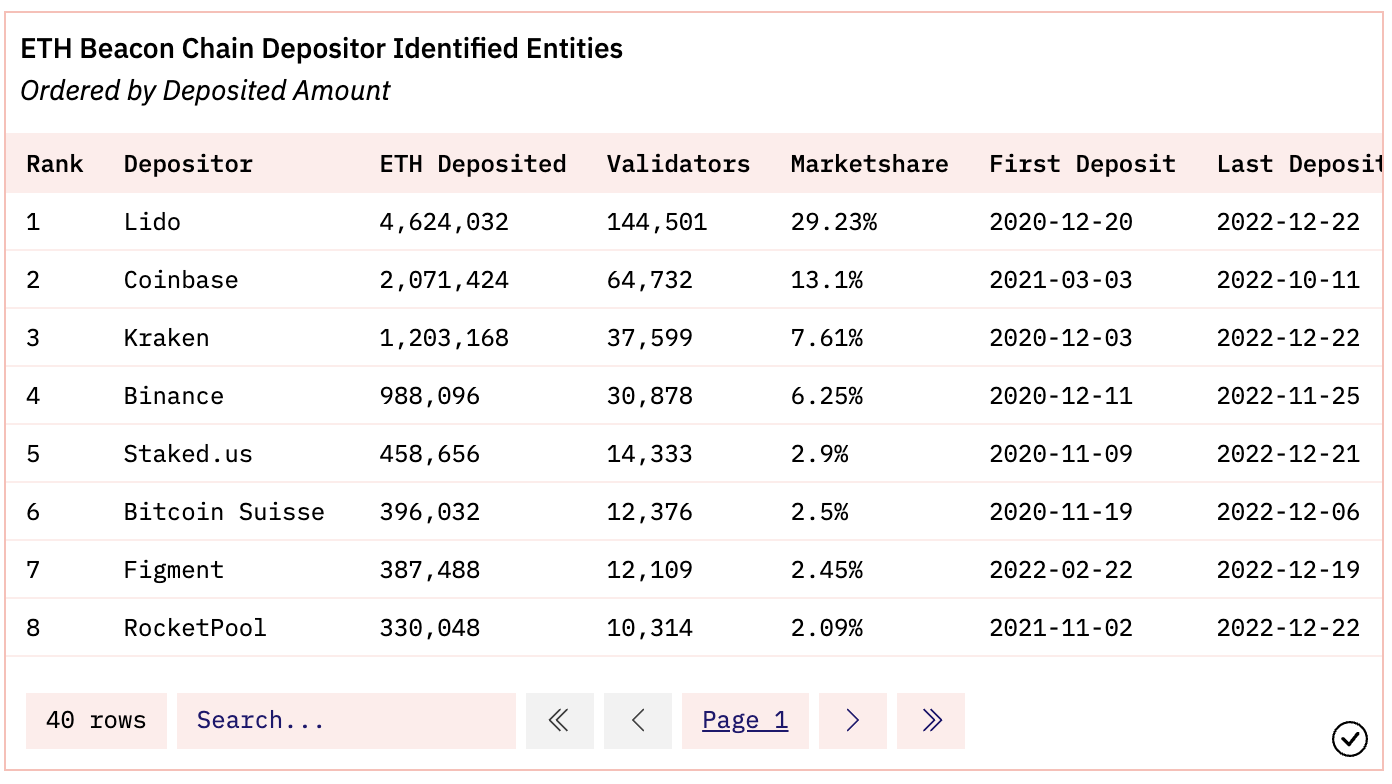

流動性質押:ETH質押比例升至13.59%,Lido市場佔比為29.23%

根據Staking Rewards的數據,即使以太坊的質押比例僅為13.59%,202億美元的質押資金也遠高於其它公鏈。在ETH的質押中,根據Dune @hildobby整理的數據,目前質押有1574萬ETH,與年初的848萬ETH相比,增加了85.6%。

不僅是Lido、Rocket Pool等專注於流動性質押的項目在提供ETH的質押服務,交易所等中心化機構也利用自己用戶和資金量多的優勢提供服務。前五大質押實體和市場佔比分別為:Lido 29.23%、Coinbase 13.1%、Kraken 7.61%、Binance 6.25%、Staked.us 2.9%。大多數流動性質押服務提供商都有為用戶發行流動性質押代幣,在當前質押的ETH不能贖回的情況下,這些流動性質押代幣均有輕微的負溢價。

採用Flashbots MEV-Boost Relay能夠使驗證者增加來自MEV(最大可提取價值)的收益,這一優勢使近期通過Flashbots MEV-Boost Relay出塊的比例高達57%,引發了對Flashbots的擔憂,目前Flashbots也在採取措施爭取去中心化。