最近看到的一個有趣討論是:「交易平台激勵模式思考,流動性和交易行為哪個更值得激勵? 」最後,Mint Ventures研究合夥人Alex Xu,給出最終的答案是「流動性提供者更值得激勵」。

其中最重要的一點原因便是留存率,也就是用戶是否願意與平台綁定,以及遷移意願是否強烈。顯然,交易者更加理性,總會選擇流動性更好的交易平台進行瞬間交易,旨在獲得更小的交易摩擦。而流動性提供者是把資金託管給平台,他們會選擇風險敞口更低、流動性激勵更好的交易平台來提供流動性。

在$ARB空投所引發的流動性供給浪潮中,雖然Uniswap沒有任何額外激勵,但它依然是很多流動性提供者的選擇。個中原因與Uniswap本身的品牌力、V3版本的集中流動性供給和沒有黑客風險記錄有關。

另外一個脫穎而出的去中心化交易平台是TraderJoe 。 TraderJoe最初部署在Avalanche上。隨著熊市的到來,以及在多次黑天鵝事件的影響下,Avalanche並沒有留住那些因基金會流動性激勵到來的用戶。生態流動性的抽離也深入影響了作為Avalanche生態核心DEX TraderJoe本身的業務。

不過,機會是留給有心人的。

隨著推出Liquidity Book和遷移至Arbitrum上,這個在上輪牛市表現頗為亮眼的交易平台TraderJoe才在真正意義上重回加密市場的視野。而$ARB空投則是它的發展新契機。

接下來,我們就來簡單聊聊Liquidity Book機制,並從激勵流動性提供者的角度,詳細分析一下Liquidity Book即將到來的升級:Autopools。

了解Liquidity Book

大多數傳統DEX的產品架構分為兩種,一是自動做市商AMM,二是中央限價訂單簿CLOB 。 AMM是通過執行x*y=k的公式,根據兩種代幣的流動性來確定兩種代幣的價格,X、Y數值不管如何變化,其乘積需要始終為K(但會帶來無常損失)。 CLOB則類似於CEX的訂單簿,它會根據一組規則匹配買單和賣單,交易者可以通過限價訂單的方式在平台上進行交易。 AMM更多應用在DEX中,而CLOB更多應用在衍生品交易中。

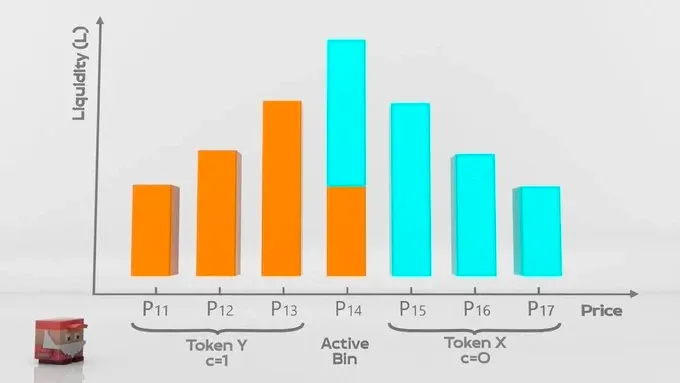

TraderJoe的Liquidity Book模型是兩者的結合。雖然類似於CLOB,但嚴格意義上來講,Liquidity Book模型其實是DLOB,即去中心化限價訂單簿。 Liquidity Book把多個價格階段封裝成不同的Bin,流動性提供者可以憑藉自己的策略來選擇不同的Bin為其提供流動性,當價格區間進入某一個Bin時,該Bin便轉化為Active Bin,並為流動性提供者帶去收益。

與Uniswap V3集中流動性不同的是,Liquidity Book模型不僅降低了流動性提供門檻,也提升了流動性提供策略的上限。通過Liquidity Book,流動性提供者能夠執行更為靈活和復雜的策略。

Liquidity Book升級:Autopools

上文中提到,雖然Liquidity Book模型降低了提供流動性的門檻,但是非專業流動性提供者無法通過調整自身策略來將收益最大化。

@jx_block在Twitter總結了TraderJoe六種常用的流動性提供策略:Spot-Concentraded(適合穩定幣交易對或者波動性極小的代幣交易對)、Spot-Spread(適合價格波動較小的代幣交易對)、Spot-UltraWide(適合價格波動較大的代幣交易對)、Wide(適合價格波動適中的代幣交易對)、Curved(適合圍繞某一特定價格進行波動的代幣交易對)、Bid -Ask(與Curved相反,適合價格波動性極高的代幣交易對)。

當流動性提供者在使用TraderJoe來捕獲費用收入時,就需要面臨對於做市策略的選擇。這時,流動性提供者就需要對未來價格波動的情況進行判斷,並作出相應的做市策略選擇。

問題的關鍵在於,並不是所有投資者都善於製定做市策略,挑選策略對他們來說門檻太高了:

若是面對$ARB-$ETH這樣熱度頗高的流動性供給代幣對,非專業流動性提供者還可以採納在社交媒體上的做市策略建議,從而採取合適的做市策略。但是,當非專業流動性提供者在面對更日常的流動性供給時,很難挑選出最佳的做市策略,從而獲得更高的做市收益。

而Liquidity Book的下一次升級所推出的Autopools功能,旨在進一步降低非專業流動性提供者的做市門檻。不想對自身流動性做主動管理的提供者,完全可以通過Autopools來執行自動化的做市策略。

Autopools的策略是這樣的:

當波動率較低時,將流動性集中在活躍區間左右的Bin中;

隨著波動性的增加,擴大流動性能夠進入的區間範圍;

輸入時間加權平均值和波動率,最終輸出倉位大小。

Autopools類似一個自動化的程序或者智能合約,而我們都知道程序或者合約的特點在於,“根據給定的輸入,執行邏輯並給出輸出。”因此,在Autopools中,輸入就是「策略」,輸出就是「做市行為」。

在Joe Content文章中提到,Autopools的策略執行由鏈下腳本“Black Box”負責,這樣的好處是作為鏈下腳本的“Black Box”能夠進行實時更新,以更好地適配行情的變化和通過不斷地迭代來優化做市策略。未來,Autopools還將集成更多的策略,包括鏈下信號、多種資產組合等。

不過,這裡我們也需要提出一個擔憂:Black Box的透明度。由於Autopools的策略在鏈下執行,那麼Black Box的監管也需要完善,比如通過DAO來控制Black Box。 Black Box是否開源和透明也是一個值得我們考量的點。

除此之外,TraderJoe還將推出Autopool Receipts、sJOE交易分紅、無許可流動性池、GAS費用優化、做市商風格限價訂單等功能。

更多功能的添加也意味著TraderJoe產品競爭力的提升。

Autopools帶來的影響

我想用更通俗的話來解釋Autopools對於TraderJoe協議的影響,所以我將會舉一個在我們日常生活中的例子。

健身對於普通人來說是艱難的。即使普通人在付費成為健身房的會員後,也無法自律式地前往健身房健身。健身為普通人帶來的短期反饋是負面的,這是本質原因。但相較而言,即使學習對於學生的短期反饋是負面的,但是課外補習產業依舊廣受家長們的追捧。這是因為在這個產業中,付費和執行是分離的——學生參與課外學習,家長支付費用。

我們再來將目光轉回TraderJoe的新升級Autopools。本質上,Autopools將流動性供給進行了拆解:提供流動性和執行做市策略,高門檻的事情交由Autopools來做。

這樣的好處是什麼呢?

用戶留存率提升了,就像去補習班上課的是一批批學生那樣。而補習班所為學生提供的更好教學則會吸引更多學生進入補習班。所以,換更專業的話來講,Autopools將會為TraderJoe帶來更多的流動性,以及為TraderJoe將更多的LP留存下來。

最後

Mint Ventures研究合夥人Alex Xu在文章最後提到,「壟斷在Web3世界似乎更難以構建。任何一個項目想要在這種“低壁壘”環境下存活與發展,只有持續地拼經營效率,這裡的【經營】是一個寬泛的指代,它包含了產品創新、營銷活動、團隊管理等眾多方面的工作,而準確、高效的激勵設計也是其中的重要工作之一。」

而在最近這段時間,TraderJoe團隊在自身的產品節奏上幾乎保持著高效率的經營:從推出Liquidity Book大放異彩,到部署在Arbitrum上,再到如今即將推出Autopools的升級,他們準確地把握了加密市場的發展節奏,並在特定契機大放異彩。這也是其原生代幣JOE能在短時間內從0.2美金漲至0.6美金的本質原因。因此,這也讓我們更加期待TraderJoe的未來發展。

參考鏈接:

https://mirror.xyz/mintventures.eth/RK6DzZNhW3BwBKRg2tIJ6Mp_MOJ3FF3cZimFv2LOwdA