DeFi正在蠶食中心化機構的市場份額,在加密資產的交易領域,去中心化交易所Uniswap正在趕上Coinbase的交易量。如7月21日,CoinMarketCap顯示Coinbase的交易量為19.38億美元,Uniswap V3在以太坊主網上的交易量為11.4億美元,再加上Uniswap其它鏈上的交易量,兩者之間的差距已經不算太大。

而在去中心化交易所內部,創新在去年Uniswap V3上線之後就已經幾乎停止。伴隨著Uniswap V3帶來的流動性聚集與手續費優勢,Uniswap在DEX交易量中的佔比已經升至65%左右。兩年前與Uniswap同樣活躍的DEX,如SushiSwap,過去7天的交易量大約只有Uniswap的3%。簡單的AMM機制已經無法滿足現在的交易需求。近日,剛剛以4億美元估值,從Electric Capital、Dragonfly Capital、Jump Crypto等機構處完成2500萬美元A輪融資的去中心化交易協議Hashflow似乎正在成為DEX賽道的一位有力挑戰者。

什麼是Hashflow?

如果一個去中心化交易所滿足以下條件,是否有用戶願意從Uniswap轉向新的DEX呢?

-更好的交易價格;

-無交易滑點,所有交易都以顯示價格執行;

- gas費低於Uniswap;

-用戶不受MEV(礦工可提取價值)的影響;

-支持跨鏈交易;

-可以不用公鏈的原生代幣支付gas費。

Hashflow通過引入專業做市商來管理流動性,從而解決了這些問題,也避免了AMM中的資本效率低下和流動性提供者的無常損失。 Hashflow沒有採用傳統的AMM的定價模型,而是讓專業的做市商使用“報價請求”(RFQ)模型來提供報價。

在一筆Hashflow的交易中,當用戶想要交易時,會向服務器發送一個報價請求,服務器將該請求傳遞給所有做市商。做市商在接收到消息後,基於市場條件和余額等提供報價。 Hashflow在等待350毫秒後,選擇最好的報價。一旦Hashflow服務器選擇了最佳報價,即向該做市商發送“SignQuote”以獲取簽名。做市商生成報價哈希的簽名,並將簽名廣播回去。交易者獲取簽名,並調用Hashflow的智能合約來執行報價。

由於做市商先進行簽名,所以交易中沒有滑點,也讓用戶避免了搶先交易和“三明治攻擊”。

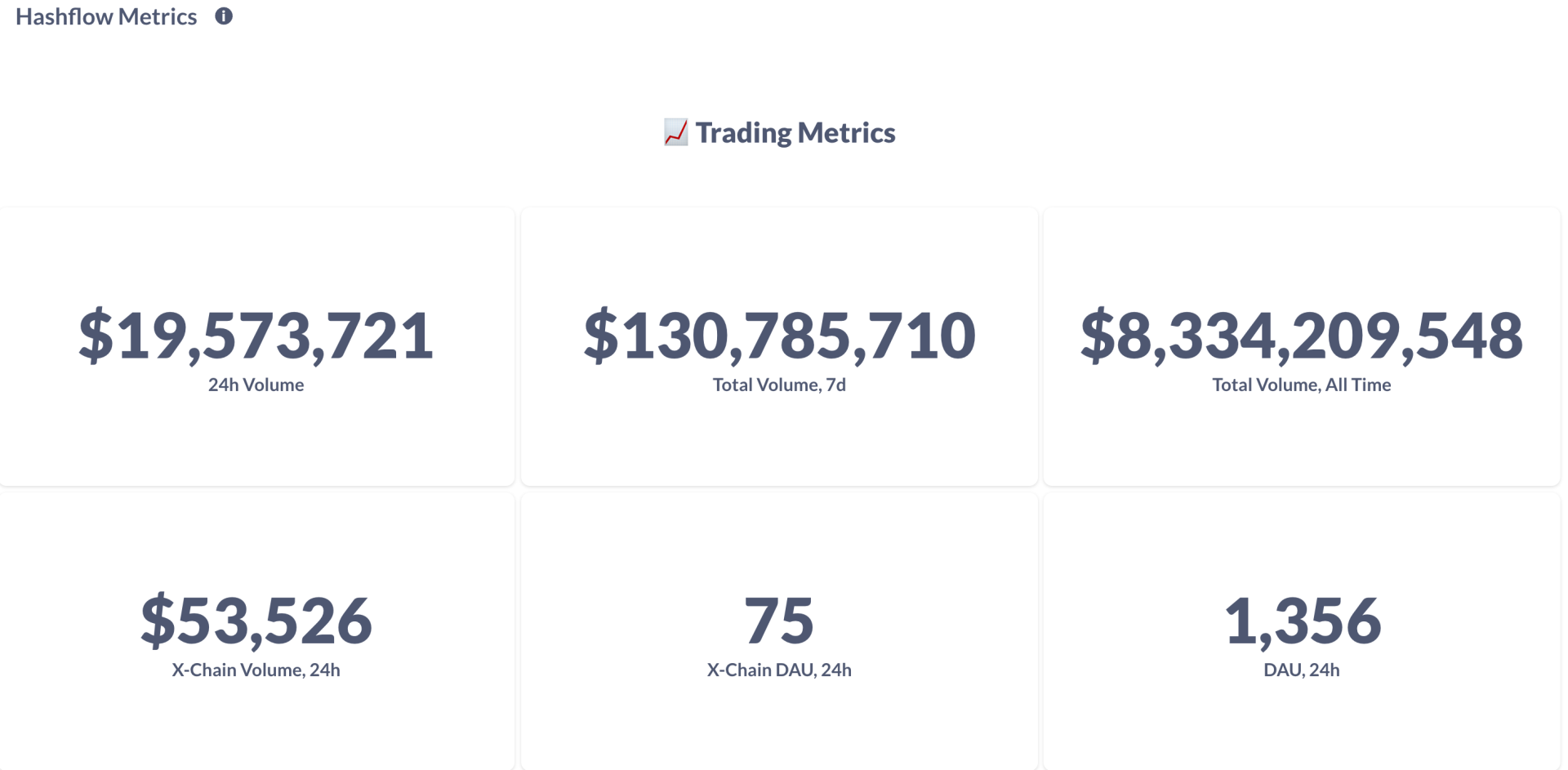

截至7月22日,Hashflow中總的交易量超過83億美元,過去7天的交易量約為1.3億美元,過去24小時的用戶數為1356個。

流動性提供者、做市商、交易者的三贏

隨著DeFi挖礦收益逐漸走低,流動性提供者的主要收益由原來的治理代幣獎勵,轉向主要依靠交易手續費作為回報。如Uniswap V3,通過引入0.05%、0.01%交易手續費比例的流動性池,讓更多的交易集中在這些低手續費比例的流動性池,從而通過提高資金效率來獲得更高的手續費收益。但是,Uniswap V3的“內捲”使流動性更多的向市場價格附近聚集,也就導致普通用戶提供流動性的無常損失極大。

在Hashflow中,流動性提供者只需向流動性池中存入流動性,而不用進行其它操作。隨著做市商借用這些資產,通過自定義的定價算法,從交易中獲利,那麼用戶可以贖回更多的資產。這種方式類似於“借貸”,Hashflow也稱這種流動性池是“基於債務的”(debt based),通過將資產“借給”做市商,從而從利潤中受益。因為做市商的專業性,流動性提供者無需考慮無常損失的問題,也可以直接提供單邊流動性,僅以USDC、DAI、ETH等單獨的一種資產提供流動性。

對於做市商,原本需要大量資金,現在也可以直接從公共池中獲取流動性。做市商可以更專注於自己的定價能力。定價過程發生在鏈下,做市商也可以使用更複雜的定價策略,將資產的歷史價格、波動性等因素考慮在內。

對於交易者,只要Hashflow提供的交易價格更優,交易成本更低,那麼,交易者應該樂於選擇Hashflow進行交易的。且Hashflow的確定性更強,不受MEV影響,也沒有滑點,所見到的報價即為所得。

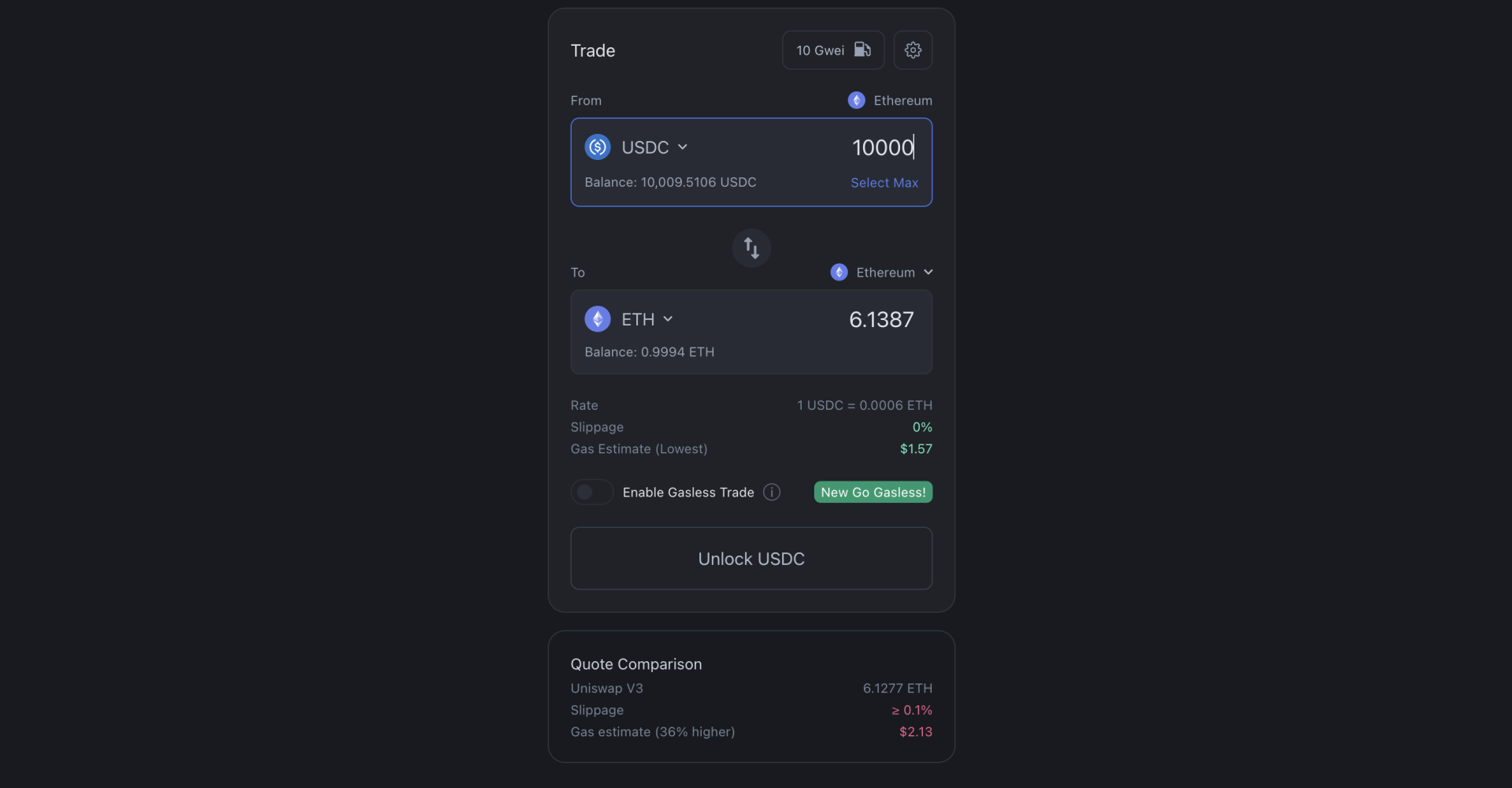

在PANews7月22的測試中,以下圖中將10000 USDC兌換為ETH為例,Hashflow的報價確實優於Uniswap V3和1 inch提供的價格。 Uniswap V3上的兌換比例和Hashflow“報價對比”中顯示的結果一致。但是,若將交易方向反轉,如將6 ETH兌換為USDC,Hashflow的兌換比例則不如Uniswap V3。如果繼續增加單次交易的數額,Hashflow的兌換比例將變得較差,因此目前Hashflow主要適合金額較小的一些交易。

從這一套機制中可以看出,Hashflow的主要參與者為做市商,他們憑藉更好的定價能力,讓交易者有更優的交易結果。若做市商能從這樣的交易中獲利,那麼流動性提供者可以享受到收益,交易者也有更好的兌換比例。

多鏈與跨鏈交易

除了以太坊主網外,Hashflow還支持BNB Chain、Polygon、Avalanche、Arbitrum、Optimism,更重要的是,支持這些鏈之間的跨鏈交易。比如,可以直接將以太坊主網上的ETH兌換為BNB Chain上的BNB。但是目前在非以太坊鏈上,主要僅支持穩定幣的交易。

Hashflow的跨鏈消息傳遞系統目前採用LayerZero進行驗證,模塊化的設計讓其它通用消息傳遞系統也可以插入。

跨鏈交易以源鏈上的原生代幣支付gas費,除Polygon外,一般只需3-6分鐘即可確認,因為Polygon的區塊重組概率更高,需要等待500個區塊確認。

代幣經濟

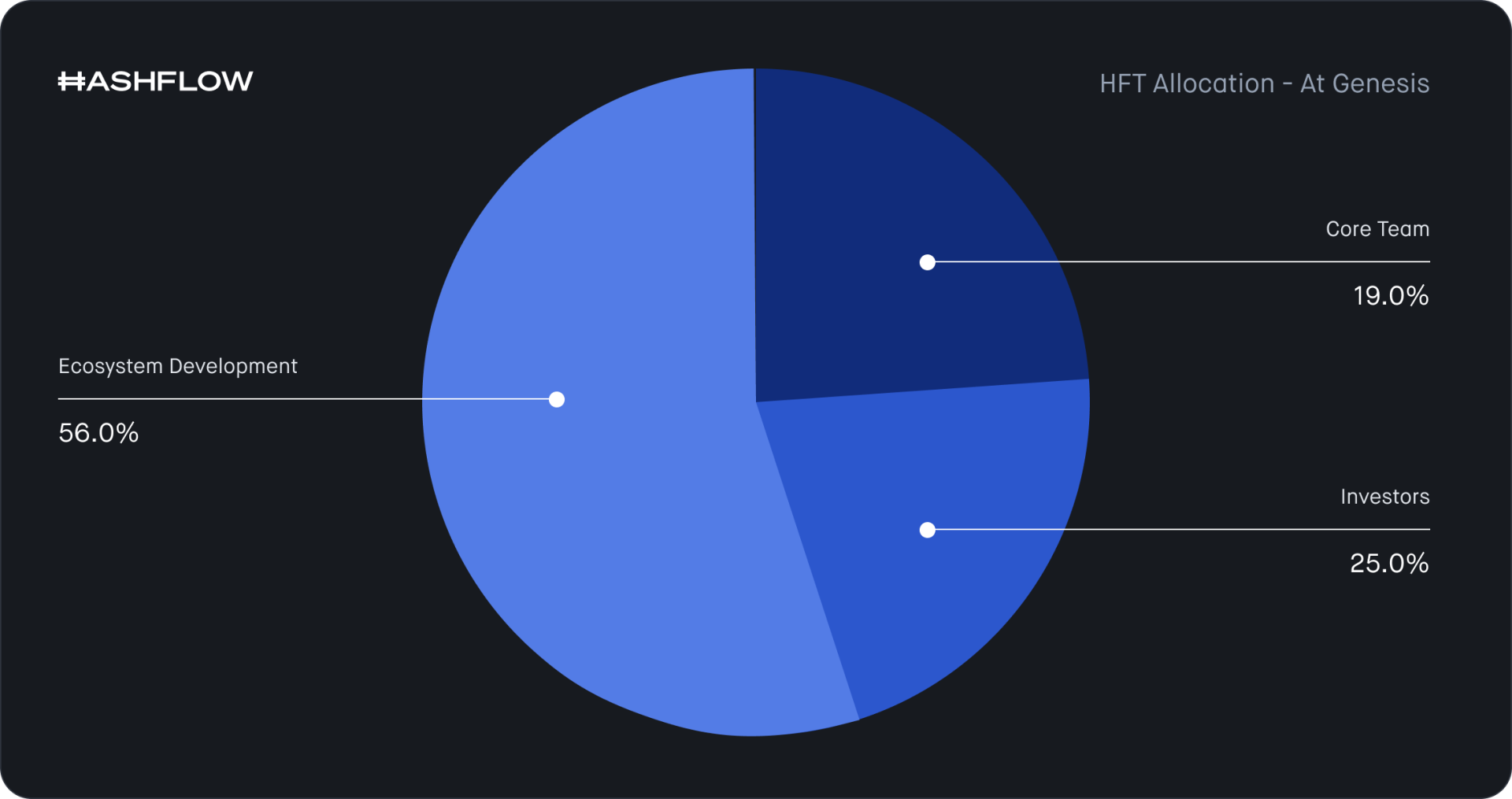

Hashflow的治理代幣為HFT,部署在以太坊主網上,總供應量為10億,治理細節和HFT的作用暫未公佈。 HFT代幣的56%將用於生態系統的發展,具體分配規則如下。

- 19%的HFT分配給核心團隊;

- 25%的HFT分配給早期投資者;

- 31.25%分配給社區財庫;

- 6.75%分配給早期貢獻者;

- 4%用於未來招聘;

- 14%分配給做市商。

小結

Hashflow通過做市商的報價來完成交易,因為定價發生在鏈下,可以節省部分gas費,做市商需要先對報價信息進行簽名,也就避免了滑點、搶先交易和三明治攻擊。做市商也可以選擇支持跨鏈交易。實際體驗中,在某些情況下,Hashflow上給出的兌換比例能夠做到鏈上最優,讓交易用戶能夠有更好的選擇。

但仍有很多局限性,做市商需要針對每一種資產設計定價模型,因此可能只適合主流幣的交易,無法支持長尾資產。由於流動性和做市商風控機制的限制,Hashflow當前在大額交易中的兌換比例較差。在某些小額交易中,Hashflow的兌換比例也可能比Uniswap等交易所更差。