作者| ABCDE投研合夥人Lao Bai

出品|白話區塊鏈(ID:hellobtc)

按照以往行業周期規律,熊市已然過半,以太坊升級帶來的LSD行情、比特幣NFT及BRC-20興起、MeMe板塊等熱點相繼輪動,給整個市場帶來新的活力。

那麼,目前加密行業各個板塊的最新動態到底如何?

白話區塊鏈前專欄作者、ABCDE 投研合夥人Lao Bai 梳理了最近在一級+二級市場看到的各個賽道的前沿技術或是趨勢,本篇為上篇,介紹公鏈、互操作性、MEV、DeFi等七個熱門賽道的最新趨勢。以下為正文:

事先聲明幾點:

1. “前沿”不一定代表更好,只是說他們相對較新,大多還沒有進入市場的主流視線,像是模塊化,DA,RAAS,ZKEVM這些大熱或人盡皆知的就不佔用筆墨了。

2. 每個賽道只能做個簡介,不會深入去寫,深入寫的話估計能弄出本書出來。

3.因為前沿加上我本身不是開發,所以有可能對部分技術上的理解有誤,也歡迎各路大神批評指正。

4.裡面基本不涉及ABCDE的Portfolio,涉及的話會標註出來。

01

公鏈

一、公鏈

先寫公鏈,因為公鏈永遠是區塊鏈技術創新最大和最快的地方。

站在現在回看當年Dfinity上線時,市場主流聲音認為公鏈最後的大門已經關閉這個觀點已經過時了,無論是L2的快速迭代還是Move系Aptos,Sui等的出現都標誌著公鏈的進化很可能永無休止。

尤其是L2,因為把共識和安全交給了L1,所以自身在性能上提升的空間其實很大。

目前無論是OP還是Arb,亦或是即將上線的Zk-Sync,Scroll等ZKEVM,在性能上離終局還非常遠,也沒有一條鏈可以支持真正的Kill Dapp,容納數十萬人同時在線等操作。

舉個簡單例子,ETH目前節點池的設計是把訂單分成Local Trasaction(RPC直接過來的)和Remote Trasaction(P2P傳入的),一旦認為交易過多,會直接丟掉一部分Remote。

ETH上可以這麼玩,因為一是訂單沒那麼多,二是很多訂單都是通過P2P傳入算是Remote,Local佔的比例不大。

但目前的L2很多架構都是沿用的L1設計,Sequencer(排序器)那邊基本上所有訂單都是RPC直接塞過來,幾乎不存在Remote,全部Local。

ABCDE的技術大神對一些Sequencer壓測時基本大幾十萬TX直接就讓正常配置的Sequencer 直接Out of Memory。這裡還沒有考慮帶寬,硬盤I/O之類其他可能卡脖子的BottleNeck。

所以目前L2單是客戶端的可升級潛力就很大,正如之前Arbitrum從One升級到Nitro,Op推出了Bedrock。區塊鏈性能的提升是一個系統工程,包括磁盤I/O,並行處理,默克爾樹或是其他數據結構的選擇,狀態同步和更新,RPC節點……不是說簡單換個“POX”共識機制就可以解決的。

現在有了L2/L3,把共識交去上層,執行層性能上可以提升的上限或是可以精雕細琢的細節也就更多了。

二、VM

VM這邊看到的幾個較新的VM一個是SolanaVM,代表項目是Eclipse,MoveVM, Rooch在做,Dfinity EVM,InifinitySwap在做。

1.SolanaVM

雖然Solana經常宕機,所謂的高TPS也有70%都是共識消息,但很多開發者對於Solana的很多技術創新還是非常認可的,這不就有不止一個項目把SolanaVM拆出來弄成SVM,變成一個純執行層放入模塊化區塊鏈裡。

這樣既可以享受到Solana並行處理和動態GAS模型(Eclipse小哥認為這種動態GAS模型遲早會是所有區塊鏈的標配)的優勢,又避免了因為共識投票造成的海量共識消息和宕機可能性。

2.MoveVM

國內最早使用Move語言的Starcoin團隊在操刀做這個,項目名叫Rooch,定位也是模塊化的MoveVM執行層。

Move語言的優勢不再贅述,目前唯一缺乏的就是時間和市場驗證。

把MoveVM做成一個執行層,理論上可以把Move帶入ETH生態,定位L2。

或是加入Cosmos與Celestia生態,把Move帶入IBC。

3.基於Dfinity的EVM

遲到了兩年的EVM兼容,infinitySwap團隊做的,叫BitfinityEVM。

說實話要是早個一兩年出來,Dfinity可能不會是現在這個生態和價格。

看Dfinity小伙伴那邊的數據,這個EVM是一個跑在Dfinity容器裡的單機EVM鏈, 安全依賴Dfinity網絡共識(這點我總覺得Dfinity的網絡共識沒法100%保證這個單機EVM不被篡改… )。

這個EVM目前TPS100,延遲5-10s。

優勢是部署EVM跟部署合約一樣,天然多鏈架構,且不用自己找節點。

因為合約都在IC網絡裡,所以基於Dfinity的這些EVM鏈都自帶原生跨鏈互操作

三、ZKVM

那些ZKEVM就不說了,ZKVM大家主要想到的應該就是Starkware的基於Cario的ZKVM,但其實還有其他幾家也在搗鼓這事兒。

一個是Risc 0,他們是基於Risc V架構,Risc V是個非常底層的東西,芯片級別架構。

跟他平行的是Intel的X86與蘋果的ARM架構,那倆都不開源,Risc V是開源的,有那麼點Windows 於Linux,IOS與安卓的即視感。

Risc 0基本上就是ZK-Stark+Risc V,所有能編譯為Risc V的程序都可以跑在Risc 0上,再配上ZK Proof。

順便說一句,那個Soverign SDK(做ZK-Rolup as a Service的)應該就依賴於Risc 0。

一個是ZKLLVM,這個主要是Nil Foundation在做。

從程序的整個編譯執行的工作流上看LLVM比Risc V高一級,作為LLVM 工具鏈的拓展,總之就是所有能編譯為LLVM的程序,都可以在通過這個ZKLLVM生成Proof。

最後是ZKWASM,這個主要是Delphinus Labs在做,跟上麵類似,所有能編譯為Web Assembly的程序,都可以在這個ZKWASM上面跑,配上ZK Proof。

這三個有一個共同的特點,就是都支持C,C++,Rust這些高級語言。

四、EVM並行處理

EVM目前最大的性能瓶頸應該就是串行處理這個事兒了,Solana當初也正是憑藉著Sealevel的並行處理和POH共識機制把TPS拔高了一大截,在一眾Alt Layer1中脫穎而出要是想辦法能讓EVM也並行處理,是不是所有EVM兼容鏈包括L2的TPS就更進一步?

目前這個方向主要是NodeReal和Monad在做,我們ABCDE的技術大神@cyodyssey 也在ETH Denver提交過一個通過添加Opcode來實現並行EVM的方法。

目前各家整體思路應該都是跟Solana差不多,就是事先識別出“沒有共同合約或是賬戶依賴關係的操作”,然後並行處理他們。

五、分片Sharding

分片(特指交易和狀態分片)是當初擴容的聖杯,現在被ETH放棄的路線放棄的原因是因為分片真的太難了,難到以太坊的擴容大計從最早的1024分片改成64分片然後覺得還是做不出來,直接放棄。

讓Rollup站到C位,分片技術變成了純數據分片(DankSharding),用來給Rollup打輔助用。

還在堅持的像是Zilliqa,Harmony,Elrond這些基本都沒啥生態和品牌認知度,只有一個Near在那形單影只,現在多了個Shardeum跟Near作伴。

Near2021年9月發布的夜影協議路線圖,把分片弄成了4個階段,現在一年過去了,只進行到第二階段,應該是完成了訂單的分片。

下一階段最難的應該是狀態分片,估計明後年能看到?

最終階段的動態再分片,我猜至少2026-2027了……也由此可見分片是多麼的費勁,費勁到ETH直接放棄……

至於Shardeum麼……印度項目,主打的是一個“動態分片”,不知道和Near那個最終階段是不是一個路數,風格是通過不同節點負責不同的地址範圍來實現一個基於分片的“並行處理”,總之我跟印度老哥聊完,並沒有覺得他們有比Near更強的技術團隊,畢竟跨分片通信和狀態同步這些東西都是說起來容易,做起來極難。

ETH放棄,Near做了兩年才到第二階段的東西你說你輕鬆實現,我是不太信的……但是這項目“搞事情”的能力絕對一流,半年時間生態項目據說都一百多了。

頗有印度TRX既視感(話說Polygon最早也是先靠搞事情起家),所以加密圈技術很重要,會搞事情同樣重要。

六、雙共識

這個基本上就是即將上線的Sui為代表了Sui把訂單分成了“簡單(獨立)訂單” - 用拜占庭一致廣播,基本上1秒內確認,“複雜(有從屬關係)訂單”,用Narwhal-Tusk (本質上是Hotstuff的變種),3秒左右確認,也算是在性能提升上有相對獨特的創新了。

很有意思的一點是,我聊的所有的Sui上面的項目方,無論華人團隊還是老外團隊,對Mysten Labs的評價都非常之高,對Sui的技術實力也無比看好,類似場景在Aptos生態是看不到的。

導致我現在有這麼一個“Aptos更會搞事情,Sui技術實力更強”的印象。

七、EVM性能上限

之前說過,公鏈的性能提升其實是個系統工程,絕不是單純用一個PoX共識機制能夠解決的事兒,正如Solana的技術創新也有5,6項,絕不是單純一個POH撐場面前面說的EVM並行處理是很重要一環,但同樣不是唯一一環。

對於Rollup來說,目前多數L2因為客戶端都是Geth等傳統L1上面繼承+魔改的,其提升潛力同樣很大。

磁盤I/O性能,內存池設計,訂單的並行處理方案,默克爾樹或是其他數據結構的選擇,全節點之間的狀態同步……這些都是影響Rollup的TPS的重要因素。

ABCDE最近發現一個項目,針對上述幾乎所有點做出了優化與創新,有希望將當前EVM L2的性能上限(1000左右)再次提升一個數量級。

不出意外我們會領投種子輪。因為項目還出在極其早期,所以在這裡就不公佈名字和細節了,過段時間大家肯定會看到我們招牌式的《我們為什麼投資XXXXX》的投資邏輯向“奶文”。

八、基於瀏覽器的點對點網絡

如果你想要一個類似ETH的智能合約平台,又比ETH更去中心化的區塊鏈,你該怎麼做?

很簡單,實現一個Fully Snarked ETH就行,也就是說每生產一個區塊,就迅速配上一個ZK Proof,這樣整個區塊鏈的驗證就更加去中心化了,你可以用樹莓派,筆記本,甚至手機去驗證一個區塊。

ETH離這個願景估計還有至少5-10年的時間然後我有看到新的項目,一上來就主打這個,用的是一種我不是很懂的Stark算法,基於瀏覽器生成ZK證明,再配合上分片和快速的共識機制,要做一個基於瀏覽器點對點的高速ZKVM去中心化區塊鏈,比ETH快很多,還比ETH更去中心化 有點太美好,導致我不是很相信……

也有見到另外的基於瀏覽器點對點網絡實現的區塊鏈“全鏈路”去中心化解決方案項目,從域名到服務器到RPC全都給你去中心化了雖然自身不是一條鏈,但理論上可以把當前所有區塊鏈裡“中心化”的部分通過基於瀏覽器點對點網絡去中心化,立意非常的“官方正確”,商業前景麼……還有待進一步考察。

02

互操作性

先說互操作性目前的一些趨勢,互操作性主要的方向肯定是橋,橋這個概念剛出來的時候業界把它大致分了三類:

一是外部驗證人(以Multichain為代表)

二是輕客戶端(Cosmos為代表)

三是流動性網絡+原子交換(Celer為代表)

理論上輕客戶端最安全,因為完全Trustless,但是適配場景太少了,所以往往局限於局部生態,流動性網絡+原子交換因為哈希時間鎖的技術,基本上也是比較安全的,但是體驗一般,支持的Token種類也有限。

於是你會發現市面上大家用的最多的橋還是基於外部驗證人的,畢竟這個最靈活,最方便,支持場景也最多。

然後儘管有多簽,MPC,TSS等技術來助陣,使用外部驗證人技術的橋依舊成為了黑客事件最為重災區的地點,沒有之一(比如Ronin,比如Wormhole) 目前新的探索方向有這麼幾大類:

1.第一類新的互操作性技術

ZK毫無疑問是重點突破方向,當你對一條鏈上的行為可以快速生成ZK證明,且被另一條鏈快速驗證的話,這個互操作性就基本可以認為是“安全的打通了”。

本質上來講,ZK-Rollup就是一個在L1和L2之間打通了互操作性的擴容方案,只不過因為L1-L2因為是同構,所以驗證起來方便的很,而非同構的各個鏈之間想要互相驗證ZK證明,難度就大了很多。

目前在做ZK橋的有這麼幾家為主:

- Polyhedra

這個是ABCDE最早一批的Portfolio,ZK Bridge是項目的主打產品,用了創新型超快速的Devirgo協議+遞歸證明功能,目前做到了10秒內可以生成絕大多數區塊鏈的區塊頭Snark證明,EVM兼容鏈上面只需花費200kgas即可驗證。

- Succinct Labs

已經推出了可用的Telepathy協議,目前實現了其他EVM兼容鏈單相驗證ETH上信息,包括1.從以太坊向任何EVM 鏈發送消息2. 從任何EVM 鏈請求任意以太坊數據3. 在執行層訪問以太坊共識數據。

此外還有最早提出ZK-IBC概念的Electron Labs,還有同樣主打ZK-IBC的Polymer,不太確定他們的進度到哪了,有知道的朋友麻煩告知一聲。

2.第二類是基於樂觀假設的橋

一種是樂觀的假設“預言機與Relayer節點不會串謀”,這個大家都知道,Layer0,不再贅述另一種是把OP Rollup那套機制用在橋上,先樂觀假設咱啥事兒沒有,沒人作惡沒人失誤,然後給個窗口期允許節點檢測和挑戰,窗口期內無事發生就完全Settle,印像中主要是Orbiter和Nomad在做。

3.第三類這個不算是橋,算是流動性共享層的一些協議- DAMM

21年路引和Starkware提出的,通過共享的L1+ZK技術實現各個ZK Rollup L2的異步流動性共享,解決多L2的流動性碎片問題,不過兩年過去了貌似沒看到最新的Update和進展,有知道的朋友也麻煩告知一聲,我覺得如果可行還是很有用的東西。

4.第四類這個嚴格意義上來說也不算是橋,是專門針對特定L2通過Sequencer方式來實現互通的,叫做Shared Sequencer

現在不是RAAS大行其道麼,自然就有人來做共享Sequencer,有點像當初網站剛火那會,大家都用的共享託管服務器來搭建自己公司或是個人主頁。

這算是去中心化Sequencer的一個分支,但我個人覺得幾大主流L2像是OP,Arb之類不會參與這種方式,因為Sequencer的權利和利潤太大了,相當於一個國家的軍隊+稅收系統,大國是不可能把這種東西外包的,而且你看OP的路線圖也能看的出,Sequencer的去中心化雖然一定會做但優先級不高,已經排到24年末了。

所以用這種共享Sequencer的可能會是一些遊戲,社交類的Gamefi Appchain,利用RAAS基礎設施直接接入一些RAAS提供的共享Sequencer。

然後這種共享的Sequencer相當於一個節點處理好多條鏈,那自然這些鏈也就在Sequencer上實現了原子跨鏈的互通性,目前在做這個方向的兩個項目一個是Astria,一個是Espresso。

5.第五類- 最近還聊到一個項目,使用了DA層+Rollup的一些擴展數據來實現類似ZK-Bridge方式的Trustless跨鏈,還不需要ZK,聽起來比較Fancy

但項目方目前還不打算公開技術細節和白皮書,而我在了解技術細節和可行性之前又不敢真的出手投他們,所以卡這兒了,賊尷尬……

6.第六類- 徹底放棄橋的概念,通過密碼學直接在其他鏈上執行操作

這個是Dfinity目前在做的事情,目前BTC剛剛打通,可以在容器上直接接收,持有和發送BTC,他們也基於此弄出來一個去中心化Mint合約的ckBTC,給我感覺有點像之前的renBTC ,但是節點的信任層級完全被替換成了Dfinity網絡。

期待他們未來可以打通ETH,互操作性暫時就想到這麼多。

03

MEV和隱私的趨勢

先來說說MEV和隱私方面的趨勢。

一、 MEV

MEV是個技術向的話題,也變得越來越複雜,尤其是以太坊轉POS之後,單是牽扯到MEV的非用戶角色就有Searcher,Builder,relayer,Validator,Proposer,基本上不搞技術的看著都頭大,網上各種講MEV原理“萬字長文”系列,在這就不復述,單純說下目前的現狀和趨勢技術。

1.現狀:

MEV夾子機器人(三明治攻擊,也稱作惡意MEV)經常比合理MEV(套利與清算)賺的更多,也是很多MEV的主營收入,但是前段時間那個惡意Validator利用中繼漏洞替換夾子機器人訂單,導致機器人損失2500萬美金的黑吃黑事件還是在圈內引起了很大的波瀾,也讓很多夾子收斂了許多。

總之MEV盈利的基本都去了Searcher和Builder,做MEV協議或是技術的反而掙不到什麼錢,Flashbot據說MEV-Boost至今也沒盈利(不過Flashbot本來就是個非盈利組織),我這幾個月看了至少4,5個專門做MEV的,技術花樣各不相同,但我們一個沒投,因為講真不覺得他們能夠真的實現穩定的盈利(比如最早的Eden)。

2.目前MEV的幾個技術動向:

- 智能滑點Smart Slippage Management - 這個主要是針對跨鏈MEV的,看到有項目在做,省了用戶手動設置滑點+防夾。

- 閾值加密Threshold Encryption - 這個Cosmos生態比較擅長,現在Penumbra,Osmosis應該都在搗鼓,進內存池的訂單被加密了,MEV不就基本廢了麼。

- 延遲加密Delayed Encryption - 閾值用了類似多籤的風格,2/3的驗證者來解密,如果覺得還是不安全(因為引入了驗證者委員會的安全假設),那就用延遲加密,讓加密信息設置為在一定時間後自動解密,這個主要就是VDF技術的應用,還比較早期,性能據說不咋滴。

- SGX加密- 跟上兩個差不多,不過用的是可信硬件,這個主要是Flashbot的SUAVE在做。

- 公平排序FSS - 把排序這事兒外包,交給一個可信任的主體來做來防止MEV,Chainlink在做

- MEV Auction - MEV拍賣,OP那邊的人提出來的方式,V神據說也挺喜歡,有可能將來用作Optimism去中心化Sequencer的方案。

- MEV-Share - 把MEV利潤與用戶共享,這個是Flashbot最近剛剛弄出來的,要是早一段時間,那個損失2500萬的夾子機器人據說能拿回來大概1800萬……

- Mev-Blocker - 這個是Cowswap做的,通過讓Searcher競標來Backrun你的訂單(最後分你90%利潤)實現,Backrun(套利、清算為主)在Mev裡面相對最為溫和,用戶就可以免收傷害較大的FrontRun(搶跑)和Sandwich Attack(夾子)了。

- ETH協議級別PBS - 以太坊協議級別的提議者和建造者分離,這個按照以太坊基金會慣有的風格,看到大概率2025年往後了……

二、隱私

隱私一直是我個人從投資角度不太看好的賽道,從最早的Zcash到後來的Tornado Cash到現在的Aleo,Iron Fish之類,原因無他,這東西雖然政治正確,但對於99%的用戶來說,根本不是剛需,除了黑客和少數機構與巨鯨,誰會在乎Uniswap上沖個土狗,AAVE做個借代,Lido上做個質押還怕別人看到的?

即便是真的需要隱私,也應該是類似Aztec的Aztec-connect那種插件形式,去服務於這種主流Defi協議,而非自己從頭打造一條“隱私公鏈”,隨著Aztec Connect的關閉(可能是怕Sec查水錶,也可能是真的不掙錢),我對隱私賽道的看空情緒就更甚了。

目前在一級市場看到瞭如下這麼兩種隱私的新設計。

1.第一類是基於Tornado Cash ,Tornado的前端被封禁,其設計因為可以幫助黑客非法爭議,但其實Tornado Cash裡的資金80%是乾淨的,只有10-20%左右是黑客非法用途導致,因為確實有鯨魚和機構需要用類似的服務保證隱私。 V神本人也用過。

於是乎我看過不止一家想要把Tornado Cash與KYC做結合的項目,既然害怕非法用途,那通過KYC+白名單保證進來的錢是乾淨錢不就OK了麼但這其實把監管風險給到了KYC提供商那邊,再就是KYC理論上非常容易偽造或購買,如果黑客使用這種“帶KYC的Tornado Cash”,一旦通過KYC,反而可能更加方便了不法行為。

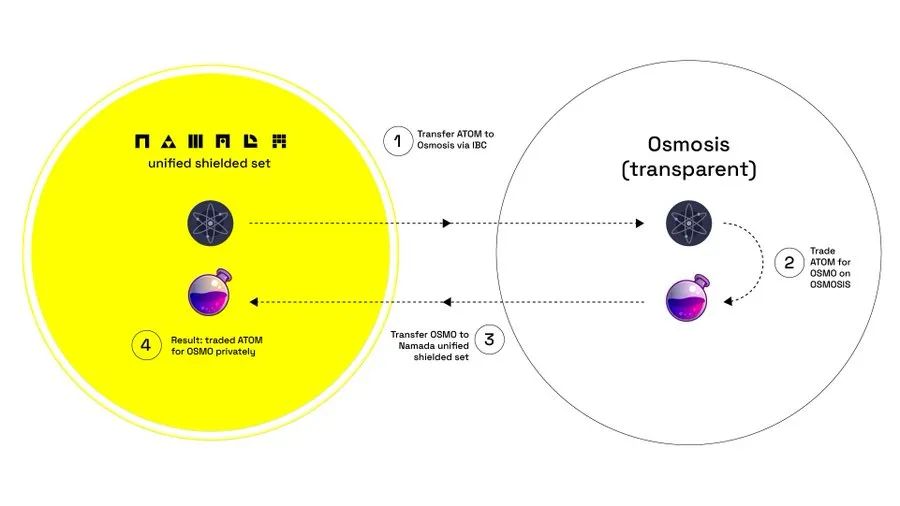

2.第二類是類似Cosmos裡面Namada的設計,叫做多資產屏蔽池(MASP) ,多個隱私保護的資產共享一個匿名集,再配合上IBC強大的互操作性,至少在Cosmos生態內部,理論上可以提供Cosmos鏈上主流所有資產的屏蔽保護,比如你想要私密的交換Osmo和Atom,就可以類似下面這種圖的實現方式。

還有見過有用同態加密來做隱私的,但同態加密這個東西實在是太早期了,性能和可操作性都完全沒達到“真正可用”的階段,有那麼點像2017年左右的ZK ,要發展到可用大概率還得有個5-10年的feel。

04

DeFi三大件:DEX、借代、穩定幣D穩定

一、DEX

先說DEX,DEX自UniV3出現之後就很少有大的創新了,Curve War可以算一個,Dex賽道這兩年也正式確認了雙寡頭的局面。

前幾年那些什麼改進滑點,改進無常損失的Dex基本都銷聲匿跡了 Dex上目前我看到了這麼四個趨勢:

1 . 縫合怪Ve(3,3)這個是當前正在發生的,之前AC在FTM上搞了一個Solidly,試圖把Uniswap,Curve,OHM融合起來,於是就有了Ve(3,3)這麼個東西,但其實不怎麼火,去ETH開了分店也不火,反倒是OP上的Fork Velodrome火了。

感覺一是跟Alt L1式微,L2崛起有關,二是OP的各種獎勵也功不可沒。

現在Ve(3,3)正在往各個鏈上滲透,Arb最近上了Chronos,BSC上有Thena,Polygon上也有記不清名字了……總之每個項目都在Solidly上做了一些微調,類似Sushi對Uni那種,唯獨好玩的是Uni沒火,仿盤Velodrome大火特火,在OP上直接秒殺了Uni。

我個人對這個模型沒有很感冒,一是縫合痕跡太重,二是太複雜,很多普通用戶看不懂,不像Uniswap簡單明了。

Curve War雖然也複雜但人家本就是針對項目方和大戶的賄選機制,定位不同。

最後就是Velodrome的火跟OP獎勵密不可分,像SNX等賄選大戶都是拿空投的OP在賄選,獎勵停了這個飛輪還能不能接著轉,得看。

2.Hybrid Dex - 也是一種縫合,不過更多是體驗上的縫。

一是在FTX垮台後大家對於Cex的不信任增加,但還是喜歡Cex上那種絲滑的體驗,於是便有了CEX體驗+DEX自託管的組合出現,基本前端就是和DYDX與Blur風格類似,先連接錢包,然後Deposit錢進去,之後資金操作就完全是鏈下了,提款時候Settle下回鏈上。

二是AMM+OrderBook的混合,使用做市商的Orderbook+使用LP的傳統AMM結合,用戶操作時會自動選取兩者中最優的價格成交,對於長尾資產(Orberbook可能會缺乏MM或是缺乏深度),也可以拿AMM機制來“保底”。

這樣的項目聊過不止一個,其中比較有代表性的應該是Vertex,最近剛在Arbitrum上線,結合了上面的一跟二,且不光做現貨,還做衍生品,團隊也挺靠譜。

只是我們認為Dex賽道當前過於卷所以沒投。當然在ABCDE這屬於常態,我們每個月能聊四五十個項目,最終也就出手1-2次,追求的是One Shot,One Kill風格。

3.UniV3-Fi

幾個點:一是前段時間V3 License保護到期,相當於開源了,肯定會在各個鏈上看到更多V3的Fork出現;二是基於V3做的各種Fi,比如Paraspace(這項目前幾天風口浪尖了)基於V3 NFT做的借代,Panoptic基於V3做的期權,Gammaswap基於V3做的無常損失對沖等等,未來肯定會有更多基於V3底層的玩法。

4.Curve的Tricrypto New Generation 升級

Curve之前一隻腳伸進主流幣領域,但散戶用的還是少,因為Gas比Uni高了一大截,這次升級Gas降到跟V3一個級別,在散戶和聚合器那應該會有更多使用場景。

再配合SNX V3的升級給Atomic Swap帶來的增益,Curve跟Uni在主流現貨領域的PK應該會是未來一段時間的看點。

二、借代

說完DEX現在看看借代借代上我看到了以下三個趨勢:

1.全鏈

從Compound V3與AAVE V3設計,以及RDNT的火熱都能看出來,全鏈借代是毫無疑問的趨勢。

不過按照民道老師的說法,現在的全鏈借代還處在一個“偽全鏈”階段,最多也就是個“跨鏈借代”。

真正的全鏈借代應該是“允許任意鏈存、取、借、還,多鏈共享一個流動性,多鏈一個利率曲線”,目前沒有哪家能做到。

2.隔離池

抵押資產隔離這個概念從Euler開始興起,現在AAVE這樣的大平台包括一些新的平台也基本上都是標配了,目的就是防止XVS或是Mango那種預言機操控,一個資產直接KO一整個協議的情況,雖然喪失了一些靈活性,但絕不能讓一顆老鼠屎壞了整鍋粥。

3.無預言機無清算借代

這種特別適合長尾資產借代,因為主流幣的深度和清算機制目前都很成熟了,但許多長尾資產即便是有隔離池,很多藉代平台也不敢上,就是因為預言機操控與清算的風險都很高,如果可以避免使用這兩個機制的話,長尾資產的資本效率就可以得到進一步的釋放,目前看到了三種不同的做法。

一個是Timeswap,用了個極其複雜的三變量XYZ=K AMM,設計有點6,但是我懷疑多少用戶真的能看懂……一個是InfinityPools,借V3的LP,相當於通過V3自動清算,最後一個是Blur的Blend協議,這個其實是NFT的點對點協議,但其巧妙的設計感覺稍微魔改下就可以拿來做長尾ERC20的借代,不知道會不會有項目這麼幹。

三、穩定幣

最後來看穩定幣,穩定幣其實沒太多可說的,去年Luna崩盤基本宣告“算穩已死”,前段時間Frax把抵押率改成100%算是徹底夯實這一說法。

市場上雖然依舊有新的抵押型穩定幣出現,用各種技術保證自己不脫錨,但其實除了純算穩,大家不是很擔心你的脫錨問題,Frax一個半算穩也沒怎麼脫過,應用場景才是王道。

1.硬要說穩定幣上看到的幾個趨勢,應該就是下面這些:

MakerDAO的Endgame Plan, AAVE的GHO,CRV的crvUSD,SNX V3版本的sUSD,還有存在在概念裡的Arthur提出的基於BTC的NUSD。

crvUSD, GHO, sUSD 說實話其實現在做穩定幣的項目依舊還是有,各種花式算法來保證Peg,但在我看來這都沒意義。

除了Luna這種“憑空印錢”,大家其實不怎麼擔心你脫錨的事,真正重要的是使用場景,不然21年的“算穩三傑”(說是算穩,其實都是抵押型的)Fei、Float、Reflexer也不會淪落到現在這個下場。

2.說說我眼中真正的穩定幣三傑:

- crvUSD

Curve做穩定幣其實是最“名正言順”的,自身是穩定幣最大深度的Dex,大幾十億TVL又基本上全是藍籌,資本效率急待釋放。

除此之外crvUSD的優勢還有下面幾個:

- LLAMA 反向Uni V3式的清算機制,雖然有磨損,但安全很多

- 基於1,crvUSD天然會和抵押品形成一個交易對。這就有了天然的Swap使用場景

- Curve團隊還有大量的crv(veCRV),到時候crvUSD各種池子天然就是Curve War的常勝將軍,完全不擔心冷啟動問題

-GHO

AAVE沒有Curve那邊DEX和賄選的優勢, AAVE的優勢在V3,Lens和Facilitator:

V3 -多鏈部署,GHO理論上可以像Stargate裡的USDC一樣在多鏈上無縫移動,在Circle官方的CCTP跨鏈協議成型之前這個優勢應該一致都在。

Lens - 馬斯克之前想把狗幣弄成Twitter上的防女巫與打賞Token,那麼Lens上的打賞最適合的是啥呢?肯定是GHO啊,這個算是直接給GHO拓展了真正的使用場景

Facilitator - 促進者理論上可以吧RWA,基於信用的借代帶入AAVE,而基於信用的借代肯定需要接入DID啊,DID怎麼來,從Lens來啊!

-sUSD

我覺得最低估的穩定幣,市值只有幾千萬 sUSD有兩個致命短板之前,一個是應用場景,一個是基於SNX本幣400%的超高抵押率,資金效率極差。

第一個在Atomic swap與Curve合作之後+ 最近Perp V2上線,已經比原來好很多了,尤其是利用合成資產+原子交換走Curve,接近無滑點交換,在未來的多鏈時代理論上大有可為,就是不知道SNX有沒有這個多鏈野心。

LayerZero上已經看到模仿SNX這套玩法+全鏈部署的合成資產項目出現,第二個在即將到來的V3版本通過引入類似ETH的抵押品也馬上有望解決。

當我們有足夠多的SUSD,足夠多的合成資產,也就意味著深度足夠的Curve池子,很多Swap,尤其是大額Swap,理論上就都可以是零滑點的,對Curve也順道是一個利好。

3.Bitmex老闆Arthur Hayes 提到的基於BTC的穩定幣NUSD

其實如果你一直追Arthur文章的話,你應該知道,他的這個Idea其實去年就寫過,只不過這次因為穩定幣事件又拿出來重新寫了下這個思路在技術上完全可行,然而現實實現起來比較困難。

技術就是很簡單的類似套保原理,每個NUSD由價值一美元的BTC+1比特幣/美元的永續空單這樣你會發現BTC 1美元時候,NUSD是一美元,BTC跌倒0.5,空單賺五毛,NUSD還是一美元,BTC漲到2,空單虧一美元,NUSD還是一美元,怎麼漲跌NUSD都是一美元聽起來是不是很美好?

但實施起來沒那麼容易,最直接的問題就是,NUSD市值小的時候不難,市值到現在USDT幾百億美金體量,空單這麼多,是不是就得有對應數量接近的多單啊?

這對這個平台深度和訂單量的要求太高了,目前沒有哪家能做到。

如果出現大規模NUSD的贖回,也就意味著大規模百億級美元的平倉,這畫面想像一下,hmm…

但如果有一天BTC幾百萬美金一個,永續交易量媲美現在外匯量,這個想法感覺還是存在實施的可能性的,這也是感覺最最Crpyto Native的一個穩定幣,既基於BTC,還不需要over collateralized。

4.基於RWA的穩定幣

這個目前Ondo在做,弄了一個OMMF穩定幣,由MMF(市場基金)和美國國債支持,屬於游離在圈子邊緣的東西……

5.上海昇級前後LSD發展的如火如荼,我感覺應該會有基於LSDFi做的穩定幣

比如Fork一個Liquity,抵押品改成stETH或是一籃子LSD版本的ETH,然後在利息上再做點文章之類的……不知道有沒有項目已經這麼做了,沒有的話我估計未來肯定也會有。

上篇完結,敬請期待下一篇。

END

推薦閱讀

一季出金22億美元BTC,推特前CEO這家公司如何"悶聲躺賺"?

以太坊上海昇級後質押量不降反升,LSDFi的呼聲水漲船高

以太坊上海昇級後質押量不降反升,LSDFi的呼聲水漲船高

BRC-20導致比特幣網絡又堵又貴?別忘了它還有這個大殺招

初聞BRC-20,彷彿又看到了那場盛夏

『聲明:本文為作者獨立觀點,不代表白話區塊鏈立場,本內容僅供廣大加密愛好者科普學習和交流,不構成投資意見或建議,請理性看待,樹立正確的理念,提高風險意識。文章版權和最終解釋權歸白話區塊鏈所有。 』

喜歡請點「在看」 ?