橫看成嶺側成峰,遠近高低各不同。 ——宋·蘇遼《題西林壁》

非常有趣的是,金融市場與量子力學有異曲同工之妙。

無論是行情漲跌或電子運動,均沒有確切的運動軌跡或穩定態,而是基於機率學來描述。從這個邏輯來說,就可以得到基本的市場觀和方法論,一是行情是無法預測的。二是獲利恰來自於市場波動,也就是下跌、橫盤和上漲形態的切換中,交易原則就是不斷低買高賣。第三是長期維持100%勝率的「交易聖杯」根本不存在,這是違反客觀規律的,但透過交易策略、風險控制、數據分析、專案調查等多維度分析,可以提高交易勝率。這些基礎的認知對於使用者理解市場十分必要。

然而,號稱「交易必勝」、「市場聖杯」、以及「100%勝率」的馬丁格爾策略的出現似乎打破了這些統治市場的客觀法則。作為系統化的逆勢加倉投資策略,馬丁格爾策略風評長期兩極化,將金融工具收益和風險的兩面性體現的淋漓盡致,在金融外匯交易中最流行且充滿爭議。

馬丁格爾策略到底是什麼?又該如何正確使用?本文將以目前加密行業領先的OKX合約馬丁格爾策略產品為例,重點圍繞底層邏輯與特徵解析、適用場景與同類型產品差異化、使用教學與參數講解三大維度來深入解析該策略,旨在理解並學會使用真正的馬丁格爾策略。

底層邏輯與特點解析

從機率與統計視角來看,每次擲骰子都是獨立事件,也就是說前面擲99次骰子,也不會影響第100次骰子,即每次骰子開大和開小的機率永遠是各自50 %,這體現了每筆交易的獨立性。但很多人認為隨著開單次數的增加,勝率也在增加,這是錯誤的。

馬丁格爾邏輯最早起源於十八世紀法國的小鎮賭博,從第一筆擲骰子開始,如果輸錢後就將賭注翻倍,由於每筆交易勝負的機率都是50%,只要不斷的賭下去,總有一次可以將所有虧損贏回來並賺取第一筆本金同等金額。例如,第一次賭注為1元,第4次押注後成功,那麼將彌補先前3次交易的損失,並且獲利1元。

| 賭場中馬丁格爾策略思維(範例) | ||||

| 次數 | 賭注 | 輸贏(50%機率) | 虧損 | 獲利 |

| 第1次 | 1元 | 輸 | 1 | 0 |

| 第2次 | 2元 | 輸 | 1+2=2 | 0 |

| 第3次 | 4元 | 輸 | 1+2+3=5 | 0 |

| 第4次 | 8元 | 贏 | 無虧損 | 8-5-2-1=1元 |

這就是為什麼馬丁格爾邏輯被成為稱為「100%勝率」的原因,只要玩家有無限資金、無限次押注,中間輸了多少次都沒有關係,最終一定會連本帶利贏回來。但前提是擁有無限資金,如果沒有無限資金、卻無限次押注,那麼最終將失去所有資金。

賭場中的馬丁格爾邏輯過於理想,但這種倍數加註的邏輯卻深刻啟發了金融業參與者,從而誕生了以平均倉位成本為手段,來提升交易勝率為目的的——馬丁格爾策略Dollar Cost Averaging(DCA)。簡單來說,就是在一個雙邊市場中,用戶開倉進場,如果遇到逆勢行情就不斷加碼降低持倉成本,直到行情反彈達到止盈目標。其本質就是提高用戶低買高賣的機率。

為滿足用戶多樣化需求,OKX沿襲並優化創新了傳統馬丁格爾策略,現在已推出現貨和合約兩個版本的馬丁格爾策略,從而為用戶提供了一種系統化的逆勢加倉投資策略,即透過不斷地加倉來壓縮總體成本價,當行情出現反轉的時候,所有訂單全部平倉從而實現盈利。 OKX合約馬丁格爾策略相較於現貨馬丁格爾策略,為投資者提供了雙向交易和槓桿提高資金利用率的選擇,更加靈活。

透過OKX 馬丁格爾策略,使用者不需要對行情發展作判斷和預測、不需要選擇入場時間、甚至不需要研究基本面等等,只需要透過參數設定管理好部位,相對簡單輕鬆。而且交易勝率極高,上漲即可獲利套現,預設區間範圍內的下跌可以降低持倉成本,並反彈後止盈平倉。相較於此前,在瞬息萬變的市場中作出一次性投資,更容易實現「低買高賣」,且會降低錯誤預測帶來的損失。

但值得注意的是,馬丁格爾策略也存在明顯的短板,若上漲獲利套現,部分倉位沒有被利用,會導致資金利用率低;若市場出現單邊下跌行情,並未反彈至盈利位置,則會帶來相應的虧損風險等等。

適用場景與同類型產品差異化

基於上述特點,非常容易得出馬丁格爾策略的適用場景,震盪行情或波段抄底。

OKX現貨馬丁格爾的特點是分批建倉、降低成本,這種策略非常適合中長線的震盪行情,即使可能有一定程度浮虧,但等反彈行情後即獲利平倉,對於對於無法確定入場時機,且害怕踏空的用戶相對友好,可以低位吸籌,高位賣出。但要注意單邊下跌行情,會帶來相對應的虧損風險。

OKX合約馬丁格爾比現貨馬丁格爾策略更加靈活,其在基於分批建倉、降低成本的基礎上,可以進行雙向交易、以及槓桿選擇,幫助投資者提高資金利用率,同樣適用於除單邊行情以外的絕大多數行情,尤其是中長期震盪行情。

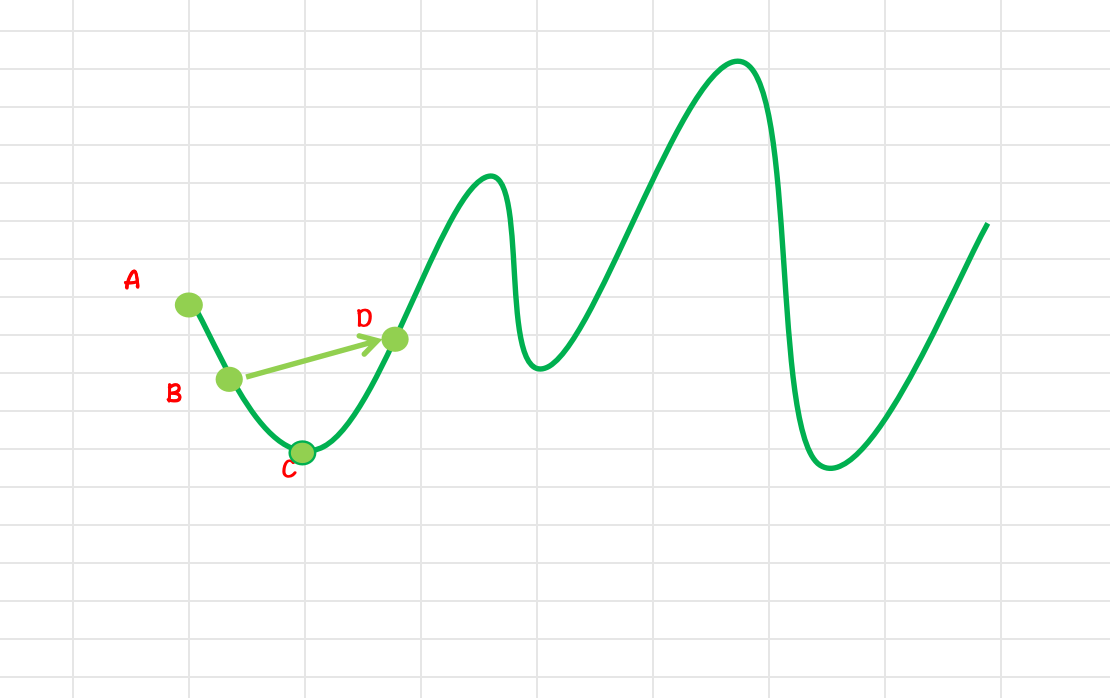

例如,當用戶以A價格買入某標的,但標的開始逆勢下跌,透過OKX 馬丁格爾策略,用戶可以分批次加碼買入標的,從而使其持倉成本降至為B,一旦標的反彈至價格D,那麼系統將一次性賣出標並實現收益。儘管D小於A,但是由於較低的成本,所以用戶仍能從這個波段中獲利。

同樣是降低成本的策略,相較於手動定投的被動式投資,馬丁格爾策略更加靈活且成本控制更有彈性,相較於網格交易,馬丁格爾策略不需要預測市場走勢,相對可以快速回本,但有爆倉風險。網格策略則可以有效控制市場風險,且效益穩妥,但需要經常監控市場,無法應對極端市場狀況。

| 同類型產品差異化對比 | |||||||

| 類別 | 適用行情 | 開倉方向 | 核心 | 特點 | 亮點 | 關鍵 | 風險 |

| 定投策略 | 所有 | 現貨 | 降低成本 | 手動分批買入 | 不踏空,適用於所有市場 | 買入批次和本金 | 系統性風險 以及黑天鵝等 |

| 網格策略 | 震盪 | 現貨/多空 | 建議系列訂單,定期調整數量和價格,波動獲利 | 在物價區間內,自動分配買入、分批賣出 | 有效控制市場波動風險,效益穩健,無法因應極端市場狀況,需要經常監控市場 | 波動行情下,等差或等比模式,價格區間內的網格數量與價格 | 系統性風險以及單邊行情 |

| 馬丁格爾策略 | 震盪 | 現貨/多空 | 每次失敗後加倍下注,反轉獲利 | 持續不斷自動分批買入,一次賣出,不限制價格 | 不需要預測市場走勢,攤薄買進成本,快速回本,有爆倉風險 | 初始價格相反下的震盪行情,價格偏差百分比觸發的倉位配比 | 系統性風險以及單邊行情 |

OKX合約馬丁格爾策略使用教學與參數講解

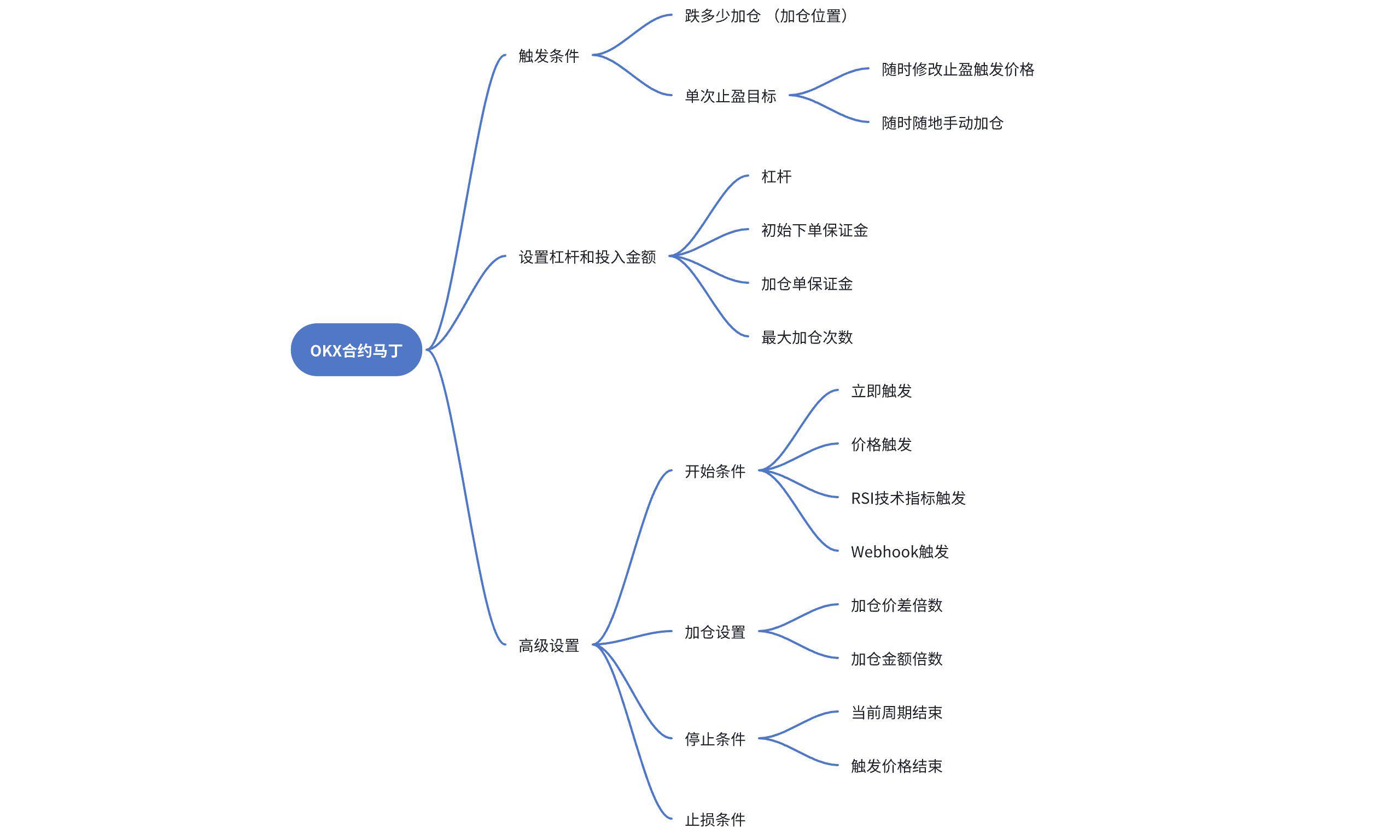

OKX合約馬丁格爾策略是目前產業策略交易市場中功能最豐富,可玩性最強的策略之一,無懼波段,幫助用戶獲得最適持倉成本,高拋低吸。透過豐富的週期的觸發條件、彈性的風控管理工具等,使用者可以自訂最大加倉次數,加倉價差和金額放大倍率等進階參數、也可以選擇立即或RSI技術指標觸發等,更輕鬆抓住增益場景。

| OKX合約馬丁格爾策略 | ||

| 豐富的周期觸發條件 | 彈性的風控管理工具 | 充足的節點及KOL激勵工具 |

| 立即觸發 | 與交易帳戶風險隔離的獨立策略帳戶 | 可支援高達100x槓桿策略 |

| 價格觸發 | 添加、減少保證金 | 支援策略帶單員創建分潤策略(2024年1月上線) |

| RSI技術指標觸發 | 手動調整本輪止盈價 | 體驗金活動及NFT & 週邊禮物 |

| Webhook觸發(如TradingView訊號) | 手動加倉 | |

| 多種停止條件及停損設定 | ||

| 可支援高達100個加倉單 | ||

所以,如何科學設定OKX合約馬丁格爾策略參數,平衡好種高收益與低風險,就是每個使用者需要專注思考的。同一個工具不同的使用者使用會產生各種不同的結果。

例如,區間過小,很容易導致手上的子彈很快打完,收益變窄。如果區間過大,又容易導致手上的資金無法有效利用,利潤有限。此外,馬丁格爾策略屬於一種加倉邏輯,遇到單邊不回調行情時,則會面臨爆倉風險,所以需要手動設定好如停損目標等風控參數。但如果結合行情以及技術指標決定策略入場時機,並透過合約馬丁格爾加倉單不斷低位吸籌,降低整體持倉成本,就可以盡可能最大化收益。

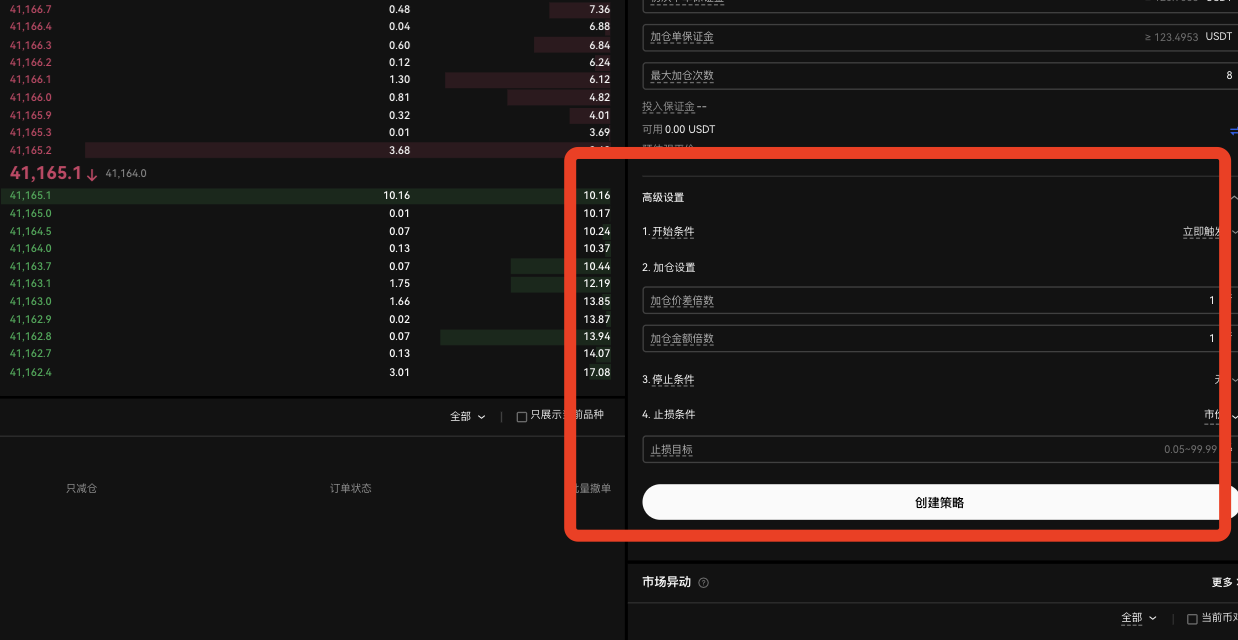

OKX合約馬丁格爾策略完成初步了解之後,既可以進行體驗了。首先用戶可以透過OKX APP或官方網站選擇交易的「策略」產品,並選擇「平均成本」模組下的「合約馬丁格爾」,並選擇需要開啟合約馬丁格爾的幣種以及方向。目前,OKX支援所有U本位永續合約的幣種開啟合約馬丁格爾。

OKX合約馬丁格爾策略有兩種不同的創建模式:手動創建和智慧創建。手動建立適用於交易經驗豐富的投資者,而一般使用者則建議使用智慧創建模式。智慧型創建模式根據使用者的風險偏好,選取系統建議的參數來設定投資金額和買入節奏。系統建議的參數會綜合歷史行情和資產波動,並借助OKX後台演算法進行計算,具有相當的權威性。此外,智慧型創建模式也會根據使用者資產狀況和承受能力,依照保守型、平衡型和進取型三個等級,為使用者推薦不同風險程度的參數。

接下來,針對OKX合約馬丁格爾策略·手動建立模式的主要參數,用最通俗的語言,做一個簡單的介紹。因為合約馬丁格爾策略本質是降低平均成本,所以分多少次加倉,每次加多少以及止盈等等這些就是透過以下參數來完成的。

觸發條件參數包含跌多少加倉、以及單次止盈目標兩個設定。其中「跌多少加倉」這個參數關鍵,關係到每次加倉的間隔,也就是加倉成本。例如,如果間隔越大,但行情波動很小,就很容易導致只有部分部位成功上車,降低資金利用率。此外,相較於業界其他同類型產品,OKX合約馬丁格爾策略還有2個獨家亮點,一個是支援用戶隨時手動修改止盈觸發價格,保證利潤。另外一個就是支援用戶隨時隨地手動加倉,增大獲利。

設定槓桿和投入金額,這裡包括槓桿、初始下單保證金、加倉單保證金以及最大加倉次數。槓桿比較好理解,其中初始下單保證金就是初始倉位,加倉單保證金就是每次加倉多少、最大加倉次數就是加幾次倉位。

透過以上兩個參數,可以設定加倉位置和加倉金額。此外,還可以透過進階設定裡面進行開始條件、加倉設定、停止條件、以及停損條件眾多參數的設置,進一步完成精細化操作。

開始條件跟簡單,就是策略何時開始執行,可以選擇立即觸發、價格觸發、RSI技術指標觸發或Webhook觸發(如TradingView訊號)。

在加倉設定中包含加倉價差倍數和加倉金額倍數,加倉金額倍數是指下一個加倉金額較上一個的倍數,加倉價差倍數則是指下一個加倉距離額較上一個的倍數,也就是對上面提到的加倉位置和加倉金額進行設定。

停止條件就是指這個策略何時停止,如果不設定該策略會一直持續下去。例如使用者可以選擇當前週期結束後停止策略運行,也可以透過設定觸發價格來結束。

停損條件這個比較簡單,當虧損超過預期,用戶可以隨時透過市價或限價來停損。

檢查設定條件無誤後,即可點選「建立策略」。當然,也可以選擇OKX自帶的策略和在策略廣場上選擇跟單馬丁格爾大神。但值得注意的是,OKX合約馬丁格爾創建後投入的資金會從交易帳戶中隔離出去,獨立在合約馬丁格爾策略中使用。所以用戶需要注意資金被轉出後為交易帳戶中整體部位帶來的風險。此外,市場價格波動較大,如價格持續朝反方向單邊運行時,則此時持有的部位可能會承受浮動虧損,甚至有強平風險。所以建議在建立策略時針對行情判斷合理位置設定停損價格,以便及時停損。

結語

身為全球領先的加密資產交易所和Web3科技公司,OKX為滿足全球不斷成長的加密用戶多元化需求,目前已經上線包括合約馬丁格爾在內的14種高階策略,在業界遙遙領先。並持續創新升級更高級、差異化的投資策略和工具,第一時間接收並滿足用戶需求,不遺餘力地建構未來金融工具。

但交易世界沒有100%成功的策略,策略交易可能受到市場條件、執行延遲、技術問題等因素的影響。成功的策略交易通常需要深厚的市場理解、強大的技術基礎和有效的風險管理。馬丁格爾策略的高成功率取決於特徵場景和精準判斷等諸多條件。在使用任何交易工具之前,需要對其充分了解。

加密市場的波動性帶來了機會與風險,投資者在追求這些機會時應謹慎,並確保投資策略帶來的獲利與風險承受能力達到平衡。在紛擾繁雜的交易環境中,需要學會屏蔽噪音,找到並合理利用工具,並且永遠保持敬畏市場,因為每個人的視角永遠是片面的。正如宋·蘇遼《題西林壁》所言,橫看成嶺側成峰,遠近高低各不同。