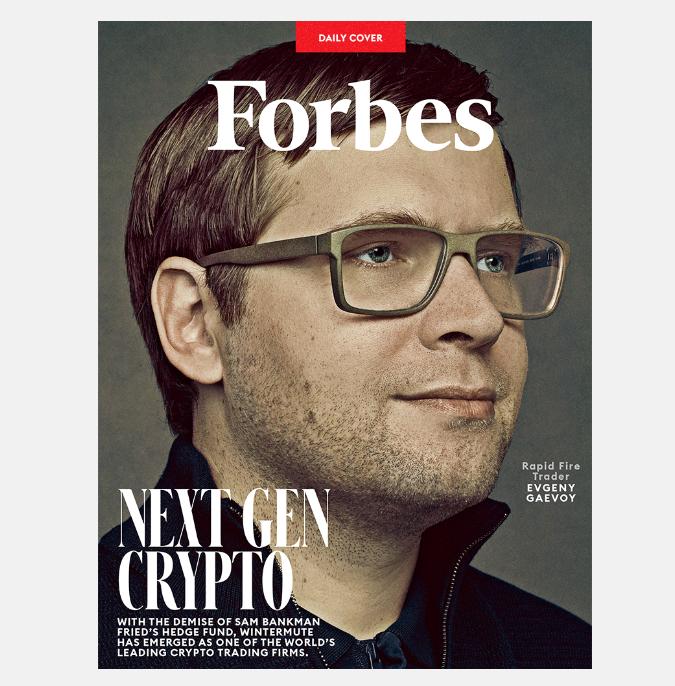

原文:《 With Sam Bankman-Fried's Hedge Fund Gone, Crypto Trading Firm Wintermute Emerges 》by Jeff Kauflin,福布斯

編譯:倩雯,ChainCatcher

“Wintermute 憑藉嫻熟的技巧在加密貨幣的前沿市場穿行,又在Terra 穩定幣崩潰中大獲全勝,如今已成長為世界領先的加密貨幣交易公司之一。現在,它必須在一片狼藉、隱患重重的市場中繼續前進。”

Evgeny Gaevoy正在思考,如果與一美元價值掛鉤的加密貨幣穩定幣terraUSD(UST)內爆,該怎麼辦。 UST 有大約150 億美元的流通市值,其母公司受光速創投(Lightspeed Venture Partners)等大型投資者的支持。但早在2021年,就有一小部分人在推特上預言它的滅亡,他們認為,不受政府發行貨幣支持的算法穩定幣注定要失敗。

今年2月,38歲的Gaevoy對自己說:“如果它真的發生,希望我們能親臨那一刻。”他的公司Wintermute總部位於倫敦,是一家交易公司,從事數字資產的快速交易,每天從數百萬次的交易中抽取每筆幾美分的利潤。市場波動越大,他們賺的錢就越多。

在當月,Gaevoy 和Marina Gurevich——他的妻子和Wintermute 的首席運營官,制定了作戰計劃。 Wintermute 的開發人員花了一個月的時間,將他們的交易系統與Terra 的區塊鏈技術相結合。就像高頻交易公司試圖以最快的速度獲得股市數據一樣,Wintermute 建立了自己的服務器並運行Terra節點,以獲得UST交易和價格的最新情報。他們為新的交易算法編寫了4000行代碼。在5月7日,當UST的價格滑落到0.98美元時,Gaevoy要求他的團隊開始值夜班為未來一周作準備。

兩天后,UST開始了驚人的價格下跌,Wintermute開始實施套利。利用Terra本身的設計和價格崩潰,Wintermute以0.8美元的價格購買UST,並以價值1美元的Luna(其姐妹加密貨幣)贖回。然後迅速出售Luna,在每筆交易中賺取10%至15%的利潤率。 Wintermute 的交易員們在工作時大汗淋漓,他們倫敦辦公室的空調壞了,溫度攀升到85華氏度以上。

到週末,UST 幾乎失去了所有的價值,而Wintermute 已經交易了超過2.5 億美元的UST,一直到UST 的價值降到大約0.10 美元,Wintermute 最終將數千萬的利潤收入囊中。 Gaevoy 並非造成Terra 崩潰的幕後黑手,但他在人們瘋狂地試圖出售UST 時,成為了主要買家,一定程度加劇了這一過程。

據熟悉此事的人說,在UST下跌期間,因違反金融法律而被韓國政府通緝的Terra創始人Do Kwon(Kwon聲稱該指控缺乏依據,很可能會被駁回)甚至向Wintermute 借出價值數百萬美元的UST,以幫助其交易。 Kwon 顯然希望這筆資金能使UST 的市場更具流動性,防止市場凍結。

Gaevoy的“Terra策略”是他的一個標誌性打法——不僅僅是逆向操作對UST的失敗進行押注,而且敢於在去中心化金融的風險世界中周旋,這是很多公司都不敢嘗試的。與更專業的做市商不同,Wintermute 的策略是進行多種資產試驗。 “並非是因為我們所有事都擅長”,Gaevoy說。但它的全面滲透策略和超10 億次交易的利潤加起來已是不小的數額。雖然只有53名員工,但Wintermute 在2021 年實現了10.5 億美元的收入和5.82 億美元的利潤。 Gaevoy 擁有該公司三分之一的股份,這意味著他的淨資產至少達到數億。

接飛刀好手

(ChainCatcher注:KNIFE CATCHERS “接飛刀的人”是指在下跌的市場中買入,試圖把握底部並抓住價格反轉的人。)

在UST和luna暴跌時,Wintermute承擔了重大的交易風險。它將每筆交易的上限定為500萬美元,以防止急劇的損失,但最終獲得數千萬的利潤。

最近,Sam Bankman-Fried 的交易所FTX 和對沖基金Alameda Research(Wintermute 密切關注的競爭對手之一)跌下神壇,讓Gaevoy 和Gurevich 和其他人一樣震驚。 “我們知道他們有點魯莽,下了很大的賭注,但真實發生的事讓我們無法想像。坦率地說,他們的交易和管理決策似乎已經達到了愚蠢的程度。”Gurevich說。

根據分析公司Nansen的數據,在Alameda崩潰之前,Wintermute已是世界上五大加密貨幣交易公司之一。 FTX倒台的餘波是否也會讓Wintermute陷入困境? Gaevoy堅持認為,Wintermute不會像Alameda那樣不顧一切地冒險。但正如這場災難所告訴我們的——在加密貨幣世界裡沒有什麼可以保證的。

Gaevoy成長於80年代和90年代初的莫斯科,當時蘇聯的共產主義政府解體,俄羅斯人終於可以從意大利購買西方商品,他當時感到十分樂觀。 Gurevich在千里之外的西伯利亞長大,也感受到了同樣的興奮,但她總是野心勃勃。十幾歲的時候,她說服父母讓她在五年內換了四次學校,一直在追求更好的教育。她說:“我總是想要更多更好的東西”。

兩人在莫斯科高等經濟學院相遇,這是一所成立於1992年的精英數學學院。 Gurevich說:“它的風格非常西方,非常資本主義。它徹底塑造了我們。”兩人的英語能力都排在班級前10%,在那之後他們相遇,並被分配到同一個小組。

2006年,Gaevoy和Gurevich結婚,Gaevoy畢業後的第一份工作是在阿姆斯特丹的Optiver,這是一家全球頂級交易公司。他把交易所交易基金業務從單人運作發展成一個十二人的盈利團隊,並學到了風險管理方面的寶貴經驗。他在十年後離開了Optiver,因為他想走出舒適區,了解其他的領域。 2017年,他和Gurevich以及他們的兩個孩子搬到倫敦,Gaevoy開始用自己的2萬美元涉足加密貨幣交易。

加密貨幣在2018年陷入熊市,Gaevoy和他的兩位聯合創始人Yoann Turpin和Harro Mantel花了9個月才從天使投資人那裡籌集到90萬美元。 Gaevoy為了吸引其他對加密貨幣感興趣的人,以1984年的科幻小說《神經外科醫生》中的一種人工智能生物命名公司為Wintermute。接下來的一年對Gaevoy和加密貨幣行業來都很糟糕的——散戶投資者基本上失去了興趣,2017年的泡沫破滅後,交易活動非常少見。 Gaevoy只有50萬美元的交易資金,帶來的收入不到100萬美元。他的創業公司每個月只靠銀行里幾個月的現金生存。

但在2020年1月,Gaevoy說他取得了突破。他建立的套利交易算法開始產生真正的利潤,該算法在不同的交易所尋找單一加密貨幣的價格差異,這樣他就可以在一個交易所買入並迅速在另一個交易所賣出。 3月12日,當大流行病導緻美國股市在一天內波動10%時,加密貨幣交易量激增,Wintermute在24小時內賺了12萬美元。 Gurevich說:“很明顯,如果我們有更多的資金,我們會賺得更多。”

7月,Wintermute籌集到280萬美元的A輪風險投資,由光速創投的Jeremy Liew領投。 Liew說他對Gaevoy的印像是“他非常聰明...幾乎就是老生常談的非常聰明的俄羅斯數學家的樣子”。一直從事管理諮詢工作的Gurevich全職加入Wintermute,擔任首席運營官,開始負責編碼或交易以外的一切事務,包括財務、戰略、招聘和營銷。聯合創始人Harro Mantel離開了Wintermute,以便有更多的時間與家人在一起,而Yoann Turpin則留了下來,成為業務發展主管。

那個夏天被稱為“DeFi之夏”,因為當時進行賺利和交易的去中心化金融應用激增,用戶也呈現爆炸性增長。 Uniswap是一個在完全不可修改的開源代碼上運行的去中心化交易平台,其日交易量從2020年5月的約1000萬美元發展到三個月後的10億美元。

Wintermute積極地開始在Uniswap和其他去中心化交易所進行交易,建立起適用於更多渠道的套利系統。並開始交易一種新發明的代幣,包括一個名為sushi的新代幣,它的流動性很低,Wintermute可以收取價差——買入和賣出價格之間的差額,然後將其中一部分作為利潤。

2020年底,Wintermute的收入為5300萬美元,並開始大力發展不同的業務線。它加大了在dydx等交易平台的做市力度,在2021年底的幾天裡,dydx的日交易量超過了Coinbase。它與Optimism等新的代幣發行商談判合同,讓Wintermute無息借貸Optimism代幣,從而進行交易並賺取利潤。一般情況下,這種合同還會給Wintermute以固定價格和較晚日期購買代幣的選擇權。其中一些交易被證明能帶來很多利潤,在2021年加密貨幣的泡沫牛市中,憑空產生的交易代幣和購買它們的低價期權能快速帶來利潤。

Wintermute還開始在加密貨幣的一個不起眼的領域進行實驗,該領域被稱為MEV,即最大可提取價值,它追求一種交易策略,利用區塊鏈交易的緩慢結算速度,提前獲得最佳的套利交易。

隨著2021年的加密貨幣交易量開始創下紀錄,Wintermute的運營規模創造了複合效益。它與30個中心化交易所相連,包括Coinbase、迪拜的Bybit,以及幾十個去中心交易所,對350種不同的代幣進行交易。就像是加密貨幣市場的衛星視圖一樣,這種廣度對套利大有幫助,為資產呈現不同價格的廣闊世界。與眾多交易所相連,也給人們豐富的信號,能了解市場走向,幫助預測可能影響他們交易盈利的突然上漲或下降。

這種規模還帶來了另外兩個很大的好處。 Wintermute的規模越大,交易量越大,就越容易從貸款人和它所交易代幣的代幣發行者那裡獲得低廉的融資。而在Coinbase這樣的中心化交易所進行大量交易,使其能夠獲得較低的交易費用。

該公司表示,2021年,Wintermute的交易量達到驚人的1.5萬億美元,帶來10.5億美元的創收和5.82億美元的淨利潤。一些員工在這一年領取了數百萬美元的獎金。 Wintermute公司向股東派發了3500萬美元的股息,由於Gaevoy在該公司擁有33%的股份,他獲得了約1200萬美元的收入。光速創投持有Wintermute 15%的股份,Jeremy Liew這樣描述該公司2021年的表現,“他們定位準確,所以當浪潮來臨時,他們能搭上走得長久的那一波浪潮。”

今年的情況有些不同。隨著通貨膨脹和利率的上升,幾乎所有的資產類別都出現了下滑,而加密貨幣是受衝擊最大的資產之一。年初的九個月,Wintermute的收入只有2.25億美元,比2021年大幅下降。它在DeFi的一些冒險行為也付出了很大代價。 Wintermute在數字錢包的安全方面犯了人為錯誤,因而遭受了1.6億美元的黑客攻擊。 Gaevoy說,今年它不會盈利。

Sam Bankman-Fried 的交易所FTX 上個月宣布破產時,Wintermute 還有5900 萬美元在該交易所中,Gaevoy和Gurevich就當它們永遠消失了。他們已將他們在交易所持有的大部分資金整合到了三處:Coinbase、Kraken和Binance。當整個行業處於危機狀態時,他們現在每天的交易額只有10 億美元,低於今年早些時候的30 億至50億美元。

這段插曲和它可能的效應引發了一個問題:Wintermute是否會成為下一個倒下的人。他們堅持認為他們的公司(有95 名員工)財務狀況良好,有4 億美元的股權和7.2 億美元的資產,債務與股權比率為0.8,這些數據與Virtu 等公開交易的做市公司相比是保守的。他們還聲明,股權中有3.5 億美元是穩定幣(主要是USDC)和現金,而剩下的5000 萬美元,大部分是風險資本投資。

同時,Gaevoy 和Gurevich 說他們每週工作七天,比以往任何時候都要努力, Gaevoy正在認真考慮推出一個迎合專業交易者的金融衍生品交易所,旨在填補FTX 留下的空白。但他聲稱,他將採用不同的架構來持有客戶的資金:他們的資金將被隔離,由外部託管人持有,採用與紐約證券交易所等傳統金融交易所相同的模式。

至於Wintermute 的交易,“我們目前基本上在為下一個2021 年做準備”,Gaevoy說,“我們不一定要在現在賺得最多,因為我們在可能到來的牛市能賺更多。”